طرح مجلس درباره بانک مرکزی چه میگوید؟ نسبت دولت و ساختمان میرداماد چگونه است؟ چه باید باشد؟ اقتصاددانها اختلافنظر دارند

طرح مجلس درباره بانک مرکزی چه میگوید؟ نسبت دولت و ساختمان میرداماد چگونه است؟ چه باید باشد؟ اقتصاددانها اختلافنظر دارندطرح بانکداری جمهوری اسلامی ایران باید به دور از هرگونه شتابزدگی در مجلس بررسی شده و نسبت به نقدهای سازنده بیتوجه نباشد.

استقلال میرداماد؛ آری یا خیر؟

میثم اکبری، خبرنگار:بعد از تصویب قانون پولی و بانکی کشور در سال 1351 تاکنون سیر تحولات در نظام بانکداری در ایران و دنیا موجب دگرگونیهای فراوانی شده که عدم بروزرسانی در این بازه طولانی مدت علاوهبر نارسایی هایی در عرصه سیاستگذاری و اجرا، موجب ارائه پاسخهای قدیمی و منسوخ به نیازمندیهای جدید شده که بعضا تضاد منافع و کژکارکردی در برخورد با تحولات جدید، تصمیم گیریهای خلق الساعه در نبود قوانین را رقم میزند. نتیجه ادامه این وضع آن شد که از سال 1351 تاکنون قدرت خرید ریال که بانک مرکزی براساس قانون، موظف به حفظ ارزش آن بوده است 3320 مرتبه ضعیف تر شده و نرخ متوسط تورم کشور بسیار بیشتر از نرخ تورم متوسط جهانی است. از اینرو طی سالیان گذشته زمزمه های مختلفی در رابطه با اصلاح نظام بانکی از مسیر اصلاح و ارائه قانون پولی بانکی سال 1351 که آنهم بر پایه قانون پولی و بانکی سال 1339 نگاشته شد، بهصورت جدی وارد مطالبات شد اما دولت و بانک مرکزی در عرصه انجام این کار تعلل میورزیدند تا درنهایت مجلس شورای اسلامی، طرح بانکداری جمهوری اسلامی ایران را تهیه و تدوین کرد که در مجلس دهم پس از بررسیهای متعدد به نتیجه نرسید و مجدد در آغاز مجلس یازدهم اعلام وصول شد.

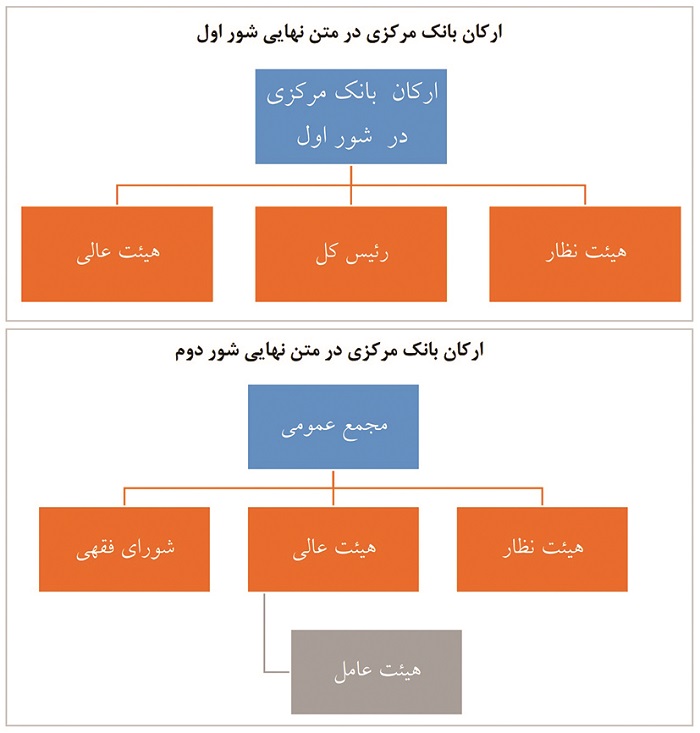

طرح بانکداری جمهوری اسلامی ایران شامل سه قسمت بانک مرکزی، بانکداری و بانک توسعه است که درنهایت کلیات طرح بانک مرکزی با عنوان «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی جمهوری اسلامی ایران» در اردیبهشتماه 1400 در صحن علنی مجلس شورای اسلامی به تصویب رسید و برای بررسی بیشتر به کمیسیون اقتصادی ارجاع شد که پس از ارائه گزارش شور دوم کمیسیون اقتصادی در صحن مجلس، دیروز ماده یک این طرح که مربوط به کلیات بوده، با 198 رای موافق، یک رای مخالف و 9 رای ممتنع موردتصویب نمایندگان قرار گرفت. این طرح که درصورت اجرا ساختار بانک مرکزی را دچار تحول و تغییر میکند، آرایش جدید ارکان بانک مرکزی را شامل مجمع عمومی، هیاتعالی، هیاتعامل، هیات نظار و شورای فقهی در نظر گرفته است. لازم به ذکر است درحال حاضر مجمع عمومی، شورای پول و اعتبار، هیات عامل، هیات نظارت اندوخته اسکناس و هیات نظار، ارکان بانک مرکزی را تشکیل میدهند. لذا در زمانیکه نمایندگان مجلس به اهداف این طرح رای مثبت دادند زمان خوبی است که به بررسی دیدگاههای طیفهای کارشناسان این موضوع پرداخته شده و تفاوت گزارشهای شور دوم با شور اول کمیسیون اقتصادی تبیین شود.

بهطور خلاصه مخالفان این طرح میگویند طرح مذکور با دست زدن به ترکیب ارکان بانک مرکزی، به جای حل مساله تورم و حفظ ارزش پول ملی موجب ایجاد چالشهای جدید مدیریتی در بانک مرکزی خواهد بود. کاهش استقلال بانک مرکزی نسبت به طرح اولیه، از دیگر انتقادها به این طرح است. کوتوله شدن چهار قانون در قالب یک قانون 67 ماده نیز از دیگر انتقادها به این طرح است. موافقان افزایش قدرت نظارتی و اقتدار بانک مرکزی و تامین حد معتدلی از استقلال از دولت را ازجمله مزایای طرح معرفی میکنند. برخی موافقان طرح میگویند افزایش قدرت نظارتی بانک مرکزی بهویژه در حوزه نظارت بر بانکها میتواند انگیزه تخریب این طرح را بیشتر کند. بههرحال، به نظر میرسد این طرح باید به دور از هرگونه شتابزدگی در مجلس بررسی شده و نسبت به نقدهای سازنده بیتوجه نباشد.

تغییرات طرح از شروع تا امروز

متن نهایی طرح «مسئولیت، اهداف، ساختار و وظایف بانک مرکزی» که به صحن علنی ارسال شده، نسبت به متن اولیه تغییراتی داشته است. به طور کلی متن شور اول و دوم دارای نقاط اشتراکی در موضوعات اصلی نظیر؛ ارتقای فرآیندهای تصمیم گیری و بهبود پاسخگویی و شفافیت در بانک مرکزی؛ تمهید قواعد ناظر به کنترل تعارض منافع و افزایش اقتدار نظارتی و همچنین بهبود استقلال بانک مرکزی از شبکه بانکی است. به نظر میرسد موارد اشتراکی بین طرح اول و دوم حاکی از بهبود نسبتا قابلتوجهی است که این طرح نسبت به قوانین وضع موجود ایجاد میکند. اما در کنار نقاط اشتراک و قوت طرح، متن نهایی دوم نسبت به متن اول تغییراتی پیدا کرده که مهمترین ملاحظات و پیشنهادهای ناظر بر آن به شرح ذیل است:

1-صعود شورای فقهی به ارکان اصلی

در گزارش نهایی شور اول کمیسیون اقتصادی، سه رکن هیات نظار، رئیسکل و هیاتعالی در طرح گنجانده شده بود. اما در متن نهایی شور دوم، مجمع عمومی بهعنوان رکن جدید به ساختار نهادی بانک مرکزی اضافه شده است. در کنار مجمع عمومی، شورای فقهی که مفاد آن با اندکی تغییرات در گزارش شور اول وجود داشت به رکن تبدیل شده است. درنهایت هیاتعامل متشکل از رئیسکل، قائممقام و معاونان رئیسکل در گزارش شور دوم بهعنوان رکن درنظر گرفته شده است(در گزارش شور اول صرفا رئیسکل رکن بود). مجمع عمومی متشکل از رئیسجمهور (رئیس مجمع)؛ وزیر امور اقتصادیودارایی؛ رئیس سازمان برنامهوبودجه کشور؛ دو نفر اقتصاددان دارای حداقل 15 سال تجربه مرتبط، یک نفر به انتخاب رئیس مجلس شورای اسلامی و یک نفر به انتخاب رئیس قوه قضائیه است. با توجه به وظایف محول شده به مجمع عمومی میتوان اظهار داشت از یک نگاه اعضای تصمیمگیر در مجمع عمومی که اکثریت آنها بهطور مستقیم وابسته به دولت هستند خواهند توانست از طریق استفاده از ظرفیت نظارتی هیات نظار، بیش از پیش بر روند تصمیمات بانک مرکزی و هیاتعالی، موثر باشند. اما از طرفی با عنایت به اینکه اکثریت اعضای مجمع عمومی نیز وابسته به دولت هستند، نتیجه این میشود که وجود مجمع عمومی با ترکیب حاضر اثرگذاری دولت را بر تصمیمات بانک مرکزی افزایش داده که درنهایت منجر به کاهش بیش از پیش استقلال بانک مرکزی از دولت خواهد شد.

2- تغییر ترکیب هیاتعالی برای کاهش استقلال

چنانکه گفته شد، یکی از انتقادها به طرح اولیه از سوی برخی از منتقدان این بود که با ترکیبی که برای اعضای هیاتعالی در گزارش نهایی شور اول چیده شده بود، بانک مرکزی با درجه بالای استقلال، از ذیل مداخله مدیریتی دولت و حاکمیت خارج میشد. در جدول ترکیب اعضای هیاتعالی در گزارش نهایی شور اول و دوم با هم مقایسه شده است. براساس جدول، از شور اول تا شور دوم، درمجموع تعداد اعضای هیاتعالی از 9 نفر به ۷ نفر کاهش یافته است. بهطور دقیقتر معاونان رئیسکل(دو نفر)، یک نفر اقتصاددان و یک نفر متخصص در حوزه بانکداری از ترکیب هیاتعالی حذف شده و وزیر امور اقتصادیودارایی و رئیس سازمان برنامهوبودجه بدان اضافه شدهاند.

جمع بندی تغییرات ایجاد شده در متن نهایی شور دوم در زمینه ترکیب اعضای هیاتعالی که وزیر امور اقتصادیودارایی و رئیس سازمان برنامهوبودجه بدان اضافه شده است، تغییرنحوه نصب و عزل رئیسکل و سایر اعضای غیراجرایی هیاتعالی که بهطور مستقیم توسط هیاتدولت و رئیسجمهور انجام میگیرد، تغییر در ترکیب و نحوه انتخاب هیات نظار که با پیشنهاد وزیر امور اقتصادیودارایی و تایید مجمع عمومی انجام میشود و اضافه شدن مجمع عمومی بانک مرکزی و ترکیب آن همه دال بر کاهش درجه استقلال بانک مرکزی از دولت و بهطور خاص کاهش استقلال عملکردی و نهادی بانک مرکزی از دولت در گزارش نهایی شور دوم نسبت به گزارش شور اول است مضافا آنکه افزایش نفرات هیاتعالی موجب کاهش ضریب موفقیت اقدامات اصلاحی و رقیق شدن مسئولیت هر یک اعضا میشود.

5 انتقاد از طرح مجلس

1- به جای حل تورم به حاشیه پرداخته

بخش دوم از انتقادها از قبل نیز بهصورت پراکنده مطرح میشد؛ اما در نامه اخیر تعدادی از روسای اسبق بانک مرکزی به رئیس مجلس مطرح شده است. در این نامه سرگشاده که نام عبدالناصر همتی، محمدحسین عادلی، طهماسب مظاهری، ولیالله سیف و محمود بهمنی در آن دیده میشود، آمده است: «این طرحها به دغدغه اصلی علما، مسئولان و مردم که همانا موضوع ربا و عملیات شبههناک ربوی است، بهصورت حاشیهای پرداخته و اصلاح و ابتکار جدید مورد انتظار را در عملیات بانکی بدون ربا نیاورده و موضوع اصلی خود را تغییر در ارکان بانک مرکزی و سیاست پولی قرار داده است.» در بخشی از نامه آمده است: «متاسفانه همه این طرح، نهتنها مشکلات موجود را حل نمیکند بلکه آنها را تشدید کرده و موجب ایجاد چالشهای جدید مدیریتی میشود.» در بخش دیگری نویسندگان نامه بیان داشتند: «مهمترین مشکل این طرح این است که درصدد منسوخ کردن ۴ قانون پایهای و ادغام موضوعات مختلف است که هریک بهتنهایی وزن کافی برای قانون شدن دارند. این طرح به مشکلات اصلی موجود نمیپردازد و اولویتها را درنظر نگرفته است. در این طرح برای بانک مرکزی اهداف متضادی پیشبینی شده است. مهمترین هدف بانک مرکزی باید حفظ ارزش پول و کنترل تورم باشد تا ثبات لازم را برای رشد اقتصادی به وجود آورد. این طرح اهداف رشد و اشتغال را برای بانک مرکزی درنظر گرفته که گاه میتواند متضاد با هدف اصلی بانک مرکزی باشد. سلطه مالی دولت در این طرح نهتنها کنترل نشده بلکه تشدید شده است که خود میتواند تورم لجامگسیخته ایجاد کند.»

2-مخاطرات گنجاندن شورای مشورتی فقهی

مورد دیگری که در این نامه به آن اشاره شده، گنجاندن «شورای مشورتی فقهی» بهعنوان مهمترین رکن بانک مرکزی، آن هم با اختیارات بسیار وسیعی ازقبیل نظارت بر عملکرد سیستم بانکی و نظارت بر کلیه بخشنامهها و مقررات بانکی است. در نامه روسای اسبق بانک مرکزی آمده است: «ایجاد این رکن با اینهمه اختیارات ناقض اختیارات و مسئولیتهای شورای نگهبان و مخالف قانون اساسی است. زیرا شورای نگهبان تنها مرجع نظارت بر شرعی بودن و اسلامی بودن مقررات کشور است. بهعلاوه این اختیارات وسیع اختیارات و مسئولیتهای دیگر ارکان بانک را مخدوش کرده و معلوم نیست چه کسی مسئول سیاست پولی کشور است. اساسا در همه کشورهای اسلامی شورای فقهی شورایی مشورتی است و برای موضوع ربا و تشخیص آن در عقود اسلامی و تدوین مقررات مربوط به آن است. حتی در این مورد این شوراها بر تکتک عملیات نظارت نمیکنند و جانشین نهاد نظارت بر بانکها نیستند بلکه برای تدوین مقررات مربوط به عقود اسلامی مشارکت میکنند. معلوم نیست با چه منطقی در اینجا شورای فقهی بهعنوان رکن بانک مرکزی پیشبینی شده و به نحوی مسئولیت سیاست پولی و اقتصادی و کنترل تورم و نقدینگی را بهعهده گرفته است.»

3-این طرح بسیار کوتوله است

یکی از انتقادها به طرح مجلس، ادغام چهار قانون پایه کشور، قانون پولی و بانکی، قانون عملیات بانکی بدون ربا، قانون اداره امور بانکها، و قانون تاسیس بانکهای غیردولتی و چند موضوع مهم دیگر نظیر تاسیس بانک توسعه جمهوری اسلامی ایران است. منتقدان میگویند این طرح با ۲۱۶ ماده درصدد بود که با اختلاط همه موضوعات پولی و اقتصادی و بانکی و عقود اسلامی قانونی جامع ارائه کند. با توجه به انتقادات فراوانی که به طرح وارد آمد، متعاقبا طرح به ۱۲۲ ماده تقلیل داده شد. پس از آن طرح ۸۰ مادهای مطرح شد و در حالحاضر طرح ۶۷ مادهای برای شور دوم تقدیم شده است. این درحالی است که اگر یک طرح واقعا کارشناسی شده باشد، حتی نمیتوان یک بند هم از آن کم کرد.

4-دست دولت همچنان در جیب بانک مرکزی

مورد پنجم که عدهای از منتقدان آن را مطرح میکنند این است که در این طرح استقلال بانک مرکزی حفظ نشده و بیشتر تحت کنترل دولت قرار میگیرد: این منتقدان میگویند: «مهمترین مساله در نظام پولی و بانکی کشور که این طرح باید آن را حل کند، استقلال بانک مرکزی است که متاسفانه این طرح نهتنها در تامین استقلال بانک مرکزی توفیق چندانی نداشته بلکه در مقایسه با قانون پولی و بانکی مصوب سال ۱۳۵۱ نیز پسرفت کرده است. در این طرح، نحوه انتخاب، انتصاب و عزل رئیسکل بانک مرکزی با تایید رئیسجمهوری مشخص میشود، بنابراین، رئیسکل بانک مرکزی گمارده رئیسجمهوری و مجری تصمیمات اوست که با این وضعیت نمیتوان انتظار استقلال بانک مرکزی را داشت.» این منتقدان میگویند بنابراین، با این تغییرات تسلط دولت در مهمترین ارکان بانک مرکزی بیشتر خواهد شد. در قانون پولی و بانکی مصوب سال ۱۳۵۱، نمایندگان دولت فقط در شورای پول و اعتبار حضور دارند اما در طرح مجلس، در هیاتعالی نیز حضور دارند و از آنجا که دایره تصمیمات هیاتعالی بیشتر از شورای پول و اعتبار است، دخالت دولت در تصمیمات و سیاستهای بانک مرکزی و بانکها بیشتر خواهد شد. این منتقدان با پیشکشیدن دستدرازی دولت به منابع بانک مرکزی و ایجاد ناترازی در نظام بانکی از طرق مختلف، میگویند این مشکل تنها با استقلال کامل بانک مرکزی حل خواهد شد.

5- شاید انگیزه برای اصلاح کم شود

مولف کتابهای «معماران پول» و «بانکداری مرکزی و توسعه» درخصوص اینکه طرح بانکداری ج.ا.ا آیا ابزارهای لازم برای اصلاح نظام بانکی را در اختیار مجری قرار میدهد یا خیر، به «فرهیختگان» گفت: «ما قبل از آنکه به اصلاح بپردازیم با این سوال روبهرو هستیم که اصلا منظور از اصلاح در نظام بانکی یعنی چه؟ اصلاح نظام بانکی کلمهای بسیار بزرگ و کلی است اما در این حد میتوان گفت که میتوان تمام انواع مختلف که افراد از اصلاح نظام بانکی در ذهن دارند و بهکار میبرند از این قانون برداشت و استخراج کرد و مانعی ایجاد نمیکند. مگر در مواردی که مشکلی در حوزه تکثر رهبری و هدایت بانک مرکزی به وجود آورده است؛ چراکه اساسا در مقابل اقدامات اصلاحی عمل کرده و بهنوعی آن را محافظهکارانه میکند. چون مجموعهای که مبتنیبر جمع و شوراست درمقابل مجموعهای که تکیه بر فرد دارد انگیزههای کمتری را برای اصلاح برمیانگیزد و موانع بیشتری را پیشپای اصلاحکنندگان قرار میدهد.» درودیان میگوید مهمترین و تنها نقد بنده به این قانون مربوط به هیاتعالی است که تعداد افراد زیادی دارد و ساختارهای مبتنیبر تکثر و مبتنیبر جمع و شورا مناسب مجموعههایی است که نمیخواهند کاری انجام دهند و اگر بخواهند اقدامات اصلاحی انجام شود باید به هسته کوچکی محدود و محول شوند و زمانی که ترکیب بزرگتر شود و هرکدام مسئولیتی داشته باشند و احساس کنند مسئولیت توزیع شده و در بین همه پخش شده، انگیزه آنها برای تغییر و اصلاح کم میشود.

5 دلیل موافقان در حمایت از طرح بانکداری

1- انتقادی که رفع شد

مخالفان این طرح را باید به قبل و بعد از اصلاح طرح تقسیم کرد. بخشی از انتقادها در اصلاحیههای قبلی مطرح شده بود. این انتقادها عمدتا با پیشکشیدن موضوع ترکیب اعضای هیاتعالی و هیات نظارت، معتقد بودند در طرح بانکداری ج.ا.ا، بانک مرکزی از ذیل دولت و حاکمیت خارج شده و این امر میتواند تبعاتی مانند قطع رابطه برنامهریزی و نظام مالی کشور با سیاست پولی داشته باشد و سیاست پولی عملا مستقل از برنامههای توسعه و سیاست مالی تنظیم شود. بهعبارت دیگر، با مستقل شدن بانک مرکزی از دولت، نقش بانک مرکزی در پیشرفت کشور کاملا حذف خواهد شد. این منتقدان با طرح این پرسش که آیا «هیاتعالی بانک مرکزی مستقل از دولت» قرار است برای «رشد و اشتغال» در کشور سیاستگذاری کند؟ پرسش دیگری نیز داشتند و آن اینکه، وقتی بانک مرکزی قدرت «هدایت تسهیلات و اعتبار» دارد و هیاتعالی بناست در اینباره تصمیمگیری کند، اعضای این هیات که اکثر باید دارای 10سال تجربه مفید در حوزههای اقتصادی، مالی یا بانکداری باشند، طبیعتا از کدام بخشهای اقتصادی حمایت خواهند کرد؟ پاسخ روشن است. چنانکه تجربه جهانی نشان میدهد، آن سازوکار و این ترکیب، منجر به تقویت بخش مالی و مالیسازی اقتصاد (سودآوری بدون تولید) خواهد شد و تولید به حاشیه خواهد رفت. از این نکته بگذریم که دولت حتی با سهم ناچیز (مثال مالکیت خودروسازی) هم میتواند سیاستهای مدنظر خود چه خوب یا چه بد را اعمال کند، اما آنطور که در ادامه میآید، با اصلاحیه اخیر، این بخش از انتقادها دیگر قابل طرح نیست.

2-قدرت نظارتی بانک مرکزی بهتر شده

حسین درودیان از کارشناسان پولی و بانکی در گفتوگو با «فرهیختگان» به برخی مزایای طرح بانکداری فعلی اشاره میکند. وی که مولف کتابهایی همچون «معماران پول» و «بانکداری مرکزی و توسعه» است، درخصوص موارد قابل دفاع در طرح بانکداری ج.ا.ا میگوید: «در این طرح پررنگترین و مهمترین وجهی که به آن پرداخته شده و به چشم میآید، بحث نظارت است و سعی دارد قواعد را بر بانکها قاعدهمندتر و سختتر کند تا دست مجری و ناظر را- که بانک مرکزی است- برای نظارت بر بانکها باز بگذارد و ابزارهای مختلفی در این مسیر به او بدهد. به همین دلیل در بعد نظارتی این قانون، از قلمافتادگی خاصی ندارد. ابزارهای نظارتی در این طرح بسیار متنوع بوده و نمیتوان گفت این قانون بانک مرکزی را در وضعیتی قرار میدهد که تنها به نظارت پسینی اکتفا کند و ابزارهای نظارتی پیشینی را هم فراهم کرده و همچنان دست بانک مرکزی را در حوزه نظارت بر بانکها باز گذاشته است. در نسبت با دولت این طرح تلاش داشته وجه غیردولتی بودن را کمتر کند و بهنوعی هم سعی کرده دیدگاهی را که معتقد به خارج شدن بانک مرکزی از نظارت دولت و حاکمیت است، کمرنگ کند اما بههرحال چینش در هیاتعالی و تکثری که وجود دارد این کمرنگ شدن را به بار میآورد ولی با توجه به آخرین نسخهای که مشاهده شده و انتخاب اعضای هیاتعالی با انتخاب رئیسجمهور است، این جداشدن و بریدگی از دولت کمرنگتر شده است.

3-این طرح استقلال معتدلی را فراهم میکند

درودیان درخصوص نقدها به عدم تامین استقلال بانک مرکزی با این طرح میگوید: «این قانون درمجموع حتما از قوانین فعلی بهتر است، بهخصوص در مواردی مثل شفافیت، نظارت و جلوگیری از تعارض منافع. درخصوص استقلال بانک مرکزی راه میانهای را طی کرده و استقلال معتدلی را فراهم کرده تا هم آزادی عمل به بانک مرکزی برای اصلاح و تصمیمگیری داده باشد و هم بانک مرکزی را از ذیل دولت و حاکمیت خارج نکند. افرادی هم که انتقاد به این موضوع دارند به این دلیل است که حد بالایی از استقلال سیاسی از دولت و حاکمیت را مفروض گرفته و انتقاد دارند که چرا به آن مقدار نرسیده، درحالیکه آن حد از استقلال سیاسی بهطورکلی و بهطور خاص در ایران مخاطرهآمیز است و به وجاهت مردمسالارانه ضربه میزند.

4-حد بالای استقلال بانک مرکزی مخاطره آمیز است

برخی موافقان این طرح نیز درخصوص استقلال بانک مرکزی که منتقدان طرح فعلی بسیار روی آن تاکید دارند، میگویند این حد از استقلال بانک مرکزی با توجه به ساختار اقتصاد ایران، مخاطرات و شوکهایی همچون تحریمها، برای اقتصاد ایران مخاطرهآمیز است. البته که دغدغه منتقدان درخصوص کاهش تورم از طریق کاهش فشار دولتها به بانک مرکزی و بانکها امر ارزشمند و منطقیای است اما منتقدان در استدلال خود به دورههایی که برخی کشورهای توسعهیافته همچون کشورهای شرق آسیا که دولت با مداخله در بانک مرکزی با سیاستهایی همچون «هدایت اعتبار» زمینه رشد اقتصادی را فراهم آوردهاند، اشاره نمیکنند. نمونه دیگر، بحران اقتصادی سال 2008 و بحران کرونا در سه سال اخیر است که این ایده درمورد استقلال بانک مرکزی که «هرچه بیشتر بهتر» را زیرسوال میبرد. درواقع دولتها در کشورهای توسعهیافته هر زمان اراده کنند میتوانند بانک مرکزی را مجبور به اقدامات موردنظر خود کنند. مورد بعدی اینکه در ایران برخلاف کشورهای توسعهیافته، بار مالی دولت از طریق نظام مالیاتی تامین نمیشود و همزمان کشور با شوکهایی همچون بحران کسری بودجه و بحران ارزی روبهرو است و خروج سرمایه و عدم امکان تشکیل سرمایه از مسیر سرمایهگذاری خارجی نیز همواره در جریان است. این موارد مشکلاتی است که هرکدام بهنحوی سبب شکست بازار میشود و نیاز به مداخله فعالانه دولت را مهمتر میکند. بنابراین طرح فعلی بیش از این نمیتواند استقلالی از جنس بانکهای مرکزی کشورهای توسعهیافته را فراهم کند.

5-افزایش اقتدار بانک مرکزی

مورد دیگری که برخی موافقان طرح بانکداری مطرح میکنند این است طرح بانک مرکزی بهطورکلی سودمندی فراوانی در ارتقای قوانین و شفافیت داشته و همچنین واجد مزایای جدی درمورد ساختار تصمیمگیری بانک مرکزی، پاسخگویی و شفافیت، اصلاح تعارض منافع و تقویت قدرت نظارتی بانک مرکزی است که میتواند منجر به بهبود وضعیت فعلی قوانین پولی و بانکی در کشور شود. اما درعینحال، گزارش شور دوم از منظر اصلاح ساختاری رابطه بانک مرکزی و دولت به نسبت گزارش شور اول، تضعیف شده که از منظر کارشناسی مناسب بهنظر نمیرسد که باید در جلسات صحن علنی مجلس موردتوجه قرار بگیرد تا این نقاطضعف نیز برطرف شود.

مطالب پیشنهادی

مطالب پیشنهادی