تجارت خارجی ایران در شهریور رشد محسوسی داشت اما بیاعتنایی به تهاتر و ارز جایگزین همچنان مانع است

تجارت خارجی ایران در شهریور رشد محسوسی داشت اما بیاعتنایی به تهاتر و ارز جایگزین همچنان مانع استبه نوشته فایننشالتایمز، روسیه و چین توافقنامههای زیادی داشتهاند اما نقطه عطف اصلی در سفر شی جینپینگ، رئیسجمهور چین به روسیه در ژوئن ۲۰۱۹ رخ داد. مسکو و پکن توافق کردند که ارزهای ملی را برای تسویهحسابهای بینالمللی جایگزین دلار کنند.

تجربه دلارزدایی چین و روسیه در مبادلات دوجانبه

به گزارش «فرهیختگان»، بیثباتی در بازارهای کالا و خدمات و دارایی موضوعی است که این روزها به دغدغه همه ایرانیان تبدیل شده است. در کوتاهمدت و بلندمدت این بیثباتی پیامدهای اجتماعی و اقتصادی غیرقابلانکاری خواهد داشت. در این راستا براساس آنچه در گزارش اخیر بانک مرکزی نیز بر آن تاکید شده، افت درآمدهای ارزی دولت و شوکهای انتظاراتی ایجادشده از محل کسری بودجه دولت دو متغیری هستند که بیشترین همگرایی را با نرخ تورم فعلی دارند. براین اساس سیاستهای دولت در افق کوتاهمدت و بلندمدت باید به کاهش نوسانات نرخ ارز و کنترل رشد حجم پول استوار شود. آثار و تبعات افت درآمدهای ارزی دولت و شوکهای انتظاراتی ناشی از آن بر کسی پوشیده نیست. در این گزارش به بررسی راهکارهایی درخصوص تامین ارز موردنیاز واردات پرداختهایم. پیمانهای پولی و استفاده از ابزار تهاتر کالا دو موضوعی هستند که در ادامه درخصوص این موضوعات بحث میشود.

در زمینه پیمانهای پولی بررسیها نشان میدهد طی چند سال گذشته اقدامات گوناگونی برای استفاده از ظرفیت پیمانهای پولی صورت گرفته، اما برخی موانع و چالشها موجب شده است تا به حد کافی از ظرفیت این پیمانها استفاده نشود. براساس نتایج پژوهش اخیر پژوهشکده پولی و بانکی بانک مرکزی ایران، مهمترین چالشهای موجود در زمینه انعقاد و اجرای پیمانهای پولی در ایران عبارتند از: وجود تحریمهای اقتصادی (مالی و تجاری) و محدودیتهای مربوط به آن، بالا بودن نرخ تورم در کشور و نوسانهای ارزی، تنشهای سیاسی و لزوم وجود روابط پایدار با کشورهای طرف قرارداد، مشکلات کلان اقتصادی و نامتناسب بودن نرخهای بهره با نرخهای کشور طرف پیمان، پایین بودن سطح استانداردهای نظام بانکی، مسائل مربوط به صادرات و واردات، نبود موازنه تجاری با برخی کشورها و نبود هماهنگی کافی بین دستگاههای مرتبط با پیمانهای پولی. براین اساس، انعقاد پیمانهای پولی با سایر کشورهای تحریمشده، استفاده از کانالهای جایگزین پرداخت و نقلوانتقال پول، تاسیس بانک چندملیتی بین کشورهای منطقه، برابرسازی پولهای ملی با واحدهای پولی شاخص یا داراییهای ثابت، ارتقای استانداردهای نظام بانکی کشور، تسهیل رویههای اداری بهمنظور تقویت صادرات و واردات و افزایش نقشآفرینی بانک مرکزی ازجمله مهمترین پیشنهادهای ارائهشده برای رفع چالشهای موجود در زمینه پیمانهای پولی به شمار میآیند.

درخصوص تهاتر کالا، بررسیهای «فرهیختگان» از آمارهای گمرک ایران نشان میدهد درحالحاضر بهجز عراق و افغانستان که واردات ایران از آنها معادل یک درصد صادرات کشورمان است (عدم توازن) با توازن و برابری 90درصدی صادرات و واردات ایران با چین، 90درصدی با امارات، 90درصدی با ترکیه، 78درصدی با هند، 30درصدی با پاکستان، حدود 30درصدی با روسیه، 59درصدی با عمان و 20 تا 30درصدی که با برخی کشورهای دیگر دارد، امکان تهاتر کالا برای کشورمان وجود دارد. فعالان اقتصادی در گفتوگو با «فرهیختگان» میگویند درحالحاضر یکی از عوامل فشار بر بازار ارز، تامین ارز برای قاچاق کالاست. بهزعم آنان این موضوع ناشی از تعلل دولت در تسهیل فرایندهای تجارت خارجی است. فعالان اقتصادی تشکیل «صندوق مبادله ارزی» را برای حل مشکل تامین نیاز ارز واردات و همچنین تسهیل تهاتر کالایی پیشنهاد میکنند، اما میگویند بانک مرکزی و دولت با تعلل و مقاومت خود مانع اجرای آن شدهاند.

تعدیل آثار کرونا در صادرات

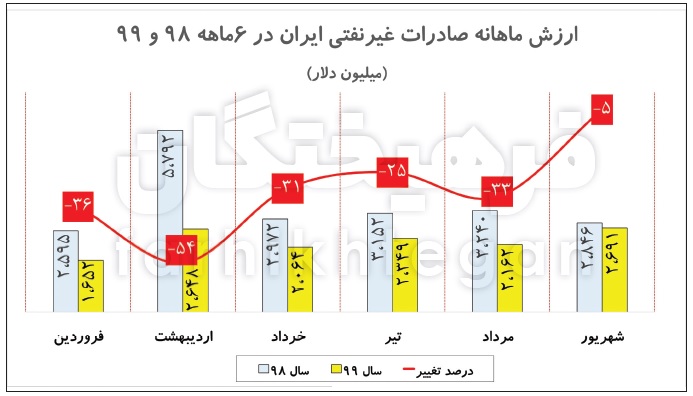

درخصوص کاهش درآمدهای صادراتی ایران، این نکته لازم به ذکر است که براساس آمارهای گمرک ایران، ارزش صادرات کشورمان در 6 ماهه امسال به 13 میلیارد و 566 میلیون دلار رسیده که در مقایسه با صادرات 20 میلیارد و 597 میلیون دلاری مدت مشابه سال 98، کاهش 34درصدی یا بیش از هفت میلیارد دلاری را نشان میدهد؛ اما باید این نکته را موردتوجه قرار داد که بررسی تغییرات ماهانه حجم و ارزش صادرات کشور نشان میدهد این کاهش در همه ماهها یکسان نبوده، بهطوریکه میزان صادرات ایران در مقایسه با مدت مشابه سال گذشته در فروردین کاهش 36درصدی، در اردیبهشت کاهش 54درصدی، خرداد کاهش 31درصدی، تیرماه کاهش 25درصدی، مرداد کاهش 33درصدی و درنهایت در شهریور نیز کاهش پنج درصدی را نشان میدهد. براین اساس همزمان با فاصله گرفتن از ماههای اول سال، حجم صادرات کشور در مقایسه با سال گذشته درحال رسیدن به حالت تعادل بوده و پیامدهای ویروس کرونا و دیگر عوامل تا حدی تعدیل شده است.

کرونا بدشانسی بزرگی برای صادرات ایران بود

سیدحمید حسینی، عضو هیاترئیسه اتاق مشترک بازرگانی ایران و عراق در پاسخ به این سوال «فرهیختگان» که آیا کاهش 34 درصدی ارزش تجارت خارجی در 6 ماهه اول سال 99 در مقایسه با سال قبل تنها ناشیاز تحریم و اضافه شدن کرونا به آن بوده یا دلایل دیگری هم در کار است، میگوید: «باتوجه به اینکه بیش از 60درصد از حجم تجارت خارجی ما با کشورهای همسایه بوده و مرزهای تجاری این کشور بهدلیل کرونا ماهها بسته بوده، بیشک یکی از عوامل اثرگذار در کاهش تجارت خارجی سالجاری کرونا بوده است. برای مثال مرز پاکستان و آسیای میانه برای مدتها بسته بوده است. علاوهبر این افزایش بیثباتی اقتصادی در سالجاری نیز در سردرگمی صاردکنندهها و... تاثیر داشته و مراودات آنها را کاهش داده است.»

حسینی در ادامه درمورد تاثیر نوع کالاها در شرایط کرونایی در کاهش حجم صادرات ایران نیز میگوید: «عمده صادرات کشور ما به همسایگان مواد غذایی و ترهبار بوده است که بهدلیل شیوع کرونا کشورها به این مساله با نگرانی بیشتری نگاه کردند و سعی در کاهش واردات خود داشتند. مثلا در کل دنیا تجارت دریایی آسیب چندانی ندیده است، چراکه باتوجه به میزان مسافتهای دریایی و طی مدتزمان بیشتر، نگرانی طرفین تجاری از کرونا و انتقال ازطریق کالاها کاهش پیدا کرده است. ازطرفی دولت هم در نشان دادن ظرفیتها و پتانسیلهای کشور در بحث رعایت پروتکلها چندان موفق عمل نکرد و نتوانست اطمینان کشورهای همسایه را جلب کند.»

بانک مرکزی درمقابل تهاتر مقاومت میکند

عضو هیاترئیسه اتاق مشترک بازرگانی ایران و عراق درمورد امکان بهبود وضعیت تجارت خارجی در شرایط محدودیتهای ارزی فعلی هم میگوید: «عمده راهکار ما میتواند استفاده از پیمانهای پولی و پیمانهای تهاتری باشد.» وی ادامه میدهد: «در سالهای گذشته بانک مرکزی چنین معاملهای را با ایجاد خط اعتباریهای مستقلی با کشورهای چین و روسیه انجام داده است. درحال حاضر اما امکان تهاتر بهدلیل مقاومت بانک مرکزی و حتی با وجود ابلاغ دولت چندان وجود ندارد، این درحالی است که نهتنها ظرفیت تهاتر با کشورهایی مثل روسیه، ترکیه و امارات وجود داشته، بلکه تاجران داخلی و خارجی نیز تمایل به آن دارند. این مساله تاثیرات داخلی مانند تشویق تولیدکننده و صادرکنندها را نیز بههمراه داشته و ازطرفی میتوان ازطریق آن کالاهای موردنیاز وارداتی را نیز تامین کرد. اما محدودیتهای ایجادشده ازسوی بانک مرکزی اجازه گسترش چنین راهکارهایی را نمیدهد.»

وی میگوید: «تهاتر ممکن است قراردادی حاصل از توافق دو کشور یا بازگرداندن کالا از کشورهای مقصد ازسوی صادرکنندگان باشد. مثلا به صادرکنندهای گفته میشود پس از صادرات اقلام خود به پاکستان میتواند معادل ارزی، کالا از آن کشور وارد کند. این شکل سادهای از تهاتر است که ربطی به توافقات دوجانبه کشورها هم ندارد. اما نوع پیشرفتهتر و سازمانیافتهتر تهاتر آن است که بانک مرکزی ایران با بانکهای مرکزی کشورهای دیگر توافق میکند که بهازای کالاهایی که توسط صادرکنندهها به کشور میآید، به آنها ریال داده شود و بانک مرکزی کشورهای مقصد نیز در ازای کالا به صادرکننده خود پول ملی میدهد. پس از مدتی این دو بانک براساس ارزش دلاری پرداختهایشان با یکدیگر تسویه میکنند.» به گفته این صادرکننده، درحال حاضر نه قراردادهای سازمانیافته تهاتری انجام میشود و نه به فعالان اجازه این کار داده میشود.

اقدامات دولت باعث افزایش قاچاق شده است

سیدحمید حسینی درمورد چرایی تاخیر بانک مرکزی و بیمیلی آنها درمورد بحثهای مطرحشده درخصوص تهاتر کالا به «فرهیختگان» میگوید: «ممکن است بانک مرکزی تنها خود را مسئول چنین تهاترهایی بداند، درصورتیکه وزارت صمت و اقتصاد نیز باید در این مساله تصمیمگیر باشند. اما درحال حاضر بانک مرکزی محور سیاستهای ارزی کشور شده که ابعاد آن حتی تجارت خارجی و... را دربر میگیرد.» عضو اتاق بازرگانی ادامه میدهد: «در کشور ما بهدلیل محوریت بانک مرکزی، سیاستهای تجاری تابع سیاستهای ارزی و پولی شده است، درصورتیکه باید برعکس این اتفاق رخ بدهد.»

وی در پایان تاکید میکند که این سیاستها و مقاومت دولت و بانک مرکزی درمقابل شیوههایی مثل تهاتر درحال دامن زدن به قاچاق است که در این بین هم کالاهای صادراتی و هم کالاهای وارداتی قاچاق میشوند. این مساله تا حدی است که بخش عمدهای از تقاضای دلار در بازار آزاد برای قاچاق کالا استفاده میشود که معنیاش جز خروج کالا و سرمایه نیست. وی معتقد است سیاستها و سختگیریهای انجامشده ازسوی بانک مرکزی در این خصوص حالا علاوهبر خروج سرمایه و کالا، به تلاطمها در بازار ارز نیز دامن زده است.

در این خصوص مجیدرضا حریری نیز به «فرهیختگان» میگوید: «با همه محدودیتی که برای انتقال ارز داریم، انتقال پول به ایران برای برخی از صادرکنندگان آنچنان هم سخت نیست، بلکه مساله این است که آنها نمیخواهند ارز صادراتی را تحویل بانک مرکزی بدهند!» وی معتقد است: «درخصوص تهاتر کالایی مسئولان دولتی با چنین پیشنهادهایی مخالف نیستند و آن را رد هم نمیکنند، اما اینکه چرا رنگ اجرایی به خود نمیگیرد را نمیدانم.»

وی ادامه میدهد: «دولت چابکی لازم برای تصمیمگیری درمقابل تحریم و شرایط خاص آینده را ندارد و تنها براساس شرایط و مقتضیات روز تصمیم میگیرد، این درحالی است که باید با استفاده از راهکارهای مختلف وضعیت آینده را نیز پیشبینی کند و برای آن راهکار داشته باشد.»

پیشنهاد صندوقهای مبادله ارزی برای تهاتر

مجیدرضا حریری، رئیس اتاق مشترک بازرگانی ایران و چین در گفتوگو با «فرهیختگان» درخصوص اینکه در شرایط محدودیت ارزی فعلی کشور چه راهحلهایی برای تسهیل صادرات و واردات کالا وجود دارد، میگوید: «آن چیزی که درحال حاضر میتواند به ساماندهی اوضاع تجارت خارجی ما کمک کند نه اینکه کل مشکل را حل کند، بلکه بتوان از منابع موجود استفاده بهتری کرد، ایجاد صندوقهای مبادله ارزی در کشورهای هدف است.»

وی معتقد است: «البته که برای همه مسیرهای تجاری ما نمیشود نسخه تجاری یکسانی پیچید، بلکه الگوی رفتاری ما در کشوری که توازنی بین واردات و صادرات برقرار است، با کشوری که صادرات ما یکطرفه است، فرق خواهد کرد.»

حریری میگوید: «مثلا در عراق و افغانستان که اختلاف بین صادرات ما به این کشور و واردات از آنها بسیار چشمگیر است، نمیتوان از تهاتر کالا حرف زد، اما در کشورهایی همچون چین، ترکیه و امارات که حجم صادرات ما با واردات از آنها توازن بالایی دارد، با ایجاد صندوق یا شرکت یا نهادی واسط که بتواند ارز صادرکنندگان ما را در جایی ذخیره و با ایجاد ارتباط بین صادرکنندگان و واردکنندگان شرایط تهاتر را فراهم سازد، میتواند بهعنوان یک راهحل قدرت اجرایی به خود بگیرد.»

رئیس اتاق مشترک ایران و چین در تبیین کارکرد و سازوکار صندوق مبادله ارزی میگوید: «در کشوری همچون چین گرچه توازنی بین واردات و صادرات ما و این کشور وجود دارد، اما مشکل این است که صادرکننده و واردکننده ما اشخاص و شرکتهای متعددی هستند. برای مثال درحالی صادرات ما توسط تعداد 10 یا 20 شرکت بسیار بزرگ دولتی و حاکمیتی که عمدتا صادرکننده موادخام مانند سنگآهن و فرآوردههای پتروشیمی و... هستند، انجام میشود که درمقابل آنها تعداد واردکننده خرد بسیار زیاد است. بر این اساس از آنجاکه درقبال صادرات صادرکنندگان بزرگ ما، کالایی برای واردات آنها ممکن است نباشد، صندوق مبادله ارزی میتواند این وضعیت را یککاسه کرده و یک هماهنگی بین واردکننده و صادرکننده ما ایجاد کند.» حریری میگوید در کشورهایی همانند عراق و افغانستان هم که واردات ما از آنها ناچیز است، اگر صندوق مبادله ارزی ایجاد شود، شاید بتوان بخش کوچکی از واردات کشور را از این بازارها و واردات ثانویه تهیه کرد.

اراده سیاسی برای پیمانهای پولی کم است

مسعود براتی، کارشناس تحریم و سیاست خارجی در گفتوگو با «فرهیختگان» درخصوص اجرایی شدن پیمان پولی ایران با برخی کشورها در شرایط فعلی، میگوید: «پیمان پولی یک مکانیسم تسویه تجارت است که ازطریق آن طرفین تجارت میپذیرند که با ارزهای یکدیگر کار کنند و ارزهای واسط یا ثالث را از تجارت دوجانبه کنار بگذارند؛ یعنی دیگر نیاز نیست وقتی ایران و ترکیه تجارت دوجانبه دارند، تسویه اینها با یورو و دلار انجام شود. بر این اساس یک حساب محلی در ایران و یک حساب محلی در ترکیه ایجاد میشود و از این مسیر، تجارت دوطرفه تسویه میشود. این مدل تسویه نسبتبه برخی از تحریمها مصونیت دارد و البته نسبتبه برخی دیگر از تحریمها مصونیت ندارد. برای مثال وقتی بانکهای اروپایی ارائه و استفاده از یورو برای کشوری را تحریم کنند، این کشورها میتوانند بدون استفاده از یورو تجارت خود را انجام دهند و لذا این نوع تحریمها نمیتواند مانع تجارت شود و پیمان پولی دوجانبه میتواند چنین مشکل تحریمی را حل کند. جمهوری اسلامی ایران از سال 2008 تحتتحریم دلار قرار گرفته و دسترسی به چرخه دلار و «U-Turn» برای ایران قطع شده است. این نوع تحریم با استفاده از پیمانهای پولی دوجانبه یا استفاده از سایر ارزهای واسط بهراحتی مدیریت شده و قابلانجام است. اما برخی تحریمها از نوع تحریمهای ثانویه هستند. این تحریمها هرنوع همکاری با هرنوع ارزی را برای کشور هدف ممنوع میکند. جمهوری اسلامی ایران هم از سال 2010 مشمول این نوع تحریمها است، لذا این نوع تحریم فارغ از اینکه چه ارزی و در چه مدلی استفاده میشود و برای تسویه از چه مدلی استفاده میکند، موردتحریم قرار میگیرد و اگر وضعکننده تحریم یعنی آمریکا متوجه دور زدن تحریم توسط فرد یا نهادی شود، آن نهاد یا فرد را تحتتحریم قرار میدهد.

مدل پیمان پولی دوجانبه بهعنوان مدلی که نسبتبه تحریم ازنظر کارکردی مصونیت دارد، اما اینکه مورد استفاده قرار بگیرد، منوط و مشروط به اراده سیاسی دو کشور است. مثلا ایران و ونزوئلا در فضای تحریمی که قرار دارند، اراده دو طرف برای همکاری تعلق گرفته و با علم به اینکه تحریمهای آمریکا وجود دارد، تصمیم گرفتهاند همکاری اقتصادی داشته باشند. در اینجا پیمان پولی دوجانبه خیلی میتواند به دو طرف کمک کند که روابط آنها تسهیل شود. چون به هر دو کشور بانکهای بینالمللی خدمات نمیدهند و اگر بخواهند مدل تجارت خود را منوط به حضور یک بانک بینالمللی کنند، حتما دچار مشکل خواهند شد، لذا استفاده از این مدل خیلی کارآمد است. اما اگر کشوری نخواهد در فضای بینالمللی درمقابل تحریمهای بینالمللی بایستد، موضوع پیمانهای پولی نمیتواند برای پیشبرد تجارت خارجی موثر باشد و مشکلی را حل کند. درمجموع پیمانهای پولی دوجانبه برای زمانی موثر است که اراده سیاسی همگرا و همسو باشد.»

FATF مانع پیمانهای پولی و تهاتر نیست

براتی درخصوص نحوه مواجهه نهاد FATF با موضوعاتی همچون تهاتر و پیمانهای پولی هم میگوید: «اینکه گفته شود ایران بهخاطر قرارگرفتن در لیست سیاه FATF نمیتواند از پیمانهای پولی دو یا چندجانبه استفاده کند، صحت ندارد.» وی ادامه میدهد: «برای تبیین این موضوع باید تاکید کنم که نهاد FATF هرگونه عملکردی خارج از مدل مرسوم بانکداری بینالمللی را بهعنوان یک ریسک شناسایی میکند. ازجمله تهاتر و پیمانهای پولی دو یا چندجانبه. لذا نهاد FATF سعی میکند کشورها را از این الگوها دور کند. دلیل این موضوع روشن است؛ نهاد FATF میخواهد نظارت و اشراف خودش را بر تعاملات بانکی در فضای بینالملل حداکثری کند، وگرنه دغدغهای که دارد، دغدغه فنی و اصولی نیست. این نهاد وقتی شدیدترین حالت محدودیت ممکن را برای کشوری اعمال میکند، هیچ توصیهای به قطع رابطه انجام نمیدهد، بلکه احتیاطها را افزایش داده و پوشش ریسک انجام میدهد و چون هیچگاه توصیه به قطع رابطهها نمیکند، نمیتوان FATF را مانع اجرای پیمانهای پولی دانست. FATF صرفا یکسری قواعد را مدنظر دارد که دغدغهاش این است که پوشش ریسک بدهد و شفافیت ایجاد کند. این موضوع را میتوان با پیادهسازی استانداردهای مبارزه با پولشویی بهصورت لوکال (محلی یا داخل کشور) برطرف کرد.»

تجربه دلارزدایی 50درصدی روسیه و چین از تجارت

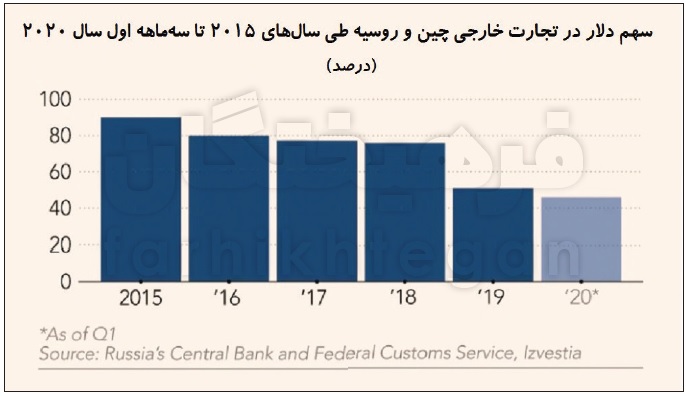

بررسیها نشان میدهد بسیاری از سازوکارهای کوتاهمدت جهت مقابله با بحران مالی و اصلاح نظام مالی به ترتیبات دائمی تبدیل شدهاند. این سازوکارهای دائمیشده بهدنبال تمرکززدایی از دلار آمریکا و افزایش اهمیت و نقش سایر ارزها هستند. در این خصوص اخیرا روزنامه «فایننشالتایمز» در گزارشی با موضوع «اتحاد مالی چین و روسیه برای دلارزدایی» مینویسد، همکاریهای روسیه و چین برای کاهش وابستگی خود به دلار ابعاد گستردهتری در سالهای اخیر بهخود گرفته است، تحولی که به گفته برخی کارشناسان میتواند منجر به «اتحاد مالی» بین آنها شود. به نوشته این روزنامه، براساس اطلاعات اخیر بانک مرکزی روسیه و آمارهای گمرک فدرال، در سه ماهه اول سال 2020، سهم دلار از تجارت بین روسیه و چین برای اولینبار به زیر 50درصد کاهش یافته است. آمارهایی که در این خصوص ارائه شده، نشان میدهد در سال جاری میلادی سهم دلار از تجارت دوجانبه چین و روسیه به 46درصد، سهم یورو به 30درصد و سهم ارزهای ملی نیز به 24درصد رسیده است.

طبق نموداری که فایننشالتایمز به نقل از بانک مرکزی روسیه منتشر کرده، در سال 2015 سهم دلار از مبادلات دوجانبه چین و روسیه حدود 90درصد بوده و پس از آغاز جنگ تجاری ایالاتمتحده و چین، تفاهم چین و روسیه برای دلارزدایی نیز بیشتر شده است. این روزنامه در ادامه مینویسد، علاوهبر جنگ تعرفهای که ترامپ با چینیها انجام داد، اختلاف سیاسی روسیه با غرب و آمریکا در موضوع الحاق کریمه نیز از دیگر موضوعاتی است که موجب شده طرفین برای دلارزدایی اتحاد بیشتری داشته باشند. ژانگ شین از اقتصاددانان چینی نیز در این خصوص میگوید: «اخیرا دولت چین و نهادهای اصلی اقتصادی این کشور احساس کردهاند که ممکن است در وضعیت مشابهی با همتایان روسی و هدف تحریمها قرار گرفته و حتی بهطور بالقوه سیستم سوئیفت برای آنها بسته شود.»

به نوشته فایننشالتایمز، روسیه و چین توافقنامههای زیادی داشتهاند اما نقطه عطف اصلی در سفر شی جینپینگ، رئیسجمهور چین به روسیه در ژوئن 2019 رخ داد. مسکو و پکن توافق کردند که ارزهای ملی را برای تسویهحسابهای بینالمللی جایگزین دلار کنند. در این توافقنامه همچنین دوطرف خواستار توسعه مکانیزم پرداخت جایگزین برای شبکه سوئیفت تحت سلطه ایالاتمتحده برای انجام تجارت با روبل و یوان شدند. همچنین بانک مرکزی روسیه نیز اخیرا آماری منتشر کرده که براساس آن، ذخایر دلاری این کشور 101 میلیارد دلار کاهش یافته و بهجای آن، سهم یوان در ذخایر این کشور از پنج درصد به 15درصد رسیده است. به گفته جفری اِی.فرانکل، اقتصاددان دانشگاه هاروارد، اگرچه دلار درحالحاضر بهظاهر در شرایط امن قرار دارد و تصور از بین رفتن آن غیرواقعی است، اما افزایش بدهیهای دولت آمریکا و همچنین استفاده بیش از حد از سیاست تهاجمی تحریم در طولانیمدت میتواند دلارزدایی را به شکل قویتری سرعت ببخشد. وی معتقد است تحریمها ابزاری بسیار قدرتمند برای ایالاتمتحده است، اما مانند هر ابزاری، این ریسک را دارد که دیگران درصورت استفاده بیش از حد به جستوجوی گزینههای دیگری بپردازند. فرانکل میگوید فکر میکنم این احمقانه است اگر تصور کنیم که روی سنگ نوشته شده دلار برای همیشه بهعنوان ارز بینالمللی شماره یک و بدون چالش خواهد بود.

مطالب پیشنهادی

مطالب پیشنهادی