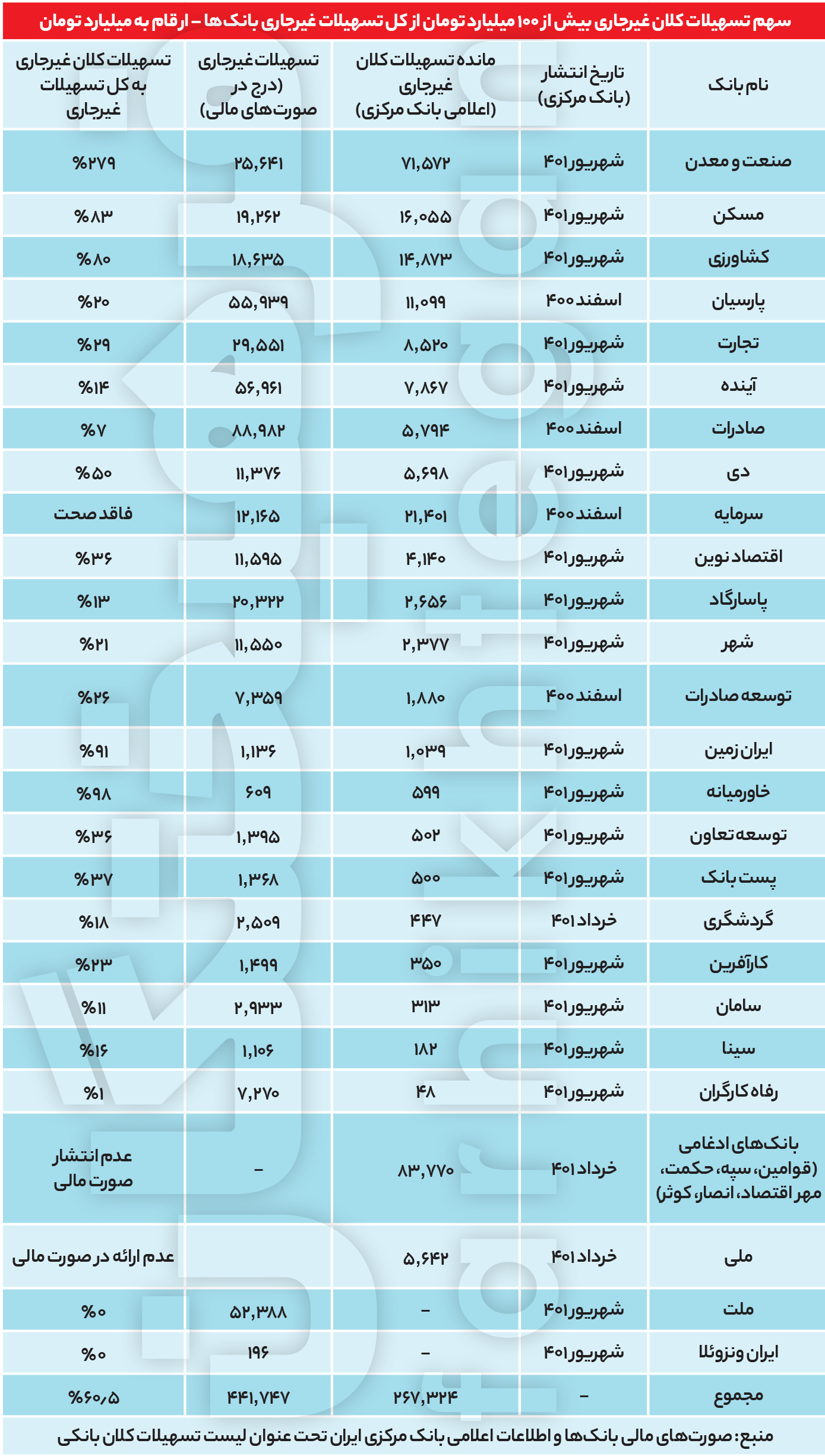

میثم اکبری، خبرنگار:در هفتههای اخیر بانک مرکزی بخشنامه برداشت خودکار از حسابهای مشتری یا ضامنین را ابلاغ کرد. این بخشنامه از جهاتی اقدام خوبی برای بازگشت تسهیلات کلان به درون شبکه بانکی و احیای توان وامدهی بانکها و مجاب ساختن دریافتکنندگانی که عامدانه اقدام به عدم بازپرداخت و نکول استراتژیک میکنند باشد. اما نباید از این نکته غافل شد که این بخشنامه اشکالاتی نظیر نبود شفافیت درخصوص زمان موردنظر برای ورود تسهیلات به چرخه برداشت خودکار یا عدم دستهبندی و جداسازی تسهیلات براساس کف حداقلی میتواند به اقتصاد خانوارهای دریافتکننده تسهیلات خرد و اعتماد دریافتکنندگان و ضامنین این قبیل تسهیلات ضربه وارد کند. بررسی صورتهای مالی منتشره سال 1400 بانکهای کشور نشان میدهد مجموع تسهیلات اعطایی در 26 بانک مورد بررسی به 3 هزار و 419 هزار میلیارد تومان میرسد که از این مقدار حدود 442 هزار میلیارد تومان غیرجاری است. از طرفی براساس اطلاعات بانک مرکزی تقریبا 251 هزار میلیارد تومان تسهیلات بالای 100 میلیارد تومان غیرجاری وجود دارد که نشان میدهد 57 درصد از تسهیلات غیرجاری بانکهای کشور طبق نظر بانک مرکزی «تسهیلات کلان» شناخته میشوند. حال اگر بانک مرکزی وضعیت بازگشت تسهیلات 1 تا 100 میلیارد تومان را نیز منتشر میکرد این احتمال وجود داشت سهم مجموع تسهیلات غیرجاری بالای 1 میلیارد تومان از کل تسهیلات نظام بانکی به 75 تا 80 درصد برسد. با این حساب، تمرکز بانک مرکزی باید بر سختگیری بیشتر برای وصول تسهیلات کلان بالای 1 میلیارد تومان باشد؛ درحالی که در شرایط فعلی سختگیریها صرفا بر تسهیلات خرد و زیر 1 میلیارد تومان متمرکز شده است. به نظر میرسد مصوبه اخیر از این جهت که تعهدات بیشتری از ضامنین مطالبه میکند دریافت وامهای خرد را با مشکل مواجه خواهد کرد که خود این موضوع یک امر ضدعدالت است.

ایده برداشت مستقیم از کجا آمد

افزایش تسهیلات غیرجاری و کم شدن امید به وصول آن، در کنار بانکمحور بودن نظام تامین مالی کشور از مواردی است که میتواند علاوهبر کاهش قدرت بانکها در تسهیلاتدهی، به کاهش رشد اقتصادی و در خطر قرار گرفتن سلامت شبکه بانکی منجر شود. از این رو بانک مرکزی در مهرماه سال 1394 بخشنامه وصول مطالبات سررسیدگذشته، معوق و مشکوکالوصول را بازنگری و به شبکه بانکی ابلاغ کرد. در ماده 19 این بخشنامه اشاره شده که به بانک اختیار برداشت از هریک از حسابهای انفرادی ریالی و ارزی مشتری، ضامن یا ضامنین، اموال و اسناد نزد موسسه اعتباری را پس از سررسید و عدم بازپرداخت، بدون نیاز به حکم قضائی یا اجرایی را میدهد. اما چهار سال بعد و در سال 1398 و در پی اقامه دعوی از سوی دیوان محاسبات نزد دیوان عدالت اداری، قسمتی از ماده 19 که ضامن را در قبال بازپرداخت مطالبات غیرمستقیم مشتری مسئول میدانست باطل شد تا وی تنها نسبت به اصل مطالبات کسی که ضامن او شده پاسخگو باشد. اخیرا نیز در راستای دادنامه اسفندماه سال گذشته دیوان عدالت اداری، بانک مرکزی در بخشنامه دوم آبان 1401 به بانکهای کشور بر باطل شدن عبارت غیرمستقیم در فرمهای یکنواخت عقود تسهیلات بانکی و لزوم اصلاح مواد مربوط در فرمهای مزبور مطابق با دادنامه ذکرشده تاکید ورزید.

ابهامات دعاوی را بیشتر میکند

بررسی بیشتر بخشنامه ابلاغی بانک مرکزی نشان میدهد این بانک در 12 فرم یکنواخت قرارداد اعطای تسهیلات بانکی خواستار تغییر و حذف عبارت متضمن مسئولیت ضامن در برابر تسهیلات غیرمستقیم مشتری شده است. اما از سوی دیگر باید به موضوع نبود تعریف مشخص از «سررسید» اشاره داشت. زیرا همانگونه که در این بخشنامه آمده است و حتی با در نظرگرفتن اصلاحیه آخر(مسئولیت ضامن در برابر تسهیلات مستقیم) نکتهای که وجود دارد آن است که حالتی که بانک و موسسه اعتباری مجاز به برداشت تسهیلات پس از سررسید هستند چه زمانی را شامل میشود؟ آیا این زمان مطابق با همان بخشنامه سال 1394 بوده که تسهیلات پس از دو ماه از سررسید، از طبقه جاری به طبقه سررسید گذشته وارد میشوند یا حتی میتوان فردا یا چند روز پس از سررسید و عدم پرداخت مشتری را به نوعی پس از «سررسید» و «عدم پرداخت» شده در نظر گرفت؟ بهنظر میرسد عدم وجود تعریف مشخص در این خصوص و اقدامات موسسات مالی در غیاب عدم تصریح و شفافیت بانک مرکزی درخصوص این بخشنامه میتواند هم برای مشتریان، ضامنین، رابطه آنها با یکدیگر و بانک تبعاتی داشته باشد.

خلا طبقهبندی تسهیلات بانکی

از طرفی از سیاستهای وزارت اقتصاد و بانک مرکزی و بهطور کلی دولت سیزدهم آن است که اولا امکان دسترسی عامه مردم را به تسهیلات بانکی افزایش دهند و همچنین فشار وارده بر مردم عادی را که از طریق محدودیت در دریافت خدمات بانکی و همچنین بازپرداخت آن است کاهش یابد. مواردی که اثر اجرایی خود را در اعطای تسهیلات بدون ضامن به مبالغ زیر 200 میلیون تومان یا آییننامه تسهیلات خرد نشان داد. لذا شاید بتوان گفت درخصوص بخشنامه حاضر یکی از موارد مهم و مدنظر نهاد ناظر، امکان تفکیک میان شخصیتهای حقیقی (عمدتا خانوار) از شخصیتهای حقوقی و همچنین شفافسازی تسهیلاتی که مشمول این بخشنامه میشوند از حیث طبقهبندی مربوطه باید باشد تا هم اقدامات بانک مرکزی همسو با سیاستهای کلان دولت شود و هم از ایجاد چالشهای میان بانکها و مردم جلوگیری کند. چراکه عمده دریافتکنندگان تسهیلات خرد خانوادههایی هستند که برای موارد ضروری اقدام به اخذ وام کردهاند. مبالغی که بسیار کمتر از طبقهبندی 100 میلیارد تومانی بانک مرکزی که تحت عنوان تسهیلات کلان شناخته میشود خواهد بود.

60 درصد مطالبات معوق در دست میلیاردرها

بررسی تسهیلات اعطایی بانکها براساس حجم تسهیلات کلان غیرجاری در اطلاعات منتشره بانک مرکزی از بانکهای کشور نشان میدهد کل این نوع تسهیلات در آمار اعلامی بانک مرکزی به 250 هزار و 830 میلیارد تومان میرسد. البته در عدد ذکرشده دو نکته قابل توجه است: نکته اول آنکه اعداد اعلامی بانکها براساس آخرین بهروزرسانی، اطلاعات تسهیلات 21 بانک تا شهریور 1401 منتشر شده و اطلاعات 7 بانک دیگر از اطلاعات عملکرد سهماهه 1401 و حتی 12 ماهه 1400 استخراج شد. این تاخیر در بهروزرسانی نشان میدهد بانک مرکزی برخلاف انتظار قانون بودجه مبنیبر اولویت استفاده این بانک از سامانههای خود همچنان بر دریافت اطلاعات از خود بانکها تکیه دارد. نکته دوم در این خصوص نیز اشاره به آن دارد که تعدادی از بانکها و موسسات مالی کشور مطابق با آخرین اطلاعات منتشره فاقد تسهیلات کلان(کف 100 میلیارد تومان) بودهاند و بالطبع در این آمار نقشی ندارند اما اگر شورای پول و اعتبار در زمان تصویب حد 100 میلیارد تومانی این رقم را کمتر مصوب میکرد این بانکها هم اطلاعات تسهیلاتی در حد کمتر از 100 میلیارد تومان داشتند که میتوانست شمول بیشتری از تسهیلات پرداختی و گیرندگان آنها را شفاف و روشن سازد. نگاهی به صورتهای مالی منتشره سال 1400 بانکهای کشور نشان میدهد مجموع تسهیلات اعطایی در 26 بانک مورد بررسی به 3 هزار و 419 هزار میلیارد تومان میرسد که از این مقدار حدود 442 هزار میلیارد تومان غیرجاری است. با در نظر گرفتن رقم 251 هزار میلیارد تومانی اعلامی بانک مرکزی از تسهیلات غیرجاری بالای 100 میلیارد تومان مشخص میشود 57 درصد از تسهیلات غیرجاری بانکهای کشور طبق نظر بانک مرکزی جزء «تسهیلات کلان» هستند. گفته شد اگر بانک مرکزی وضعیت بازگشت تسهیلات 1 تا 100 میلیارد تومان را نیز منتشر میکرد این احتمال وجود داشت سهم مجموع تسهیلات غیرجاری بالای 1 میلیارد تومان از کل تسهیلات نظام بانکی به 75 تا 80 درصد برسد. همه اینها به این مفهوم است که سختگیریها برای بازگشت و وصول تسهیلات غیرجاری باید بر تسهیلات کلان (بالای 1 میلیارد تومان) متمرکز شود؛ درحالی که در شرایط فعلی بر تسهیلات خرد متمرکز شده است.

بیشترین تسهیلات زیر 100 میلیارد

همانگونه که ذکر شد حداقل افشای 100 میلیارد تومانی برای تسهیلات بانکی نمیتواند بهطور کاملی رابطه شبکه بانکی و گیرندگان تسهیلات کلان را روشن سازد؛ چراکه بخش بالایی از تسهیلات اعطایی که ازقضا قدرت بالایی در خرید و فروش داراییها دارند بهدلیل کمتر بودن از این مقدار در این طبقه قرار نمیگیرند. اما در هر صورت در بررسی رابطه میان حجم تسهیلات غیرجاری اعلامی بانکها به بانک مرکزی و اطلاعات ارائه شده در صورتهای مالی میتوان به رابطهای هرچند حداقلی درخصوص تاثیر مصوبه بانک مرکزی و تسهیلاتگیرندگان خصوصا دریافتکنندگان خرد رسید.

از 25 بانک مورد بررسی بانک رفاه با 48 میلیارد تومان تسهیلات که طی 16 فقره به یک ذینفع اعطا کرده است یکدرصد از تسهیلات غیرجاری 7 هزار و 270 میلیاردی خود را در طبقه تسهیلات کلان میبیند. پس از این بانک نیز بانکهای توسعه تعاون، کارآفرین و صادرات با 2، 4 و 7 درصد تسهیلات کلان غیرجاری از کل تسهیلات غیرجاری قرار دارند.

این وضعیت نشان میدهد حجم بالایی از تسهیلات اعطایی این بانکها در تسهیلات زیر 100 میلیارد تومان قرار دارد که نیاز است با کاهش کف 100 میلیارد تومانی حجم تسهیلاتی که بتوان آنها را بهعنوان خرد درنظر گرفت مشخص شود تا نگاهی مبتنیبر واقعیتهای اجتماعی و اقتصادی به دریافتکنندگان این تسهیلات داشت.

مورد عجیب این 46 نفر در بانک سرمایه

طبق صورتهای مالی سال1400 بانک سرمایه، از مجموع 5683 میلیارد تومان تسهیلات اعطایی این بانک، تسهیلات غیرجاری با مبلغی در حدود 3810 میلیاردتومان دارای سهم 67درصدی از کل تسهیلات هستند، یعنی بیش از نیمی از تسهیلات این بانک غیرجاری است. نکته جالب توجه در این میان مقدار 3774 میلیاردتومانی مطالبات مشکوکالوصول از کل مطالبات غیرجاری است. یعنی مطالبات مشکوکالوصول -که موید مطالباتی است که حداقل 18ماه از سررسید و آخرین پرداختی آنها گذشته و دارای کمترین امید به برگشت آنها به بانک است- دارای سهم 99درصدی از مطالبات غیرجاری این بانک هستند.

اما این پایان عجایب بانک سرمایه نیست؛ در یادداشتهای تسهیلات و تعهدات کلان این بانک مجموع تسهیلات و تعهدات کلان غیرجاری ذکرشده رقمی بیش از 23500 میلیاردتومان است که بیش از 6برابر ارقام ابرازشده قبلی است. پس تا اینجا با دو رقم آنهم با فاصله نجومی در رابطه با تسهیلات غیرجاری روبهرو هستیم. اما با اعلام بانک مرکزی، این بانک دارای تسهیلات غیرجاری 4907 میلیاردتومانی بوده که اختلاف 1097 میلیاردتومانی و بیش از ارقام مندرج در صورتهای مالی را نشان میدهد. اما بازهم صبر کنید مساله اصلی این نیست، در انتهای صورت مالی که مربوط به تسهیلات و تعهدات کلان است، بانک رقم تسهیلات کلان غیرجاری 70 شخص حقیقی و حقوقی را 23 هزار و 586 میلیاردتومان اعلام کرده است که اختلاف 19هزار و 700میلیاردتومانی با اعداد صورت مالی حسابرسیشده همان سال دارد.

همچنین بانک مرکزی در لیست تسهیلات کلان بانک سرمایه به 21 هزار و 401 میلیارد تومانی اشاره کرده که در دست 46 نفر است. محمدرضا جهانبانی با 3.8 هزار میلیارد تومان، حسین هدایتی با 2.4 هزار میلیارد تومان، محمد امامی/امیررضا فرزانراد با 1.5 هزار میلیارد تومان، سامان مدلل با 1252 میلیارد تومان، حسن شاملویی با 1096 میلیارد تومان، بهروز ریختهگران با 750 میلیارد تومان، محمد حاجمحمدجواد با 737 میلیارد تومان و علی اقدامیان با 712 میلیارد تومان تنها بخشی از این بدهکاران بزرگ بانک سرمایه هستند. در هرصورت محل تردید جدی در رابطه با شفافیت این بانک و صحت اطلاعات آن وجود دارد.

بانک صنعت و معدن و در سرزمین عجایب!

بانک صنعت و معدن دارای تسهیلات کلان غیرجاری 71 هزار و 572 میلیارد تومانی و در رتبه دوم بیشترین تسهیلات کلان غیرجاری قرار دارد. از نکات قابل توجه بررسی تسهیلات کلان غیرجاری در بانک صنعت و معدن هنگامی است که در اطلاعات منتشره بانک مرکزی، همانگونه که ذکر شد این بانک تسهیلات کلان غیرجاری 71 هزار و 572 میلیارد تومانی دارد، اما با بررسی صورت مالی سال 1400 این بانک مشاهده میشود مجموع تسهیلات غیرجاری این بانک (جمع طبقات سررسید گذشته، معوق و مشکوکالوصول) بهصورت ناخالص و قبل از کسر ذخایر و سود سالهای آتی 25 هزار و 642 میلیارد تومان است و این رقم پس از کسورات به 12 هزار و 983 هزار میلیارد تومان کاهش مییابد. ارقامی که نسبت به رقم اعلامی این بانک به بانک مرکزی 2.8 و 5.6 برابر کوچکتر هستند. جالب توجه است که مطابق با اظهارات رئیسکل بانک مرکزی قرار بر این بود که در اعلام تسهیلات کلان غیرجاری بانکها، طبقه سررسید گذشته از میان طبقات غیرجاری جدا شود که با انجام این عمل تسهیلات کلان غیرجاری قاعدتا باید درصد کوچکتری از مجموع تسهیلات کلان و خرد غیرجاری را شامل میشد. حال آنکه نهتنها این تسهیلات در این بانک سهم اندکی ندارند، بلکه چند برابر مجموع تسهیلات غیرجاری (کلان و خرد) هستند. از این رو بهنظر میرسد قسمت بزرگی از تسهیلات جاری صورت مالی این بانک بهصورت غیرجاری بوده که در طبقه جاری قرار گرفتهاند و بهدلیل عدمتطابق دو عدد نمیتوان در مورد سهم تسهیلات غیرجاری بالای 100 میلیارد از کل تسهیلات غیرجاری این بانک اظهارنظری داشت. مسالهای که سازمان حسابرسی بهعنوان حسابرس صورتهای مالی سال 1400 این بانک و در یادداشت چهارم حسابرسی، بهمواردی از قبیل عدمطبقهبندی درست تسهیلات اعطایی و مطالبات از اشخاص دولتی و غیردولتی با حجم حداقل 88 هزار و 577 میلیارد تومان اشاره کرده است که نسبت به سال قبل 36 درصد رشد داشته است.

بانکهایی با تمایل به تسهیلات کلان

در ادامه بررسی اطلاعات بانکهای کشور، تسهیلات کلان غیرجاری که مجموعا در بانکهای خاورمیانه، ایران زمین، مسکن، کشاورزی و دی به 38 هزار و 264 میلیارد تومان میرسد، بهترتیب سهم 98، 91، 83، 80 و 50 درصد از کل تسهیلات غیرجاری این بانکها در صورتهای مالی آنها را دارد. این نکته نشاندهنده آن است که رویکرد بعضی از بانکها در تسهیلاتدهی به اشخاص حقوقی و شرکتها بوده که سطح تسهیلات کلان در آنها بیشتر است. علاوهبراین بخشنامههایی نظیر بخشنامه حاضر که اجازه برداشت خودکار از حسابهای مشتری و ضامنین را به بانکها میدهد میتواند در ملزم ساختن دریافتکنندگان تسهیلاتی که وامهای آنها غیرجاری شده است، کمککننده باشد. البته ذکر این نکته نیز لازم است که توزیع حجمی تسهیلات کلان غیرجاری در بانکهای ذکر شده یکسان نبوده است، بهطوریکه بانک خاورمیانه با اینکه 98 درصد از تسهیلات غیرجاری آن در دسته کلان قرار دارد اما تمام تسهیلات غیرجاری آن تنها 609 میلیارد تومان است و این عدد در بانکهایی مانند مسکن و کشاورزی که 83 و 80 درصد از تسهیلات غیرجاری آنها کلان است، حدود 16 و 15 هزار میلیارد تومان است. البته این امر بهدلیل دولتی بودن این بانکها و تامین مالیهای مرتبط با حوزه تخصصی خود قابل بررسی است.

تاثیرات اجتماعی برداشت مستقیم

برداشت مستقیم از دیگر حسابهای شخص وامگیرنده و یا حسابهای ضامنین اگرچه اقدام خوبی در راستای مجاب کردن اشخاص تسهیلاتگیرنده -هم اشخاص حقیقی و هم اشخاص حقوقی- در بازپرداخت این تسهیلات و جلوگیری از نکول استراتژیک مشتریان است، اما همانگونه که ذکر شد بررسی دقیقتر این موضوع نشان میدهد عدمایجاد دستهبندیهای سادهای نظیر مشخصنکردن بازه زمانی به تعویق افتادن سررسید تسهیلات که منجر به برداشت خودکار از حسابهای افراد مرتبط میشود یا حداقلهای عددی برای تسهیلاتی که ذیل این بخشنامه قرار میگیرند -نظیر تسهیلات بالای یک میلیارد تومان، احتمال اینکه تعداد زیادی از تسهیلات که عمدتا خرد بوده و گیرندگان آنها اشخاص حقیقی و خانوادهها هستند با تبعات عدمبازپرداخت روبهرو شوند را بالا میبرد که این امر تاثیر خود را در عدمتمایل افراد برای ضمانت دیگران و درنتیجه کاهش دسترسی به خدمات مالی و افت شاخص شمولیت مالی را نشان میدهد. همانطورکه بخشنامه اجرایی تسهیلات خرد که با هدف تسهیل فرآیند دریافت وامهای خرد اشخاص تدوین و ابلاغ شد و طبق اظهارات مقامات مسئول در بانک مرکزی ادعا میشد که سعی دارد جلوی وثایق و ضمانتهای خارج از وسع را بگیرد، بهنظر میرسد در این ماموریت چندان موفق نبوده و همچنان علاقه بانکها به دریافت وثایق عمدتا سنگین و ضامنین سنتی پابرجا است.