مرتضی عبدالحسینی، روزنامه نگار:برخلاف بازار سهام که این روزها بیرمق و خستهکننده شده، جدلهای اطراف آن بسیار داغ است. وضعیت بازار بهصورتی است که اگر یکبار تابلوی بازار در ساعات اولیه روز را چک کنید با تابلوی بستهشده فرقی نخواهد داشت و برخی سهمها حتی یکهزارم حجم مبنای خود را پر نکردهاند. اما در هفتههای اخیر برخلاف تابلوی کمرمق بورس، تابلوی رسانههای بورسی داغ و محور کل بحثها نرخ بهره بینبانکی و افزایش آن بوده است. رسانهها و فعالان بورسی معتقدند آنچه بورس را در رکود فرو برده و همزمان مستعد ریزش نیز کرده، افزایش نرخ بهره بینبانکی است که در راستای موضع بانکی مرکزی در جمعکردن نقدینگی (سیاست انقباضی) در سقف کریدور (18 تا 22 درصد) خود به سر میبرد. دورشدن نرخ بهره بینبانکی از کریدور آن منجر به افزایش نرخ سود سپرده و نرخ بهره وام در شعب بانکها میشود و میتواند فشار مضاعفی در تولید نقدینگی از محلهای جدید باشد، از همینرو باید مراقب دامی که نقدینگی در بالارفتن نرخهای بهره پهن میکند، بود. اما عملکرد بانک مرکزی و کنترل این نرخ در کریدور مذکور بهترین تجویزی است که میتوان برای بازار بانکی و مالی این روزها داشت. در این گزارش به این موضوع پرداخته شده که تاثیرگذاری نرخ بهره بینبانکی در بازار سهام از کارایی این ابزار نبوده بلکه از حساسیت بسیار بالای بازار سهام نشات میگیرد و بانک مرکزی باید به سیاست انقباضی خود البته با رعایت سقف کریدور نرخ بهره بینبانکی ادامه دهد.

5 منظور از رکوردشکنی نرخ بهره بینبانکی

احتمالا درمورد نرخهای بالای بهره بینبانکی و تبعات منفی آن در بازار سهام در هفتههای اخیر تحلیلهای متفاوتی را شنیدهاید و بیش از همه این فعالان بازار سهام بودهاند که از رکوردشکنیها و تبعات رکودی این رکوردشکنیها خبر دادهاند و کاهش این نرخ را به مطالبه جدی خود تبدیل کردهاند. قبل از ورود به بحث و تحلیل آنچه بانک مرکزی میخواهد و آنچه را فعالان بورسی طلب میکنند، لازم است کمی درمورد نرخ بهره بینبانکی و این ابزار بیشتر بدانیم. مثل همه افراد عادی که بهعنوان مثال در پایان هر ماه دخل و خرج خود را با هم تطابق میدهند و اگر کسری داشته باشند مجبور میشوند قرض بگیرند و اگر مازادی به دست بیاید میتوانند آن را در بانک یا در هر بازار دیگری سپرده یا سرمایهگذاری کنند و سودی بابت آن دریافت کنند. بانکها نیز همین هستند با این تفاوت که این کار را بهصورت روزانه انجام داده و درصورت داشتن کسری یا مازاد، مخاطب آنها صرفا بانکهای دیگر یا درنهایت بانک مرکزی بوده است. بهعنوان مثال یک بانک در پایان ساعت اداری خود در یک روز نیاز به دوهزار میلیارد تومان پیدا میکند که این پول را یا باید از بانکهای دیگر با نرخ بهرهای که نرخ بهره بینبانکی نامیده میشود قرض بگیرد یا در همان بازار معامله خود را با بانک مرکزی انجام میدهد. به این صورت که بانک مرکزی به بانکی که پول نیاز دارد، قرض میدهد اما برای تضمین آن از بانک مذکور اوراق دولتی (که بانک قبلا خریداری کرده) را بهعنوان وثیقه دریافت میکند. با این اوصاف مشخص است که هر زمان که نرخ بهره بینبانکی بالاتر برود یعنی بانکها سختتر و با نرخهای بالاتری به یکدیگر وام میدهند و بانک مرکزی نیز با نرخهای بالاتری به بانکها پول تزریق میکند. همه اینها در قالب یک استراتژی به نام سیاست انقباضی بانک مرکزی تعریف میشود که بانک مرکزی علاقه چندانی به کمبود نقدینگی بانکها ندارد و سعی میکند نرخی را که با آن پول به بانکها قرض میدهد (نرخ توافق بازخرید گفته میشود) را بالا برده و درمقابل نیز خود بانکها با نرخهای بالاتر به یکدیگر پول قرض میدهند. بنابراین افزایش نرخ بهره بینبانکی پنج مفهوم و منظور را میرساند: 1- سیستم بانکی کمبود نقدینگی دارد و حاضر است این کمبود را با نرخهای بالایی مانند 22 درصد قرض بگیرد، 2- نرخ بهره بینبانکی بالای 20 درصد برای بانکها مطلوب نبوده؛ چراکه بیشتر از اندازهای که به مردم سود میدهند (درحدود 20 درصد) باید منابع را تهیه کنند، 3- تامین مالی سختتر برای نظام بانکی یعنی پرداخت تسهیلات و وام کمتر از قبل خواهد شد، 4- بانک مرکزی درحال اجرای سیاست انقباضی در راستای کنترل نقدینگی است و از همینرو سعی بر کاهش اضافهبرداشت بانکها داشته و برای همین نرخ توافق بازخرید را بالاتر برده و سختتر به بانکها قرض میدهد و 5- این موارد نشاندهنده عزم سیاستگذار درجهت کنترل تورم و نقدینگی است و این سیگنال خوبی برای بازارهای دارایی بهخصوص بازار سهام نبوده و با کاهش انتظارات فعالان بازار بورس از سودی که در آینده این بازار خواهد داد، منجر به ایجاد رکود در بازار خواهد شد. درست یا غلط بودن این مورد مهمترین گزاره مورد بحث در این روزهاست که سوژه اصلی این گزارش نیز بوده است.

نرخ بهره بینبانکی بالاتر هم میرود؟

با اعلام نرخ بهره بازار بینبانکی در پایان تیرماه و رسیدن آن به عدد 21.31 درصدی، این نرخ گرچه هماکنون در هفته دوم شهریورماه به 20.74 درصد رسیده است، اما از ابتدای سال 1395 تابهحال بازار بینبانکی تنها یکبار آن هم در آبانماه 1399 بوده که نرخی بالاتر از نرخ تیرماه سالجاری را تجربه کرده است. بهطورکلی روند نرخ بهره بینبانکی طی 6 سال اخیر در کریدوری که سقف آن حدودا 22 درصد و کف آن حدود 18 درصد بوده در نوسان بوده و تنها در ماههای اردیبهشت، خرداد و تیر 1399 آن هم در کوران شیوع کرونا که سیاستهای انبساطی دولت در جهت مقابله با تبعات رکودی کووید-19 لازم و واجب بوده، کف این کریدور شکسته شده بود و نرخهای عجیبی مانند 11 درصد را نیز بهخود دیده بود. بلافاصله اما در همان فواصل مجدد نرخ به کریدور مذکور بازگشته است. در ابتدای سال ۱۴۰۱ میزان این نرخ به 20.36 و در پایینترین رقم خود در ۲۵ فروردین ۱۴۰۱ به 20.29 رسید. در هفتههای اخیر این نرخ در بازه ۲۰ تا ۲۱ درصد در نوسان بوده و حالا در هفته دوم شهریورماه به حدود 20.74 درصد رسیده است. لازم بهذکر است این نرخ در هفته اول شهریورماه 20.65 و قبل از آن 20.64 و 20.59 درصد بوده است. بهنظر میرسد سیاستگذار پولی فعلا قصدی برای کاهش این نرخ ندارد؛ چراکه در هفتههای اخیر «مانده ریپو» درحال کاهش بوده است. براساس آخرین گزارش بانک مرکزی از عملیات پولی خود، مانده ریپو (اضافه برداشت بانکها از بانک مرکزی) به 60 هزار میلیارد تومان رسیده و نرخ توافق بازخرید یا همان نرخ ریپو بهدلیل عدم تامین تقاضای وجه بانکها از سوی بانک مرکزی به بالاترین رقم خودش از زمان اجرای عملیات بازار باز در حدود 21.5 رسیده است. طبعا عدم تامین تقاضای نقدینگی بانکها در بازار باز، این مازاد تقاضا را به بازار بینبانکی سوق داده و قطعا باید منتظر افزایش نرخ بهره بینبانکی در آمار جدید باشیم.

بورس قربانی افزایش نرخ بهره بینبانکی است؟

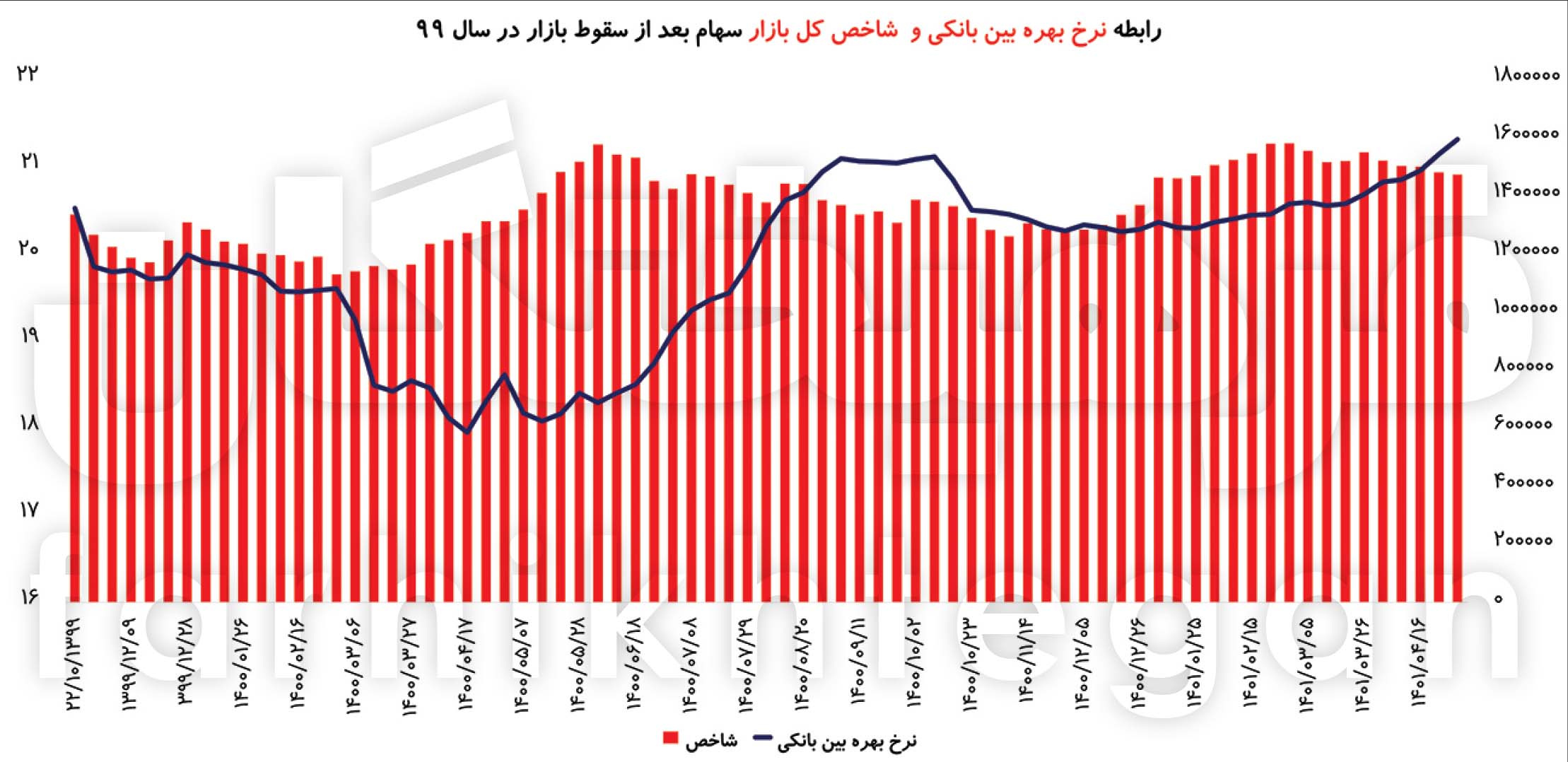

حالا که صحبتها از افزایش نرخ بهره بینبانکی و رکوردشکنی آن و همچنین موضوع انقباضی بانک مرکزی در جمعآوری نقدینگی است، آنچه متهم به ریزشی کردن بازار سهام و قرمز پوش کردن آن میشود همین ابزار است. در هفتههای اخیر فشار فعالان بورسی و درخواستهای متعدد آنها مبنیبر کاهش نرخ بهره بینبانکی بهحدی رسیده که جلسهای با رئیس سازمان بورس و اوراق بهادار در همین مورد تشکیل شده و از سوی دیگر احسان خاندوزی، وزیر اقتصاد نیز طی نامهای به صالحآبادی از تبعات افزایش این نرخ گفته است. بررسیهای آماری و آنچه در نمودار آمده نشان میدهد که ظاهرا همبستگی بالایی بین نرخ بهره بینبانکی و شاخص کل وجود داشته و بهخصوص از اواسط سال 99 به بعد هر بار که نرخ بهره بینبانکی کاهش پیداکرده، شاخص کل بافاصله زمانی، پاسخ مثبت به آن داده و البته برعکس. فعالان بورسی از همین سیاست بانک مرکزی را مردود دانسته و به نحوی تقاضای سرکوب نرخ بهره بینبانکی بهصورت دستوری را دارند که بهنوبه خود جالب است.

در پنج مورد به کلیاتی اشاره شده که نشان میدهد تاثیرگذاری نرخ بهره بینبانکی بر بازار سهام درحالحاضر نمیتواند دلیل کافی و وافی از رکورد بازار باشد؛ 1. یکی از نگرانیهای فعالان بورسی این است که نرخ بهره بینبانکی منجر به افزایش نرخ بهره سپردهها و نرخ بهره وامدهی بانکها باشد که همین موضوع فعالان اقتصادی را به پسانداز پول خود در بانک یا بازارهایی غیر از بورس علاقهمند کند. این درحالی است که براساس آمارهای بانک مرکزی، نسبت پول (منظور سپردههای جاری که سیالیت دارند و آماده حملهور شدن به بازارها هستند) به نقدینگی به 22 درصد رسیده است. این درحالی است که در بهمن 1398 تا مرداد 1399 که شاخص کل بازار سهام چندبرابر شد، این نسبت از 17 درصد به 20.7 درصد رسید. درواقع بهلحاظ پول در گردش اقتصاد، شرایط فعلی از آن موقع نیز بدتر است و بهقول اقتصادیها پول داغتر از همیشه است اما بازار رشد خاصی ندارد، 2. گزارش چهارماهه شرکتهای بورسی که اخیرا منتشرشده در گروهها و شرکتهای زیادی از بازار بسیار جذاب بوده و نشاندهنده ارزندگی بسیاری از سهامهای بازار است، اما این موضوع جذابیت خاصی برای سرمایهگذاران نداشت، 3. نرخ تجمیعی تورم در پنجماهه ابتدایی سال 1401 بیش از 25 درصد بوده و علیرغم اینکه شرکتهای عضو بازار سهام کشور، داراییمحور بوده و از این افزایش قیمتها سود بردهاند، بازهم موردتوجه فعالان اقتصادی نبوده، 4. نرخ دلار حولوحوش 30 هزار تومان تثبیت شده و با وجود ایجاد فاصله بین دلار نیمایی و بازار، انتظار افزایش مجدد نیز وجود دارد. نرخ ارز مهمترین عامل تاثیرگذار بر بازار سهام و انتظارات موجود در آن است که در شرایط فعلی رشد آن هم حتی برای بازار سهام جذابیتی ایجاد نکرده است و 5. برخلاف سالیان گذشته بهنظر میرسد بازار سهام هیچگونه حساسیتی به خبرهای برجامی و توافق یا عدم توافق ندارد.

نااطمینانی عامل اصلی رکورد بازار سهام

در قسمت قبل ادعا شد که عوامل برای جذابیت بازار سهام همچنان فعال هستند اما ظاهرا این عوامل برای توجیه حقیقیها و ورود پولهای جدید به بورس کافی نبوده و یقینا تنها متغیر منفی که بر همه اینها غالب شده، «نااطمینانی» موجود در بازار و حول آن است. بهواقع تجربه تلخ سال 99 و از بین رفتن سرمایه بسیاری از سرمایهگذاران و ادامه دخالتهای دستوری دولت در بازار و بعضا بیبرنامگی آنها که همگی در بیاعتمادی و نااطمینانی در بازار تعریف میشوند، مهمترین عاملی است که وضعیت بازار را به این روزهای بیرمق و خستهکننده رسانده است. چنین بازار بیرمقی مانند آدمی است که بهلحاظ روحی شکننده بوده و کوچکترین حرفی میتواند شکنندهترش کند. درواقع نسبت بازار سهام و نرخ بهره بینبانکی در این روزها به همین صورت است. با وجود اینکه نرخ بهره حقیقی منفی و چیزی در حدود 30 درصد است، به هیچ عنوان نگهداری پول از سوی مردم در بانکها توجیهی ندارد و همین را در روند تبدیل شبهپول به پول میبینیم اما آنچه باعث میشود تغییر 0.5 درصدی در نرخ بهره بر بازار سهام موثر باشد، همان شکننده بودن بازار و وجه غیرمعتبر خود بازار است. درواقع فعالان بازار بهخوبی میدانند آنچه میتواند متضمن پایدارتر شدن بازار باشد، کاهش دخالتهای دستوری در آن است و درست نیست وقتی منفعت برخی فعالان بسیار بزرگ بازار بهخطر افتاده، خواسته غیرمعقول کاهش نرخهای بهره را از سیاستگذار داشت. این مصداق همان دخالت دستوری است که متهم ردیف اول وضعیت فعلی بازار سهام است.