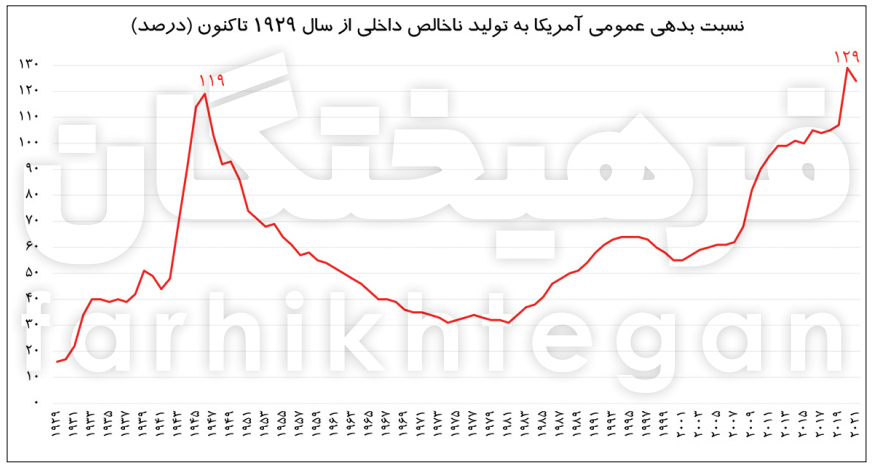

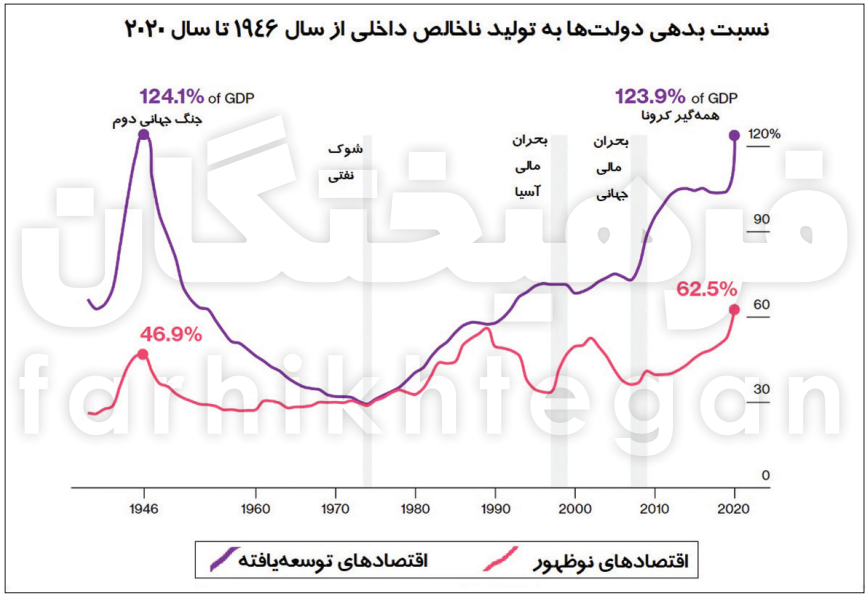

سیدسجاد قوامی، خبرنگار: همهگیری COVID-19 و رکود جهانی مرتبط با آن در سال 2020 باعث افزایش سطح بدهی جهانی، بدهی دولتی و بدهی خصوصی شده است. جهش در بدهی دولت، با افزایش زیادی در بسیاری از بازارهای نوظهور و اقتصادهای درحال توسعه (EMDE) همراه بود. بدهی بخش خصوصی نیز بهدلیل مواجهه شرکتها با پیامدهای رکود جهانی بهشدت افزایش یافت. بااینحال، حتی قبل از همهگیری، بدهی در EMDEبه سطوح بیسابقهای افزایش یافته بود. از سال 2010، موج جدیدی از انباشت بدهی جهانی که «موج چهارم» بدهی نام گرفت، با بزرگترین، سریعترین و گستردهترین افزایش بدهی در EMDE در پنج دهه گذشته در جریان بود. هر بحران بدهی با هشدارهایی آغاز میشود و با محدودیتهای شدید سرمایهگذاری در آموزش، بهداشت و زیرساختها ازجمله موارد دیگر پایان مییابد. این بحرانها اغلب جرقه ناآرامیهای مدنی و فروپاشی دولت را برمیانگیزد و به چشمانداز رشد کشور آسیبدیده صدمه میزند. طبق بررسیهای بانک جهانی در پی همهگیری COVID-19، بدهی جهانی افزایش یافته است. امروزه، 58درصد از فقیرترین کشورهای جهان در تنگنای بدهی یا درمعرض خطر بالای آن قرار دارند و این خطر به برخی کشورهای با درآمد متوسط نیز سرایت کرده است. تورم بالا، افزایش نرخ بهره و کاهش رشد، زمینه را برای بحرانهای مالی از نوع بحرانهایی فراهم کرده که در اوایل دهه 1980 مجموعهای از اقتصادهای درحال توسعه را فراگرفت. البته نمیتوان همه تقصیرها را به گردن همهگیری کرونا انداخت؛ چراکه بذرها خیلی قبل از COVID-19 نیز کاشته شده بود اما به هرحال کرونا نقش پررنگی در عیان شدن بحرانهای مالی، تورم و افزایش بدهی دولتها داشته است. براساس آنچه در نمودارها آمده، نسبت بدهی عمومی دولتها به تولید ناخالص داخلی در کشورهای توسعهیافته به حولوحوش 124درصد رسیده که از جنگجهانی دوم بیسابقه است. این میزان در آمریکا نیز از سال 1945 تاکنون بیسابقه است.

موج چهارم انباشت بدهی

قبل از همهگیری COVID-19، از سال 2010، چهارمین موج انباشت بدهی جهانی با بزرگترین، سریعترین و گستردهترین افزایش بدهی در اقتصادهای نوظهور و درحال توسعه (EMDE) در پنجدهه گذشته در جریان بود. بدهی جهانی به رکورد 233 درصد تولید ناخالص داخلی در سال 2019 و بدهی دولتها به رکورد 84 درصد تولید ناخالص داخلی افزایش یافته بود. در EMDE، کل بدهی به 180 درصد تولید ناخالص داخلی رسیده و بدهی خصوصی به 126 درصد تولید ناخالص داخلی افزایش یافت.

در کشورهای کمدرآمد (LICs)، کل بدهیها طی سالهای 2019-2010 به میزان 20 درصد از تولید ناخالص داخلی افزایش یافت و به 72 درصد تولید ناخالص داخلی در پایان سال 2019 رسید. مجموع بدهی خارجی 12 واحد درصد از تولید ناخالص داخلی طی سالهای 2019-2010 افزایش یافت و به 36 درصد تولید ناخالص داخلی در سال 2019 رسید. در سال 2019، بیش از 85 درصد از بدهی خارجی عمومی به طلبکاران رسمی، ازجمله مؤسسات چندجانبه بدهکار بود.

براساس منطقه EMDE، سریعترین افزایش بدهی در شرق آسیا و اقیانوسیه (EAP) بوده، جایی که کل بدهی با 78 واحد درصد تولید ناخالص داخلی به 238 درصد تولید ناخالص داخلی بین سالهای 2019-2010 افزایش یافته که عمدتا توسط چین هدایت میشود. چین، جایی که افزایش بدهی بیشتر بود، کل بدهی در منطقه با 21 درصد از تولید ناخالص داخلی افزایش یافت و به 114 درصد تولید ناخالص داخلی طی سالهای 2019-2010 رسید. در سراسر مناطق EMDE، بیشترین افزایش بدهی دولت در کشورهای جنوب صحرای آفریقا (SSA) بود که در آن با 25 واحد درصد افزایش تولید ناخالص داخلی به 53 درصد تولید ناخالص داخلی رسید، درحالیکه آمریکای لاتین و دریای کارائیب (LAC) و خاورمیانه و شمال آفریقا (MNA) همچنین شاهد افزایش بیش از 20 درصدی تولید ناخالص داخلی در بدهی دولت بود. این افزایش عمدتا پس از سال 2014 رخ داد و تا حد زیادی بهدلیل کاهش شدید قیمت کالاها در این دوره بود که منجر به کسری مالی قابلتوجهی در کشورهای صادرکننده کالا بهویژه در این سه منطقه شد.

درمقابل بدهی دولت در اروپا و آسیای مرکزی (ECA) کمترین افزایش را داشت و تنها با دو واحد درصد تولید ناخالص داخلی در طی سالهای 2019-2010 به 29 درصد تولید ناخالص داخلی افزایش یافت. تنها منطقهای که شاهد کاهش کل بدهی بود، آسیای جنوبی (SAR) بود که در آن پنج واحد درصد از تولید ناخالص داخلی کاهش یافت که ناشی از کاهش بدهی بخش خصوصی بود. SSA همچنین شاهد کاهش اندکی در بدهی بخش خصوصی بود، اگرچه این با افزایش بسیار بیشتر در بدهی دولت جبران شد.

درحالیکه انباشت کل بدهی در EMDE بیشتر با طلبکاران داخلی بود، این امر بهشدت توسط چین انجام شد که کل بدهی آن عمدتا داخلی بود. درمقابل در کشورهای EMDEبهاستثنای چین، اعتباردهندگان داخلی و خارجی بهطور مساوی مشارکت کردند و یکسوم کل بدهی به طلبکاران خارجی است. بدهی خارجی در کشورهای EMDE بهاستثنای چین بین سالهای 2010 تا 2019، حدود 9 واحد درصد از تولید ناخالص داخلی، به 38 درصد تولید ناخالص داخلی در پایان سال 2019 و بدهی داخلی نیز با 15 درصد از تولید ناخالص داخلی به 82 درصد تولید ناخالص داخلی در پایان سال 2019 افزایش یافت.

موج چهارم بدهی چندین ویژگی مشترک با سه موج قبلی داشت: محیط نرخ بهره پایین و ظهور ابزارهای مالی جدید یا بازیگران بازار مالی. نگرانی ویژه این بود که موج چهارم دوره طولانی سرمایهگذاری ضعیف و کندی رشد را با وجود افزایش بدهی شاهد بود. از جنبههای دیگر موج چهارم با پیشینیان خود متفاوت بود: چهارچوبهای سیاست در برخی کشورهای EMDE قویتر بود و بدهی در اقتصادهای پیشرفته بهطورکلی ثابت بود. با این حال حتی قبل از همهگیری، جایی برای رضایت وجود نداشت.

تبدیل موج چهارم به سونامی با کرونا

همهگیری کرونا با افزایش مخاطرهآمیز بدهیها، موج چهارم را به سونامی تبدیل کرده است. بزرگی و سرعت زیاد انباشت بدهی خطرات مرتبط با انباشت دور تسلسل بدهکاری را افزایش داده است. در سال 2020، کل بدهی جهانی 30 واحد درصد از تولید ناخالص داخلی افزایش یافت و به 263 درصد تولید ناخالص داخلی رسید که بزرگترین افزایش یکساله حداقل از سال 1970 است. این افزایش که مربوط به بدهی کل یا گسترده (بدهی دولت + بخش خصوصی و داخل و خارجی) بود و در بدهیهای دولتی و خصوصی، بدهیهای داخلی و خارجی و در اکثر کشورها مشهود است. در اقتصادهای نوظهور و اقتصادهای درحال توسعه (EMDE)، کل بدهی به 205 درصد تولید ناخالص داخلی رسید. در اقتصادهای پیشرفته نیز کل بدهی از 300 درصد تولید ناخالص داخلی در سال 2020 فراتر رفت.

بزرگترین بحران بدهی از زمان جنگ جهانی دوم

همهگیری COVID-19 منجر به بزرگترین افزایش یکساله بدهی از زمان جنگ جهانی دوم در سال 2020 شد. اما یکدهه قبل از آن، بدهی عظیمی در جریان بود. در سال 2020 درحالیکه تولید در بدترین رکود جهانی پس از جنگ جهانی دوم بهشدت کاهش یافت و دولتها محرکهای مالی بیسابقهای را اعمال کردند، بدهی دولت جهانی سریعترین جهش یکساله خود را از سال 1970 به بالاترین سطح خود در نیمقرن اخیر یعنی 99 درصد تولید ناخالص داخلی ثبت کرد. بدهیهای خصوصی نیز در سال 2020 با سرعتی بیسابقه و به بالاترین حد خود افزایش یافت، زیرا تولید کاهش یافت، تعطیلی مشاغل باعث تعطیلی مشاغل شد و اقدامات سیاستهای مالی، پولی و نظارتی از تمدید اعتبار حمایت کرد. در سطح جهانی، در سال 2020، بدهیها به حدود 15 واحد درصد از تولید ناخالص داخلی جهش کرد و به 165 درصد تولید ناخالص داخلی رسید که بالاترین سطح آن از زمان شروع رکوردها در سال 1970 است. مشابه بدهی دولت، جهش بدهی خصوصی مبتنی روند بحرانی را در پیش گرفت و بیش از چهار پنجم کشورها را تحت تأثیر قرار داد. با دادههای موجود در اقتصادهای پیشرفته، افزایش 14 درصدی، به 179 درصد تولید ناخالص داخلی، بزرگترین افزایش از سال 1970 بود، که بیش از معکوس کردن کاهش در دهه قبل بود. در EMDE، بدهی خصوصی 17 واحد درصد از تولید ناخالص داخلی افزایش یافت که بزرگترین افزایش یکساله ثبتشده است و به رکورد 142 درصد تولید ناخالص داخلی رسید.

وامهایی که صرف نشده

تجزیهوتحلیلها از پایداری بدهی در 65 اقتصاد در حال توسعه نشان میدهد که کسریهای اولیه پایدار، بزرگترین محرک بدهی عمومی در آن کشورها بوده است. کشورها صرفا بیش از توان خود هزینه میکردند. بین سالهای 2011 و 2019 میانگین افزایش بدهی عمومی ناشی از کسریهای اولیه به 14 درصد تولید ناخالص داخلی رسید. در جنوب صحرای آفریقا 18 درصد بود. با این حال، در جنوب آسیا، کمی بیش از 5 درصد بود.

بهویژه در آفریقا شواهد نشان میدهد که دولتها کسریهای اولیه را نه برای سرمایهگذاری بلندمدت مولد، بلکه صرفا برای پرداخت صورتحسابهای جاری ایجاد میکنند. آنها برای پرداخت دستمزد کارگران بخش دولتی بدهی بسیار بیشتری نسبت به ساخت جادهها، مدارس و کارخانهها بر عهده گرفتند. در میان 33کشور آفریقایی، هزینههای جاری به نسبت سه به یک از سرمایهگذاری پیشی گرفته است.

اما این هیچ کمکی به تقویت توانایی آنها برای بازپرداخت بدهی نکرد. این کشورها وامگیری ارزانقیمت از وامدهندگان چندجانبه که نرخهای تامین مالی را ارائه میدهند، نیز انتخاب نکردند. در سال 2010، وامدهندگان چندجانبه 56 درصد از بدهی عمومی و تضمینشده کشورهای جنوب صحرای آفریقا را تشکیل میدادند. تا سال 2019، این سهم تنها 45 درصد بود. تا سال 2019، این سهم تنها 8 درصد بود. از سوی دیگر، وام گرفتن از چین و طلبکاران تجاری در همان زمان تقریبا سهبرابر شد: به ترتیب از 6 درصد به 16 درصد و از 8 درصد به 24 درصد.

قانون حفرهها

تا زمانی که رشد اقتصادی واقعی قوی باقی بماند، خطرات پنهانشده و رشد انباشت بدهی عمومی را مهار میکند: طبق دادههای جهانی، از سال 2011 تا سال 2019، رشد اقتصادی - تعدیلشده با تورم - بدهی عمومی را حدود 12 درصد از تولید ناخالص داخلی کاهش داد. با این حال، امروز، پویایی در جهت مخالف است: انتظار میرود اقتصادهای درحال توسعه در سال 2022 تنها 3.4 درصد رشد کنند که تقریبا نصف نرخ در سال 2021 است. زمان آن فرارسیده که سیاستگذاران اولین قانون حفرهها را بپذیرند: وقتی در آن هستید، حفاری را متوقف کنید. اتخاذ سیاستهای خوب در حال حاضر میتواند بسیاری از آسیبها را ترمیم کند: قانونترمیم حفرهها میگوید «رشد را افزایش دهید»؛ بهترین راه برای فرار از تله بدهی بیرون آمدن از آن است. اقدامات برای بهبود شرایط کسبوکار، تخصیص بهتر منابع و رقابت سالم در بازار از اقدامات سیاستی ضروری برای تقویت رشد بهرهوری است. دولتها باید از این بحران برای پیشبرد سریعتر اصلاحات ساختاری استفاده کنند.

تسریع اصلاحات سیاست مالی

برخی اقتصاددانان و مشاوران مالی میگویند در این شرایط تسریع اصلاحات سیاست مالی، بهبود کارایی مالیاتی و بستن منافذ، باید توسط دولتها به کار گرفته شود. به اعتقاد آنان، دولتها باید به سمت گسترش پایههای مالیاتی به روشهایی حرکت کنند که بهجای جلوگیری از رشد بلندمدت، از بخش مولد حمایت کند. این امر میتواند با تمرکز بر فعالیتهایی که برای رشد پایدار و سلامت عمومی مضر هستند ( برای مثال مالیاتبرمصرف دخانیات و انتشار کربن) و در عین حال کاهش مالیات بر فعالیتهای تولیدی انجام شود. انطباق مالیاتی را میتوان با عادلانهتر کردن سیستمهای مالیاتی بهبود بخشید.در صورتیکه دولتها رویههای مدیریتبدهی و مخارج عمومی را بهبود بخشند و در عین حال محیط قانونی را برای انعقاد بدهیها تقویت کنند، مازاد بدهی را میتوان از بین برد. امروز بیشتر بدهی عمومی خارجی در اقتصادهای درحال توسعه در سطوح رکورد آن مربوط به طلبکاران خصوصی است. در این شرایط نرخ بهره میتواند ناگهان افزایش یابد. افزایش نرخ بهره شرایط تامین مالی جهانی را سختتر میکند.

چرا موج چهارم بدهی خطرناکتر است؟

در حالحاضر، تطبیق بیسابقه سیاستهای پولی و مالی، بازارهای مالی را آرام کرده، هزینههای استقراض را کاهشداده و از تمدید اعتبار حمایت کرده است. با اینحال، در میان اختلالات اقتصادی ناشی از همهگیری کرونا، نرخهای پایین بهرهجهانی از نظر تاریخی ممکن است مشکلات پرداخت بدهی را پنهان کند که در وهله بعدی اثر خود را در قالب خروج سرمایه نشان خواهد داد. برخی از مداخلات سیاستی در زمان همهگیری کرونا، اگرچه ضروری بود اما ممکن است چهارچوبهای سیاست مالی، پولی در EMDE را ازبین ببرند. علاوهبراین، افزایش شدید بدهی در یک دوره کوتاه این خطر را افزایش میدهد که همه آن برای اهداف تولیدی استفاده نشده باشد.

نرخ بهره جهانی پایین

نرخهای بهره پایین جهانی میتواند باعث شود حمایتهای اضافی دولت که از طریق بدهی تامین میشود، جذاب به نظر برسد، بهویژه زمانی که انتظار میرود نرخ رشد بالاتر از نرخ بهره باشد. با اینحال، گسترش مالی همچنان مستلزم خطرات قابل توجهی است، زیرا نرخهای بهره واقعی احتمالا کمتر از روند بلندمدت خود هستند و هیچ تضمینی وجود ندارد که شوکهای اقتصادی آتی منجر به کاهش نرخ بهره شود. این امر بهویژه زمانی صادق است که سهم بدهیها بالا باشد، زیرا کشورهایی که سطح بدهی عمومی بالایی دارند، بهدنبال یک شوک اقتصادی نسبت به کشورهایی که سطح بدهی پایینتری دارند، افزایش بیشتری در نرخهای بهره مشاهده میکنند. درواقع، افزایش نرخ بهره در آغاز همهگیری برای کشورهایی با بدهی عمومی بالاتر بیشتر بود. علاوهبراین، EMDE در اقتصادهای پیشرفته بیشتر در معرض خطرتغییر ناگهانی نرخ بهره هستند، بهویژه اگر آسیبپذیریهای دیگری مانند بدهی ارزخارجی، نرخهای ارز بیشازحد، شکنندگی سیستم مالی و وابستگی به کالا وجود داشته باشد.

چه اتفاقی برای بدهی خواهد افتاد؟

در چشماندازهای کوتاهمدت و میانمدت، انتظار میرود که ذخایر بدهی دولتها به دلیل رشد پس از همهگیری و خروج اقدامات حمایتی مالی، در سطوح فعلی تثبیت شود. انتظار میرود این امر برای نیمی از کشورهای G20 با دادههای عمومی در دسترس باشد و بدهی دولتها در سالهای 202۳-202۲ تثبیت شود. این پیشبینیها حاکی از آن است که یک دهه انباشت سریع بدهی در پنج سال آینده به پایان خواهد رسید. اگر چنین ثباتی محقق شود، انحراف قابل توجهی از تحولات پس از رکودهای قبلی ایجاد میکند. تسریع در بازپرداخت بدهی بسیاری از کشورهایی که امروز دچار مشکل هستند اگر کمک دریافت نکنند، شکست خواهند خورد. جامعه بینالمللی باید با بهبود ابتکارات جهانی که بازپرداخت بدهی را تسهیل میکند، به آنها کمک کند. سیاستگذاران باید از هر فرصتی برای تشویق انواع مختلف طلبکاران ( دوجانبه، تجاری و چندجانبه) استفاده کنند تا بهسرعت به توافقی برسند که به کشورهای دارای بدهی بیش از حد کمک میکند.