مهدی عبداللهی، دبیر گروه اقتصاد: در یکماه اخیر پس از چکشکاریهای متعدد، «قانون حمایت از خانواده و جوانی جمعیت» سرانجام به تصویب مجلس رسید و ازسوی شورای نگهبان نیز تایید شد. در این قانون، قانونگذار تسهیلات تشویقی قابلتوجهی را برای تشویق فرزندآوری در نظر گرفته که ازجمله آنها میتوان به موارد ذکرشده در مواد 9 و 10 این قانون اشاره داشت. افزایش 25درصدی سقف تسهیلات خرید، ساخت و جعاله تعمیرات مسکن بهازای هر فرزند زیر 20سال تا حداکثر دوبرابر سقف مصوب، افزایش دوره بازپرداخت به میزان دوسال بهازای هر فرزند زیر 20سال تا سقف 10سال، در نظر گرفتن مبلغ 10میلیون تومان تسهیلات برای تولد فرزند اول، 20میلیون تومان برای تولد دومی، 30میلیون تومان برای سومی، 40 و 50میلیون تومان برای تولد فرزند چهارم و پنجم بدون الزام به سپردهگذاری مشمولان با 6ماه دوره تنفس به ترتیب با دوره بازپرداخت سه تا هفتسال و اخذ یک ضامن معتبر و سفته ازجمله این تسهیلات بانکی قرضالحسنه است.

نکتهای که باید در اینجا به آن توجه داشت، ضمانت اجرایی این قانون در نظام بانکی است، چراکه بررسی عملکرد بانکها در پرداخت تسهیلات ازدواج نشان میدهد آنچه مجلس مصوب میکند آنچنان هم محقق نمیشود. برای نمونه براساس آمارهای ارائهشده ازسوی دیوان محاسبات، در سال گذشته ازمجموع یکمیلیون و 109هزار متقاضی وام ازدواج، 374هزار نفر از آنان با موانعی همچون تهیه ضامن کارمند، موفق به دریافت وام نشدهاند. همچنین طی سال گذشته از کل منابع قرضالحسنه جاری و پسانداز نزد بانکها، حدود 8درصد آن برای تسهیلات ازدواج تخصیص داده شده و در برخی بانکها این مقدار بین یک تا 2درصد است. نکته جالب توجه اینکه یکی از بانکهایی که با نام قرضالحسنه تاسیس شده، از کل تسهیلات تکلیفی بانک مرکزی تنها یکدرصد آن را پرداخت کرده و دیگر بانک قرضالحسنه نیز تنها 13درصد این تسهیلات تکلیفی را پرداخت کرده است. حال که مجلس قانون حمایت از خانواده و جوانی جمعیت را تصویب کرده، ضروری است درخصوص قوانینی که موجب میشود بانکها از پرداخت وامهای قرضالحسنه همچون وام ازدواج ممانعت میکنند، یک آسیبشناسی داشته باشد.

سهم 8درصدی وام ازدواج از سپردههای قرضالحسنه

براساس قانون، بهمنظور حمایت از ازدواج جوانان، بانک مرکزی ایران موظف است هر ساله از محل پسانداز و جاری قرضالحسنه نظام بانکی، تسهیلات قرضالحسنه ازدواج به زوجهایی که تاریخ عقد ازدواج آنها زیر سه سال بوده و وام ازدواج دریافت نکردهاند با اولویت تسهیلات پرداخت کند. طبق تبصره 16 قانون بودجه سال 1399، در سال گذشته رقم تسهیلات قرضالحسنه ازدواج برای هریک از زوجها حدود 50 میلیون تومان تعیین شده بود که بانکها باید با دوره بازپرداخت هفتساله و با أخذ یک ضامن معتبر و سفته این تسهیلات را پرداخت میکردند.

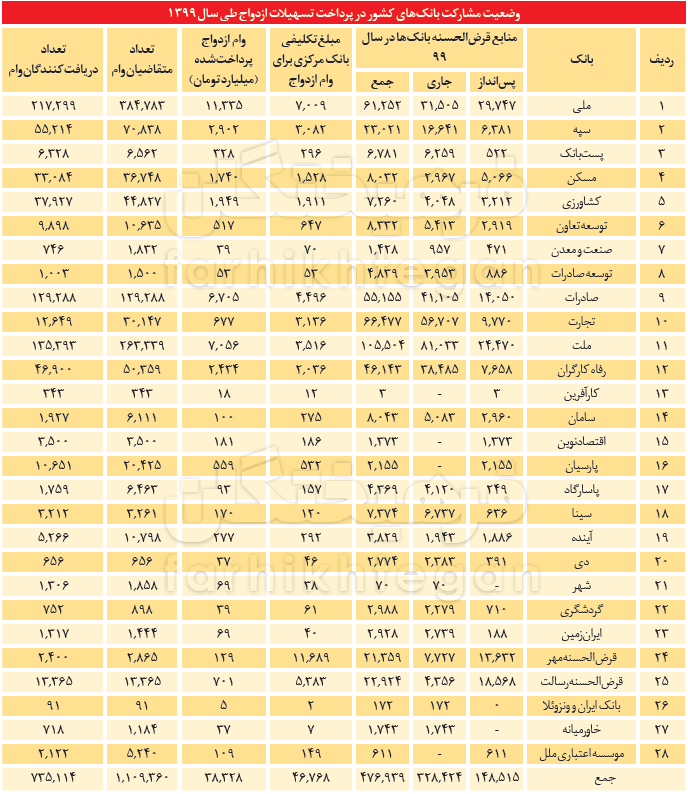

آنطور که در جدول آمده، در سال گذشته منابع قرضالحسنه در اختیار بانکها و موسسات مالی کشور نزدیک به 477 هزار میلیاردتومان بوده که از این مقدار، حدود 148 هزار و 515 میلیاردتومان آن مربوط به قرضالحسنه پسانداز و 328 هزار و 424 میلیاردتومان نیز مربوط به قرضالحسنه جاری بوده است. براساس گزارش دیوان محاسبات کشور، 28 بانک و موسسه مالی و اعتباری طی سال گذشته درمجموع 38 هزار و 328 میلیاردتومان تسهیلات برای ازدواج پرداخت کردهاند که این رقم معادل 8درصد کل منابع نزدیک به 477 هزار میلیاردتومانی قرضالحسنه در اختیار بانکها در سال گذشته است. وام قرضالحسنه ازدواج بخش بزرگی از وامهای قرضالحسنه را شامل میشود، اما وامهای قرضالحسنه بانکها صرفا مربوط به وام ازدواج نیست و بانکها تکالیف دیگری نیز برعهده دارند. همچنین بخش بزرگی از قرضالحسنه جاری نیز قابلیت پرداخت تسهیلات را ندارد. بانک مرکزی با درنظر گرفتن این موارد، طی نامههایی در اوایل سال گذشته شرایط و ضوابط و سهمیه هریک از بانکها و موسسات اعتباری کشور را براساس میزان رشد نقدینگی، میزان تغییر در مانده حسابهای قرضالحسنه پسانداز و جاری وصولیهای اقساط بازگشتی و پیشبینی جذب منابع قرضالحسنه بانکها در سال ۱۳۹۹، محاسبه و تعیین و به شرح جدول مذکور در این گزارش ابلاغ کرده است. نکته قابلتامل این است گرچه بانک مرکزی حداقل تسهیلات قرضالحسنه تکلیفی برای پرداخت وام ازدواج طی سال 99 را 46 هزار و 768 میلیارد تومان برای بانکها درنظر گرفته است اما بانکها از همین مقدار نیز 12درصد آن را پرداخت نکردهاند.

رقم 38 هزار و 328 میلیاردتومان تسهیلات ازدواج پرداختشده در سال 1399 از این منظر مهم است که در سال جاری براساس محاسبات کمیسیون اصل ۹۰ مجلس شورای اسلامی مجموع تسهیلات موردنیاز در سال جاری برای پرداخت یک میلیون وام ازدواج ۷۰ میلیون تومانی (مطابق آمار سالانه) به ۷۰ هزار میلیاردتومان منابع نیاز است که با محاسبه وامهای ۱۰۰ میلیونی زیر ۲۵ سال این مبلغ به حدود ۷۵ هزار میلیاردتومان خواهد رسید. همچنین حدود ۱۰۰ هزار نفر نیز از سال گذشته در صف دریافت وام ازدواج بودهاند که درمجموع به ۵ هزار میلیاردتومان منابع نیز برای پرداخت تسهیلات این گروه نیاز است. درمجموع طبق محاسبات کمیسیون اصل ۹۰ مجلس در سال جاری به 80 هزار میلیاردتومان منابع برای پرداخت تسهیلات ازدواج نیاز است که با درنظر گرفتن عملکرد بانکها طی سال 1399، بعید به نظر میرسد بخش قابلتوجهی از متقاضیان بتوانند به تسهیلات درنظر گرفتهشده دست یابند.

بانکهایی که فقط 1 تا 2درصد قرضالحسنه دادهاند

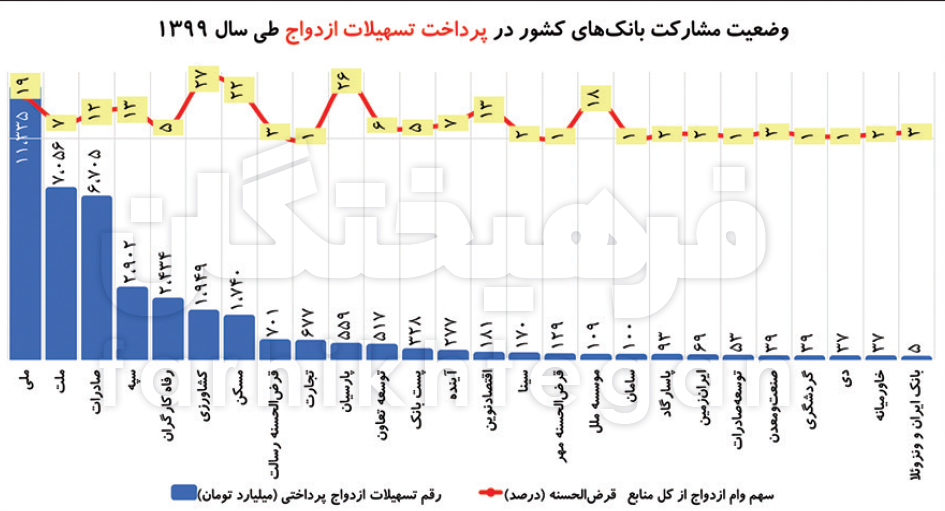

میانگین تسهیلات ازدواج پرداختی بانکها طی سال گذشته 8درصد از کل منابع قرضالحسنه(جاری و پسانداز) بوده اما بررسی وضعیت عملکرد 28 بانک و موسسه مالی و اعتباری نشان میدهد بالاترین رقم عملکرد مربوط به بانک کشاورزی بوده است. این بانک طی سال گذشته معادل 27درصد از منابع قرضالحسنه خود تسهیلات ازدواج پرداخت کرده است. پارسیان با 26درصد در رتبه دوم قرار دارد. مسکن با 22درصد، ملی با 19درصد، موسسه اعتباری ملل با 18درصد، سپه و اقتصادنوین با 13درصد و صادرات با 12درصد در رتبههای بعدی قرار دارند که در بین بانکها، وام قرضالحسنه بیشترین سهم را از کل منابع قرضالحسنه داشته است. در بانکهای تجارت، قرضالحسنه مهر، سامان، توسعه صادرات، گردشگری و دی، سهم تسهیلات ازدواج از کل منابع قرضالحسنه حدود یک درصد بوده است. در بانکهای خاورمیانه، ایرانزمین و پاسارگاد و سینا سهم تسهیلات ازدواج از کل منابع قرضالحسنه حدود 2درصد بوده و در بانکهای ایران و ونزوئلا، صنعت و معدن و قرضالحسنه رسالت سهم تسهیلات ازدواج از کل منابع قرضالحسنه حدود 3درصد بوده است.

بانکهایی که 70درصد متقاضیان را رد کردهاند

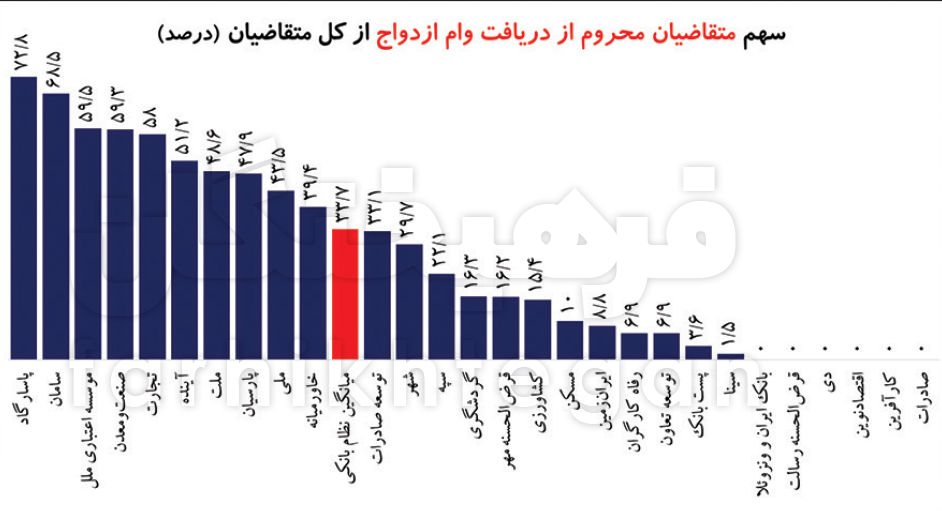

عملکرد بانکها در حوزه پرداخت تسهیلات ازدواج از منظر دیگری نیز قابل پرداخت است. یکی از این موارد؛ سهم دریافتکنندگان وام ازدواج از کل متقاضیان این وام است. بررسی عملکرد بانکها نشان میدهد در سال گذشته از مجموع یک میلیون و 109 هزار و 360 نفر متقاضی وام ازدواج، حدود 735 هزار و 114 نفر یا معادل 66.3درصد از متقاضیان موفق به دریافت وام ازدواج 50 میلیونی شدهاند اما 33.7درصد از متقاضیان که شامل 374 هزار و 246 نفر میشوند، موفق به دریافت وام ازدواج نشدهاند. در گزارش دیوان محاسبات نیز ذکر شده که بخش بزرگی از متقاضیان بهدلیل عدم موافقت بانکها با ضامن معرفیشده از دریافت وام ازدواج محروم ماندهاند.

در بین بانکهایی که دست رد به سینه متقاضیان وام ازدواج زدهاند، عملکرد برخی از آنها بسیار قابلتامل است. برای مثال 72.8درصد از متقاضیان وام ازدواج در بانک پاسارگاد موفق به دریافت وام از این بانک نشدهاند. در بانک سامان 68.5درصد، در موسسه اعتباری ملل و بانک صنعتومعدن بیش از 59درصد، در بانک تجارت 58درصد، در بانک آینده 51.2درصد، در بانکهای ملت و پارسیان حدود 48درصد، در بانک ملی 43.5درصد و در بانک خاورمیانه نیز 39.4درصد از متقاضیان موفق به دریافت وام ازدواج نشدهاند. در بانکهای صادرات، کارآفرین، اقتصادنوین، دی، قرضالحسنه رسالت و بانک ایران و ونزوئلا همه متقاضیان موفق به دریافت وام شدهاند. سینا با1.5درصد، پستبانک با 3.6درصد، توسعه تعاون و رفاه کارگران با حدود 7درصد و ایرانزمین با 8/8درصد، عملکرد مطلوبی در پاسخگویی به متقاضیان داشتهاند.

بانکی که 99 درصد تسهیلات تکلیفی را نداد!

یکی دیگر از شاخصهای قابل بحث، رقم تسهیلات پرداختی و همچنین عمل به تکلیف تعیین شده از سوی بانک مرکزی است. براساس گزارش دیوان محاسبات، در سال گذشته بانک ملی با پرداخت 11 هزار و 335 میلیارد تومان، بیشترین تسهیلات ازدواج را پرداخت کرده است. ملت با 7 هزار و 56 میلیارد تومان، صادرات با 6 هزار و 705 میلیارد تومان، سپه با 2 هزار و 902 میلیارد تومان، رفاه کارگران با 2 هزار و 434 میلیارد تومان، کشاورزی با هزار و 949 میلیارد تومان و بانک مسکن با هزار و 740 میلیارد تومان در رتبههای دوم تا هفتم، بیشترین وام ازدواج را پرداخت کردهاند. بانک ایران- ونزوئلا با 5 میلیارد تومان، خاورمیانه و دی با 37 میلیارد تومان، گردشگری و صنعت و معدن با 39 میلیارد تومان، توسعه صادرات با 53 میلیارد تومان، ایران زمین با 69 میلیارد تومان و پاسارگاد و سامان به ترتیب با 93 و 100 میلیارد تومان ازجمله بانکهایی هستند که رقم پرداخت تسهیلات ازدواج آنها کمترین مقدار را در بین 28 بانک و موسسه مالی و اعتباری داشته است. اما مورد دیگر، موضوع عملکرد بانکها براساس تکلیفی است که بانک مرکزی برعهده آنها گذاشته است. در بین بانکها، عملکرد بانک قرضالحسنه مهر اقتصاد قابل تامل است. برای نمونه از 11 هزار و 689 میلیارد تومان تسهیلات تکلیفی بانک قرضالحسنه مهر اقتصاد، تنها یک درصد آن پرداخت شده است. در بانک رسالت از 5 هزار و 383 میلیارد تومان تسهیلات تکلیفی ازدواج، 13 درصد آن پرداخت شده است. در بانک تجارت از 3 هزار و 136 میلیارد تومان تسهیلات تکلیفی، 22 درصد، در بانک سامان از 275 میلیارد تومان، 36 درصد آن پرداخت شده است. صنعت و معدن 56 درصد، پاسارگاد 59 درصد، گردشگری 64 درصد، موسسه اعتباری ملل 73 درصد، دی و توسعه تعاون 80 درصد، سپه 94 درصد، آینده 95 درصد و اقتصادنوین 97 درصد تسهیلات تکلیفی وام ازدواج را پرداخت کرده است.

دلایل محرومیت 374 هزار جوان از وام ازدواج

17 مرداد سال جاری «فرهیختگان» در گزارشی تحقیقی به سراغ شرکتهایی رفته بود که وام ازدواج را میخرند. موضوع از این قرار بود که یکسری شرکتهای واسطهای هستند که وام ازدواج ۵۰ میلیون تومانی را ۱۰ میلیون تومان؛ وام ازدواج ۷۰ میلیون تومان را ۲۰ میلیون تومان و وام ازدواج ۱۰۰ میلیون تومانی را ۳۰ میلیون تومان از فروشندگان خریداری میکنند. آنطور که گردانندگان این شرکتها میگویند، یکی از اصلیترین دلایل خرید و فروش وام، مشکل تامین ضامن و ناامید شدن زوجین از دریافت وام است. به عبارتی، عاملی که دریافت وام ازدواج را برای زوجها به هفتخوان رستم تبدیل کرده، قوانین و قواعدی است که بانکها برخلاف دستورالعملهای بانک مرکزی آن را در هنگام اعطای تسهیلات خرد اعمال میکنند. برای مثال درحالی که طبق بخشنامه ۷ فروردین ۱۴۰۰ بانک مرکزی بانکها امسال مکلف شدهاند که برای ضمانت صرفا یکی از سه مورد اعتبارسنجی یا یک ضامن و سفته یا سهم فرد از حساب یارانه هدفمندی را به منزله ضمانت بپذیرند، اما همه بانکها صرفا و فقط دو کارمند رسمی را بهعنوان ضامن وام ازدواج مطالبه میکنند که تامین ضامن رسمی برای اغلب زوجین غیرممکن است. نکته قابل تامل اینکه، درحالی نظام بانکی از بین همه ابزارهای ضمانت، اعطای تسهیلات خرد را منوط به داشتن و تامین ضامن کارمند رسمی میکند آمارها نشان میدهد کل کارکنان دولت که بهعنوان کارمند رسمی مورد پذیرش بانکها هستند تعداد آنها به 2.5 میلیون نفر هم نمیرسد. البته باید به این تعداد، بازنشستگان را نیز اضافه کنیم. اما به هر حال تامین ضامن برای اغلب زوجها یکی از بزرگترین گرفتاریها و ازجمله دلایل انصراف از دریافت تسهیلات ازدواج است. عدم توانایی در پرداخت اقساط ماهانه تسهیلات نیز ممکن است یکی دیگر از دلایل انصراف برخی زوجها از دریافت تسهیلات قرضالحسنه ازدواج باشد اما به نظر میرسد تامین ضامن رسمی بیش از سایر دلایل در انصراف زوجها تاثیر دارد. جستوجوهای خبرنگار «فرهیختگان» نشان میدهد مراکز قانونی و غیرقانونی زیادی در فضای مجازی فعالند که کارشان تهیه ضامن کارمند رسمی با دریافت مبالغ قابلتوجهی از وام دریافتی است. البته این شرکتها تا جایی که میتوانند معمولا خود یا اطرافیانشان خریدار وام میشوند.