پانیذ رحیمی، خبرنگار گروه اقتصاد: پرداخت خسارت توسط بیمهها در ایران یکی از چالشهای اساسی صنعت بیمه محسوب میشود. در سالهای اخیر، بیمههای مختلف بهویژه در بخش بیمه شخص ثالث و بدنه خودرو، بیمههای درمانی و بیمههای مسئولیت با افزایش قابلتوجهی از درخواستهای خسارت مواجه شدهاند. عواملی چون رشد حوادث رانندگی، افزایش هزینههای درمانی به واسطه شیوع کووید19 و تشدید بحرانهای اقتصادی به این مساله دامن زده است. برخی از بیمهگذاران، مراکز درمانی و پزشکان و بیمارستانها از تأخیر در پرداخت خسارت توسط شرکتهای بیمه گلایه دارند. این تأخیرها که ناشی از عوامل مختلفی همچون نقص در مدارک، پیچیدگی فرایند ارزیابی خسارت، مشکلات مالی شرکتهای بیمه و دلایل متعددی ازجمله علاقه شدید مدیران شرکتهای بیمهای برای حبس منابع خسارت در حسابهای شرکت بوده، حالا صدای مراکز درمانی و مردم را درآورده است. موضوع آنقدر جدی است که بعضا درخواست خسارتهای بیمهای در بخشهایی همچون درمان از چند هفته به چند ماه رسیده است. همچنین برخی از شرکتهای بیمهای در محاسبه خسارتها، بعضا میزان خسارت را 30 تا 40 درصد کمتر از تعهدات پرداخت میکنند. براساس آمارها، درحالی در سالهای 1401 و 1402 نسبت خسارت بین 46 تا 50 درصد بوده، اما این میزان در 5ماهه نخست امسال به 40 درصد رسیده است. لازم به ذکر است نسبت خسارت عبارت است از حاصل تقسیم خسارت پرداختی به حق بیمه تولیدی بر حسب درصد. این نسبت گرچه به دلایل عدم پوشش مبالغ خسارتهای معوق، ذخایر حق بیمه، کارمزد نمایندگان و کارگزاران، هزینههای اداری و عمومی موسسات بیمه، شاخص کاملی نیست اما مقایسه آن با عدد سالهای قبل گواه این موضوع میتواند باشد که بیمهها در پرداخت خسارت تعلل میکنند.

184 همت حق بیمه تولیدی در مقابل 80 همت خسارت

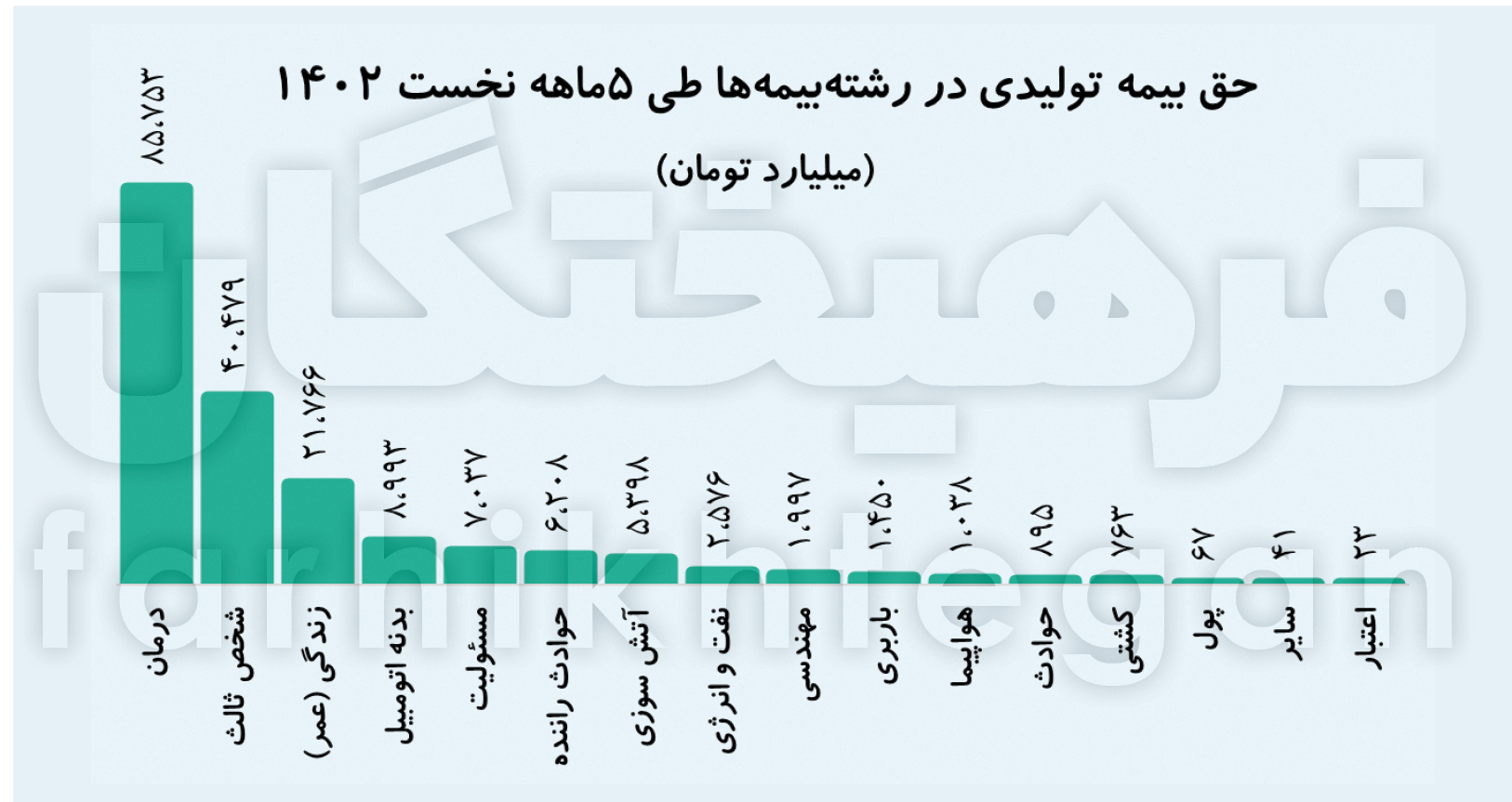

براساس دادههای آماری بیمه مرکزی، در 5ماهه نخست امسال شرکتهای بیمهای درمجموع 184 هزار و 483 میلیارد تومان حق بیمه تولیدی از مردم و بنگاهها دریافت کردهاند که رشته بیمه درمان با حدود 86 همت و سهم 47 درصدی در رتبه اول قرار دارد. بیمه شخص ثالث با 40 همت و سهم 22 درصدی دوم و زندگی (عمر) با 22 همت و سهم 12درصدی سوم است.

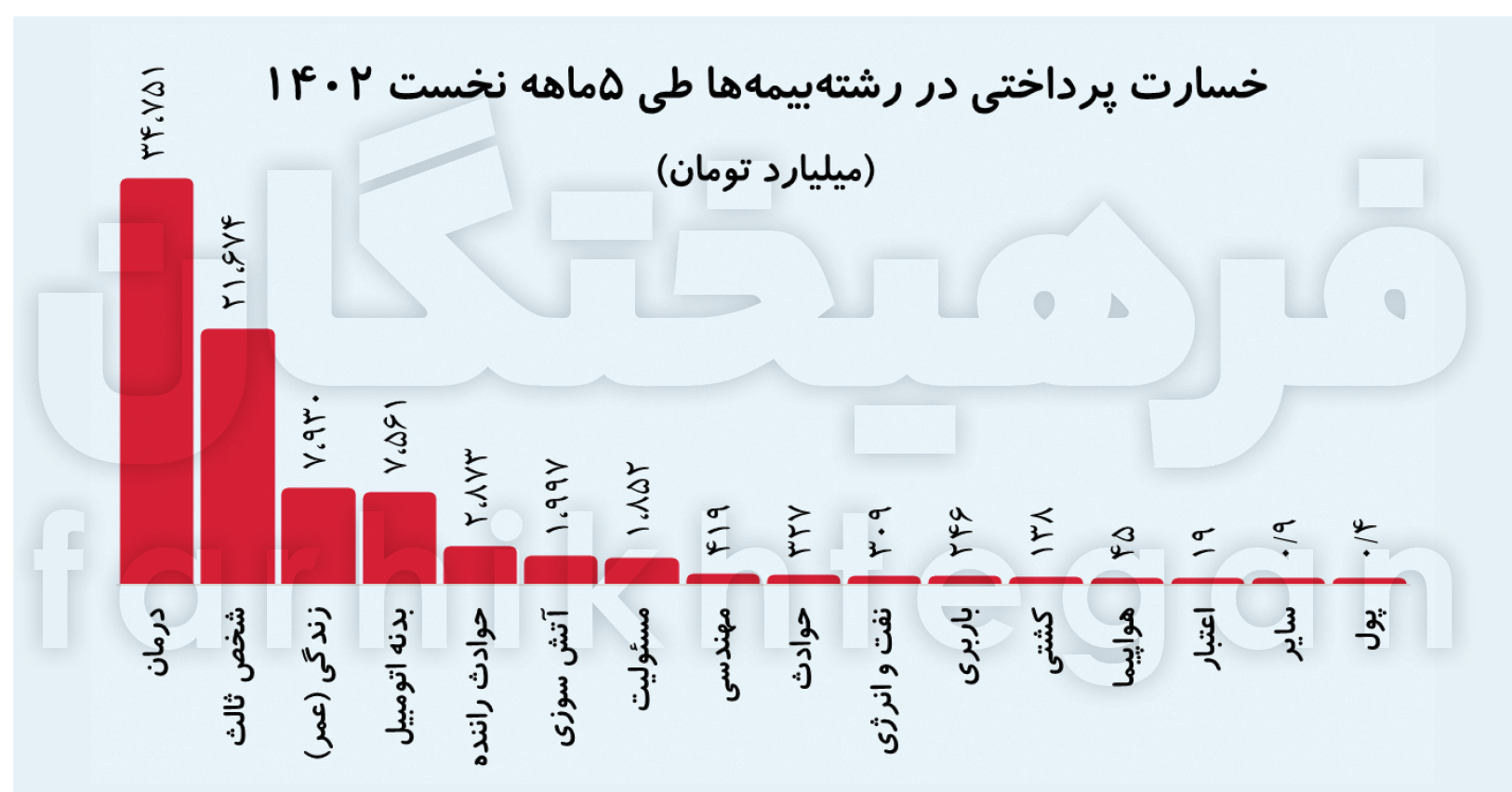

همچنین در بین شرکتهای بیمهای، بیمه دولتی ایران با حق بیمه تولیدی نزدیک به 34 همتی و سهم 18.3 درصدی از حق بیمه تولیدی صنعت بیمه در رتبه اول قرار دارد. دی و دانا هر کدام با 23.3 همت به ترتیب دوم و سوم، آسیا با 15.6 همت چهارم و بیمه ملت با 14 همت پنجم است. براساس این دادهها، بیمهها در 5 ماهه نخست امسال 80 هزار و 142 میلیارد تومان نیز خسارت پرداخت کردهاند که معادل 51 درصد نسبت خسارت است. طبق این دادهها، بخش درمان با خسارت دریافتی 34.7 همتی در رتبه اول دریافت خسارت قرار دارد. البته نسبت خسارت این بخش جزء پایینترین نسبتهای خسارت با 40.5 درصد است. شخص ثالث با 21.6 همت دوم و بیمه عمر با حدود 8 همت سوم است.

در بین شرکتها نیز، بیمه ایران با پرداخت 18.8 همت خسارت و سهم 23.5 درصدی از کل خسارت پرداختی در رتبه اول قرار دارد. دانا با 11.5 همت و سهم 14.4 درصدی دوم و آسیا با 8.2 همت و سهم 10.2 درصدی سوم است. دی و پارسیان نیز به ترتیب با 6.5 و 4.4 همت خسارت و سهم 8 و 5.5 درصدی از کل خسارت پرداختی صنعت بیمه، به ترتیب در رتبههای چهارم و پنجمند.

سرعت لاکپشتی پرداخت خسارتها

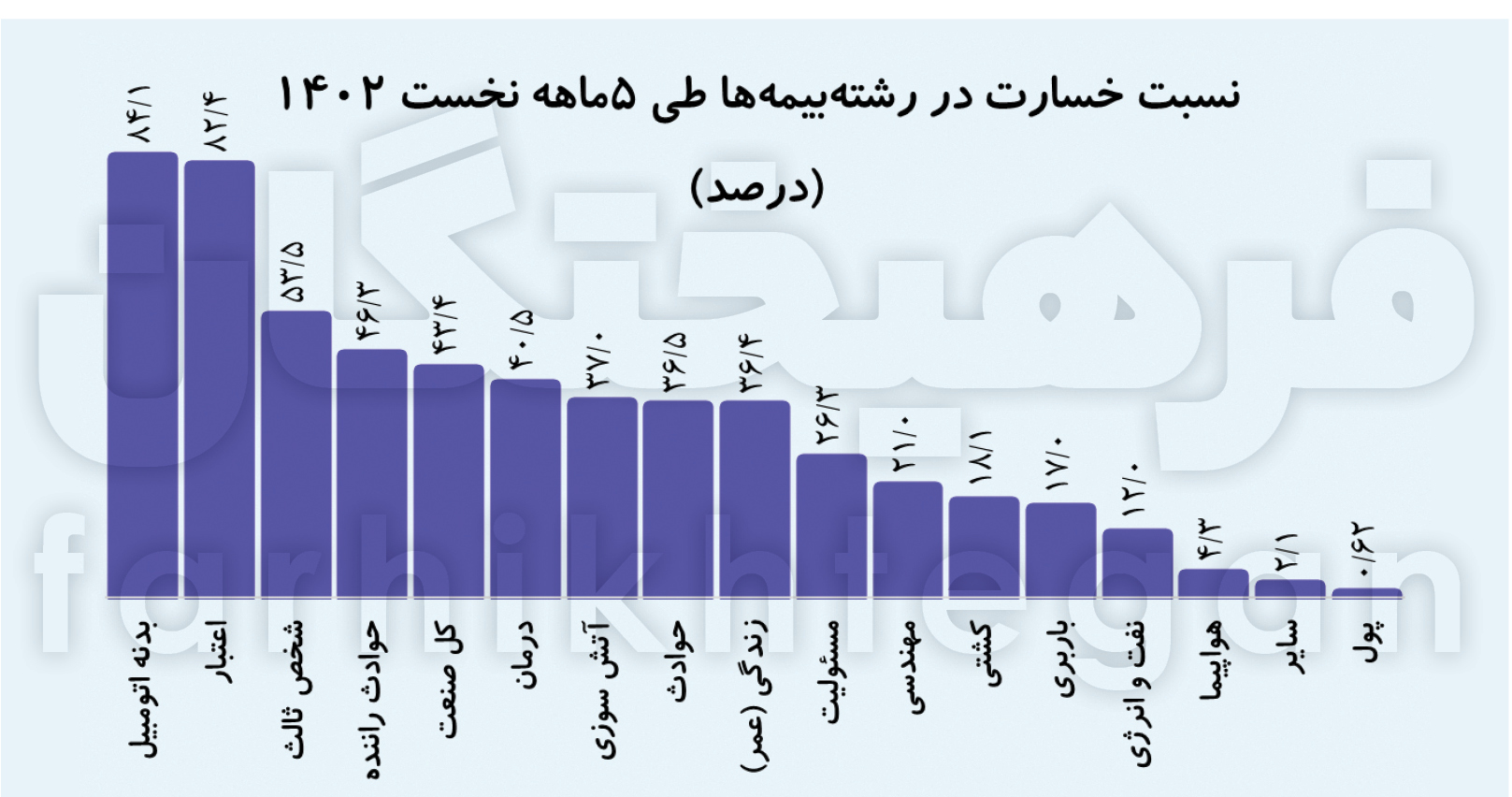

نسبت خسارت، که حاصل تقسیم خسارت پرداختی به حق بیمه تولیدی است و بر حسب درصد بیان میشود، یکی از شاخصهای مهم در ارزیابی عملکرد شرکتهای بیمه است. این نسبت نشاندهنده میزان خسارتی است که شرکت بیمه در ازای حق بیمه دریافتی به بیمهگذاران پرداخت میکند. با این حال، این شاخص بهطور کامل وضعیت مالی شرکت بیمه را منعکس نمیکند؛ زیرا در محاسبه آن، برخی عوامل مهم مانند خسارتهای معوق، ذخایر حق بیمه، کارمزد نمایندگان و کارگزاران و هزینههای اداری و عمومی موسسات بیمه لحاظ نمیشود. به عبارت دیگر، نسبت خسارت تنها بخش پرداخت خسارتها را پوشش میدهد و هزینههای دیگر که برای پایداری و ادامه فعالیت شرکتهای بیمه ضروری است، در این شاخص محاسبه نمیشود. با وجود این، نسبت خسارت میتواند تا حدودی نشاندهنده کارایی یک شرکت بیمه در مدیریت ریسکها و پرداخت خسارتها باشد. براساس آمار منتشرشده از سوی بیمه مرکزی جمهوری اسلامی ایران، در 5ماهه نخست امسال پایینترین نسبت خسارت مربوط به رشته فعالیت مربوط به بیمه پول، هواپیما، نفت و انرژی، باربری، کشتی، مهندسی، مسؤلیت، بیمه عمر، حوادث و آتشسوزی بوده است. بیمه درمان با 40.5 درصد نسبت خسارت، پس از بیمه بدنه اتومبیل با 84 درصد، بیمه اعتبار با 82، بیمه شخص ثالث با 53 و بیمه حوادث راننده با 46 درصد در رتبه پنجم جای گرفته است.

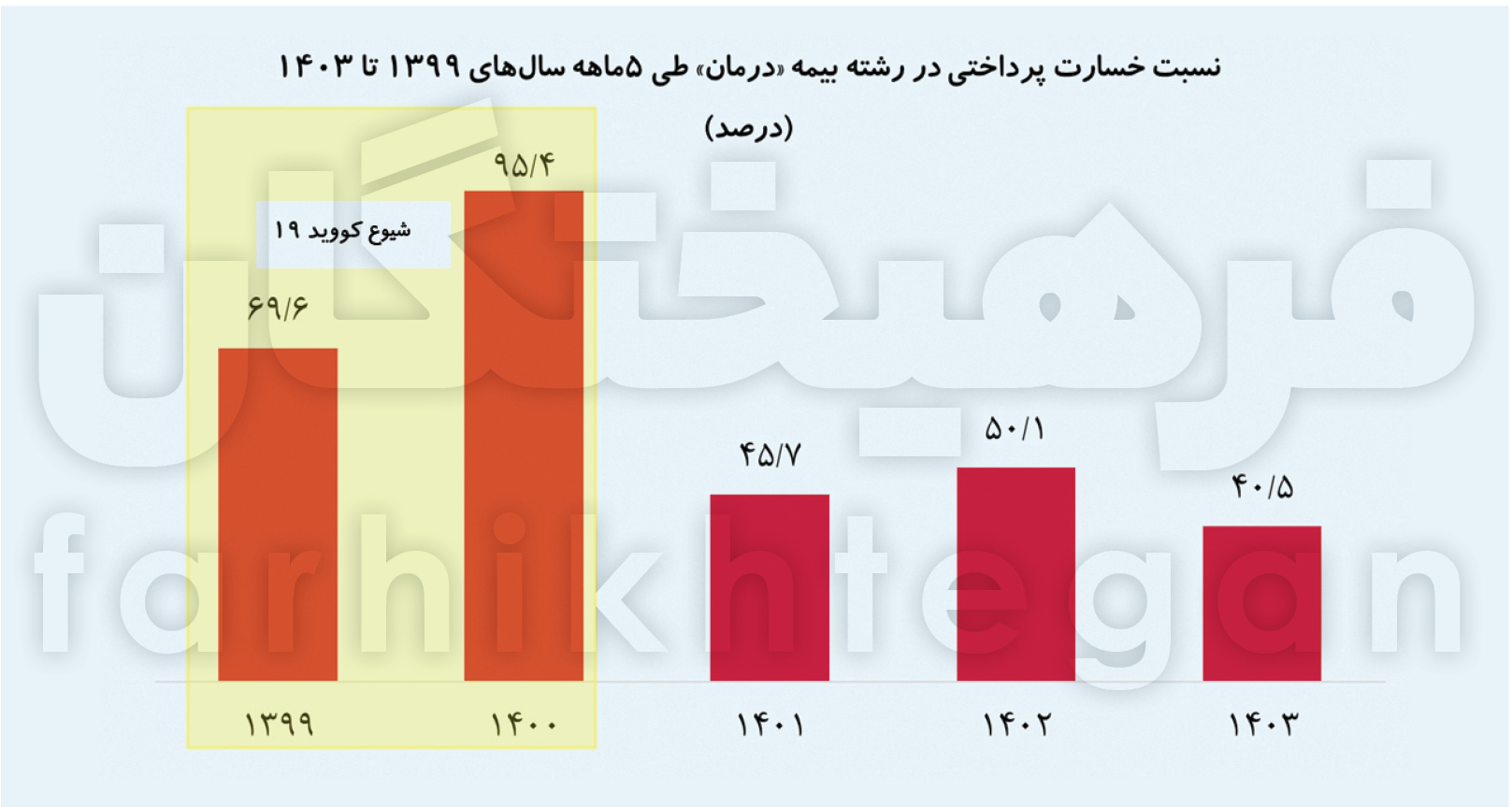

همچنین بررسی وضعیت نسبت خسارت بخش درمان نشان میدهد این میزان در 5ماهه نخست سالهای 1399 و 1400 که همزمان با شیوع کووید 19 بوده، به ترتیب 70 و 95 درصد است. این میزان در سال 1401 به 46 و در سال 1402 به بیش از 50 درصد رسیده بود که در 5ماهه نخست امسال با 40.5 درصد، کمترین نسبت خسارت در طی دو سال اخیر است. به عبارتی، بدون درنظر گرفتن شرایط ویژه کرونایی سالهای 99 و 1400، طی سه سال اخیر، کمترین رقم نسبت خسارت مربوط به عملکرد امسال صنعت بیمه است. این موضوع نشان میدهد اعتراض مردم و مراکز درمانی به سرعت لاکپشتی پرداختی بیمهها بیمورد نبوده و حکایت از سرعتگیر شرکتهای بیمهای برای پرداخت خسارتها دارد.

در شرکتهای بیمهای نیز بالاترین نسبت خسارت پرداختی به شرکتهای نوین، زندگی باران، معلم، آسماری، رازی، سینا، حکمت صبا و پارسیان است. در این شرکتها نسبت خسارت بین 57 تا 75 درصد بوده است. در بیمه ایران این نسبت 56 درصد، در بیمه ما 55، در بیمه خاورمیانه 53، در بیمه آسیا و دانا نیز این میزان به ترتیب 50 و 46 درصد بوده است. درخصوص کمترین نسبت خسارت نیز، بیمه ملت با 7 درصد در رتبه اول قرار داشته، کاریزما و تجارتنو به ترتیب با 19.5 درصد و 27 درصد در رتبههای سوم و چهارم و بیمه دی با 28 درصد پنجم بوده است. گرچه ماهیت شرکتهای بیمهای متفاوت است اما آنچه در کف جامعه دیده میشود این است که سرعت لاکپشتی پرداخت خسارت بیمه درمان صدای مراکز درمانی و مردم را درآورده است.

از تعلل در پرداخت خسارت تا هزینههای لاکچری مدیران

پرداختهای لاکپشتی خسارات بیمهای علاوه بر مردم و مراکز درمانی، یک معترض دیگر نیز دارد. این معترض، مدیران شرکتهای بیمهایاند. آنها میگویند یکی از مهمترین چالشها عدم همخوانی درآمدهای حق بیمه با هزینههای ناشی از پرداخت خسارتها است. به اعتقاد مدیران صنعت بیمه، افزایش تورم و نوسانات ارزی نیز سبب شده که هزینههای جبران خسارتها به طور چشمگیری افزایش یابد، در حالی که حق بیمهها عموماً با سرعت کمتری رشد میکنند. گرچه با شدت و ضعفی که قیمتگذاری دستوری در اقتصاد ایران رخنه کرده، نمیتوان رد پای قیمتگذاری دستوری در صنعت بیمه را نیز تکذیب کرد، اما نکته قابل تامل اینکه شرکتهای بیمهای هرساله ارقام قابلتوجهی را به عنوان پاداش میان اعضای هیات مدیره خود توزیع میکنند. این پاداش بعضا از 2 میلیارد تا حتی 3 یا 4 میلیارد نیز افزایش پیدا میکند. البته بماند که حقوقهای دریافتی، سفرها و هزینههای اداری و عمومی شرکتهای بیمهای در نوع خود از جمله لاکچریترین هزینههای بنگاهداری در ایران به شمار میرود. به عبارتی این تناقض در صنعت بیمه ایران وجود دارد؛ همزمان که مدیران نسبت به تبعات قیمتگذاری دستوری معترضند و میگویند صنعت بیمه را در معرض زیان و حتی ورشکستگی قرار داده، اما هزینههای غیرضرور این صنعت سر به فلک کشیده است.