از ابتدای سال ۶ هزار میلیارد تومان اموال مازاد بانکهای دولتی فروخته شده و تا پایان سال باید ۴ هزار میلیارد دیگر هم به فروش برسد

از ابتدای سال ۶ هزار میلیارد تومان اموال مازاد بانکهای دولتی فروخته شده و تا پایان سال باید ۴ هزار میلیارد دیگر هم به فروش برسدتکیه تقریبا کامل ساختار تامین مالی کشور بر نظام بانکی سبب شده رفتار این بخشهای اقتصادی تاثیر بسزایی در روند رشد و توسعه کشور داشته باشند.

فروش چراغخاموش املاک بانکها

میثم اکبری، خبرنگار:تکیه تقریبا کامل ساختار تامین مالی کشور بر نظام بانکی سبب شده رفتار این بخشهای اقتصادی تاثیر بسزایی در روند رشد و توسعه کشور داشته باشند، از سوی دیگر بانکهای دولتی با داشتن سهم بیشتری نسبت به بانکهای خصوصی در فضای بانکی و همچنین به سبب وظایف حاکمیتی و انجام تعهداتی که بر آنها تکلیف شده نقش پررنگتر و ارتباط بیشتری با بدنه اجتماعی دارند و عملکرد هماهنگ با سیاستهای اقتصادی و براساس استانداردهای روز دنیا میتواند اثر دوچندانی بر جامعه هدف آنها داشته باشد. از این رو معاونت امور بانکی، بیمه و شرکتهای دولتی وزارت اقتصاد در دولت سیزدهم اقداماتی نظیر بهبود شفافیت اطلاعات از طریق انتشار اسامی بدهکاران کلان، تسهیل در پرداخت تسهیلات خرد، تشکیل کارگروه پایش و نظارت استانی بر عملکرد بانکها و همچنین نظارت بر بهبود شاخصها و نسبتهای بانکی را در جهت افزایش کارایی و بهبود عملکرد بانکها خصوصا بانکهای دولتی در دستور کار دارد. با این تفاصیل نگاهی به عملکرد شبکه بانکی در دولت سیزدهم، نظیر پرداخت بدون ضامن تسهیلات خرد، افزایش بیش از دوبرابری فروش اموال مازاد بانکها و واگذاری سهامهای غیربانکی میتواند سبب شود مسیر طیشده توسط بانکها خصوصا بانکهای دولتی اصلاح شود تا علاوهبر نفعرسانی به دولت با تسهیل مسیر پولی و مالی جهت اجرای سیاستهای اقتصادی، زمینه افزایش شمول مالی و بهرهمندی از خدمات بانکها را در آحاد جامعه فراهم آورد. همچنین این اقدامات اثر مثبتی بر بهبود شاخصهای عملکردی بانکها و کاهش شکاف ترازنامهای آنها خواهد داشت.

رشد 2 برابری فروش اموال مازاد بانکهای دولتی

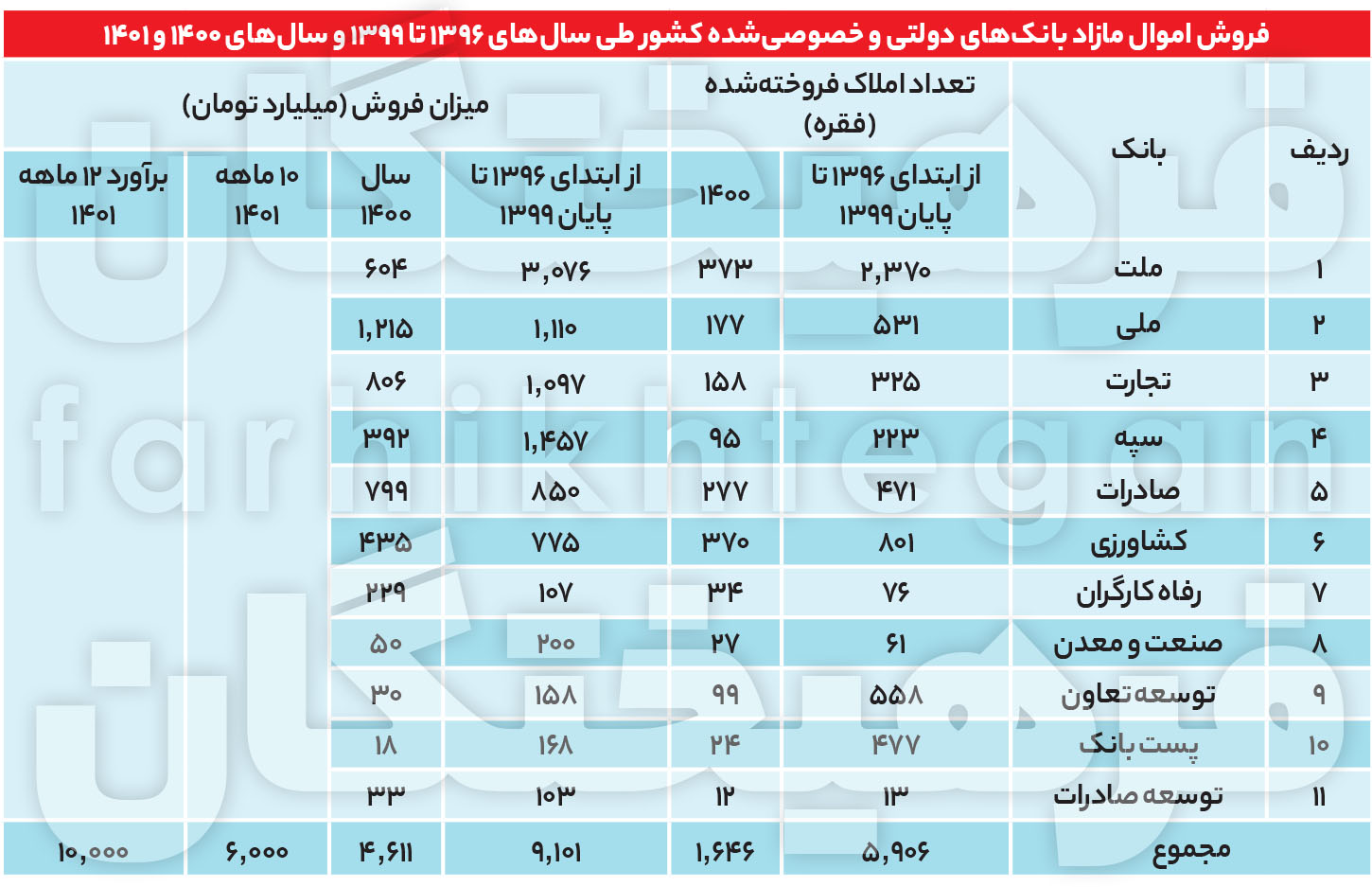

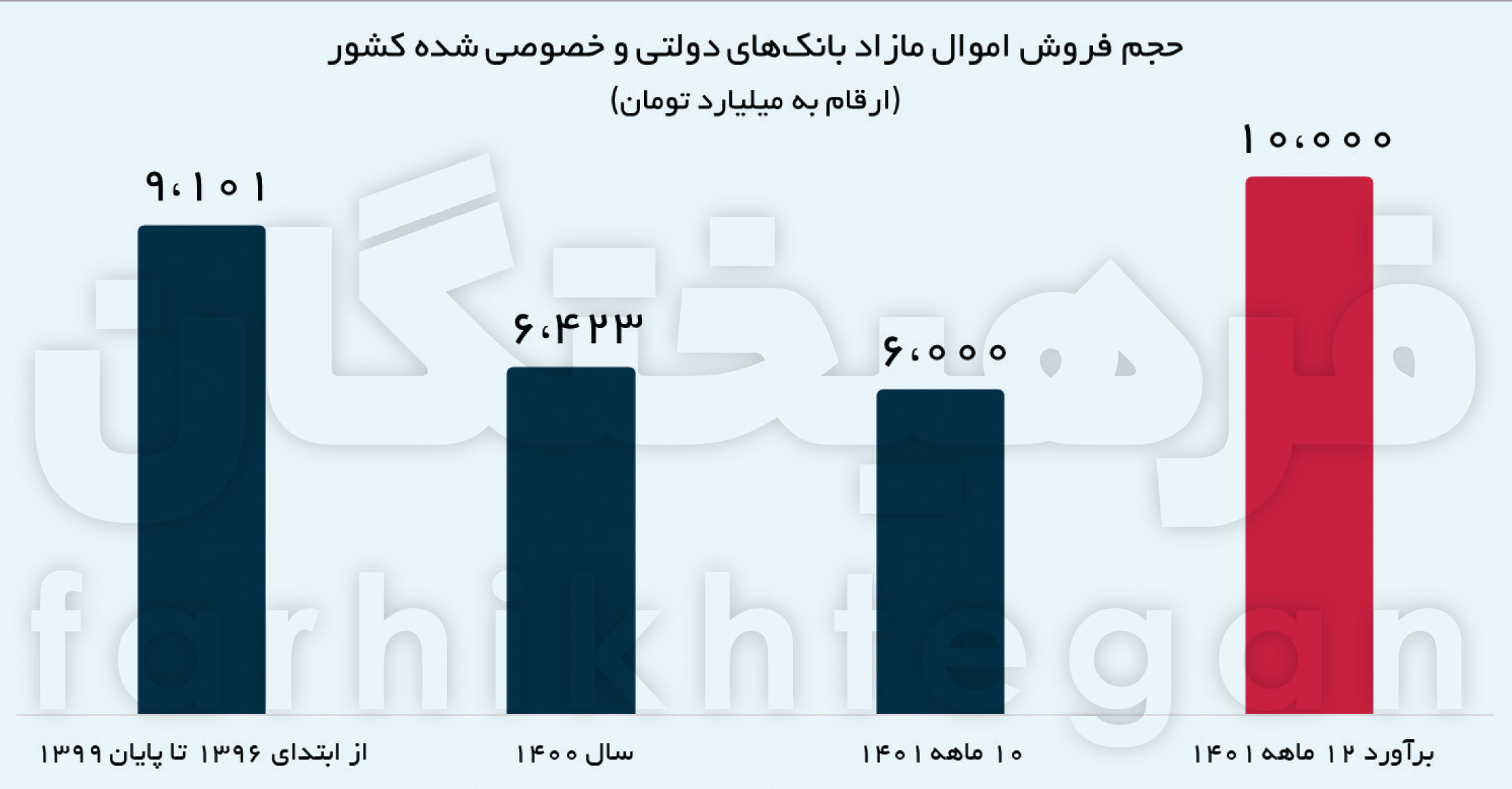

یکی از راهکارهایی که افراد برای در امان ماندن از تورم در پیش میگیرند سرمایهگذاری و هدایت نقدینگی خود به سمت املاک و داراییهای ثابت است تا با جهشهای قیمتی، اثر آن در ارزش داراییشان جبران شود. اما آنچه که واضح است، راهبرد اتخاذشده توسط افراد حقیقی این است که این کار در ادامه و به اصطلاح به دنبال افزایش نرخ تورم است. اما اشخاص حقوقی به تناسب ابعاد فعالیت و قدرت مالی خود دارای نقش بیشتر و پیشرانی در این خصوص هستند که میتواند نهتنها در ادامه تورم نباشد بلکه ورود به این بازارها خود عامل تورم گردد. اما بانکها از آنجا که توانایی خلق اعتبار دارند، در میان اشخاص حقوقی سهم و قدرت بیشتری در جهشهای قیمتی و ایجاد موجهای تورمی دارند، چنانکه وجود داراییهای ثابت در حجمهای زیاد و نسبتهای بالای سرمایهگذاری میتواند اثرات منفی بر اقتصاد داشته باشد. از این رو نظارت بانک مرکزی و وزارت اقتصاد بر فعالیت بانکها خصوصا در حوزه سرمایهگذاری و خرید دارایی ثابت میتواند راهگشا باشد. در بررسی روند تعداد املاک مازاد فروشرفته توسط بانکهای دولتی و خصوصیشده و شرکتهای وابسته به آنها در سال 1400 تعداد هزار و 646 فقره بالغبر 4 هزار و 600 میلیارد تومان به فروش رسیده است. البته با توجه به میزان املاک مازاد بانکها، فروش بانکها در سال 1400 به دلایل مختلف از جمله رکود حاکم بر بخش مسکن مطلوب نبوده و اکثر بانکها نسبت نظارتی داراییهای ثابت به حقوق صاحبان سهام را رعایت نکردهاند. لازم به یادآوری است ارزش کل املاک مازاد فروختهشده در دوره چهارساله قبل از سال 1400 معادل 9 هزار و 100 میلیارد تومان بوده است. این موضوع از آنجا اهمیت دارد که نگاهی به آمار فروش اموال مازاد بانکها از ابتدای سال تا 10ماهه 1401 به حدود 6 هزار میلیارد تومان رسیده که بیش از تمام فروش اموالی است که در سال 1400 انجام گرفته است. علاوهبر این براساس پیشبینی معاونت امور بانکی، بیمه و شرکتهای دولتی وزارت امور اقتصادی و دارایی حجم فروش اموال تا انتهای امسال به 10 هزار میلیارد تومان خواهد رسید که حکایت از رشد بیش از 2 برابری واگذاری و فروشش اموال مازاد بانکهای دولتی و خصوصیشده دارد که با ورود مبالغ حاصل از فروش این اموال به چرخه مالی بانک میتواند اثرمثبتی در ارائه تسهیلات و خدمات بانکی به مردم داشته باشد، چراکه این بانکها بهدلیل نوع مالکیت و اهداف تعریفشده توسط دولت و حاکمیت، نقش پررنگی در حمایت تسهیلاتی و مالی مردم دارند و چابکسازی دارایی این بانکها میتواند به رشد خدمترسانی به آحاد جامعه منجر گردد.

از رد دیون در بانکهای دولتی تا فروش چندباره خصوصیها

البته لازم به ذکر است که آمار ارائهشده مربوط به بانکهای خصوصیشده و دولتی است که به صورت مستقیم یا غیرمستقیم با دولت ارتباط مدیریتی دارند اما وضعیت در بانکهای خصوصی به سبب مدیریت منفک از دولت و خلاهای نظارتی از سوی بانک مرکزی بر بانکها به مراتب دارای وضعیت قرمزتری هستند و نیاز به انجام اقدامات اصلاحی جدی در این خصوص دیده میشود. از سویی عاملی که سبب میگردد نسبت اموال مازاد در بانکها بالا باشد به دلایلی نظیر تملیک وثایق در قالب سهام و ملک بابت وصول مطالبات طی چند سال اخیر است. احسان راکعی پژوهشگر بانکی در این زمینه معتقد است بعضی از بانکها بابت مطالباتی که از دولت داشتهاند اقدام به تملیک وثایق کردهاند و به نوعی نسبت بالای سرمایهگذاری میتواند بدلیل رد دیون دولت باشد. یعنی دولت بهجای پرداخت نقدی بابت بدهی به بانکها، اقدام به واگذاری شرکتهای زیرمجموعه خود به بانکها کرده است که البته این مورد باید ذکر شود که این موضوع در بانکهای دولتی و خصوصیشده به سبب ارتباط مالی گستردهتر با دولت به مقدار بیشتری دیده میشود. اما بخش مهمتر به مواردی برمیگردد که بعضی از بانکها اقدام به ایجاد مطالبات صوری و تملیک وثایق میکنند. این اتفاق به این شکل رخ میدهد که برخی از بانکهای خصوصی، داراییهای خود (عمدتا شرکتهای مازاد زیرمجموعه خود) را به اشخاص مرتبطی به فروش میرسانند که به راحتی در صورتهای مالی قابل شناسایی نیست. در قدم بعدی بانک همان دارایی را مجددا بابت مطالبات خودش تملیک میکند و این اقدام باعث میگردد بانکها چندین مرتبه روی داراییهای فروختهشده خود سود شناسایی کنند و از طرفی هم نفوذ خود را روی این قبیل داراییها حفظ کنند.

مبالغ فروش اموال باید به بانکها بازگردد

باید توجه داشت که صرف فروش اموال مازاد بانکها اتفاق مثبتی است اما این مهم زمانی با تاثیر مثبت بیشتری همراه میگردد که منجر به ورود جریان نقد به درون بانکها و همچنین کاهش وابستگی بانکها به منابع بانک مرکزی گردد. شاید بتوان گفت یکی از بهترین روشهای فروش اموال مازاد بانکها که باعث ورود نقدینگی با کیفیتتر میگردد، فروش این داراییها از طریق بورس است. اقدامی که همانند آن در راهاندازی صندوق املاک و مستغلات انجام گرفت که منجر به آن میشود تا املاک مازاد بانکها راحتتر از قبل به فروش برسد. در این میان نیز باید نهاد ناظر مراقبت لازم را داشته باشد تا این املاک مجدد از طریق صندوق سرمایهگذاری زیرمجموعه بانکها خریداری نگردد و درنهایت تملک مجدد رخ ندهد. از این رو موثرترین اقدام نهاد ناظر درخصوص واگذاری اموال مازاد بانکها ارائه راهکاری جهت افزایش کیفیت ورود جریان نقد ناشی از واگذاری آنها و قطع کامل نفوذ بانکها خصوصا بانکهایی که خارج از نظارت مستقیم دولت هستند روی این نوع از داراییها است.

6400 میلیارد تومان فروش سهام غیربانکی

وجود سهام در سبد سرمایهگذاری بانکها از مواردی است که برای مدیریت جریان وجوه و نقدینگی و همچنین فعالیتهای مرتبط و حضور در بازارهای آن اهمیت دارد. اما تمرکز بانکها بر موارد غیربانکی باعث میشود تا بانکها از رسالت اصلی عملیات بانکداری خود باز بمانند و کاهش خدماتدهی را به مردم شاهد باشیم. نگاهی به آمار عملکردی سال 1400 بانکهای دولتی و خصوصیشده ذیل وزارت اقتصاد نشان میدهد مبلغ سهام غیربانکی فروخته شده توسط بانکهای دولتی و خصوصیشده و شرکتهای وابسته به آنها در طی سال 1400 بالغ بر 6 هزار و 400 میلیارد تومان بود که در مقایسه با آمار از ابتدای عملکرد تا پایان سال 1399 مبلغ سهام فروخته شده رقمی بالغ بر 28 هزار میلیارد تومان را نشان میدهد که اگرچه سهم 23 درصدی از کل فروشها دارد اما باید توجه داشت در یکسال این اعداد حاصل شده و همچنین باید دید این اعداد در سال 1401 با چه وضعیتی روبهرو بودهاند.

نیمی از مطالبات غیرجاری شبکه بانکی مشکوکالوصول است

نگاهی به تسهیلات اعطایی بانکهای کشور از حیث نوع مطالبات غیرجاری که در دسته سررسید گذشته، معوق و مشکوکالوصول تقسیم میشود نشان میدهد حدود 51 درصد از تسهیلات غیرجاری کل شبکه بانکی در دسته مشکوکالوصول قرار دارد و پس از آن تسهیلات سررسید گذشته با سهم 25 درصدی و تسهیلات معوق با سهم 24 درصدی در رتبه بعدی حضور دارند. اما در میان بانکهای کشور و در دستهبندی بانکهای خصوصیشده این اعداد متفاوت است، بهطوریکه بیشترین سهم تسهیلات غیرجاری در این بانکها مربوط به تسهیلات معوق با 48 درصد است و تسهیلات معوق و مشکوکالوصول بهطور مشترک با سهم 26 درصدی قرار دارند. وضعیت بازگشت تسهیلات در میان بانکهای خصوصی نیز به این صورت است که تسهیلات مشکوکالوصول با سهم 61 درصدی در رتبه نخست نوع تسهیلات غیرجاری قرار داشته و پس از آن تسهیلات سررسید گذشته با سهم 29 درصدی و تسهیلات معوق با سهم 10 درصدی در رتبههای بعدی قرار دارند. در میان بانکهای دولتی نیز تسهیلات مشکوکالوصول با سهم 62 درصدی در رتبه اول قرار دارند و پس از آن تسهیلات سررسیدگذشته با سهم 21 درصدی و تسهیلات معوق سهم 17 درصدی دارند. بهطور کلی میتوان گفت 43 درصد از مطالبات مشکوکالوصول شبکه بانکی کشور مربوط به بانکهای دولتی و 15 درصد نیز مربوط به بانکهای خصوصی است. البته لازم به ذکر است بالا بودن تسهیلات مشکوکالوصول علیرغم اینکه درصد بالایی دارد اما باتوجه به وظایف حاکمیتی و تسهیلات تکلیفی و معافیت و امهالهای صورت گرفته تا حدودی شاید بتوان آن را تعدیل کرد (اما در هر صورت این نسبت درصد بالایی را شامل میشود) ولی در مقایسه با سایر بانکها نظیر بانکهای خصوصی که این قبیل تسهیلات را ندارند باید گفت عملکرد بانکهای خصوصی دارای بررسی و نظارت جدی است آن هم در وضعیتی که سهم بالایی از تسهیلات اعطایی مشکوکالوصول به بخشهای غیرمولد اقتصادی اعطا شده که با ورود به بازارهای مختلف سبب تلاطم در آن بخشها میشود.

افزایش 34 درصدی پرداخت تسهیلات در 1400

بررسی مانده ناخالص تسهیلات ریالی و ارزی بانکهای دولتی و خصوصی شده در پایان سال 1400 نشان میدهد این سرفصل بالغ بر 2 هزار و 948 میلیارد تومان است که نسبت به سال 1399 حدود 34 درصد رشد داشته است. جمع کل تسهیلات شبکه بانکی در پایان سال 1400 معادل 4 هزار و 582 میلیارد تومان بوده که سهم بانکهای تحت مدیریت وزارت اقتصاد از تسهیلات شبکه بانکی کشور حدود 64 درصد است. همچنانکه سهم منابع بانکهای وزارت امور اقتصادی و دارایی در سال 1400 نسبت به سال 1399 کاهش یافته است، سهم تسهیلات اعطایی نیز روند کاهشی داشته و از 74 درصد به 64 درصد رسید. البته بنا به نظر معاونت امور بانکی، بیمه و شرکتهای دولتی وزارت اقتصاد، کاهش سهم بانکهای تحت مدیریت وزارت اقتصاد را میتوان در رعایت نرخهای سود مصوب شورای پول و اعتبار در این بانکها و عدم رعایت آن در برخی از بانکهای خصوصی جستوجو کرد که باعث کوچک شدن سهم و درنتیجه محدود شدن ابزارهای بانکهای تحت مدیریت وزارت اقتصاد در پیشبرد اهداف دولت میشود.

مطالب پیشنهادی

مطالب پیشنهادی