«فرهیختگان» از یک تبعیض بزرگ گزارش میدهد

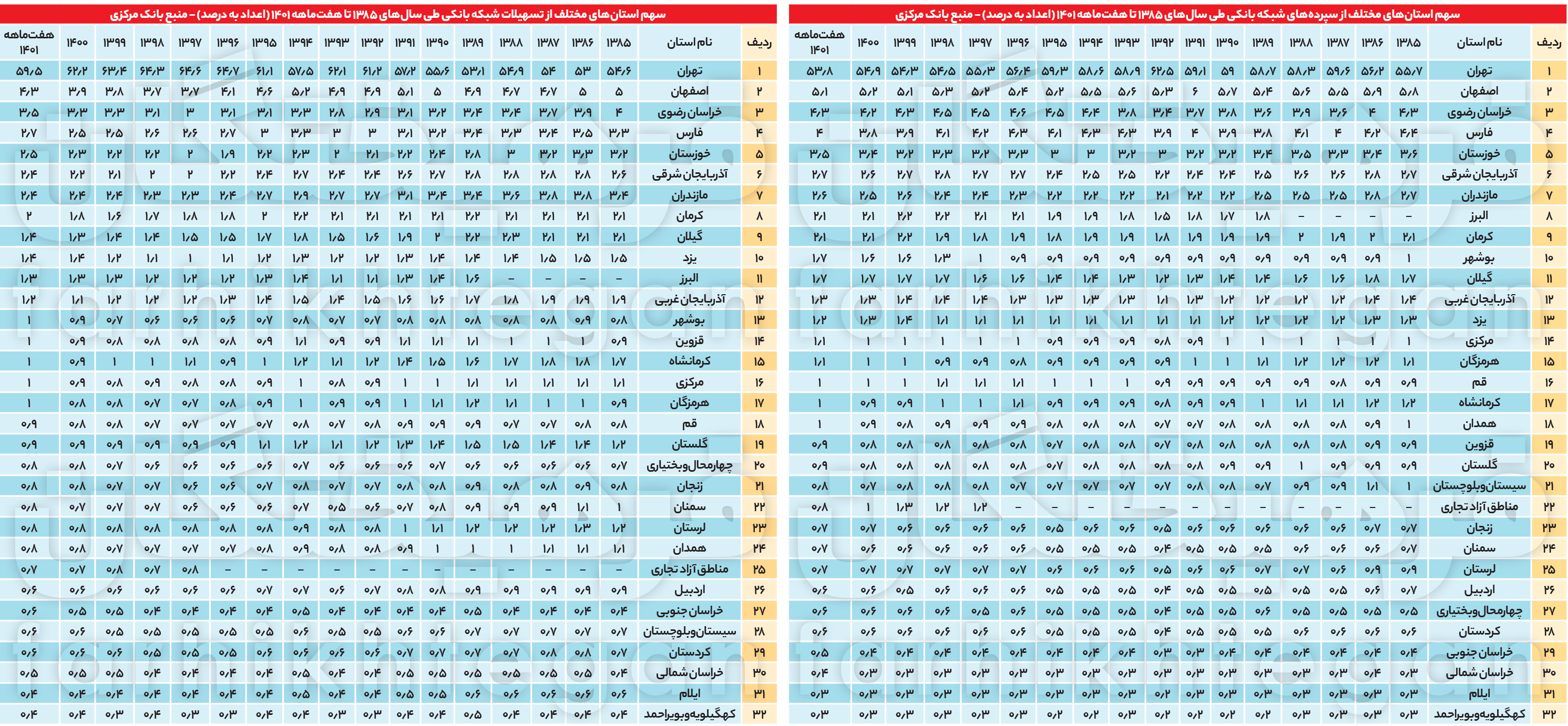

«فرهیختگان» از یک تبعیض بزرگ گزارش میدهدنگاهی به وضعیت استانهایی که دارای کمترین سهم از تسهیلات و سپردهها هستند نیز قابل تامل است. در سال ۱۴۰۰ (بهعنوان آخرین سال مالی ۱۲ ماهه) تهران سهم ۶۲ درصدی از تسهیلات و ۵۵ درصدی از سپردههای شبکه بانکی را داشت.

۶۲ درصد تسهیلات بانکی برای استان تهران

میثم اکبری ، خبرنگار: رشد و توسعه متوازن در تمام مناطق کشور با درنظرگرفتن ظرفیتهای هرمنطقه، مسالهای است که دغدغه تمام فعالان بخشهای مختلف اقتصادی، سیاسی و اجتماعی کشور است؛ چراکه در نبود توازن و تعادل، مساله انباشت امکانات مختلف مالی اقتصادی، فرهنگی، آموزشی، درمانی و... در نقاط خاص و محدودی بهوجود میآید که خود میتواند از دلایل مهاجرت از اکثریت تعدادی مناطق کمتربرخوردار به اقلیت عددی مناطق برخوردار و تبعات مترتب بر آن باشد. یکی از حوزههایی که میتواند منجر به افزایش یا کاهش تمرکزگرایی شود، عملکرد نظام بانکی در توزیع تسهیلات است. از آنجایی که در اقتصاد ایران حدود 90 درصد تامین مالی از سوی بانکها انجام میشود، بررسی مقدار و میزان تخصیص تسهیلات به استانها میتواند یکی از ابزارهای سنجش تمرکزگرایی و میزان موفقیت سیاستهای تمرکززدایی در کشور باشد. در این خصوص بررسی دادههای بانک مرکزی نشان میدهد حجم سپردههای نزد شبکه بانکی و تسهیلات اعطایی آن تا مهرماه سال جاری به ترتیب به 5772 هزار میلیارد و 4714 هزار میلیارد تومان رسیده که استان تهران به تنهایی با دریافت 62 درصد از تسهیلات و در اختیار داشتن 54 درصد از سپردهها، رتبه اول را در کشور دارد. این درحالی است که سهم 10 استان انتهایی از تسهیلات نظام بانکی فقط 6 درصد است. بانک مرکزی در توجیه حجم بالای تمرکز تسهیلات در تهران، به تمرکز صنایع و شرکتهای مطرح در این استان و همچنین تمرکز دفاتر مرکزی شرکتهایی که محل عملیات آنها در این استان نیست اما عملیاتهای مالی خود را در این استان انجام میدهند، اشاره میکند. اما نکته قابل تامل اینکه، طی 15 سال اخیر سهم تهران از تسهیلات شبکه بانکی از حدود 53 درصد در سال 1386 به 62 درصد در سال 1400 رسیده و در همین مدت سهم استان از سپردههای بانکی از 56 به 55 درصد کاهش یافته است. بهعبارتی، تهران حالا علاوهبر اینکه حجم بالایی از تسهیلات بانکی کشور را میبلعد، تسهیلاتش نیز 7 واحد درصد نیز از سپردههایش بیشتر است (62 درصد در مقابل 55 درصد). به نظر میرسد انتقال حسابهای شرکتها (در بخش دریافت تسهیلات و سپردهگذاری) به محل عملیات شرکت میتواند جریان توزیع تسهیلات در کشور را شفافتر کند.

افزایش 50 برابری سپرده و 39 برابری تسهیلات

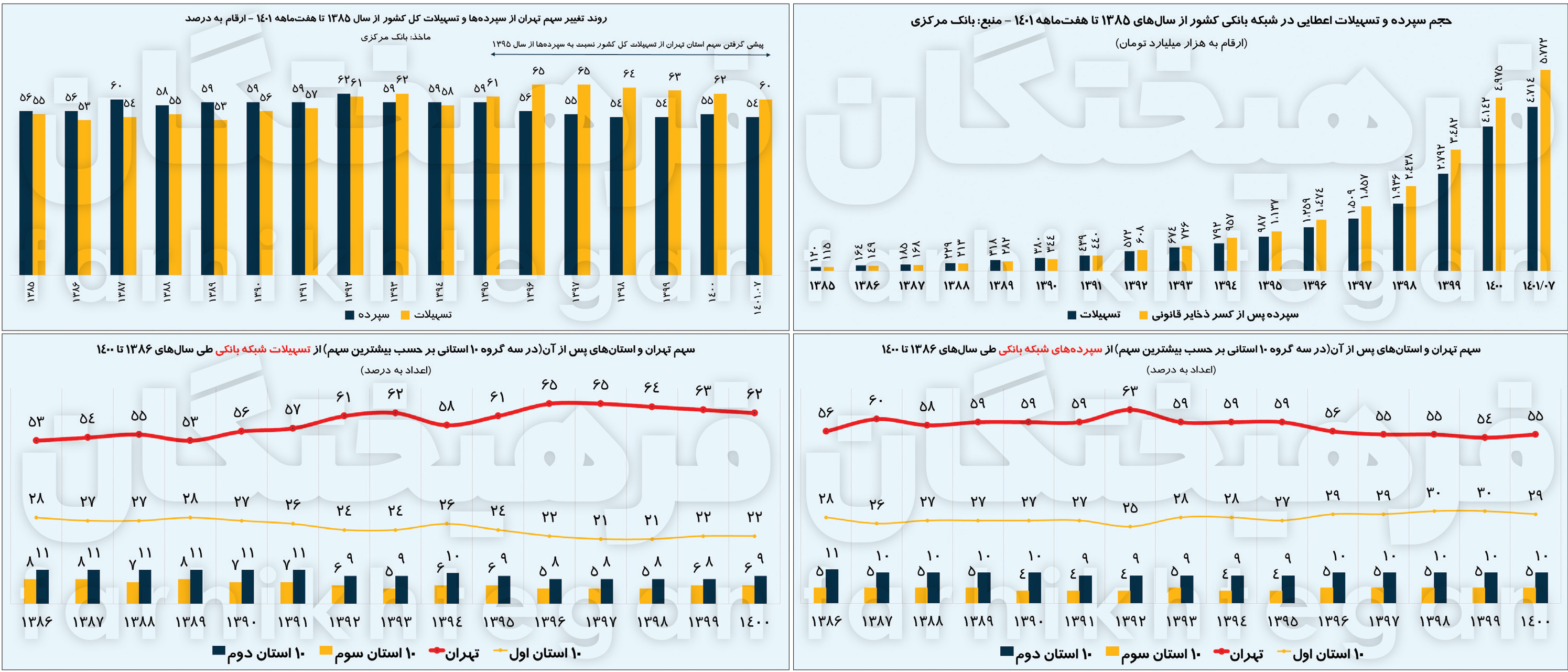

مطابق با آمار و گزارش بانک مرکزی از کل مانده تسهیلات و سپردههای ریالی و ارزی بانکها و موسسات اعتباری به تفکیک استانهای کشور، در سال 1385 مجموع سپردههای نزد شبکه بانکی پس از کسر ذخایر قانونی به 115 هزار میلیارد تومان و مجموع تسهیلات اعطایی نیز به 120 هزار میلیارد تومان میرسید. بررسی این آمار تا آخرین دوره انتشار توسط بانک مرکزی که مربوط به هفتماهه 1401 بوده، نشاندهنده رشد 50 برابری میزان سپردهها به حدود 5 هزار و 772 هزار میلیارد تومان و رشد 39 برابری میزان تسهیلات اعطایی و رسیدن آن به حجم 4 هزار و 714 هزار میلیارد تومان است.

بانکها بیشتر از تسهیلات اعطایی سپرده دارند

از زاویه دیگر نگاهی به روند رشد تسهیلات و سپردههای نزد شبکه بانکی و مقایسه آن با یکدیگر گواه آن است که از سال 1385 تا سال 1390 میزان سپرده پس از کسر ذخیره قانونی از میزان تسهیلات کمتر بوده و البته فزونی تسهیلات به سپرده در طول این مدت از 9 درصد بیشتر نشده است. اما از سال 1391 تا 1401 این روند معکوس شده و میزان سپرده نزد بانکها بیشتر از میزان تسهیلات شده بهطوریکه در سالهای 1398 و 1399 میزان سپرده نزد بانکها بهترتیب 26 و 25 درصد از تسهیلات اعطایی آنان بیشتر بوده است و در آخرین آمار هفتماهه 1401، این میزان به 22 درصد رسیده که از لحاظ عددی نیز سپردههای نزد شبکه بانکی 1060 هزار میلیارد تومان بیش از تسهیلات اعطایی است که شاید نشان از توانمندی بانکها برای اعطای تسهیلات داشته باشد. اما نکته قابل ذکر آن است که منظور از تسهیلات (که در مقایسه با میزان سپرده از آن استفاده شد)، مجموع تسهیلات جاری و غیرجاری را دربرمیگیرد لذا در صورتی که عملکرد درست از سامانههای اعتبارسنجی و پیگیریهای بانک در رابطه با بازگشت تسهیلات غیرجاری و کاهش ریسک اعتباری را شاهد باشیم قدرت وامدهی در شبکه بانکی افزایش یافته و کیفیت اطلاعات منتشره نیز بهبود مییابد.

سهم 62 درصدی تهران از تسهیلات

نگاهی به گزارش بانک مرکزی نشان میدهد در میان استانهای کشور، استان تهران در طول سالهای 1385 تا هفتماهه 1401 چه در میزان حجم سپرده نزد شبکه بانکی و چه سهم از تسهیلات، دارای رتبه اول بوده است. البته این موضوع تنها به رتبه اول تهران خلاصه نمیشود؛ چراکه سهم تهران از سپرده شبکه بانکی در تمام بازه زمانی 16 ساله مورد اشاره بیش از 50 درصد بوده است و بهطور میانگین بیش از 57 درصد سپردههای بانکی کشور سهم استان تهران است. در حوزه تسهیلات نیز تهران علاوهبر اینکه رتبه اول را دارد کمتر از نصف تسهیلات شبکه بانکی سهم سایر استانها شده و استان تهران میانگین 59 درصدی را طی 16 سال از دریافت تسهیلات به خود اختصاص داده است. طبق آمارهای بانک مرکزی، در سالهای اخیر سهم تهران از تسهیلات 62 تا 65 درصد و سهم از سپردهها حولوحوش 55 درصد بوده است.

بانک مرکزی در توضیح این موضوع بر این نکته اشاره داشته که تجمع سپرده و تمرکز توزیع آن در تهران به این علت است که بسیاری از شرکتها و موسسات تولیدی سایر استانها در تهران استقرار داشته و عمده فعالیتهای بانکی آنها ازطریق شعب بانکهای این استان انجام میشود. این توضیح بانک مرکزی به این معناست که بهعلت نبود زمینههای زیرساختی و جذابیت حضور در مراکز اصلی عملیات شرکتها، همچنان استقرار دفتر مرکزی در تهران بهعنوان یک ارزش برای کسبوکارها تلقی میشود. البته این به معنای انتقال تمام دفاتر مرکزی شرکتها به مناطق اصلی سرزمینی نیست و چهبسا یک کسبوکار بهدلیل ماهیت فعالیت و شبکه ارتباطی خود نیاز به حضور در تهران داشته باشد. اما از سویی دیگر انباشت سهم بالایی از دفاتر بنگاههای اقتصادی در این استان بهنوعی گواه به تمرکز غیرضرور دارد.

فاصله نجومی تهران با استان بعدی

آمار یکهتازی تهران در دریافت تسهیلات و سهم از سپرده از آنجا جالب است که پس از تهران، استانهای اصفهان، خراسان رضوی و فارس در رتبههای بعدی سهم از تسهیلات و سپرده قرار دارند و سهم این استانها به ترتیب در سپردهها در میانگین 16 ساله، برای اصفهان 5.5 درصد و در خراسان رضوی و فارس نیز 4.1 درصد است. درخصوص میزان تسهیلات نیز اصفهان 4.6 درصد، خراسان رضوی 3.3 درصد و فارس 3 درصد سهم داشتهاند که حاکی از اختلاف بالا میان تهران حتی با استانهای پس از خود است، چه رسد به استانهای دارای کمترین نقش.

بررسی روند اعطای تسهیلات و سپردهگذاری نزد بانکها در استان تهران نسبت به کل کشور نشان میدهد تا پیش از سال 1395، سهم سپردههای این استان از کل سپردههای کشور در مقایسه با سهم تسهیلات آن در نسبت به سایر استانها بیشتر بوده است اما از سال 1395 تا هفتماهه 1401 همواره سهم سپردههای تهران در طی این سالها نسبت به کل کشور کاهش داشته اما سهم تسهیلات دریافتی آن از کل تسهیلات کشور افزایش یافته است. برای مثال در سال 1400 که تهران سهم 55 درصدی از کل سپردههای کشور را داشته اما سهم این استان از کل تسهیلات استانهای کشور بالغ بر 62 درصد بوده است.

تسهیلات تهران 10 برابر 10 استان انتهایی

نگاهی به وضعیت استانهایی که دارای کمترین سهم از تسهیلات و سپردهها هستند نیز قابل تامل است. همانگونه که پیشتر بدان اشاره شد در سال 1400 (بهعنوان آخرین سال مالی 12 ماهه) تهران سهم 62 درصدی از تسهیلات و 55 درصدی از سپردههای شبکه بانکی را داشت. پس از تهران و از جهت مقایسه با سایر استانها، با تقسیمبندی 30 استان دیگر به 3 دسته 10تایی و براساس بیشترین سهم از تسهیلات و سپردهها، مشاهدات نشان میدهد 10 استان اول پس از تهران که بیشترین سهم از تسهیلات و سپرده را پس از تهران داشته، سهم 22.4 درصدی از تسهیلات و سهم 29 درصدی از کل تسهیلات و سپردههای کشور دارند.

اما سهم 10 استان دوم از تسهیلات و سپرده با کاهش همراه بوده و به 8.8 درصد از تسهیلات و 9.7 درصد از سپردهها میرسد و درنهایت 10 استان آخر که تنها 5.9 درصد از تسهیلات و 5.1 درصد از سپردههای شبکه بانکی به آنان رسیده است. استانهای کهگیلویهوبویراحمد، ایلام، خراسان شمالی، کردستان، خراسان جنوبی، اردبیل، لرستان و سمنان بهترتیب دارای کمترین سهم در تسهیلات و سپرده در میان تمام استانهای کشور بوده و در هر دو فهرست استانهای با کمترین سهم از تسهیلات و سپرده بانکی حضور دارند که گواه توزیع نامتوازن و تمرکز اعتبارات در میان استانهای کشور است.

وضعیت تسهیلات در دولتهای مختلف

بازه زمانی گزارشهای بانک مرکزی درخصوص سهم استانها از تسهیلات و سپردهها مصادف است با چهار دوره ریاستجمهوری متعلق به محمود احمدینژاد و حسن روحانی. از اینرو میتوان دوران ریاستجمهوری این اشخاص را از منظر شاخص توزیع تسهیلات و منابع بانکی در میان استانهای کشور بررسی کرد. در دولت نهم و دهم احمدینژاد که یکی از اهداف اعلامی خود را تمرکززدایی و توزیع متوازن منابع (نیروی انسانی، تسهیلات، امکانات زیرساختی و... ) در سطح کشور اعلام کرده بود، مشاهده دادهها نشان میدهد از سال 1386 تا 1391 سهم تهران از تسهیلات بانکی کل کشور از 53 درصد به 57 درصد افزایش یافته است و از سویی دیگر سهم آن از سپردهها نیز از 56 درصد با 3 درصد رشد به 59 درصد میرسد که یعنی سهم تهران در این مدت نهتنها روند کاهشی نداشته بلکه با رشد (هرچند اندک) همراه بود. از سویی سهم سایر استانها خصوصا استانهایی که دارای کمترین سهم از تسهیلات و سپرده هستند نهتنها در دوران احمدینژاد بلکه در دوره حسن روحانی نیز به همان میزان باقی مانده و رشد نداشته است.

در دوره حسن روحانی یعنی از سال 1392 به بعد نیز سهم تسهیلاتی تهران تنها از 1391 به 1392 با رشد 4 درصدی همراه شده و با اینکه در سال 1394 کاهش داشته است اما تا اواخر دوره ریاستجمهوری حسن روحانی سهم تهران بالای 60 درصد از تسهیلات شبکه بانکی و بیش از 50 درصد از سپردهها بوده است و در مقابل سهم سایر استانها نظیر استانهای کمبرخوردار ثابت مانده است و حتی استانهایی که پس از تهران دارای بیشترین سهم از تسهیلات بودهاند روند کاهشی داشتند.

البته یکی از جنبههایی که نباید از آن غافل شد این است که تمرکززدایی اولا مقولهای کوتاهمدت نیست و حتی نمیتوان انتظار دسترسی کامل به آن در میانمدت داشت و نیاز است تا فارغ از نگاه دولت، در ساختار حاکمیت این رویکرد جریان داشته باشد تا حتی با تغییر دولتها، این مهم از دستورکار خارج نگردد. لذا در نگارش قوانین و اسناد بالادستی (نظیر سیاستهای کلان و سندهای توسعه) پیشفرض تمرکززدایی باید در نویسندگان آن وجود داشته باشد تا هم جنبه نگاه کلان حاکمیتی آن رعایت شود و هم هماهنگی میان قوانین، اسناد بالادستی و رویکرد دولتها وجود داشته باشد.

نقش نظام بانکی در تمرکز منابع

باید توجه داشت که نظام بانکی اگرچه بهعنوان تکیهگاه اصلی در تامین مالی بخش اقتصادی ایران فعالیت میکند و دارای قدرت گزینش میان مشتریان در توزیع و هدایت منابع است، اما نقش سیاستگذاری در فعالیتهای اقتصادی و در جنبههای مختلف آن را نداشته و مبتنیبر فعالیتهای اقتصادی موجود به ارائه تسهیلات میپردازد و درصورتیکه فعالیتهای اقتصادی در کشور متمرکز باشد این نظام نیز تسهیلات را به شکل متمرکز ارائه میدهد. نکته دیگر آن است که با توجه به اینکه در کشور هنوز برنامهریزی منطقهای جایگاه خود را نیافته و ملاحظات آمایش سرزمین در برنامههای توسعه کشور کمرنگ است، اکثر فعالیتهای اقتصادی در قطبهایی مانند استان تهران و چند استان بزرگ دیگر متمرکز شدهاند. لذا نمیتوان انتظار داشت که نظام بانکی که به شکلی تبعی عمل میکند رویکرد توزیع نامتمرکز در اعطای تسهیلات داشته باشد و حتی شاید این تمرکز اقتصادی در چند شهر محدود، هزینه بانکها را در توزیع خدمات در مناطق مختلف کاهش دهد و مطلوبشان باشد؛ هرچند با توجه به هزینههای بالای فراهمآوردن خدمات مالی و زیرساختهای مختلف در مناطق تجمع اقتصادی و صنعتی و رقابت میان بانکها برای جذب مشتریان، حضور در مناطقی غیر از تهران و شهرهای بزرگ اما دارای زمینههای اقتصادی و صنعتی، هزینه کمتری در تهیه این امکانات اما به روشی غیرمستقیم و در راستای تمرکززدایی از چند نقطه محدود در کشور دارد.

تجربه موفق تمرکز زدایی

همیشه یکی از استدلالها در قبال تمرکززدایی آن است که این ایده اگرچه روی کاغذ منافعی مانند افزایش بهرهوری بهعلت کاهش در هزینه تهیه دفاتر در شهرهایی مانند تهران و حضور مدیریت در سایت اصلی شرکت دارد، اما در عمل این موضوع نمیتواند اجرا شود یا اگر هم اجرایی گردد بهعلت آسیبهایی که میتواند داشته باشد مورد استقبال شرکتهای بزرگ قرار نمیگیرد و نهایتا تعداد معدودی از شرکتهای کوچک میتوانند از این موضوع بهره بگیرند. این دلایل و دلایل مشابه اگرچه ممکن است دلسوزانه باشد اما مبتنیبر واقعیت هم نیست. کمااینکه تجربه تمرکززدایی مختلفی طی سالیان اخیر وجود دارد که با موفقیت هم انجام گرفته است. برای مثال در گفتوگوی «فرهیختگان» با محمد رضوانیفر، مدیرعامل اسبق شستا، وی به این موضوع بهعنوان یکی از راهبردهای افزایش بهرهوری این هلدینگ چندرشتهای اشاره و با ذکر مثالی به تشریح این موضوع پرداخت: «در زیرمجموعه شستا شرکتی وجود داشت که دفتر مرکزی آن در بهترین نقاط شمالشهر تهران 100 میلیارد تومان ارزش داشت، درحالیکه سود همین شرکت سالانه حدود پنج تا ۱۰ میلیارد تومان بود، در همینراستا یکی از اقداماتی که طی سال گذشته انجام دادیم، انتقال دفاتر مرکزی شرکتها بود و دفتر مرکزی ۲۷ شرکت از تهران به محل کارخانه انتقال یافتند. درحالحاضر همه این دفاتر خالی بوده و آماده فروش (خرداد 99) هستند. اقدام دیگر، ادغام دفاتر برخی شرکتها و ادغام دفاتر شرکتهایی که در زنجیره ارزش هم بودند، نیز در دستورکار قرار گرفت و نهایی شد. در بخش مولدسازی داراییها، مهمترین اقدام ما این بود که اقدام به شناسایی اموال مازاد کردیم و املاک مازاد همه شرکتها مشخص و همه اموال آماده مزایده شدند و به شرکتها اعلام کردیم هر شرکتی دارایی مازاد را مولد کند، آن دارایی صرف افزایش سرمایه همان شرکت خواهد شد، ضمن آنکه مدیرعامل اختیار دارد مبالغ مذکور را صرف پروژههای توسعهای کند.»

از اینرو اولا موضوع حضور دفاتر مرکزی و تشکیلات اصلی شرکتهایی که سایتهای خارج از پایتخت دارند نهتنها نشدنی نیست، بلکه با داشتن راهبرد مشخص و اصولی (نظیر اقدام شستا در تزریق منابع مالی حاصل از فروش و واگذاری دفاتر تهران و املاک مازاد به طرحهای توسعهای خود شرکت بهجای وام گرفتن) میتواند به افزایش بهرهوری مجموعههای اقتصادی و حتی غیراقتصادی خصوصا در بخش دولتی و نیمهدولتی کمک کند؛ چراکه با تحرک و پیشگامی بخش دولتی در این موضوع علاوهبر تشویق سایر مجموعههای خصوصی به ایجاد زیرساختهای مشابه که در تهران حضور دارند در سایر مناطق کشور نیز کمک میشود.

مطالب پیشنهادی

مطالب پیشنهادی