۵۰ درصد از پایه پولی توسط نظام بانکی و ۳۵ درصد آن بهتنهایی توسط بانکهای خصوصی خلق میشود

۵۰ درصد از پایه پولی توسط نظام بانکی و ۳۵ درصد آن بهتنهایی توسط بانکهای خصوصی خلق میشوداحتمالا اینکه تورم چالش و مساله اصلی اقتصاد مملکت است، نیاز به توجیه یا توضیح نداشته باشد و آنچه عیان شده چه حاجت به بیان و تکرار دارد. درک افزایش قیمتها و مضاعف شدن رشد قیمتها در روزمرگی مردم بروز کرده و بیزاری از تورم نیازی به اقتصاددان بودن و فعال اجتماعی– سیاسی شدن ندارد.

سرنخ تورم در بانک های خصوصی

مرتضی عبدالحسینی، خبرنگار: احتمالا اینکه تورم چالش و مساله اصلی اقتصاد مملکت است، نیاز به توجیه یا توضیح نداشته باشد و آنچه عیان شده چه حاجت به بیان و تکرار دارد. درک افزایش قیمتها و مضاعف شدن رشد قیمتها در روزمرگی مردم بروز کرده و بیزاری از تورم نیازی به اقتصاددان بودن و فعال اجتماعی– سیاسی شدن ندارد. به قولی زندگی در شرایط تورمی، خودبهخود کنشی محترمانه و اجتماعی دربرابر یک شوک بیرونی است و از این جهت نباید از همه افراد، فعالان و پژوهشگران انتظار تحلیلهای بجا و رفتارهای بهدور از هیجان داشت. سلاح طبیعی افراد درتمام طول تاریخ دربرابر آنچه ما بهعنوان تورم میشناسیم، تلاش برای امرار و اطعام بیشتر است که گاهی این تلاش با حرص و بغض و طمع تلفیق خواهد شد. کینز، اقتصاددان شهیر انگلیسی در مواجهه با افزایش جرم و دزدیها در شرایط تورمی و گرانی میگوید: «همه اینها نتیجه تورم توام با رشد اقتصادی پایین است.»

همین اینهاست که تورم را مهم و یافتن علاج آن را مهمتر میکند. اما این قصه سر درازی به قدمت یک تاریخ دارد و بهراحتی نمیتوان با تجویزهای چهبسا علمی و کاربردی که در کشورهای دیگر تجربهشده، تورم در کشور خودمان را نیز مهار کنیم. همینجاست که پای ریشهشناسی وسط میآید و باید تمام علل خلق تورم را بررسی کرد که البته از حوصله یک گزارش رسانهای خارج است. در این گزارش نقش بانکها در ایجاد تورم موجود در اقتصاد ایران بررسی و سعی شده به این سوال پاسخ داده شود که براساس ادعای جریان مسلط، بروز تورم تنها از منشأ دولت و کسری بودجه او بوده یا عنصر مهمی به نام نظام بانکی نقش غالبتری در این موضوع دارد. نتایج بررسیها نشان میدهد: 1. تقریبا نیمی از پایه پولی توسط سیستم بانکی ایجادشده که این مورد در دهه 90 بسیار متفاوتتر و جدیتر از قبل رخ داده، 2. بانکهای خصوصی تقریبا 35 درصد از کل بدهی بانکها به بانک مرکزی را بهتنهایی ایجاد کردهاند و 3. اگر تورم در ایران را لااقل در میانگین تاریخی آن متاثر از نقدینگی بدانیم، نقش بانکها در ایجاد پایه پولی و در ادامه آن تورم بسیار پررنگتر از دولت بوده است. در این گزارش نسبت نظام بانکی با تورم در دودهه اخیر بررسی شده و تاکید به بانکها بهمعنی عدم نقش و تاثیر دولت در ایجاد پایه پولی و تورم نیست. همچنین تاکید این گزارش به بانکهای خصوصی هیچ به معنی ضدیت و مخالفت با ماهیت بانکهای خصوصی نبوده و امیدواری بر اصلاح رویههاست.

نقش بانکها در طولانیترین تورم

ما در اقتصاد ایران با تورم خو گرفتهایم و تورم تکرقمی طی 40 سال گذشته تنها در چند مقطع کوتاه ثبتشده که پایدار نمانده است. متوسط نرخ تورم بلندمدت در اقتصاد ایران نزدیک به 20 درصد بوده و این وضعیت در 10 سال اخیر بحرانیتر شده است. بهطوریکه در سالهای 91 و 92 دو تورم پیدرپی بالای 30 درصدی را تجربه کرده و درحال تکرار این پدیده از سال 98 به بعد قرار داریم. جالب است که قبل از اینها، تنها در سالهای 73 و 74 بوده که دو تورم 35 و 49 درصدی بهصورت متوالی رقم خورده است. بررسیها نشان میدهد که عواملی چون رشد پایه پولی، افزایش نقدینگی، افزایش نرخ ارز، کاهش رشد اقتصادی، فعالیتهای سوداگرانه و... در همگی این سالها مشترک بوده و نمیتوان بدون بررسی فاکتورهای لازم، تورم را ریشهشناسی کرد و نسخه آن را پیچید، بهعنوانمثال اینکه این تورمها تماما ناشی از کسری بودجه دولت و پولی شدن آن است (استقراض دولت از بانک مرکزی و رشد پایه پولی که اصطلاحا به آن پولی شدن کسری بودجه نیز میگویند) یا اینکه جهشهای نرخ ارز تنها عامل خلق آن است همگی نظرات مطلقی است که در اقتصادی که همهچیز نسبی و متکی به زمان است محلی از اعراب ندارد. دهه 90 که بهتازگی آن را پست سر گذاشتیم، یکبازه تاریخی مهم و یکی از مصادیق حکمرانی غلط اقتصادی در کشور است که بهخصوص در دولت دوازدهم به اوج خود رسید. در این دهه متفاوت، طولانیترین تورم ایران طی سالهای97، 98 و 99 و 1400 با میانگین 37.5 درصد رقم خورده و بررسی آن هرچند دلودماغی برای تحلیل باقی نمیگذارد اما تجربههای جدی درزمینه سیاستگذاری، تصمیمگیری و مواجهه با بحرانها دارد که تنها درصورت درس گرفتن از آنهاست که میتوان به دهه پیش رو امیدوار بود. موضوع و متغیری که در این گزارش ادعا خواهیم کرد عامل اصلی خلق و مانایی تورم در اقتصاد ایران بهخصوص در دهه 90 بوده، «خلق پول درونزا در سیستم بانکی» و «تاثیر بالای سیستم بانکی در ایجاد و رشد پایه پولی» است که نشان میدهد تورم در ایران صرفا بر اثر کسری بودجه دولت و استقراض او از بانک مرکزی حادث نشده و نقش بانکها چهبسا پررنگتر است.

ریشه تورم در اقتصاد ایران

مطالعات گسترده انجامشده در زمینه تورم در مراکز علمی و دانشگاهی، همواره متاثر از مکاتب مختلف در علم اقتصاد بوده است. این تفاوت در اندیشه، ایجادکننده نگرشهای مختلفی در تحلیل ماهیت تورم و عوامل بروز و راههای درمان آن است. از یک دیدگاه، تورم بهدلیل وجود عوامل حاصل از فشار تقاضا و بالا بودن تقاضای کل جامعه در مقایسه با عرضه کل اقتصاد ایجاد میشود. دقیقتر آنکه نظریهپردازان این نگرش که به آن «تورم پولی» یا «تورم فشار تقاضا» گفته میشود، اعتقاد دارند افزایش نقدینگی (افزایش پول و شبهپول) با منبسط کردن اجزای تقاضای کل که شامل مصرف و سرمایهگذاری است، فشار تقاضا ایجاد میکند و از آنجاکه طرف عرضه پاسخگوی این تقاضاها نیست، با افزایش قیمتها مواجه میشویم. این بنیادیترین دیدگاه «جریان اصلی اقتصاد» و موردحمایت «پولگرایان و نئوکینزین»هاست و بهواقع در این جریان جهت علیت تورم از نقدینگی بهسمت تورم تعریف میشود، یعنی نقدینگی عامل اصلی تورم بوده و برای مهار آن باید نقدینگی مهار شود. اگر از این زاویه به اقتصاد کشور نگاه کنیم و تورم را حاصل نقدینگی و افزایش آن بدانیم باید به مسیرهای خلق نقدینگی توجه و آنها را کنترل کنیم. مسیری که در اقتصاد آن را «عرضه پول برونزا» مینامند، توضیح میدهد که افزایش نقدینگی حاصل افزایش پایه پولی بوده و این اتفاق یا از سمت بدهی دولت به بانک مرکزی ایجاد میشود یا بانکها. در نگرشی دیگر که به آن «تورم طرف عرضه» یا «تورم فشار هزینه» گفته میشود، بهدلیل وجود مشکلات ساختاری و نهادی موجبات افزایش قیمتها فراهم میشود. بهطور ساده طرفداران این نظریه معتقدند نهادهها و نیروهایی که زمینههای تولید کالایی را بهوجود میآورند شامل دستمزد، تجهیزات، مواد اولیه، نرخ ارز، انرژی، حملونقل و... هستند که بالا رفتن قیمت هرکدام، افزایش قیمتهای نهایی را رقم خواهد زد. چنین شرایطی در اقتصاد را میتوان «رکود تورمی» نیز درنظر گرفت؛ چراکه بهرغم افزایش سطح قیمتها هیچگونه رونقی به وجود نیامده و تقاضا نیز کاهش پیدا میکند. مکاتب «پستکینزینی» و دیدگاه «ساختارگرایان» و «تطابقگرایان» نظراتی در حمایت از این رویکرد دارند و آنها جهت علیت تورم را از سمت تورم بهسمت نقدینگی میدانند، یعنی این تورم است که خود عاملی برای رشد مضاعف نقدینگی است. نظریهپردازان درونزایی پول که معتقدند پول نهتنها در بانک مرکزی، بلکه در سیستم بانکی بهصورت نامحدودی نیز منتشر میشود، باوری همینگونه دارند و علیت تورم را از تورم به نقدینگی میدانند. حالا با وجود تفسیر نظریات تورمی، چگونه میتوان تورم در اقتصاد کشور را تفسیر کرد؟ آیا تنها نقدینگی و فشار تقاضاست که تورم را متاثر از خود کرده است؟

رشد 5 برابری پایه پولی

اینجا میخواهیم به نتیجهای واحد درمورد ریشهشناسی تورم در اقتصاد ایران برسیم که متاسفانه یا خوشبختانه، به چیزی جز نظام بانکی منتج نمیشود. بررسیهای آماری نشان میدهد که میانگین رشد پایه پولی و نقدینگی در دودهه اخیر حدودا 25 درصد بوده و بهواقع این متغیرها هر چهارسال یکبار دوبرابر شدهاند. پایه پولی که مهمترین عامل تاثیرگذار بر نقدینگی کل کشور بوده و مستقیما بر نرخ تورم تاثیر میگذارد، بهمعنای پول پرقدرت و تورمزایی است که توسط بانک مرکزی از طریق خلق اعتبار یا چاپ اسکناس صورت میگیرد. اجزای پایه پولی عبارتند از خالص داراییهای خارجی بانک مرکزی، خالص بدهی بخش دولتی به بانک مرکزی، بدهی بانکها به بانک مرکزی و خالص سایر موارد. افزایش پایه پولی بهمعنای سوءمدیریت دولت در انضباط مالی و پولی است، یعنی دولت کسری خود را با افزایش پایه پولی تامین میکند که موجب افزایش نقدینگی و متعاقبا تورم میشود، بهعنوانمثال این استدلال در دولتهای یازدهم و دوازدهم بارها برای انتقاد از عملکرد دولتهای نهم و دهم در زمینه افزایش پایه پولی استفاده شد. این درحالی است که از سال 92 تا پایان سال 1400 میزان پایه پولی با رشد پنجبرابری از 118 هزار میلیارد تومان به 604 هزار میلیارد تومان رسید که همین موضوع از زمینههای رشد هشتبرابری نقدینگی در همین بازه زمانی بهشمار میرفت. رشد جالبتوجه این متغیرها در دولت قبل درحالی بود که این دولت معتقد به عدم استفاده از منابع بانک مرکزی و پولیسازی کسری بودجه بود و تلاش میکرد با کنترل پایه پولی، تورم را نیز کنترل کند. غافل از اینکه در همین دهه پایه پولی از محل اضافه برداشت بانکها بهشدت تقویت شد و همان تاثیرات را نیز به اقتصاد تحمیل کرد.

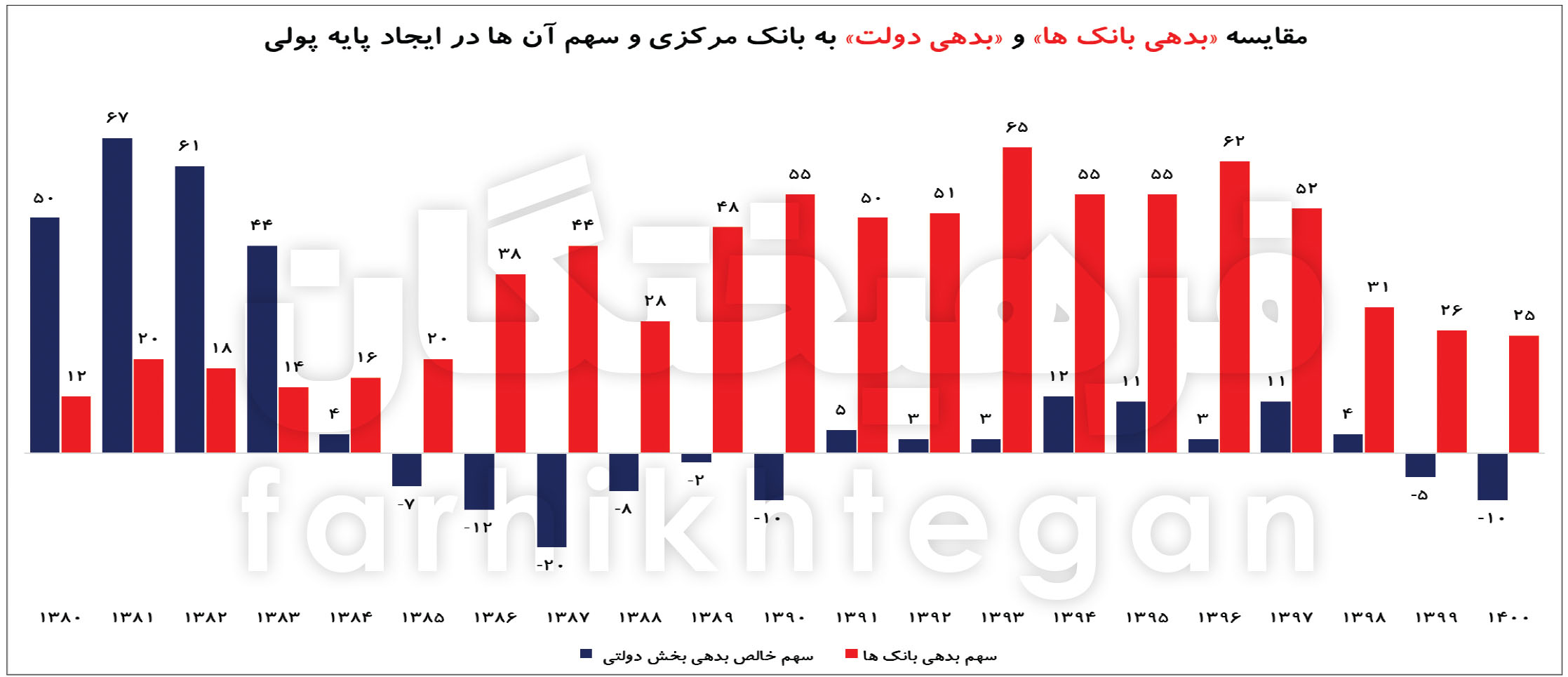

سهم 50 درصدی بانکها در خلق پول

شبکه بانکی طی سالهای 1390 الی 1400 با ناترازیهایی روبهرو بوده که به واسطه خلق نقدینگی بیکیفیت پتانسیل تورمزایی آن را در اقتصاد افزایش داده است. ناترازی درآمد – هزینه و ورود و خروج وجوه به بانکها درنهایت منجر به خلق نقدینگی از محل تسهیلات و سود سپردههای جدید و همچنین فشار بر پایه پولی شده است. آمارهای منتشرشده از سوی بانک مرکزی نشان میدهد که سهم بانکها از ایجاد پایه پولی در میانه دهه 90 به اوج خود رسیده و درحالحاضر نیز از سهم دولت بیشتر است. براساس این آمار حدود 5 هزار میلیارد تومان از پایه پولی 10 هزار میلیارد تومانی در سال 1380 ناشی از بدهی دولت به بانک مرکزی بوده و درواقع دولت 50 درصد از پایه پولی را در آن سال ایجاد کرده بود. این روند تا سال 1384 نیز حفظ شد و رفتهرفته با ظهور بانکهای خصوصی و گستردهتر شدن فعالیتهای بانکی نقش بانکها در ایجاد پایه پولی پررنگتر از قبل شد. در سال 1387 تقریبا 44 درصد از پایه پولی 54 هزار میلیارد تومانی انباشته شده عملکرد بانکها بود و جالبتر آنکه تا سال 1397 همچنان سهم سیستم بانکی در ایجاد پایه پولی در حولوحوش این رقم ماند و حتی در حد فاصل سالهای 1392 تا پایان 1395 هیچگاه سهم آنها به کمتر از 55 درصد نرسید. براساس آخرین آمارها و در سال 1400 نیز از مجموع پایه پولی 604 هزار میلیاردی، بانکها سهم 25 درصدی دارند و سهم بدهی دولت به منفی 10 درصد تنزل پیدا کرده است. این منفی بدان معنی است که دولت نه تنها در این سال بدهی به بانک مرکزی نداشته بلکه از انباشته قبلی خود نیز کم کرده است. البته آمارهای 4 ماهه ابتدایی سال 1401 نیز موجود است، اما به دلیل بررسی بلندمدت در این گزارش نمیتوان به ارقام کوتاهمدت اتکا کرد. بهطورکلی این آمارها نشان میدهد که بانکها بر اثر فعالیتهای غیراستاندارد و رشد ترازنامه خود مجبور به اضافه برداشت از بانک مرکزی به انحای مختلف بودهاند که این موضوع خود را در ایجاد پایه پولی و درنهایت ایجاد نقدینگی و تورم نشان داده است. آنچه مسلم است، کاهش کیفیت دارایی بانکها و به دنبال آن کاهش ارائه تسهیلات به بخشهای مولد اقتصاد که در سالهای اخیر شاهد آن بودهایم منجر به افزایش بدهی بانکها به بانک مرکزی، بههم ریختن ترازنامه بانکها و ناترازی در نقدینگی (کسری نقدینگی) بانکها و درنهایت همه این عوامل موجب حادتر شدن شرایط تورمی در کشور میشود.

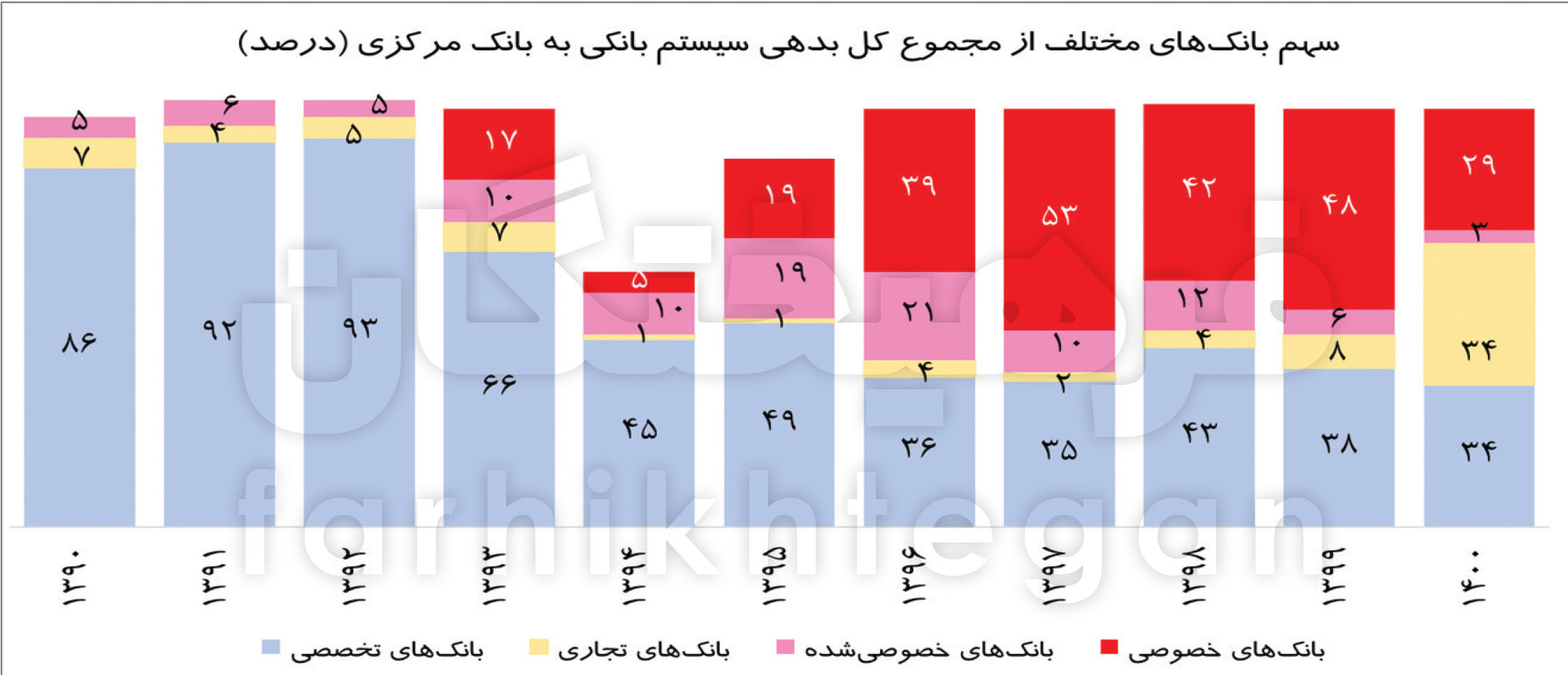

خالق تورم در دهه 90 بانکها بودهاند؟

در توجیه بالا بودن بدهی بانکها به بانک مرکزی، عدهای از کارشناسان بازهم انگشت اتهام را به سمت دولت میچرخانند و معتقدند این فشارهای دولتی و تسهیلات تکلیفی و تحمیلی به سیستم بانکی است که منجر به رشد ترازنامه بانکها و درنهایت افزایش بدهی آنها به بانک مرکزی شده است. درصورتیکه بررسیهای بلندمدت نشان میدهد که این ادعا نیز مورد تایید نبوده و این اتهام به سمت سیستم بانکی و بهخصوص بانکهای خصوصی است. براساس دستهبندی بانک مرکزی اگر بانکها را به 4 دستهبندی؛ بانکهای تجاری، بانکهای تخصصی، بانکهای خصوصی شده و بانکهای خصوصی تقسیم کنیم، سهم بانکهای خصوصی از تامین مالی بخش دولتی (در واقع تسهیلات و کمک هایی است که دولت از سمت بانکهای خصوصی پرداخت کرده) در سال 1400 تقریبا 4 درصد بوده است. در واقع بدهی بخش دولتی به سیستم بانکی در سال 1400 درمجموع 477 هزار میلیارد تومان بوده که تنها 4 درصد آن را بانکهای خصوصی تامین کردهاند. در تمام دهه 90 میانگین تامین مالی دولت توسط بانکهای خصوصی حدودا 3 درصد (سهم در مقایسه با دیگر بانکها) است که درواقع رقم بسیار ناچیزی را نشان میدهد. این در حالی است که در همان سال 1400، بدهی بانکهای خصوصی به بانک مرکزی، 34 درصد از کل بدهی بانکها به بانک مرکزی را تشکیل داده است. در این سال بانکهای خصوصی تقریبا 29 هزار میلیارد تومان در ایجاد پایه پولی نقش داشتهاند و این در حالی بوده که کل بدهی بانکها به بانک مرکزی 146 هزار میلیارد تومان بوده است. میانگین سهم بانکهای خصوصی از کل بدهی بانکها به بانک مرکزی در دهه 90 حدود 35 درصد بوده است. یعنی در هر سال تقریبا 35 درصد از بدهی بانکها به بانک مرکزی را تنها بدهی و اضافه برداشتهای بانکهای خصوصی از پایه پولی تشکیل داده است. این در حالی است که نشان داده شد این بانک هیچگونه نقشی در تامین مالی دولت نداشته و بدهی دولت به این بانکها بسیار ناچیز است. بنابراین این استدلال که عمده افزایش سهم بدهی بانکها به بانک مرکزی از ناحیه بدهی دولت به بانکهاست با توجه به شواهد موجود قابل تأیید نیست و آنچه که مشخص است رشد پایه پولی تنها منتج از فعالیتهای دولت نیست و بهوضوح نقش سیستم بانکی در این موضوع پررنگتر است. اگر قبول کنیم که تورم در اقتصاد ایران لااقل به اندازه میانگین تاریخی آن بر اثر رشد نقدینگی بوده (تورمهای بالاتر از میانگین حاصل شوکهای ناشی از جهش نرخ ارز است) باید بدانیم که این نقدینگی از دو مسیر متولد میشود و باید هر دو مسیر کنترل شود. اولا؛ ناشی از افزایش پایه پولی و نظریه برونزای پولی است که مشاهده شد بانکها در خلق و ایجاد آن نقش ویژهای دارند. دوما؛ نتیجه عرضه درونزای پول است که درواقع در این حالت بانکها خود مانند بانک مرکزی، خالق مستقیم پول میشوند. پذیرش هردوی این عوامل بهعنوان ریشه اصلی تورم در کشور، راهحل مشخصی دارد که مجال آن در این گزارش نیست. اما بهطور خلاصه کنترل ترازنامههای بانکها و وضع محدودیت و نظارت بر رشد ترازنامههای بانکی و درعینحال عدمفعالیت بانکها در بخش نامولد اقتصاد فاکتورهای لازم و کمککننده در جهت کاهش نقش برخی بانکها در اقتصاد است.

مطالب پیشنهادی

مطالب پیشنهادی