«فرهیختگان» گزارش میدهد

«فرهیختگان» گزارش میدهداگرچه در فصل اعتبارسنجی و تضامین «دستورالعمل اجرایی اعطای تسهیلات خرد» که در اردیبهشت ۱۴۰۱ توسط بانک مرکزی به شبکه بانکی ابلاغ گردید، تلاش شد سطح کمی و کیفی وثایق درخواستی بانکها کاهش یابد تا افراد بیشتری از تسهیلات خرد بهرهمند شوند اما میراث شوم هفتخوان دریافت وام همچنان با نظام بانکی همراه است.

توزیع ناعادلانه تسهیلات بانکی در ایران

نتایج مطالعات اقتصادی نشان میدهد شبکه بانکی ایران بهعنوان نقشآفرین اصلی خدمات پولی و مالی نتوانسته در حد مطلوبی نیاز خانوارها به منابع مالی را پاسخ دهد. برای مثال تعداد افرادی که در دهک دهم (پردرآمدترین) قرار داشته و تسهیلات گرفتهاند 4.5 برابر تعداد افرادی است که در دهک یک (کمدرآمدترین) قرار دارند. بهعبارتی هرچه دهک خانوار افزایش یافته و دارای وضعیت درآمدی بهتری میشود شانس دریافت تسهیلات برای آن دهک نیز افزایش مییابد. از طرفی در استان تهران سهم 3 دهک پایین درآمدی بهعنوان ضعیفترین اقشار جامعه طی سالهای 1384 تا 1392 از تسهیلات بانکی حدود 1 درصد است. این عدد که کمترین مقدار در کل کشور بوده از آنجا مورد توجه است که نسبت وامگیرندگان به جمعیت استان تهران حدود 90 درصد بوده و استان تهران سهم 50 درصدی از کل تسهیلات پرداختی کشور را دارد.

طعم اقتصاد در تلخی اعتراضات 1401

پس از اعتراضات سالهای 1396 و 1398 که حول محور مسائل اقتصادی بهوجود آمد اینبار و در شهریور و مهر 1401 موضوعی اجتماعی آغازگر اتفاقات ناگواری از همان جنس شد که در بررسی علل شکلگیری آن همانند سایر اغتشاشات و اعتراضات گذشته نمیتوان به یک علت اشاره کرد و باید سلسلهای از عوامل را مدنظر قرار دارد و مسائل اقتصادی بهنوعی در صدر این فهرست قرار دارند؛ چراکه مشکلات اقتصادی سالهای 96 و 98 نهتنها حل نشده، بلکه با وجود تلاشهای فراوان برای کاهش آن، عواملی نظیر تحریم، همهگیری کرونا و اثرات جانبی اصلاحات اقتصادی، همچنان سنگینی آن را بر دوش خانوادهها وارد میکنند.

از طرفی یکی از نکاتی که باید به آن توجه داشت این است که ساختار اقتصادی از اجزای مختلفی تشکیل شده است و طی این سالیان و حتی پیش از نارضایتیهای مشابه، بخشهای مختلف که حتی در ارتباط مستقیم با بدنه مردم نبودهاند، فرصت رشد و برطرف ساختن چالش و ارائه محصولات در حوزه خود به مردم را داشتند تا دربرابر مشکلات پیشآمده هریک به سهم خود بتوانند باری از دوش اقتصاد کشور بردارند.

یکی از بخشهای مهم نظام اقتصادی نهادهایی هستند که با اعطای تسهیلات و اعتبار مالی به رفع احتیاج مردم میپردازند. بهعبارتی مقدار کمی و کیفی دسترسی و استفاده از ابزارهای در دسترس برای مردم توسط این نهادها بهمنظور پوشش نیازهای مالی مردم جزو شاخصهایی است که از آن به شمولیت مالی تعبیر میشود بهطوریکه با فقدان آن یا محدودیت در دسترسی، فقر مالی ظاهر میشود. فقر مالی و عدمدسترسی به مرجع برطرفکننده نیازهای مالی خانوار خصوصا در موارد ضروری و روزمره مشکلات عدیدهای را برای خانوادههای کشور بهوجود آورده است که عدمتوجه به ایجاد یا استفاده از راهحلهای موجود و تجربیات جهانی، منجر به وضعیتی میشود که افراد مختلف راه چارهای برای گذر از بنبست خود مشاهده نمیکنند و انفجار این مشکلات انباشت شده در کف خیابانها ظاهر میشود. اخیرا معاونت رفاه اجتماعی وزارت تعاون، کار و رفاه اجتماعی در گزارشی به مساله فقر استفاده از خدمات مالی در ایران پرداخته است که بررسی آن میتواند به نقش نهادهای ارائهدهنده خدمات مالی در جلوگیری از استیصال اقتصادی خانوارها و اثرات زیانبار آن کمک کند.

رفع نیاز مالی از بانک؛ آنهم فقط وام

در نظام تامین مالی اقتصاد ایران، بانکها و بازار سرمایه دو بازیگر تامین مالی برای شرکتها و شخصیتهای حقوقی هستند که در میان این دو بازوی تامین مالی، بانکها سهم غالب را دارند. از سویی در حوزه تامین مالی جامعه و شخصیتهای حقیقی از آنجا که تامین مالی از بازار سرمایه معنایی ندارد، میتوان گفت بانکها در غیاب نهادهای کارآمدی نظیر صندوقهای قرضالحسنه تکبازیگر این عرصه هستند که بهشکلهای مختلفی نظیر اعطای تسهیلات و کارت اعتباری خدمات خود را به متقاضیان ارائه میدهند. البته در میان نوع خدمات بانکها بهعلت عمق نیافتن ابزارهایی نظیر کارتهای اعتباری تمرکز خدمات مالی به وام و تسهیلات معطوف شده بهطوریکه تنها 9 درصد از مردم ایران به کارت اعتباری دسترسی دارند که رتبه 75 و کمتر از متوسط جهانی را در شاخص استفاده از کارت اعتباری به ارمغان آورده است.

وام به خانوارها تقریبا هیچ

در بررسی وضعیت حوزه خدمات مالی کشور، دو سطح پایه و ثانویه را میتوان درنظر گرفت. در سطح پایه به بررسی داشتن حساب بهمنظور ذخیره یا پسانداز پول و نیز خدمات مالی مرتبط به دریافت و پرداختهای مالی پرداخته میشود و با نگاهی به ظرفیتهای فعلی میتوان گفت وضعیت ایران در شاخصهای سطح پایه وضعیت مطلوبی دارد. بهطوریکه 94 درصد افراد بالای 15 سال در سال 2017 دارای حساب بانکی هستند و رتبه 25 دنیا از آن ایران است که اجرای طرحهایی نظیر هدفمندی یارانهها و پرداخت یارانه نقدی و رشد حضور بانکهای خصوصی نیز در این خصوص تاثیرگذار است. در شاخص تعداد حساب به ازای هر ۱۰۰۰ نفر بزرگسال رتبه نخست دنیا متعلق به ایران است (تعداد 7637 حساب بهازای هر 1000 نفر بزرگسال) ؛ البته این مقدار بالای متوسط 7.5 حساب برای هر فرد بزرگسال نوعی آشفتگی در بازار پولی و بانکی کشور، تحمیل هزینههای مختلف و افزایش احتمال وقوع تخلفات و جرایم را نشان میدهد که موضوع مهم، چالشبرانگیز و شایسته ضابطهمندی است.

نوع دیگری از بررسی، به سطح ثانویه مربوط میشود که به استفاده مردم از محصولات بیمه و دسترسی به اعتبارات بانکها و موسسات مالی اعتباری اشاره دارد. در گزارشهای جهانی، ایران درخصوص استفاده افراد از بیمهنامه رتبه 26 را داشته که مقدار مطلوبی نیست، بهویژه آنکه آمار عمدتا کشورهای توسعهیافته را شامل نمیشود. درخصوص دسترسی به تسهیلات و اعتبارات نیز شاخص درصد افراد بالای 15 سال که در سال گذشته حداقل یک وام جاری از بانکها و یا موسسات مالی رسمی دریافت کردهاند، ایران رتبه نهم دنیا را دارد که پژوهشهای مختلف و مشاهدات میدانی جامعه صحت آن را مورد تردید قرار میدهند؛ چراکه اولا میان دهکهای درآمدی و بهرهمندی هریک خصوصا دهکهای پایین تفاوتی قائل نشده و دوما آنکه یکی از شاخصهای مهم در بهرهمندی از تسهیلات بانکی، شاخص نسبت بدهی به درآمد خانوار است که برای ایران در سال 1398 برابر 13 درصد بوده و نشان میدهد تسهیلات دریافتی حتی با فرض دسترسی مطلوب (که دستورات مداوم بانک مرکزی و وزارت اقتصاد به بانکها برای تسهیل در پرداخت وام خلاف آن را نشان میدهد) از کفایت کافی در پوشش نیازهای خانوار و همچنین سهم قابل توجه از درآمد خانوار برخوردار نیستند. حال آنکه این مقدار در کشورهای با درآمد بالا بسیار بیشتر است، برای مثال در دانمارک این مقدار 240 درصد گزارش شده است.

فاصله نجومی مقدار وام با قیمت مسکن

شاخص سهم وام مسکن در بدهی خانوار نشاندهنده تسهیلات دریافتی خانوار جهت تملک منزل مسکونی است. این مقدار در آمریکا مطابق با گزارش فدرال رزرو طی سالهای 2020-2003 بهطور متوسط به 69 درصد میرسد، همچنین در کشور کانادا نیز در سال 2019 وام مسکن از بدهی خانوار سهم 49 درصدی را به خود اختصاص داد.

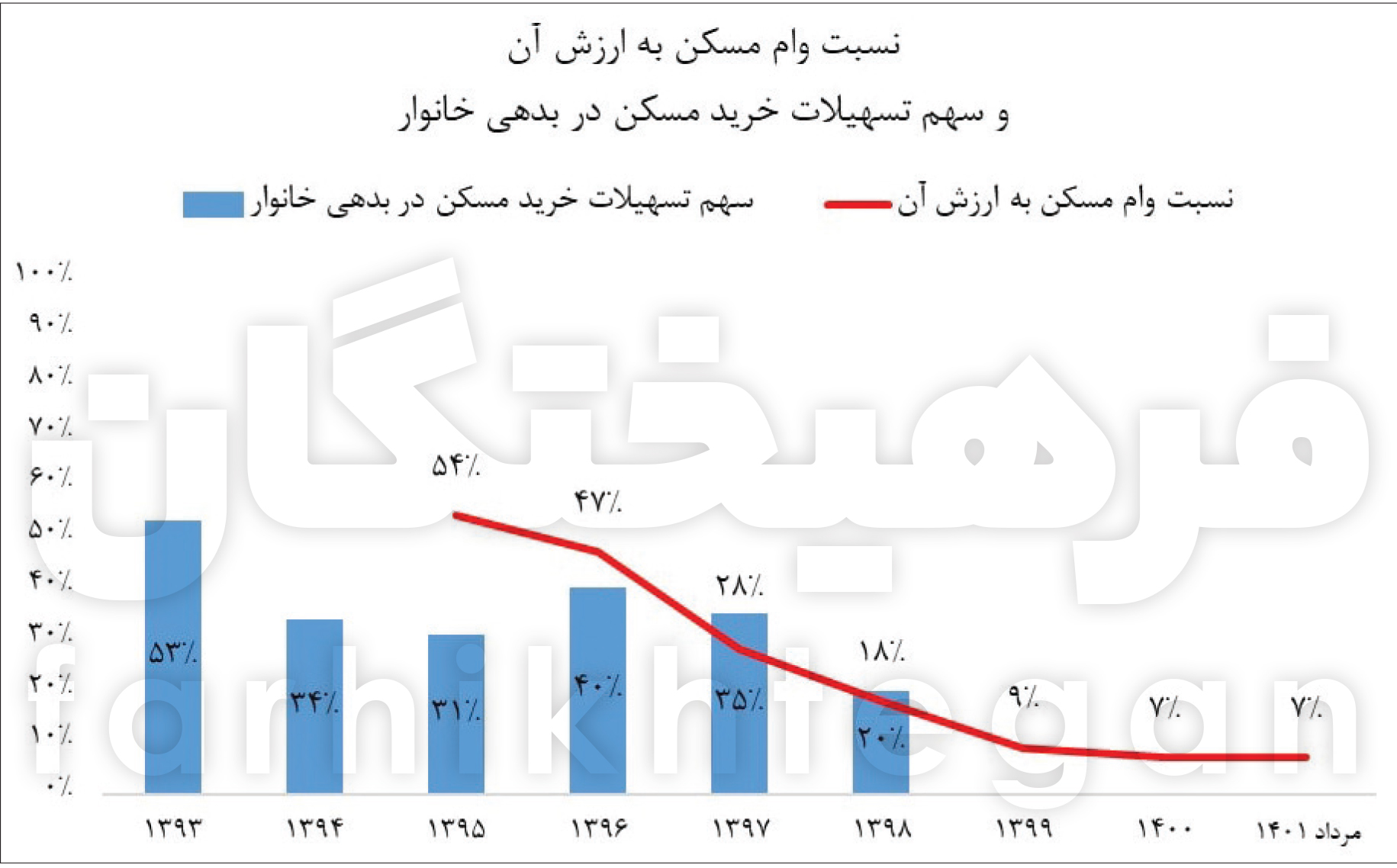

در ایران نیز در غیاب گزارش مستقل با موضوع سهم وام مسکن از هزینه خانوار نیاز به بررسی گزارشهای مختلف بانک مرکزی و معاونت رفاه اجتماعی وزارت کار است که نشان میدهد سهم وام مسکن طی سالهای 1393 تا 1398 روند کاهشی داشته و از 53 درصد به 20 درصد رسیده است. زمانی این روند کاهشی معنادارتر میشود که قیمت مسکن در همین سالها روند بهشدت افزایشی داشته است. سهم 20 درصدی وام مسکن از بدهی خانوار در ایران در مقابل سهم 50 تا 70 درصدی در کشورهای پیشرفته دنیا (کانادا و آمریکا) نشان میدهد علاوهبر اعتبار خرد، سیستم بانکی مهمترین نیاز خانوار به اعتبار (خرید مسکن) را نیز نتوانسته تأمین کند.

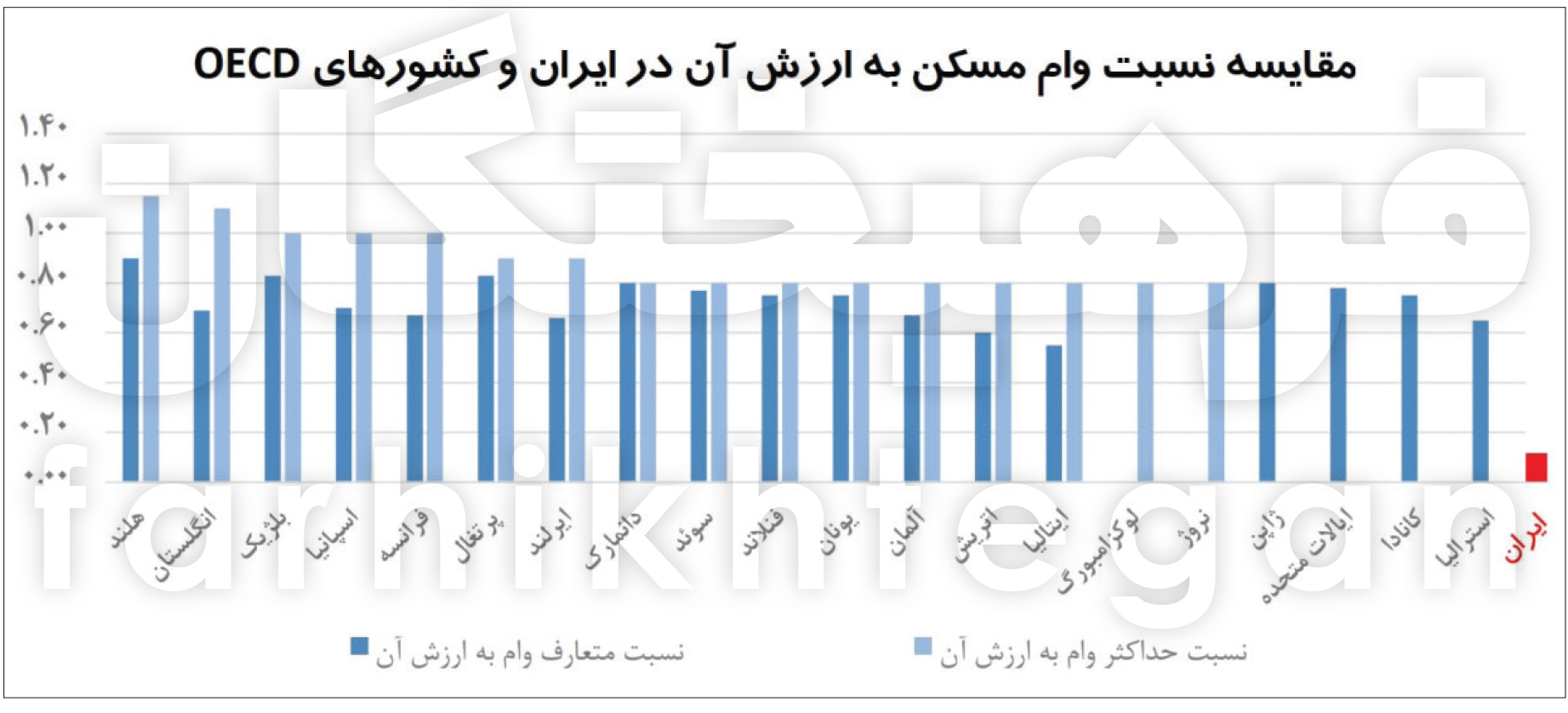

علاوهبر شاخص سهم تسهیلات خرید مسکن در بدهی خانوار، نسبت وام به ارزش مسکن نیز توسط وزارت راه و شهرسازی منتشر میشود که با توجه به سقف تسهیلات مسکن زوجین در شهر تهران بر اساس مصوبه شورای پول و اعتبار در سال 1394، این مقدار وام در سال 1398 تنها 18 درصد از ارزش مسکن را پوشش داده است که طی سالیان اخیر (سالهای 99 تا 1401) به زیر 10 درصد رسیده است (تنها 7درصد در مرداد 1401). این درحالی است که این نسبت بهصورت متعارف در کشورهای عضو OECD بیش از 50 درصد ارزش مسکن از طریق وام مسکن تامین میشود، بهطوریکه در هلند و بلژیک نسبت متعارف وام به ارزش آن بیش از 80 درصد ارزش مسکن را پوشش میدهد و نسبت حداکثر وام به ارزش ملک نیز تقریبا در تمام کشورهای OECD به 80 درصد میرسد. از اینرو با فرض دسترسی نه مطلوب بلکه حداقلی به وام، نسبت پایین وام به نیاز واقعی مدنظر نظیر مقدار وام مسکن به ارزش مسکن (7 درصد در سال 1401) و سهم پایین وام مسکن در سبد بدهی خانوار (20 درصد در سال 1398) نشان میدهد که نیاز به تأمین مالی کلان نیز توسط شبکه بانکی فراهم نشده است.

سهم 1 درصدی 3 دهک ضعیف جامعه از تسهیلات تهران

برای روشن شدن اینکه چه مقدار از افراد حاضر در دهکهای پایین و ضعیف جامعه از تسهیلات بانکی استفاده کردهاند میتوان از شاخص سهم 30 درصد کمبهرهمند (ضعیفترین اقشار جامعه) از کل تسهیلات است. مطابق با این شاخص که از پایگاه رفاه ایرانیان و حدفاصل سالهای 1384 تا 1392 استخراجشده و بررسی آن در سطح استانهای کشور، استان تهران دارای بیشترین نابرابری دهکی در بهرهمندی در تسهیلات است بهطوریکه سهم سهدهک پایین درآمدی از کل تسهیلات در این استان حدود 1 درصد است. این عدد نشان میدهد که کمترین مقدار تسهیلات بانکی به سهدهک کمدرآمد در استان تهران در مقایسه با تمام کشور پرداختشده، حال آنکه نسبت وامگیرندگان به جمعیت استان تهران حدود 90 درصد است و استان تهران سهم 50 درصدی از کل تسهیلات پرداختی کشور را دارد. با بررسی توزیع دهکی مانده تسهیلات دریافتی مشاهده میشود افرادی که در دهک دهم قرار داشته و تسهیلات گرفتهاند 4.5 برابر افرادی است که در دهک یک قرار دارند. بهعبارتی هرچه دهک خانوار افزایش مییابد و بهعبارتیدیگر دارای وضعیت درآمدی بهتری میشود شانس دریافت تسهیلات برای آن دهک نیز افزایش مییابد.

وامهای مخصوص برای افراد خاص

اگرچه در فصل اعتبارسنجی و تضامین «دستورالعمل اجرایی اعطای تسهیلات خرد» که در اردیبهشت 1401 توسط بانک مرکزی به شبکه بانکی ابلاغ گردید، تلاش شد سطح کمی و کیفی وثایق درخواستی بانکها کاهش یابد تا افراد بیشتری از تسهیلات خرد بهرهمند شوند اما میراث شوم هفتخوان دریافت وام همچنان با نظام بانکی همراه است. بهطور مثال حتی برای تسهیلات ودیعه مسکن که جزء سیاستهای ابلاغی شورای پول و اعتبار و موردتوجه دولت است نیز بانکها بندهای پرشماری را پیش روی متقاضیان میگذارند. پیش از این در بررسی میدانی «فرهیختگان» مواردی نظیر شرط حداکثر سن 55 سال برای ضامن بازنشسته یا عدم پذیرش افراد مستمریبگیر بهعنوان ضامن توسط بانکها مطرح شده بود. این خواستهها البته سوای مواردی نظیر اعطای وام صرفا به افراد شاغل در نهادهای دولتی بوده که افراد دارای شغل آزاد را که حتی توانایی مالی در بازپرداخت وام دارند از گردونه متقاضیان واجدشرایط دریافت تسهیلات حذف میکند.

بخش دیگری از موانع غیرمستقیم قانونی به تسهیلات تکلیفی برمیگردد که منابع در اختیار بانکها مطابق قوانین بودجهای کشور باید به اقشار و گروههای ذکرشده در بودجه پرداخت شود. تسهیلاتی که طی سالیان متمادی تنها با ضریب بیشتری به ردیفهای بودجه سال بعد انتقال مییابند بدون آنکه در رابطه با درصد پیشرفت و اثرگذاری و حتی اصل نیازمندی آن هم در شرایط تورمی و کسری بودجه کشور بازنگری صورت گیرد. اختصاص این تسهیلات به موارد ذکرشده جدا از آنکه مانع از رسیدن منابع محدود مالی به مستحقان واقعی میشود در شرایط فعلی به غوطهور شدن هرچه بیشتر خانوارهای نیازمند به این تسهیلات در مشکلات مالی منتهی میشود. مشکلاتی که در صورت حل نشدن اثر خود را در اختلافات خانوادگی و اخلاقی نشان میدهد که نمود آن در افزایش تعارضات اجتماعی و سطح خشونت در جامعه نشان میدهد و چه وضعیتی بهتر از زمان اعتراضات تا غلیان پیدا کردن این احساسات خود را در تبدیل اعتراض به اغتشاش نشان دهد.

خانوارها خوشحسابتر از بنگاهها

واقعیت آن است که خانوارها در برابر بازپرداخت تسهیلات خود که عموما خرد هم هستند نسبت به گیرندگان تسهیلات کلان مسئولانهتر رفتار میکنند؛ چراکه با داشتن شخصیت حقیقی درمقابل شخصیت حقوقی شرکتها و مجموعههای اقتصادی و قابلمقایسه نبودن سهولت انحلال یک شرکت و مجموعه مسئولیت محدود با یک خانواده که مسئولیت نامحدود درقبال تعهدات خود دارد نقطه قابلاتکاتری در ارائه تسهیلات هستند. از طرفی تسهیلات خرد با توزیع بیشتر بین جامعه خطر ریسک تمرکز را برای بانک در مقایسه با تعداد محدودی از گیرندگان تسهیلات کلان نیز کاهش میدهند. علاوهبر آن تسهیلات خرد دریافتی عموما صرف خرید کالاهای بادوام میشود که خود محرک بخش حقیقی اقتصاد و تولید است. البته این جمله بهمعنای چرخش تسهیلات از شرکتها به خانوارها نیست؛ چراکه اولا امکان ندارد و ثانیا شرکتها و کارخانهها بهعنوان محل اشتغال سرپرستان خانوار، مرجع نخست و عمده کسب درآمد آنان هستند و بدون وجود شغل، امکان بازپرداخت تسهیلات دریافتی از بانکها نیز متصور نیست، بلکه اشاره به آن دارد که تعدادی از بانکها با استنکاف از اعطای تسهیلات خرد، تسهیلات کلان در فقرات محدود و بدون دریافت وثایق معتبر که در مواردی محدود به چک و سفته وامگیرنده شد، میپردازند.

مطالب پیشنهادی

مطالب پیشنهادی