«فرهیختگان» بررسی کرد

«فرهیختگان» بررسی کرددر شرایط تورمی، صنایع روبهافول عملکرد قویتری نسبت به صنایع پیشرو داشتهاند و همین عامل در کنار رویگردانی سهامداران از بازار سرمایه موجب شده است که بازار سهام بهعنوان سپر تورمی عملکرد قابل قبولی از خود نشان ندهد.

دلیل قهر بورس از تورم

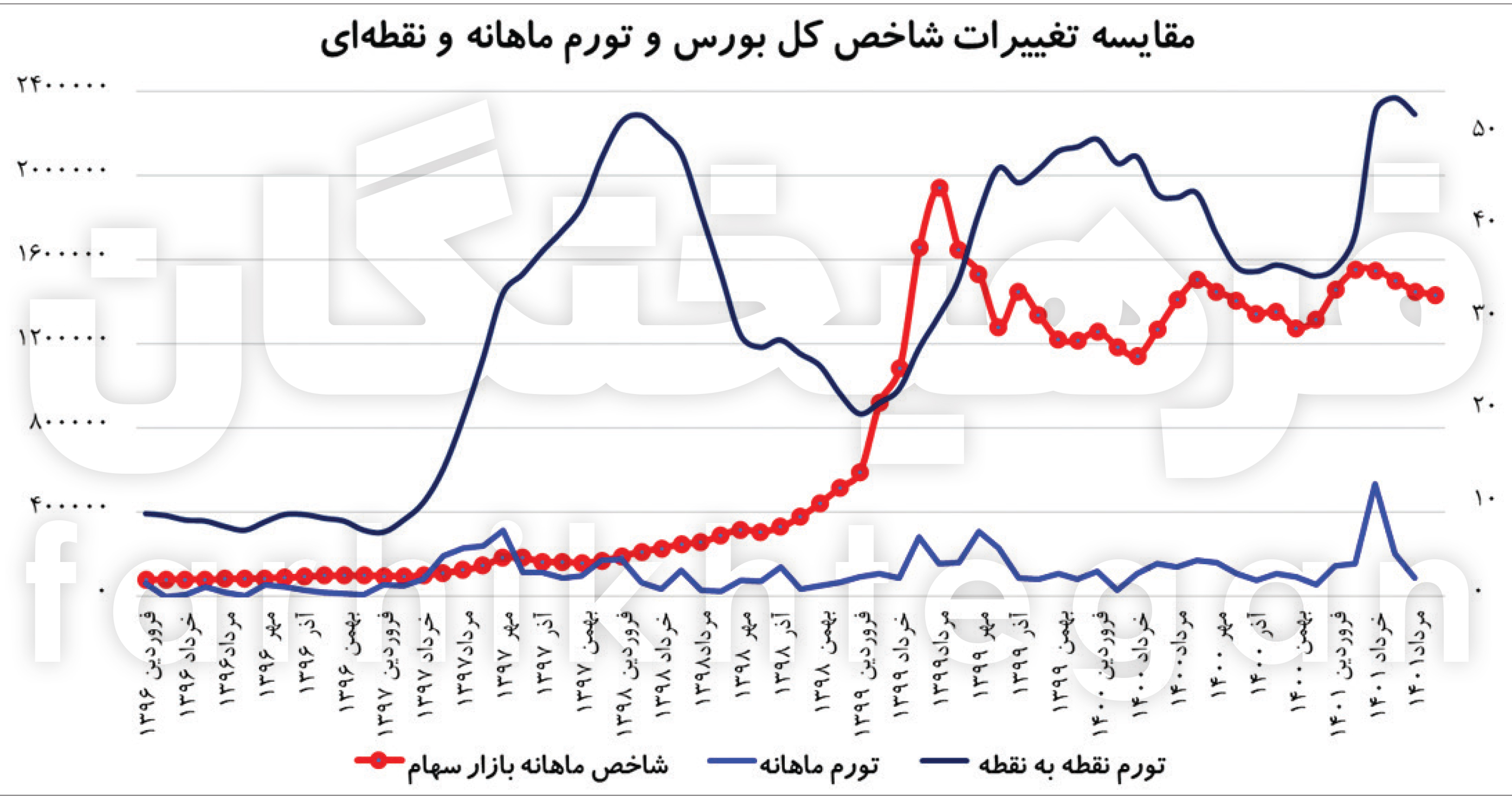

حسین جعفری، دانشجوی دکتری اقتصاد:در بین اهالی قدیمی بازار سرمایه در ایران و بهنوعی ریشسفیدان این بازار، بازار سرمایه یک بازار تورمدوست شناخته میشود و با افزایش نرخ تورم، سهامداران انتظار افزایش قیمت سهامهای خود را دارند. اما بهنظر میرسد پس از ریزش تاریخی بازار سهام در مرداد ماه سال 1399، شاخص بازار سهام از نرخ تورم پیروی نکرده و با افزایش نرخ تورم نقطهبهنقطه در طی دو سال اخیر به بیش از 52 درصد، بازار سهام نسبت به مرداد 1399، ریزش 26 درصدی را تجربه کرده و شواهد حاکی از ادامه این روند در بازار سرمایه است. بررسی مطالعات و پژوهشهای صورتگرفته در تعیین رابطه تورم و بازار سهام نشان میدهد که هرچند درکوتاهمدت میتوان بین این دو یک رابطه مثبتی یافت ولی تعیین این رابطه در بلندمدت در هالهای از ابهام قرار دارد و همچنان پژوهشگران در تعیین یک نتیجه واحد ناکام ماندهاند. تعیین رابطه بلندمدت میان تورم و بازار سرمایه به برآیند عملکرد صنایع بورسی بستگی دارد که در طی دو سال اخیر بهنظر میرسد در شرایط تورمی امروزه صنایع روبهافول عملکرد قویتری نسبت به صنایع پیشرو داشتهاند و همین عامل در کنار رویگردانی سهامداران از بازار سرمایه موجب شده است که بازار سهام بهعنوان سپر تورمی عملکرد قابل قبولی از خود نشان ندهد و شاخص این بازار نهتنها متناسب با تورم رشد نکرده بلکه نسبت به تورم نیز یک رفتار خنثی از خود نشان داده است و سهامداران باید در دیدگاه تورمدوستبودن بازار سرمایه تجدید نظرهای اساسی نمایند و در تحلیلهای خود تنها به نرخهای تورم متکی نباشند.

پایان رفاقت بورس و تورم

شاخص بازار سهام درحالی در مرداد 1399 در نزدیکی فتح قله 2 میلیون واحدی قرار داشت که پس از این تاریخ ریزش خود را آغاز نمود و پس از طی دو سال همچنان سهامداران از وضعیت بازار سهام ناراضی هستند. این درحالی است که در روزهای رونق و سرسبزی بازار سهام بخشی از کارشناسان اقتصادی، بازار سهام را یکی از عوامل شکلگیری انتظارات تورمی تلقی میکردند که پس از مرداد 1399 با وجود افت 26 درصدی تا شهریور 1401 ولی همچنان نرخ تورم روند افزایشی خود را طی میکند. اما مساله اصلی که در این زمینه وجود دارد مربوط به یک دیدگاه قدیمی در میان اهالی بازار است که در شرایط تورمی انتظار افزایش قیمت سهام خود را دارند که حداقل در دو سال اخیر بهنظر میرسد اهالی بازار سرمایه باید در دیدگاههای خود تجدید نظر کنند. تا قبل از مرداد 1399، همبستگی مثبتی میان شاخص بازار سهام و نرخهای تورم وجود داشت ولی پس از مرداد 1399 و آغاز ریزش شاخص بازار سهام این همبستگی تا به امروز ازبین رفته است. در مرداد 1399 نرخ تورم نقطهبهنقطه در مقدار 30.4 درصد و شاخص بازار سهام نیز در محدوده 1 میلیون و 900 هزار واحدی قرار داشت ولی پس از گذشت دو سال و با وجود اینکه در تاریخ مرداد 1401 نرخ تورم نقطهبهنقطه در رقم 52 درصد بود، شاخص بازار سهام محدوده 1 میلیون و 400 هزار واحدی را نشان میداد. شواهد آماری دو سال اخیر بازار سهام نشان میدهد که بازار سهام تنها از یک متغیر کلان اقتصادی نظیر تورم تاثیر نمیپذیرد و حداقل در دو سال اخیر این بازار در برابر نرخهای تورم بهعنوان یک سپر تورمی عملکرد قابل قبولی نداشته است و سهامداران باید در دیدگاههای خود راجعبه رابطه تورم و بازار سهام تجدید نظرهای اساسی نمایند. هرچند که برخی از کارشناسان اعتقاد دارند که درحال حاضر بازار سهام دچار یک عقبماندگی دو ساله از نرخ تورم شده است و نوید افزایش رشد شاخص بازار سهام را در آینده میدهند اما درحال حاضر آنچه که باعث افزایش رشد شاخص بازار سهام میشود، افزایش معاملات و جذب نقدینگی است که بهنظر میرسد با وجود سهامدارانی که هماکنون نیز در بازار سهام دچار ضررهای زیادی شدهاند نمیتوان تا آیندهای نزدیک شاهد آشتی دوباره میان بازار سهام و سهامداران و درنتیجه جذب نقدینگی باشیم. حتی این رویگردانی سهامداران از بازار سرمایه را میتوان بهعنوان یک عامل اساسی در جاماندن بازار سهام از تورمهای موجود قلمداد نماییم. همچنین در شرایط تحریمی و افزایشهای مکرر نرخ ارز طی سالیان اخیر بهنظر میرسد شرکتهای بورسی در تامین مواد اولیه خود دچار مشکلات جدی هستند که باعث شده شرکتهای بورسی از فرصت افزایش قیمت محصول و خدمات خود در شرایط تورم بهخوبی استفاده نکنند.

رابطه تورم با شاخص بازار سهام

بررسی رابطه بین تورم و شاخص بازار سهام یکی از موضوعاتی است که درطول تاریخ علم اقتصاد، توجه پژوهشگران متعددی را بهخود جلب کرده است. بررسی نتایج مطالعات پیشین مرتبط با این موضوع نشان میدهد که این پژوهشگران تاکنون به یک جمعبندی نهایی و واحدی در این زمینه دست پیدا نکردهاند. یکی از دلایل این امر را میتوان در ساختارهای اقتصادی کشورهای مورد مطالعه جستوجو نمود. همین علت موجب شده است که برخی از پژوهشگران این رابطه را منفی، برخی مثبت و برخی نیز فاقد رابطه ارزیابی نمایند. بهطور کلی در کشورهایی که نرخ تورم نرخهای بسیار پایینی را بهثبت میرساند و از آنجا که این نرخ نیز از سمت سرمایهگذاران قابل پیشبینی است، بنابراین در این گونه کشورها تورم بهعنوان یک عامل ناپایدار که سبب بروز نااطمینانی در اقتصاد شود شناخته نخواهد شد و سرمایهگذاران بهسادگی درصد افزودهای را بهعنوان تورم به بازدهی مورد انتظار خود میافزایند و بازار به حالت تعادل خواهد رسید و در اغلب این کشورها پژوهشگران رابطه معناداری میان تورم و شاخص بازار سهام پیدانکردهاند. اما در کشورهایی مشابه با ساختار اقتصادی اقتصاد ایران که تورمهای بالا یکی از ویژگیهای ساختاری اقتصادشان میباشد نتیجه اغلب مطالعات به یک رابطه مثبت میان تورم و شاخص بازار سهام ختم میشود. این درحالی است که بهنظر میرسد نگاه این پژوهشگران نسبت به این موضوع نگاهی از دید اقتصاد کلان میباشد و برای بررسی دقیقتر موضوع نیاز است که از دید شرکتهای حاضر در بازار سهام در دو بازهزمانی کوتاهمدت و بلندمدت به موضوع نگاه شود. بهطور خلاصه در کوتاهمدت این رابطه را میتوان مثبت ارزیابی نمود ولی در بلندمدت این رابطه در هالهای از ابهام قرار دارد و به برآیند عملکرد صنایع حاضر در بازار سهام بستگی دارد.

رابطه کوتاهمدت

در شرایط تورمی بهطور متوسط بهدلیل کاهش ارزش پول ملی، سود اسمی شرکتها افزایش پیدا خواهد کرد. در واقعیت امر، سودآوری شرکتها افزایش نیافته است بلکه تنها تحت تاثیر تورم، سود اسمی افزایش پیداکرده است. از اینرو با افزایش سود اسمی، سود تقسیمی و بهتبع آن قیمت سهام نیز افزایش خواهد یافت. از طرف دیگر در شرایط تورمی و در کوتاهمدت، تمایل به نگهداری پول کاهش مییابد و سرمایهگذاران با توجه به ریسک نگهداری پول و کاهش ارزش آن بهدنبال کاهش حجم نقدینگی در سبد دارایی خود هستند. در چنین شرایطی بازار سهام میتواند بهعنوان سپری برابر تورم عمل کند. در نتیجه افزایش تقاضا برای خرید سهام، موجب افزایش قیمت سهام و افزایش ارزش و حجم معاملات میشود. نکته دیگری که در شرایط تورمی در اقتصاد ایران میتوان به آن اشاره نمود مربوط به ضریب نقدشوندگی داراییها است. بهدلیل نقدشوندگی پائین سایر داراییها نظیر طلا، ارز، مسکن و... در شرایط تورمی سرمایهگذاران در کوتاهمدت تمایل به سرمایهگذاری در بازار سهام را دارند. درنهایت میتوان نتیجه گرفت که اثر تورم بر عملکرد بازار سهام ایران در کوتاهمدت مثبت است و میتواند بهعنوان پوششی در مقابل تورم عمل کند.

رابطه بلندمدت

هنگام بروز تورم و در بلندمدت، بهدلیل افزایش قیمت فروش محصولات و خدمات شرکتها، بدون افزایش تولید یا بهبود کیفیت و ارزش ذاتی سهام شرکت، رقم فروش شرکتها افزایش پیدا میکند. بنابراین در چنین شرایطی رقم فروش شرکتها و بازدهاسمی آنان، شاخصهای ضعیفی برای سرمایهگذاران تلقی میشود. همچنین در شرایط تورمی نیز شاهد افزایش قیمت مواد اولیه مورد نیاز صنایع خواهیم بود که موجب تولید با هزینههای بالاتر میگردد. از اینرو میزان اثرگذاری تورمی بر بازار سهام بستگی به میزان افزایش قیمت محصولات و خدمات در مقایسه با افزایش قیمت مواد اولیه و هزینهها دارد که بسته به نوع صنعت میتواند برآیندهای متفاوتی از خود بروزدهد. این درحالی است که با بروز تورمهای شدید در فاصله زمانی میان سرمایهگذاری در بازار سهام و بهرهبرداری، آنچه که سرمایهگذار بهعنوان سود دریافت خواهد کرد از قدرت خرید کمتری برخوردار خواهد بود و در نتیجه بازده واقعی سرمایهگذاری کمتر از مورد انتظار خواهد بود. همچنین بهدلیل افزایش هزینههای زندگی، کاهش قدرت خرید افراد و کاهش فرصتهای سرمایهگذاری میتوان در بلندمدت انتظار کاهش تقاضا برای سرمایهگذاری در بازار سهام و بهتبع آن کاهش شاخص سهام باشیم. علاوهبر موارد ذکرشده، هنگام صحبت از شرایط تورمی باید نیمنگاهی نیز به نرخ بهره داشته باشیم. درواقع با افزایش نرخ تورم، افزایش نرخ بهره نیز امری اجتنابناپذیر است و به همین علت نرخ بازده مورد انتظار سهامداران با تغییر مثبتی روبهرو خواهد شد. به این ترتیب، یکی دیگر از اثرات تورم در بلندمدت بیثباتی در سود و بازدهی است. بنابراین میزان تاثیر تورم بر سود پرداختی شرکتها به سهامداران نامعلوم است و درنهایت میتوان نتیجه گرفت که تاثیر تورم بر قیمت محصولات شرکتها و تعدیل اثر نهایی و بهطور کلی بر بازار سهام در بلندمدت در هالهای از ابهام قرار دارد.

دستهبندی صنایع در شرایط تورمی

برآورد عملکرد صنایع مختلف بازار سهام در شرایط تورمی را میتوان در سه دسته صنایع پیشرو (فولاد، پتروشیمی، فرآوردههای نفتی، فلزات و کانیهای فلزی، مواد شیمیایی، مواد و کانیهای معدنی، خدمات و نرمافزار)، صنایع متوسط (صنعت کاشی، سیمان، آهک و گچ، مخابرات، فعالیتهای مهندسی، صنعت بیمه، محصولات غذایی و کاغذی، صنعت کشاورزی، عملیاتهای حفاری، شیرینیجات، تولید کود و ترکیبات نیتروژنی) و صنایع روبهافول (صنعت خودرو، صنعت دارو، تولید قطعات خودرو، بانک و موسسات اعتباری، بنادر و کشتیرانی، ماشینآلات، صنایع نساجی، هتل و رستورانداری، محصولات لبنی، لاستیک و پلاستیک، لیزینگها و انبوهسازی املاک و مستغلات) جای داد. در دستهاول، یعنی صنایع پیشرو که صنایع فولاد و پتروشیمی و... قراردارد، قیمت فروش محصولات آنان در شرایط تورمی بهرغم افزایش هزینههای تولید با تورم یا حتی بیشتر از تورم عمومی کشور، افزایش را تجربه خواهدکرد. در این صنایع اغلب قیمتگذاری محصولات با توجه به بازارهای جهانی و نرخ ارز صورت میگیرد و ما با قیمتگذاریهای دستوری در این صنایع مواجه نخواهیم بود و بنابراین محصولات این صنایع با شرایط بهتری بهجهت صادرات روبهرو هستند. دستهدوم یعنی صنایع متوسط، در شرایط تورمی با عدم تغییرات غیرقابل توجه سهم روبهرو خواهند شد و در این شرایط عرضه محصولات این صنایع تنها برای پوشش تقاضاهای داخلی کافی خواهد بود و بنابراین در این صنایع وابستگی به واردات اندک خواهد بود. هرچند که توان صادراتی محصولات این صنایع نیز اندک است. در دستهسوم که صنایعی همچون خودرو و داروسازی قرار دارد در شرایط تورمی شاهد کاهش قیمتهای مداوم سهام آنان هستیم. ویژگی بارز این صنایع وابستگی بالای تولید آنان به شرایط اقتصادی کشور، واردات، نرخ ارز، سیاستهای تجاری و شرایط سیاسی و سیاستهای خارجی است. همچنین برخی از این صنایع وابسته به بودجه عمرانی دولت هستند از اینرو حضور دولت در قیمتگذاری محصولات این صنایع بسیار پررنگ است و درنتیجه قیمت فروش محصولات این صنایع در دورههای زمانی طولانی، نسبتا ثابت است. آنچه که بهعنوان تاثیر تورم بر بازار سهام در بلندمدت شناخته میشود درواقع برآیند عملکرد این سهدسته از صنایع در بازار سهام تحت شرایط تورمی است. اگر در شرایط تورمی صنایع پیشرو عملکرد بهتری داشته باشند شاهد تاثیر مثبت تورم و اگر صنایع روبهافول عملکرد بدتری را ایجاد کنند، شاهد تاثیر منفی تورم بر بازار سهام خواهیم بود.

نامه مجید عشقی به مخبر

نامه اخیر مجید عشقی، رئیس سازمان بورس و اوراق بهادار خطاب به محمد مخبر، معاوناول رئیسجمهور نیز در اینخصوص قابل تامل است. در متن نامه ارسالی از مهمترین چالشها و عوامل ایجادکننده نگرانیهای بازار سهام در محورهای هشتگانه شامل «روند افزایشی نرخ سود بانکی و تاثیر آن بر خروج نقدینگی از بازار»، «کاهش حاشیه سود شرکتها ناشی از افزایش نرخ خوراک و حاملهای انرژی»، «قیمتگذاری دستوری محصولات صنایع از قبیل خودرو، شوینده، لاستیک و... »، «انجام معاملات شرکت پالایش و پخش در بورس انرژی»، «نوسان در نرخ ارز و تاثیر آن در افزایش نااطمینانیهای صنایع برای توسعه فعالیت»، «واگذاری سهام در شرکتهای خودروسازی»، «اتخاذ تصمیمات برای شرکتهای صادراتمحور بدون درنظرگرفتن منافع کلان اقتصادی» و «قطعی برق در تابستان و گاز در زمستان و آثار منفی آن بر تولید و بهای تمامشده» نام برده شده است. در پایان این نامه 7 صفحهای پیشنهادهایی برای مدیریت نااطمینانیها در بازار سهام نیز در 6 محور با عنوان «تثبیت نرخ سود بینبانکی در کانال از پیش تعیینشده»، «حذف نرخ هاب اروپایی از فرمول قیمتگذاری نرخ خوراک و سوخت گاز»، «حذف قیمتگذاری دستوری»، «شفاف شدن روابط مالی فیمابین دولت و بنگاههای اقتصادی»، «تعیینتکلیف واگذاری سهام خودروها» و «واریز مابقی تعهدات صندوق توسعه ملی به صندوق تثبیت بازار» ارائه شده است. با اینحساب، میتوان نتیجهگرفت عدم تبعیت بازار سهام ایران از تز تورمدوستی، به علت ریسکهای اقتصادی و سیاسی است که اعتماد را از این بازار سلبکرده و رونق را از این بازار بهیغما برده است.

مطالب پیشنهادی

مطالب پیشنهادی