اقتصاد ایران در حال پوستاندازی بزرگ درآمدهای مالیاتی است، این تغییرات به نفع تولید خواهد بود

اقتصاد ایران در حال پوستاندازی بزرگ درآمدهای مالیاتی است، این تغییرات به نفع تولید خواهد بودتفکیک حسابهای شخصی و تجاری، اثراتی از قبیل ۱.شفافتر شدن اقتصاد۲. افزایش قدرت و اختیار دولت در سیاستگذاری پولی،۳. افزایش درآمدهای مالیاتی دولت از مسیری غیر از بخش مولد، خواهد داشت.

جنگ مالیاتی با دلالیسم

با ابلاغ مصوبه اخیر شورای پول و اعتبار درخصوص تفکیک حسابهای تجاری و شخصی این موضوع در روزهای اخیر با واکنشهایی روبهرو شده است. براساس این مصوبه، چنانچه یک حساب بانکی ماهانه بیش از ۱۰۰ تراکنش واریزی با رقم 35 میلیون تومان داشته باشد، حساب تجاری تلقی میشود و برای آن پرونده مالیاتی تشکیل خواهد شد. سازمان امور مالیاتی و بانک مرکزی شرط و شروطی را برای این مصوبه تعیین کردهاند که محل ابهام است که البته به احتمال زیاد در روزهای آتی همه این ابهامها و سوالها پاسخ داده خواهد شد. اما درمجموع این اقدام یعنی تفکیک حسابهای شخصی و تجاری، چندین اثر مثبت خواهد داشت. اول اینکه موجب شفافتر شدن اقتصاد خواهد شد و این امر تاحدود زیادی جلوی فعالیتهای غیررسمی، غیرقانونی، فرار مالیاتی و درمجموع فعالیتهای غیرشفاف را خواهد گرفت. دومین پیامد مثبت این اقدام، افزایش قدرت و اختیار دولت در سیاستگذاری پولی و مالی کشور است؛ بهطوریکه با تفکیک حسابهای تجاری و شخصی، موجب ارتقای حکمرانی در حوزه ریال خواهد شد. سومین دستاورد، افزایش درآمدهای مالیاتی دولت از مسیری غیر از بخش مولد است. بهعبارتی، با افزایش اشراف دولت بر فعالیتهای اقتصادی و گردش پول، دولت میتواند همچون سال جاری که مالیات شرکتها را 5 واحد درصد کاهش داد، بازهم کاهش دهد. این اقدام منجر به تقویت بخش مولد اقتصاد خواهد شد. مورد بسیار مهم دیگر، افزایش قدرت دولت در سیاستگذاری مالیاتی برای بازتوزیع ثروت است. بهعبارتی، با شفاف شدن حساب و کتابها، دولت میتواند از ابزار مالیات برای کاهش شکاف طبقاتی بهره ببرد.

یک سوءتفاهم در محاسبه مالیات در ایران

ضرورت افزایش نسبت مالیات به تولید ناخالصداخلی (نسبت مالیاتی) بهعنوان یک شاخص مهم ارزیابی عملکرد نظام مالیاتی همواره مورد توجه دولتها و سیاستگذاران کشور بوده است. تحولات چندسال اخیر و پیامدهای ناشی از وابستگی اقتصاد کشور به درآمدهای ناپایدار نفتی، تمامی نگاهها را به سمت نظام مالیاتی و افزایش نقش مالیات در تامین مالی بودجه دولت معطوف کرده است. در این راستا، افزایش شاخص نسبت مالیاتی حداقل بهمیزان ۵۰ درصد از منابع بودجه تا پایان دولت سیزدهم یکی از اهداف مهم برنامه راهبردی وزارت امور اقتصادی و دارایی اعلام شده است. برای ارزیابی وضعیت مالیاتستانی در کشورها از شاخصی با عنوان نسبت مالیاتی (T/GDP) استفاده میشود. ارزش عددی این شاخص که از تقسیم در آمدهای مالیاتی بر تولید ناخالصداخلیاسمی به قیمت بازار بهدست میآید، به اجزای این نسبت بستگی دارد و لذا نحوه محاسبه مالیات و تفکیک اجزای مالیاتی و غیرمالیاتی انواع پرداختهای اشخاص به دولت، از پیچیدهترین بخشهای فرآیند محاسبه شاخص مزبور میباشد. برای محاسبه این نسبت ابتدا باید تعریفی از مالیات ارائه کنیم؛ چراکه با لحاظ سناریوهای مختلف، این نسبت بهطور قابلتوجهی تغییر خواهد کرد که اهمیت این محاسبه را نیز در ادامه خواهیم گفت. درخصوص محاسبه نسبت مالیاتی (T/GDP)، جامعترین تعریف ارائه شده از مالیات، تعریفی است که در راهنمای تفسیری سازمان همکاریاقتصادیوتوسعه (OECD) آمده است که بر طبق آن، مالیات شامل تمام پرداختیهای اجباری و بلاعوض (غیرجبرانی) اشخاص به دولت عمومی است. از اینرو، هر نوع پرداختی اشخاص که سه مشخصه اجباری، بلاعوض و پرداخت به دولت عمومی را داشته باشد، بهعنوان درآمد مالیاتی محسوب میشوند. با این حساب، محاسبه نسبت مالیاتی (T/GDP) باید در سه سناریو انجام شود. این محاسبه که برگرفته از سه نگاه متفاوت به مالیات است (تعریف محدود یا متعارف، تعریف قانونی و تعریف گسترده)، میتواند یک ابهام و اشتباه استراتژیک یا سوءتفاهم در ایران را برطرف کند.

سناریوی اول: مالیات بودجهای

سادهترین تعریف از مالیات، مالیات بودجه است که دولت هرساله آن را در فصل بودجهنویسی و در بخش منابع و درآمدهای خود ارائه میدهد. این مالیات، مجموع مالیاتهای مستقیم، کالا و خدمات، ارزشافزوده و مالیات بر واردات را که مطابق قوانین بودجه به حساب خزانهداریکلکشور واریز میشوند بهعنوان مالیات درنظرگرفته و سهم شهرداریها و دهیاریها از عوارض موضوع قانون مالیات بر ارزشافزوده در محاسبه درآمدهای مالیاتی لحاظ نشده است (نگاه صرفا بودجهای به مالیات). هدف از محاسبه این شاخص، بررسی نقش مالیات در تامین مالی بودجهسنواتی دولت است.

سناریوی دوم: دولت؛ شهرداریها و دهیاریها

این مالیات، مجموع مالیاتهای محاسبهشده در سناریوی اول بهعلاوه سهم شهرداریها و دهیاریها (دولت محلی) از مالیات و عوارض موضوع قانون مالیات بر ارزشافزوده درنظرگرفته شده است. هدف از محاسبه این شاخص، بررسی نقش مالیات در تامین مالی بودجهدولت به معنی وسیع آن (دولت و شهرداریها و دهیاریها) است.

سناریوی سوم: چیزی که در ایران محاسبه نمیشود

این محاسبه مالیاتی شامل مجموع مالیاتهای محاسبه شده در سناریوی دوم بهعلاوه انواع حق بیمههای پرداختی به تامیناجتماعی و انواع عوارض موضوع سایر قوانین بهعنوان مالیات درنظرگرفته شده است. هدف از این شاخص، سنجش بارمالیاتی اقتصاد کشور و انجام مقایسات بینالمللی در این زمینه است. مقایسه ظاهری این شاخص بدون توجه به ساختارهای اقتصادی و مالیاتی کشورها، شاید گمراهکننده باشد اما در این گزارش به موارد قابل تاملی از آن اشاره میشود. هدف از پیشکشیدن این موضوع و طرح سناریوهای مختلف برای محاسبه نسبت مالیات این بود که در بسیاری از محاسبات نسبت مالیاتی (T/GDP) در ایران، علاوهبر مسئولان و دولتمردان، حتی پژوهشگران نیز دچار یک سوءتفاهم میشوند. این سوءتفاهم عبارتست از اینکه در ایران گرچه سهم مالیات در تامین منابع بودجه دولت پایین است، اما در مقایسههای بینالمللی نرخ نسبت مالیاتی (T/GDP) کشورمان بهاشتباه 7 درصد (سناریوی اول) محاسبه میشود، درحالی که محاسبات بینالمللی براساس نوع سوم مالیات (سناریوی سوم) است. اما این همه ماجرا نیست، آنچنانکه در ادامه میآید، مشکل دیگر این است که در ایران فشار مالیاتستانی برخلاف جهان صرفا روی بخش مولد اقتصاد بوده و بخشهایی که بهراحتی میتوانند فرارمالیاتی داشته باشند، بخشهای سفتهباز و اشخاص حقیقی با درآمدهای نجومی خارج از چتر مالیاتی هستند. این دو چالش باعث شده ظرفیت مالیاتستانی در ایران بسیار محدود شود، چراکه دولتها عملا پا را روی گلوی بخش مولد گذاشته که ظرفیت مالیات دهی آنها پر شده است.

نرخ واقعی پرداخت مالیات در ایران

گفته شد که در ایران در محاسبه نسبت مالیاتی (T/GDP) یک سوءتفاهم پیش آمده است. برای روشنتر شدن موضوع به بررسی چند داده آماری میپردازیم. نگاهی به نتایج پژوهشهای محققان مستقل (دانشگاهی) و تحقیقات پژوهشکدههای دولت و مجلس و اظهارنظرهای دولتمردان نشان میدهد در اغلب اظهارنظرها نرخ نسبت مالیاتی (T/GDP) در ایران 7 درصد عنوان شده و محققان یا افرادی که در اینخصوص اظهارنظر میکنند این عدد را با نرخ مثلا 34 درصدی کشورهای OECD یا نرخ 24 درصدی ترکیه یا نرخ 42 درصدی اتریش و 43 درصدی بلژیک مقایسه میکنند؛ این درحالی است که ارقام مذکور، نرخهای بینالمللی (سناریوی سوم) این کشورها بوده و نرخ 7 درصدی ایران صرفا نرخ مالیات بودجهای (سناریوی اول) است. اما اگر قرار باشد نرخ 7 درصدی ایران را دقیقا با مالیات کشورهای مذکور مقایسه کنیم، آنطور که در نمودارها آمده، در سناریوی اول نرخ مالیات به تولیدناخالص ایران تا سال 1399 به 6 درصد رسیده، این میزان در سنایوی دوم که درآمدهای مالیاتی شهرداریها و دهیاریها هم به آن اضافه میشود، حدود 6.9 درصد خواهد بود و اگر هم پرداختهای اجباری همچون حقبیمهها به صندوقهای بازنشستگی و بیمهای را نیز اضافه کنیم، براساس محاسبات سازمان امور مالیاتی این نرخ تا سال 1399 به 16.2 درصد خواهد رسید. بنابراین، اگر نرخ 34 درصدی را برای کشورهای OECD یا نرخ 24 درصدی ترکیه یا نرخ 42 درصدی اتریش و 43 درصدی بلژیک را مدنظر قراردهیم که نرخهای مالیات گسترده آنهاست (سناریوی سوم) این میزان برای ایران نه 6 یا 7 درصد بلکه 16 درصد خواهد بود. بررسیها نشان میدهد در اغلب کشورها برخلاف ایران که صرفا مالیات بودجهای (سناریوی اول) مدنظر قرار میگیرد، مالیات نوع دوم (سناریوی دوم) یعنی مالیات پرداختی به دولت و دولت محلی (شهرداریها و دهیاریها) هم در محاسبه نسبت مالیاتی (T/GDP) مدنظر قرار میگیرد و برای مقایسههای بینالمللی نیز از سناریوی سوم استفاده میشود. براین اساس اگر قرار است 6 یا 7 درصد نرخ مالیات بر تولیدناخالص ایران را با سایر کشورها مقایسه کنیم در اینصورت این نرخ برای فرضا کشورهای OECD حدود 24.8 درصد، برای ترکیه 16.8 درصد، برای اتریش 26.5 درصد و برای بلژیک 29.4 درصد خواهد بود. اهمیت این رفع سوءتفاهم این است زمانی که نرخ سناریوی اول یعنی نسبت مالیات بودجهای کشور با نرخ مالیات گسترده (مالیات سناریوی سوم) کشورها مقایسه میشود، بسیاری از مسئولان و تصمیمگیران با ابراز تاسف از نرخ پایین نسبت مالیاتی کشور (T/GDP) ممکن است درصدد بربیایند که درآمدهای مالیاتی کشور را افزایش دهند. در نگاه اول افزایش درآمدهای مالیاتی و جایگزینی آن با نفت حائز اهمیت و گزیزناپذیر است اما بهلحاظ ساختار غلط مالیاتستانی در ایران که تمرکزش بر بخش مولد اقتصاد بوده، افزایش درآمدهای مالیاتی بدون اصلاح شیوههای غلط مالیاتیستانی و برداشتن تمرکز از روی بخش مولد و گستراندن چترمالیاتی روی اشخاص حقیقی، نهتنها غیرممکن است بلکه میتواند بخش مولد را در مقابل بخش نامولد وادار به تسلیم نماید.

پس لازم است در مقایسههای بینالمللی، بدانیم کدام نسبت مالیاتی (سناریوهای سه گانه) را با هم مقایسه میکنیم؛ چراکه طبق سناریوی سوم نسبت مالیاتی، نسبت مالیاتی (T/GDP) ایران حدود 16 درصد بوده که از برخی کشورهای منطقه نیز بالاتر است. معنی این عدد این نیست که در ایران نسبت مالیات بالاست، بلکه مفهوم آن این است که در ایران عمدتا حقوقبگیران رسمی و شرکتها مالیات میدهند و بخش زیادی از پردرآمدها که در بخش غیرمولد فعالند، معاف از مالیات هستند.

مقایسه مالیاتستانی در ایران با سایر کشورها

بهمنظور بررسی نسبت مالیاتی در سطح بینالملل، کشورها در گروههای مختلف شامل کشورهای عضو OECD، کشورهای آمریکای لاتین، کشورهای آفریقایی و کشورهای آسیا و اقیانوسیه تقسیمبندی شدهاند که اطلاعات مالیاتستانی آنها در ادامه با ایران مقایسه میشود. در کشور عضو OECD متوسط نسبت مالیاتی (بدون سهم بیمه تامین اجتماعی) در کشورهای عضو از 23.7 درصد در سال ۲۰۱۱ به 24.8 درصد در سال ۲۰۲۰ افزایش یافته است. در این دوره دانمارک با متوسط 46.5 درصد و مکزیک با متوسط 15.4 درصد بهترتیب بیشترین و کمترین نسبت مالیاتی را بین کشورهای OECD دارند. در کشورهای آمریکای لاتین درحالی که متوسط نسبت مالیاتی (بدون سهم بیمه تامین اجتماعی) در سال ۲۰۱۱ برابر با 18.6 درصد بوده، در سال ۲۰۲۰ این نسبت به 17.3 درصد رسیده است. در کشورهای آفریقایی متوسط نسبت مالیاتی (بدون سهم بیمه تامین اجتماعی) در کشورهای آفریقایی از 15.8 درصد در سال ۲۰۱۱ به 16.2 درصد در سال ۲۰۱۹ رسیده است. آفریقایجنوبی با 25.9 درصد بیشترین و کنگو با هفت درصد کمترین نسبت را بین این کشورها دارد. در کشورهای آسیا و اقیانوسیه متوسط نسبت مالیات به GDP در سال ۲۰۱۹ برابر با 16.9 درصد است. مقایسه شاخص نسبت مالیاتی ایران با سایر کشورها نشان میدهد این نسبت در ایران در مقایسه با کشورهای عضو OECD بسیار پایینتر است. البته این فاصله نسبت به سایر گروههای مورد بررسی، کمتر است. لازم به ذکر است بهمنظور همگنبودن آمارها برای ایران نیز نسبت مالیاتی مزبور براساس تعریف گسترده مالیات محاسبه شده است. این آمار نشان میدهد در سال 2019 نسبت مالیات به GDP در ایران با در نظرگرفتن مالیات بودجهای + مالیات دریافتی شهرداریها و دهیاریها + حق بیمههای پرداختی به 16.2 درصد میرسد. این میزان برای کشورهای عضو OECD حدود 34.5 درصد، آمریکای لاتین 21.5 درصد، کشورهای آفریقایی 16.2 درصد و اقیانوسیه 16.9 درصد است. با این حساب نسبت مالیات به GDP در ایران با در نظرگرفتن نوع گسترده مالیات (سناریوی سوم) با اغلب کشورها برابری میکند اما زمانی که نرخ حق بیمه را که بخش مولد اقتصاد پرداخت میکند حذف کنیم، نسبت مالیات به GDP در کشورمان رقم پایینی در حد هفت درصد خواهد بود. دلیل آن همانطور که توضیح داده شد، بار مالیاتی است که در کشورهای دیگر روی دوش همه مردم و بنگاه و در ایران عمدتا روی دوش بخش مولد اقتصاد نهاده شده است.

تجربه جهانی: مالیات از خانوار به جای شرکتها

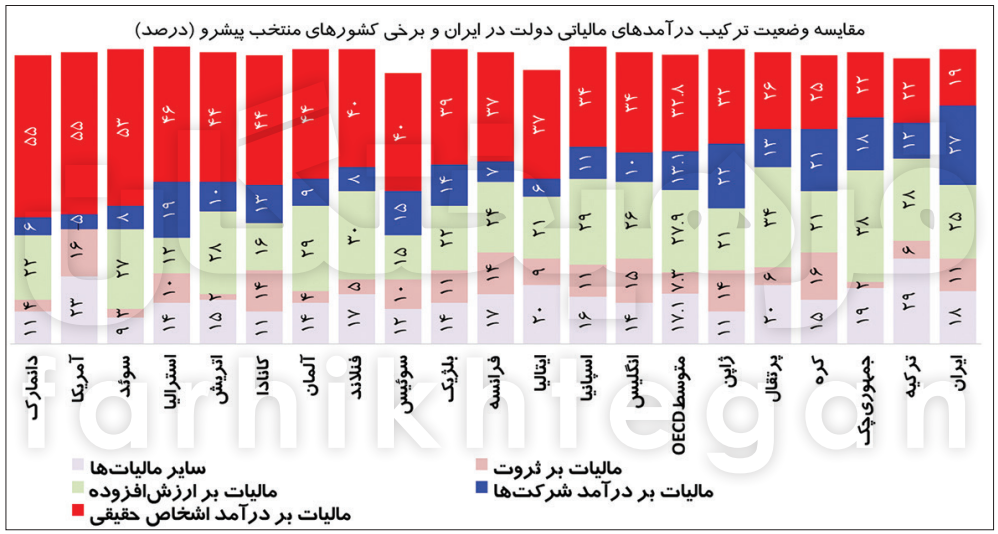

آنطور که در نمودار آمده است، ترکیب مالیاتی دولت در ایران به این شکل است که 27 درصد آن را شرکتها، 25 درصد از مالیات بر ارزشافزوده، 19 درصد را اشخاص حقیقی، 18 درصد سایر مالیاتها و 11 درصد نیز تحتعنوان مالیات بر ثروت (مالیات نقلوانتقال سهام در بورس، مالیات بر ارث، نقلوانتقال سرقفلی، نقلوانتقالات املاک و حقتمبر و اوراقبهادار) است. اما این درحالی است که نگاهی به تجربه کشورهای عضو OECD نشان میدهد در این کشورها نزدیک به 33 درصد را اشخاص حقیقی، 28 درصد ارزشافزوده، 17 درصد سایر مالیاتها، 13 درصد شرکتها و 7.3 درصد نیز مربوط به مالیات بر ثروت است. در آمریکا سهم اشخاص حقیقی 55 درصد، ارزشافزوده 26 درصد، ثروت 16درصد، سایر مالیاتها 23 درصد و شرکتها پنج درصد است. آنطور که در نمودار آمده، در اغلب کشورهای توسعهیافته ترجیح مالیاتستانی از اشخاص حقیقی بوده و سهم اشخاص حقوقی نسبتا پایین است.

بررسی تجربه جهانی نشان میدهد به طور کلی نسبت مالیاتی تحتتاثیر عوامل مختلفی ازجمله سیاستهای مدیریت مالیاتی، ساختار اقتصادی و دیگر متغیرهای اقتصاد کلان است. طبق مطالعه تطبیقی که در سازمان امور مالیاتی ایران انجام شده، وجود رابطه همبستگی مثبت میان درآمد سرانه و نسبت مالیاتی (بهاستثنای هفت کشور آسیایی - بدون الگوی مشخص) در کشورهایی که تولید ناخالص داخلی سرانه بالاتری دارند عموما تا یک نقطه مشخصی از درآمد سرانه، گرایش به سمت افزایش نسبت مالیاتی وجود دارد اما پس از آن نقطه، با افزایش درآمد سرانه این نسبتها تثبیت میشوند. وجود رابطه همبستگی میان ساختار نظام مالیاتی (ترکیب درآمدهای مالیاتی) و نسبت مالیاتی از دیگر موارد قابلتامل در بررسی تجربههای جهانی است؛ بهطوریکه کشورهایی که سهم مالیات بر مجموع درآمد (PIT) یا مالیات بر ثروت در ترکیب درآمدهای مالیاتی آنها بالاست، دارای نسبت مالیاتی بالاتری هستند؛ کشورهای OECD بهطور متوسط بالاترین سهم PIT و کشورهای منتخب آسیا کمترین سهم را دارند. دلیل آن به نقش بازتوزیعی این دو نوع مالیات نسبت داده میشود. در کشورهایی که در آن سهم مالیات بر درآمد شرکتها (CIT) و مالیات بر ارزشافزوده (VAT) در ترکیب درآمدهای مالیاتی بالاست، نسبت مالیاتی پایینتری دارند. بهعبارت دیگر، کشورهایی که نسبت مالیاتی پایینتری دارند، عموما اتکای بیشتری به درآمدهای CIT و VAT دارند. سهم CIT در کشورهای منتخب آسیا و آمریکای لاتین تقریبا مشابه، اما نسبت مالیاتی در منطقه آمریکایلاتین بالاتر است. سهم CIT برای کشورهای OECD در حد پایینتری قرار دارد، اما نسبت مالیاتی در این کشورها بالاتر است. کشورهایی که بر درآمدهای ارزشافزوده (VAT) اتکای بیشتری دارند، نسبت مالیاتی پایینتری دارند. بالاترین سهم VAT در کشورهای آفریقایی با میانگین ۲۹ درصد و پس از آن در کشورهای آمریکای لاتین (LAC) با میانگین 28.9 درصد قرار دارد. برای کشورهای OECD که بالاترین نسبت مالیاتی را دارند، سهم VAT به طور میانگین 20.4 درصد بوده است. همبستگی بین مالیات سایر منابع (برحسب درصدی از کل درآمدهای مالیاتی) و نسبت مالیاتی منفی است. بهعبارت دیگر، کشورهایی که بیشتر بر این نوع منابع درآمدی متکی هستند، نسبت مالیاتی پایینتری دارند. کشورهای منتخب آسیا بهطور متوسط بالاترین سهم و کشورهای منتخب آفریقا کمترین سهم را دارند. درمجموع بررسی تجربیات جهانی نشان میدهد در کشورهایی که نسبت مالیات به GDP بالاست، درآمد مالیاتی دولت از شرکتها به سمت خانوار حرکت کرده است. این نوع مالیاتستانی علاوه بر اینکه بخش مولد را درمقابل بخش نامولد تقویت میکند، با بازتوزیع منابع منجر به کاهش شکاف طبقاتی در کشورها نیز شده است. اما هدف دیگری که این نوع مالیاتستانی را محقق کرده، سهم بالای مالیات در منابع دولتهاست.

3 اقدام اساسی دولت سیزدهم برای اصلاح

آنطور که گفته شد، نظام مالیاتی در ایران تفاوت آشکاری با نظامهای مالیاتی در جهان دارد. در ایران و البته درکشورهای نفتی، بهدلیل وفور درآمدهای نفتی در گذشته، دولتها چندان تلاشی برای اصلاح امور مالیاتستانی، فراهمکردن زیرساختهای آن و شفافسازی فعالیتهای اقتصادی انجام ندادهاند. اما طی سالهای اخیر با تحریمهای ظالمانه دولت آمریکا، فروش نفت ایران و درآمدهای نفتی کاهش قابلتوجهی یافته است. حال دولتها اصلاحاتی که باید چهار یا پنج دهه پیش انجام میدادند را از حدود چند سال گذشته شروع کرده و هرچند این اصلاحات روند کندی داشته اما حداقل در یکسال اخیر روند آن کمی سرعت گرفته است. طی چندین دهه، نظام مالیاتی ایران با یک چالش روبهرو بوده است و آن اینکه، در ایران دولت سهلالوصولترین اقدام را برای مالیاتستانی که شامل دریافت مالیات از بنگاههای اقتصادی و آن هم نه از همه بلکه از آنهایی که عملکرد شفافی دارند، اخذ کرده بهعلاوه کارمندان و حقوقبگیران که دخل و خرج آن در دسترس دولت بوده است. این نوع مالیاتستانی ضربههای زیادی اول به بخش مولد زده و ثانیا باعث سرکوب نسبت مالیاتی شده و نکته سوم اینکه، ضدعدالت بوده و موجب تشدید شکاف طبقاتی در کشور شده است. ساختار درآمدهای مالیاتی کشور از یک طرف بهشدت به مالیات بر درآمد شرکتها (بهعنوان یک عامل بازدارنده رشد نسبت مالیاتی) وابسته است و از طرف دیگر، سهم مالیات بر درآمد اشخاص حقیقی و مالیات بر ثروت از درآمدهای مالیاتی (بهعنوان عواملی با تاثیرگذاری مثبت بر این نسبت)، بسیار پایین است. درمجموع به نظر میرسد ساختار نظام اقتصادی و نظام مالیاتی کشور از عوامل بازدارنده رشد نسبت مالیات به تولید ناخالص داخلی هستند و لذا در چنین ساختار اقتصادی و مالیاتی نباید انتظار رشد جهشی در شاخص نسبت مالیاتی را داشته باشیم. قرائن و شواهد موجود نیز موید این مدعا هستند. در سال 1345 شاخص نسبت مالیات به تولید ناخالص داخلی کشور حدود 7.5 درصد بوده و امروز پس از گذشت بیش از ۵۶ سال، این شاخص تقریبا همان مقدار است. بنابراین، افزایش نسبت مالیات به تولید ناخالص داخلی، نیازمند انجام اصلاحات اساسی در نظام اقتصادی و مالیاتی کشور است. این افزایش بدون افزایش درآمد سرانه، کاهش نرخ تورم، کنترل نوسانات نرخ ارز و همچنین اصلاح ساختار پایههای مالیاتی بهنفع مالیات بر درآمد اشخاص حقیقی و مالیات بر ثروت، کاهش سهم مالیات بر درآمد شرکتها و مالیات بر ارزشافزوده در ترکیب درآمدهای مالیاتی کشور و سرانجام اصلاح نظام معافیتها و مشوقهای مالیاتی میسر نیست.

در همین خصوص طی سال گذشته و سال جاری وزارت اقتصاد و سازمان امور مالیاتی اقداماتی را برای اصلاح ساختار مالیاتستانی انجام دادهاند که به نظر میرسد تداوم این اقدامات میتواند هم به افزایش نسبت مالیاتی و هم درآمدهای دولت و همچنین به کاهش شکاف طبقاتی منجر شود. ازجمله این اقدامات کاهش نرخ مالیات واحدهای تولیدی از ۲۵ درصد به ۲۰ درصد بوده است. مورد دوم، ساماندهی 18میلیون ابزار پرداخت (پرداخت یارها، کارتخوان و ابزارهای پرداخت) بوده است که امسال انجام شده و مورد سوم نیز که در روزهای اخیر مباحثی پیرامون آن شکل گرفته، موضوع تفکیک حسابهای تجاری و شخصی است.

مطالب پیشنهادی

مطالب پیشنهادی