«فرهیختگان» گزارش میدهد

«فرهیختگان» گزارش میدهدیکی ازروشهای افرادمتخلف و سودجو برای انجام فرارمالیاتی، مخفی کردن نوع فعالیت خود با سوءاستفاده از فضای غیرشفاف صندوقهای قرضالحسنه است.

استتار پولشویی به اسم صندوقهای قرضالحسنه

علی اقبالی بابادی، خبرنگار:قرضالحسنه یکی از ابزارهای اسلامی برای مقابله با سیستم ربوی است. صندوقهای قرضالحسنه با هدف اعطای تسهیلات قرضالحسنه تشکیل شدند. این صندوقها با اعطای تسهیلات قرضالحسنه که فاقد سود بوده، تلاش میکنند تا به رفعمشکلات اقشار محروم جامعه بپردازند. طی دهههای اخیر با وجود اینکه صندوقهای زیادی به گروههای کمدرآمد، برخی کسبوکارها و بخش مولد کمک کردهاند، اما مدیریت پرریسک برخی از آنها نیز مشکلاتی را برای سیستم پولی و مالی کشور به وجود آورده است. برای نمونه، در سال 1382 با به وجود آمدن بحران برای دو صندوق قرضالحسنه در استان اصفهان (با توجه به حجم فعالیت گسترده این صندوقها) بحران بزرگی برای سیستم پولی و بانکی کشور به وجود آمد که این بحران مانع رشد سیستم قرضالحسنه در سیستم پولی کشور شد. درمقابل متاسفانه در همان سالها بود که بانکهای خصوصی رشد فزایندهای داشتند و سیستم پولی و بانکی کشورمان عملا تحتتاثیر بانکها قرار گرفت و نقش صندوقهای قرضالحسنه در سیستم پولی کشور کمرنگ شد. در سالهای اخیر با رشد و توسعه بانکهای قرضالحسنه در کشور سیستم قرضالحسنه تا حدودی توانسته است در سیستم پولی کشور نقشآفرینی کند. نکته قابلتامل اینکه، این صندوقها بهرغم فعالیتهای مفید؛ در سالهای اخیر که سیستم مالیاتی کشور و بانک مرکزی کشور موضوع رصد رد پول را جدیتر گرفتهاند، برخی صندوقها در نبود نظارت کافی، انحرافات جدی در نقلوانتقال پول دارند. طبق بررسیهای «فرهیختگان»، یکی از روشهای افراد متخلف و سودجو برای انجام فرارمالیاتی، مخفی کردن نوع فعالیت خود با سوءاستفاده از فضای غیرشفاف صندوقهای قرضالحسنه است. گرچه اغلب صندوقهای قرضالحسنه موارد قانونی را رعایت میکنند؛ اما تعدادی از صندوقهای قرضالحسنه امکان تخلف را برای متخلفان فراهم کردهاند. از اینرو بیم آن میرود درصورت تشدید اینگونه اقدامات، مجددا این سنت اسلامی دچار بحران شده و بهانهای برای به حاشیه بردن آن از سیستم پولی کشور شود.

ابهام در ناظر صندوقهای قرضالحسنه

اولین صندوق قرضالحسنه در سال 1348 به نام صندوق جاوید در یکی از مساجد تهران براساس آییننامه اجرایی ثبت تشکیلات و موسسات غیرتجاری مصوب 1337/05/05 مجلس شورای ملی به ثبت رسید. در ابتدا متولی صدور مجوز برای فعالیت صندوقهای قرضالحسنه وزارت کشور بود. اما در سال 1351 باتوجه به قانون پولی و بانکی کشور اعطای مجوز و نظارت بر صندوقهای قرضالحسنه بهعنوان یک نهاد اعتباری برعهده بانک مرکزی گذاشته شد. به این واسطه برای ثبت صندوقهای قرضالحسنه علاوهبر اخذ مجوز از جهت تاییدصلاحیت سیاسی و عدمسوءپیشینه کیفری ارکان صندوق از وزارت کشور، از این لحاظ که ماهیت این نهادها اعتباری و واسطهگری وجوه هست باید از بانک مرکزی نیز مجوز دریافت میکردند.

بعد از انقلاب سازمان اقتصاد اسلامی در بهمن سال 1358 بهعنوان شرکت سهامی عام، بهطور رسمی کار خود را آغاز کرد. این سازمان بهعنوان یک نهاد غیردولتی متولی صندوقهای قرضالحسنه معرفی شد.

اما بعد از انقلاب در موازات سازمان اقتصاد اسلامی طی مصوبه شماره 98864 مورخ 1363/12/18 هیاتوزیران، بانک مرکزی درکنار وزارت کشور مکلف به نظارت بر صندوقهای قرضالحسنه شدند. اما در مصوبه مورخ 1369/05/13 شورای پول و اعتبار نقش بانک مرکزی در اعطای مجوز به قرضالحسنهها حذف شد و وزارت کشور (شهربانی جمهوری اسلامی ایران) مسئول صدور مجوز پس از بررسی و تایید احراز شرایط صندوق قرضالحسنه شد. حدود یکسال بعد در مورخ 1370/08/14هیات دولت طی مصوبه شماره 45990ت/ 365ه نظارت بانک مرکزی از صندوقهای قرضالحسنه را لغو و نیروی انتظامی را مسئول صدور مجوز تعیین کرد. این مصوبه سالها بعد در پی بروز بحران پولی درسال 1382 بهواسطه ایجاد مشکل برای دو صندوق قرضالحسنه در اصفهان تبعات خود را نشان داد.

پس از بحران نظام مالی کشور در سال 1382 و 1383 دولت در جلسه مورخ1383/01/26 خود که به پیشنهاد استانداری اصفهان برگزار شد، تصمیمات مهمی اتخاذ کرد که نیروی انتظامی را از فرآیند اعطای مجوز و نظارت خارج ساخت و صراحتا تمامی مراحل صدور مجوز فعالیت قرضالحسنهها را برعهده بانک مرکزی قرار داده است.

سال 1388 در بند «الف» ماده ۱۸ قانون پولی و بانکی کشور (ضوابط سیاسی_نظارتی شبکه بانکی کشور) نیز مقرر شد: «تمامی موسسات مالی و اعتباری و صندوقهای قرضالحسنه بدون مجوز فعالیت از بانک مرکزی، موظفند تا پایان آذر سال ۱۳۸۸ مجوزهای لازم را از بانک مرکزی دریافت کنند و فعالیتهای مالی و بانکی خود را با دستورالعملها و مقررات اعلامشده از سوی این بانک هماهنگ سازند، در غیر این صورت از تاریخ فوق، از فعالیت غیرقانونی آنها جلوگیری خواهد شد.»

اما نکته متناقض و قابلتوجه دستور شورای پول و اعتبار مورخ 1388/05/20 درخصوص اعطای مجوز صندوق قرضالحسنه ماده 39 این دستورالعمل است که در آن عنوان شده «فعالیتهای قرضالحسنه محدودی که در مساجد، حسینیهها و در میان جمعهای تعریفشده فامیل، دوستان و همکاران انجام میشود و فاقد قالب شخصیت حقوقی ثبتشده میباشد از شمول این دستورالعمل مستثنی میباشد.» باتوجه به عدموجود بخشنامه تکمیلی در این خصوص، طبق این ماده رسما فعالیت بدون مجوز برای بخش زیادی از فعالان این حوزه به رسمیت شناختهشده است. مانند اعطای مجوز صرافی در مناطق آزاد و آزاد بودن انجام فعالیت ارزی از سوی کلیه اشخاص حقیقی و حقوقی (قوانین پولی و مالی مناطق آزاد)، درواقع وقتی انجام فعالیت هیچ محدودیت قانونی نداشته باشد اعطای مجوز معنایی ندارد. درنهایت باید عنوان داشت با بررسیهای به عمل آمده درخصوص قوانین مربوطه درخصوص صندوقهای قرضالحسنه بعد از انقلاب مشخص شد دو متولی برای این صندوقها وجود داشته اولی سازمان اقتصاد اسلامی و دومی با تغییرات چندباره بانک مرکزی (ابتدا بانک مرکزی سپس نیروی انتظامی و مجددا بانک مرکزی) است. اما از سال 1383 صراحتا متولی صدور مجوز و نظارت بر صندوقهای قرضالحسنه بانک مرکزی عنوان شد تا جاییکه به این صندوقها مهلتی برای اخذ مجوز از بانک مرکزی داده شد.

ضعف در نظارت و غفلت برخی صندوقها عامل ایجاد منطقه آزاد پولی

بنابر آنچه در قسمت قبلی گزارش عنوان شد صندوقهای قرضالحسنه دارای متولیهای متعددی بوده اما طی مصوبات تصویبشده در دهه 1380 رسما نظارت و اعطای مجوز صندوقهای قرضالحسنه برعهده بانک مرکزی قرار گرفت. اما جدا از موضوع متولیهای متعدد در این حوزه بحث نظارت بسیار با اهمیت است. به نظر میرسد باتوجه به دو دلیل زیر فارغ از موضوع اعطای مجوز این بانک مرکزی است که باید بر این حوزه نظارت جامع داشته باشد.

1- وجود ابزارهای نظارتی کامل نظیر امکان رصد تراکنشهای پولی کشور و...

مقام ناظر پولی در کشور بانک مرکزی است و صندوقهای قرضالحسنه نیز در زمره سازمانهای پولی کشور هستند، وظیفه نظارت بر آنها برعهده بانک مرکزی است.

با بررسیهای به عمل آمده درخصوص تعداد صندوقهای قرضالحسنه فعال در کشور متاسفانه مشخص شد آمار واحد و دقیقی در این خصوص وجود ندارد. از آمارهای موجود در این خصوص میتوان به سه آمار، آمار بانک مرکزی، آمار سازمان اقتصاد اسلامی و آمار مربوط به سرشماری کارگاههای صنعتی و خدماتی سال 1381 توسط مرکز آمار اشاره کرد. لازم به ذکر است لیستهای ارائهشده هیچگونه سنخیتی با یکدیگر ندارند.

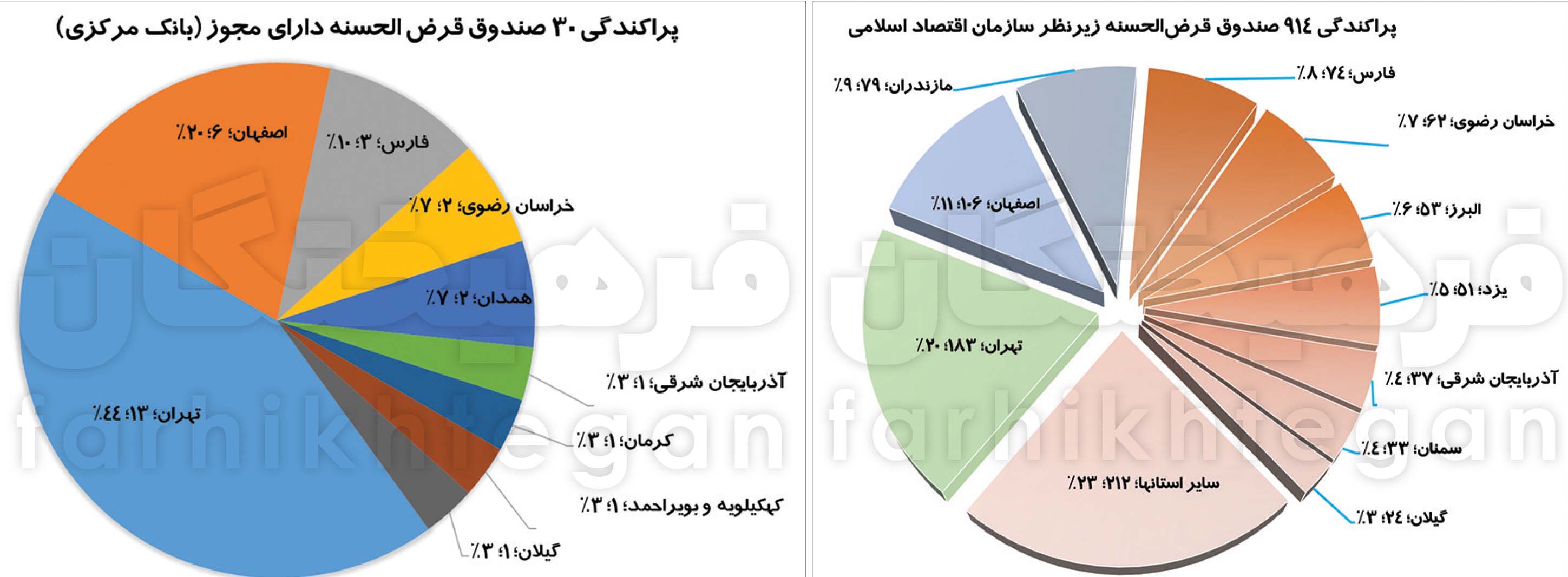

طبق آمار رسمی بانک مرکزی 30 صندوق قرضالحسنه در کشورمان وجود دارد که از این میان تهران با 13 قرضالحسنه، اصفهان 6 صندوق قرضالحسنه و استان فارس با سه صندوق قرضالحسنه سه استان اول از نظر تعداد قرضالحسنههای دارای مجوز از بانک مرکزی هستند. این درحالی است که طبق آمار سازمان اقتصاد اسلامی طی لیستی به نام لیست صندوقهای همکار 914 صندوق قرضالحسنه با این سازمان همکاری دارند که استان تهران با 183 صندوق رتبه اول و استان اصفهان با 183 صندوق و مازندران با 79 صندوق و استان فارس با 74 صندوق در رتبههای بعدی قرار دارند.

نکته جالب آنجاست که طبق آمار منتشرشده مرکز آمار جمهوری اسلامی ایران در سال 1381 درخصوص سرشماری کارگاههای صنعتی و خدماتی، 4357 صندوق قرضالحسنه در کشور وجود دارد که استان اصفهان با 724 صندوق رتبه اول، استان خراسان (قبل از تقسیم شدن استان به 3 استان) با 663 صندوق و تهران با 634 صندوق در رتبههای بعدی قرار دارند.

باتوجه به ارائه آمار ارائهشده از سوی سازمان اقتصاد اسلامی و بانک مرکزی مشخص نیست علت این تفاوت وحشتناک آماری چیست و به چه علت بانک مرکزی تنها 30 قرضالحسنه را دارای مجوز اعلام کرده اما سازمان اقتصاد اسلامی به صورت رسمی با 914 صندوق قرضالحسنه همکاری دارد، آیا این همکاری نوعی ایجاد رسمیت برای این صندوقها نمیکند. باتوجه به صراحت قانون مبنیبر مرجع بودن بانک مرکزی در ارائه مجوز و نظارت بر این موسسات مشخص نیست نظارت بانک مرکزی روی سایر صندوقهای قرضالحسنه که از نظر این بانک فاقد مجوز رسمی هستند با چه فرآیندی صورت میپذیرد.

۲- به نظر میرسد تعدد در ارگانهای متولی در دهههای گذشته در این خصوص و قوانین ضدونقیض درخصوص سیستم پولی و مالی کشور (باتوجه به قوانین بانک مرکزی درخصوص صندوقهای قرضالحسنه) عملا نظارت موثر را در این زمینه با بحران مواجه کرده و به این واسطه فضا برای متخلفان فراهم شده است.

تخلفی بهنام واریز به حساب شخص ثالث

نحوه عملکرد سیستم مالی صندوقهای قرضالحسنه به این نحو است که کلیه تراکنشهای بانکی با حسابهای قرضالحسنه انجام میپذیرد و حسابهای افتتاحشده برای اعضا، حسابهای داخلی بوده که نمود خارجی ندارد. بهعنوان مثال شخصی مبادرت به افتتاححساب در یک صندوق قرضالحسنه میکند و برای افزایش موجودیاش باید مبلغ موردنظر را به حساب صندوق قرضالحسنه واریز کند و پس از ارائه مستندات موجودی حساب شخص در صندوق افزایش مییابد، در زمان برداشت نیز با درخواست مالک حساب، صندوق قرضالحسنه وجه موردنظر را از حساب بانکی متعلق به صندوق به حساب بانکی شخص واریز خواهد کرد و بعد از آن در سیستم داخلی مبلغ را از حساب مالک حساب کسر میکند. یکی از اقداماتی که زمینه سوءاستفاده از صندوقهای قرضالحسنه را برای برخی متخلفان فراهم کرده، اقدام به واریز به حساب ثالث توسط صندوقهای قرضالحسنه است. با بررسی قوانین این حوزه مشخص میشود در مقررات سال 1383 هیچ اشارهای به تخلف بودن واریز صندوقهای قرضالحسنه به حساب اشخاص ثالث نشده اما در تبصره 2 مصوبه مورخ 1388/05/20 شورای پول و اعتبار بیان شده «افتتاح هر نوع حساب سپرده دیگر ازجمله حساب سپرده قرضالحسنه جاری و حسابهای مشابه (حسابهایی که وجه آنها توسط اشخاص ثالث قابل دریافت باشد) توسط صندوق ممنوع است.» در این قانون صراحتا عنوان شده واریز وجه از طرف صندوقها به اشخاص ثالث (اشخاصی فاقد حساب در صندوق قرضالحسنه) غیرقانونی است.

طبق شنیدههای «فرهیختگان»، تعدادی از صندوقهای قرضالحسنه برای مشتریان خود واریز به شخص ثالث را انجام میدهند. باتوجه به تماس تلفنی با برخی مدیران صندوقهای قرضالحسنه، این مدیران عنوان داشتند «صندوق ما واریز به شخص ثالث نداشته اما برخی از صندوقها این کار را برای شما انجام میدهند.» همانگونه که عنوان شد این اقدام بستر سوءاستفاده از صندوقهای قرضالحسنه را فراهم آورده و بیم آن میرود درصورت گسترش این رویه؛ این سنت اسلامی مجددا با چالش مواجه شود و تخلف برخیها، مشکلاتی را برای همه صندوقها فراهم کند.

از فرارمالیاتی تا پولشویی

اما استفادهای که متخلفان از این موضوع (واریز به حساب شخصثالث) میکنند شامل موارد متعدد زیر است:

1- فرارمالیاتی، 2- انجام فعالیت غیرمجاز ارزی و 3- پولشویی.

نحوه فعالیت متخلفان (در این تخلف) به نحوی است که متخلفان حسابهای بانکی خود را درگیر انجام تراکنش بانکی نمیکنند و با عضویت در صندوق قرضالحسنه درمواقع واریز، دستور واریز به حساب شخص ثالث را به صندوق قرضالحسنه میدهند و در هنگام دریافت وجه دستور ارسال وجه به حساب صندوق قرضالحسنه را مینمایند. در این تخلف آنچه بانک مرکزی و سازمان امور مالیاتی و نهادهای نظارتی ازجمله مرکز اطلاعات مالی و مبارزه با پولشویی وزارت اقتصاد در فرآیند نظارتشان مشاهده میکنند مراودات مالی صندوق قرضالحسنه با اشخاص حقیقی و حقوقی بدون شناسایی منشأ این واریزیها است. به این واسطه افراد متخلف میتوانند بدون پرداخت مالیات ادامه فعالیت دهند؛ چراکه حسابشان گردش خاصی نخواهد داشت و این حساب صندوق قرضالحسنه است که انجامدهنده تراکنش است. از اینرو شخص اصلی انجامدهنده در مرحله اول شناسایی نمیشود و درصورت نیاز نهادهای نظارتی مجبور به بازرسی فیزیکی اسناد که امری زمانبر است، در صندوق قرضالحسنه (درصورت از بین نرفتن اسناد) خواهند بود. از اینرو متخلفان مالی میتوانند ماهیت مجرمانه خود را پشت حسابهای صندوق قرضالحسنه مخفی نگه دارند و از نظارت اداره مالیات نیز دور بمانند. در تصویر زیر این عملکرد آورده شده است.

نبود نظارت؛ حلقه مفقوده صندوقهای قرضالحسنه

در آخر پیشنهاد میشود ابتدا نهاد متولی صندوقهای قرضالحسنه مشخص شود و موازیکاری در این موضوع برطرف شود. سپس برای جلوگیری از تخلف مورداشاره این گزارش بانک مرکزی برای حسابهای قرضالحسنهها سیستمی بسته طراحی کند بهنحوی که واریز از حسابهای صندوق قرضالحسنه تنها به حساب اعضای آن صندوق مقدور باشد. درصورت ثبتنام عضو جدید لیست افراد جدید برای بانک مرکزی ارسال و سامانه بهروز شود. درصورت اجراییشدن این موارد، با جلوگیری از این روزنه تخلف، میتوان متخلفان را از سوءاستفادهها باز داشت.

مطالب پیشنهادی

مطالب پیشنهادی