نقدینگی و تورم در آستانه مهار؟

نقدینگی و تورم در آستانه مهار؟برآوردها نشان میدهد روند کاهشی سرعت خلق پایه پولی احتمالا ادامهدار بوده و نقدینگی نیز متأثر از آن خواهد بود.

رشد پایه پولی به کمترین میزان ۲ سال اخیر رسید

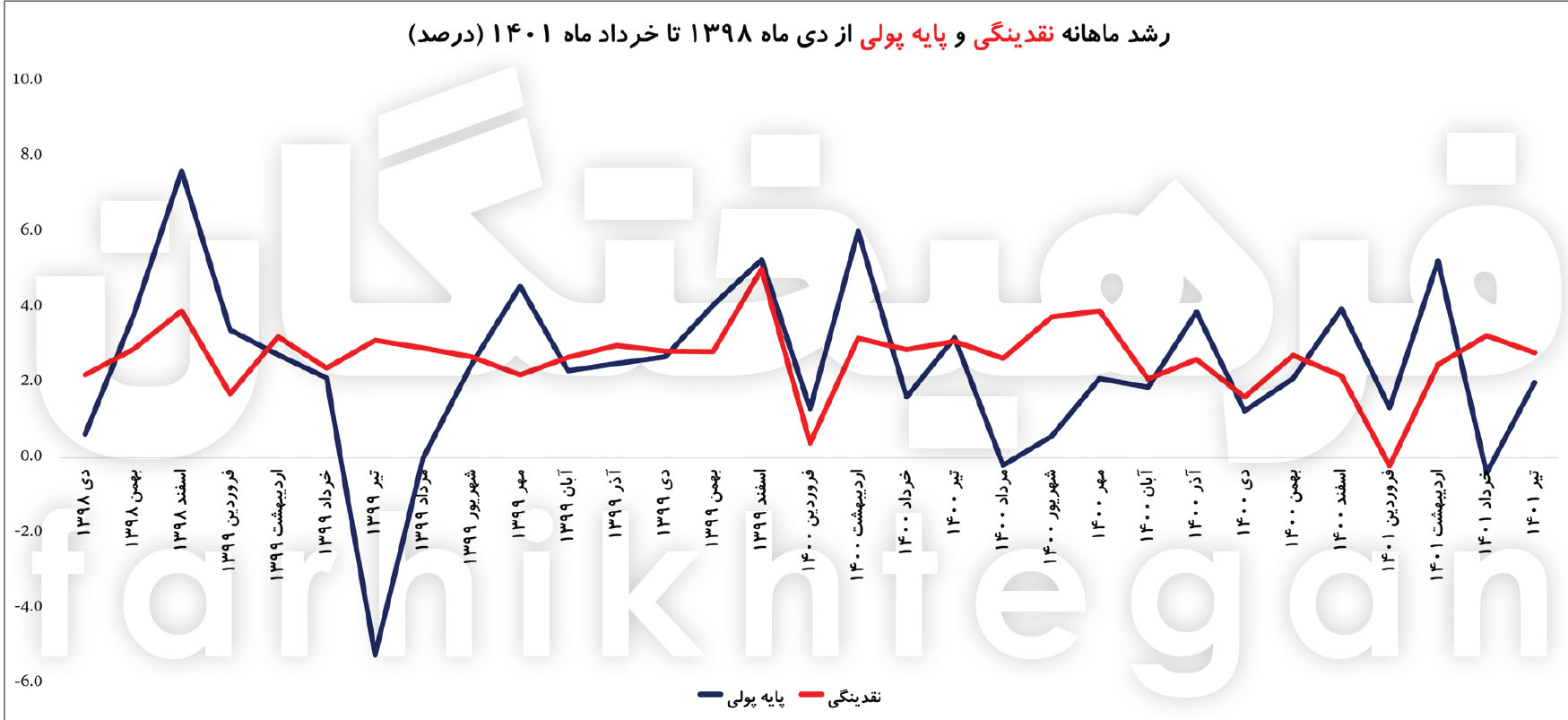

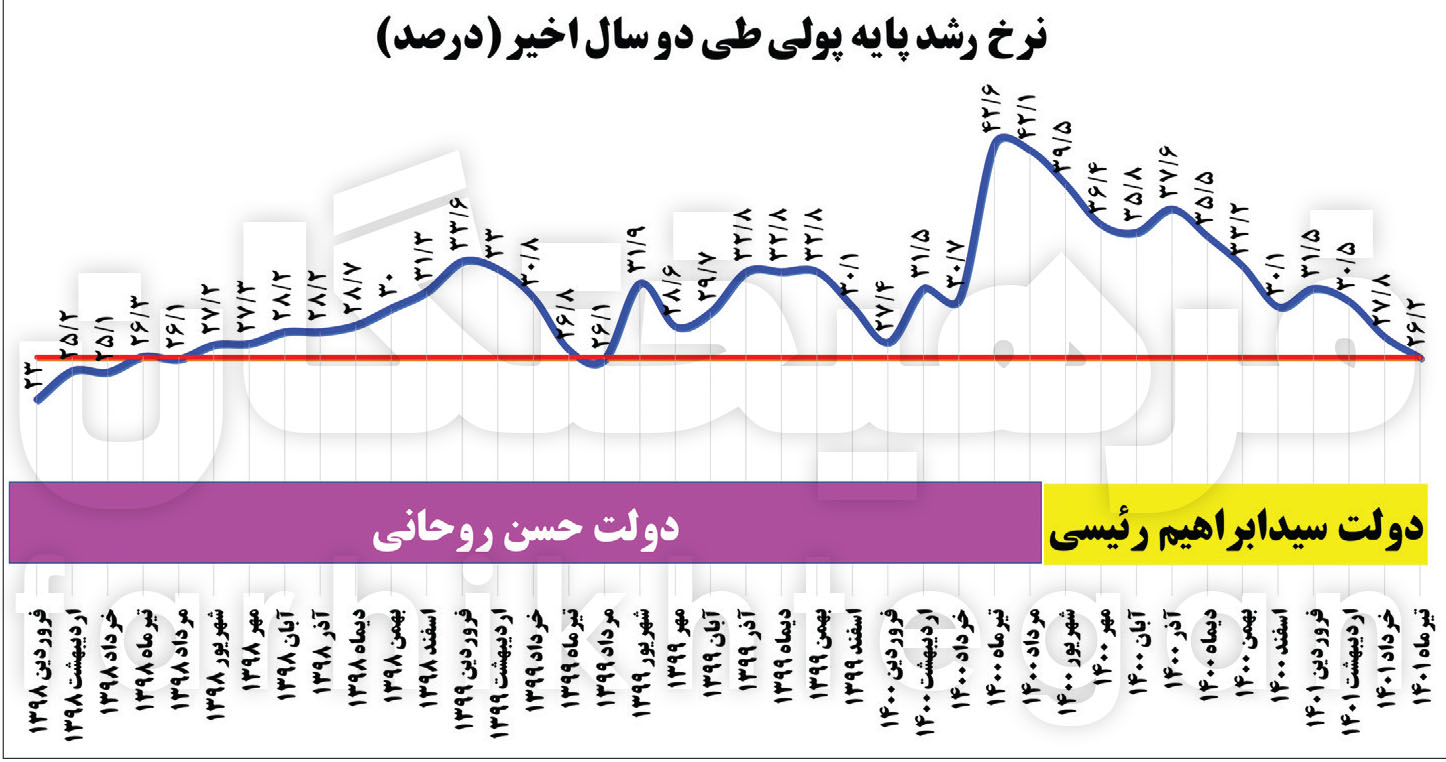

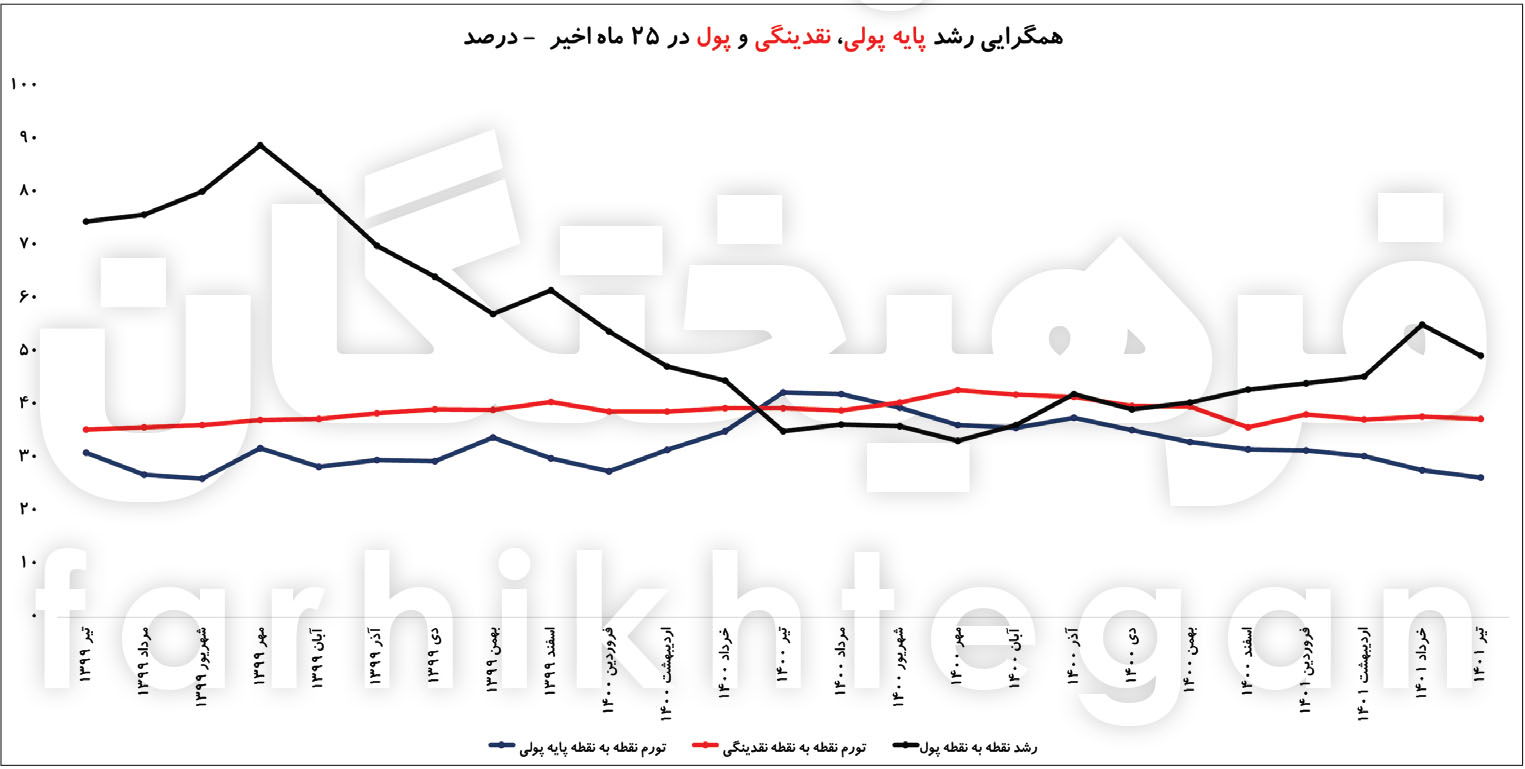

مرتضی عبدالحسینی، خبرنگار:ارقام کلهای پولی منتشرشده از سوی بانک مرکزی امیدوارکننده بوده و حکایت از جدال نفسگیر با تورم دارد. براساس این آمار سرعت رشد پایه پولی و نقدینگی به کمترین میزان در 25 ماه اخیر رسیده و کنترل متغیرهای پولی بهخصوص پایه پولی سرعت مناسبی دارد. برآوردها نشان میدهد روند کاهشی سرعت خلق پایه پولی احتمالا ادامهدار بوده و نقدینگی نیز متأثر از آن خواهد بود. در نموداری همگرایی این دو متغیر در ابعاد ماهانه و نقطهبهنقطه نشان داده شده و درصورت حفظ روند موجود، کاهش رشد نقدینگی و تورم دور از انتظار نخواهد بود. اما تنها چالش جدی در عملکرد بانک مرکزی و رابطه آن با دولت، افزایش فزاینده برداشت دولت از حسابهای شرکتهای دولتی نزد بانک مرکزی است که در بلندمدت تاثیری مشابه با «تنخواهگردان» در ایجاد و تقویت پایه پولی خواهد داشت. بانک مرکزی نیز در گزارش اخیر خود بهصورت غیرمستقیم به این مهم اشاره کرده است.

2 اقدام مهم بانک مرکزی

تحلیل آمارهای رسمی بانک مرکزی نشان میدهد سیگنالهایی مبنیبر کاهش تورم در ماههای آتی وجود دارد؛ باوجود این، سیاستگذار پولی در یک ماه اخیر بهمنظور مقابله با تورم و تضعیف روند آن در اقتصاد، دو اقدام سیاستی را درپیش گرفته است. نخستین مورد اجرای سیاست انقباضی و عدم پاسخگویی به تمامی درخواستهای وجوه سیستم بانکی و به نحوی کنترل ریپو بوده است. درواقع بانک مرکزی تمامی وجوه موردنیاز بانکها را تامین نکرده و به تسلط خود بر ریپو یا ارزش توافق بازخرید (همان پولی که بانک مرکزی در ازای دریافت اوراق بهعنوان وثیقه در اختیار بانکها میگذارد) حدود 70 هزار میلیاردتومان ادامه داده و طی یک هفته اخیر نیز مجدد نرخ ریپو (نرخی که بانکها با آن از بانک مرکزی در بازار بینبانکی قرض میگیرند) را به حدود 20.8 رسانده است. مورد دیگر اما کاهش استقراض از منابع بانک مرکزی و در ادامه کاهش رشد پایه پولی یا همان پول پرقدرت بوده که بانک مرکزی با استفاده از عدم پرداخت تنخواهگردان به دولت و همچنین عدم تامین کسری بودجه دولت با استفاده از چاپ پول پیگیر آن است. رفتار بانک مرکزی نشان میدهد اقدامات سیاستگذار پولی در راستای کنترل ترازنامه بانکی (انضباط پولی) و همچنین عدم تامین مالی کسری بودجه دولت (انضباط مالی) بوده و سیاست سیاستگذار، کنترل کلهای پولی و درنهایت کنترل تورم است؛ اما باید برای غلبه بر تورم مزمن اقتصاد منتظر تقابلی نفسگیر باشیم. بهعبارت دیگر میتوان گفت که استقراض دولت و سیستم بانکی در ماههای ابتدایی سال تعدیلشدهتر از مقاطع قبلی است؛ اما هنوز سوخت کافی برای ایجاد تورم وجود دارد.

کمترین رشد نقدینگی در 2 سال اخیر

ارائه اطلاعات درست و بهموقع از سوی سیاستگذار پولی، از آنجهت که فعالان اقتصادی و آحاد مردم میتوانند از آن بهمنظور همسو ساختن انتظارات تورمی و تغییرات متغیرهای پولی در راستای حفظ ارزش پول ملی و مساعدت به رشد اقتصادی استفاده کنند، اهمیت دارد. این موضوع در اقتصادهایی نظیر ایران که همواره با بیثباتی همراه بوده؛ در کوتاهمدت و میانمدت اهمیت دوچندان پیدا میکند، از اینرو بانک مرکزی در جهت تحقق این مهم، از دو سال پیش روند تغییرات آمارهای کلان اقتصادی، اهداف و اقدامات سیاستی کشور را منتشر میکند. بر همین اساس روابطعمومی بانک مرکزی درماه پایانی تابستان سالجاری خلاصهای از مجموعه تحولات اقتصاد کلان و اقدامات سیاستی در راستای دستیابی به اهداف و ماموریتهای پیش از این تعیینشده را منتشر کرد که در این قسمت به بررسی آنها و پیشبینی روند آتی میپردازیم: در اولین مورد بهتر است از بررسی کلهای پولی شروع کنیم، که نمودی از سیاستهای اتخاذشده بانک مرکزی در ماههای اخیر است. براساس اطلاعات بهروزشده بانک مرکزی، نقدینگی در 12ماهه منتهی به پایان تیرماه 1401 معادل 37.4درصد رشد یافته که 2.5 واحد درصد از آن به افزایش پوشش آماری (اضافه شدن اطلاعات بانک مهراقتصاد در آمارهای پولی، بهواسطه ادغام بانکهای متعلق به نیروهای مسلح در بانک سپه) مربوط بوده و با درنظر نگرفتن آن رشد نقدینگی در پایان تیرماه جاری به 34.9درصد کاهش مییابد. این رقم نسبت به رشد دوره مشابه سال قبل (39.4درصد)، معادل 4.5 واحد درصد کاهش نشان میدهد. این میزان رشد نقطهبهنقطه نقدینگی پایینترین رشد نقدینگی از خرداد 1399 نیزمحسوب میشود. رقم 5249 هزار میلیارد تومانی نقدینگی در پایان تیرماه رشد ماهانه 2.8درصدی را نشان داده که در مقایسه با خرداد کاهش پیدا کرده و بهطورکلی پایینتر از میانگین رشد ماهانه این متغیر در دو سال اخیر بوده که چیزی حدود 3درصد است. نقدینگی متغیری است که رشد آن از دو منبع نظام بانکی (چاپ پول درون سیستم بانکی به شکل درونزا) و استقراض دولت از بانک مرکزی (چاپ پول بهصورت برونزا) خلق میشود و کنترل این دو درواقع به معنی کنترل رشد نقدینگی است. در زمینه خلق پول بانکها یکی از مهمترین اقدامات صورتگرفته کنترل داراییهای نظام بانکی بوده که بانک مرکزی طبق دستورالعملی، افزایش ۲ تا 2.5درصد ماهیانه را برای ترازنامه بانکی بانکها درنظر گرفت. 2.5درصد برای بانکهای تخصصی و ۲درصد برای بانکهای غیرتخصصی. نمود این اقدام در کنترل بدهی نظام بانکی به بانک مرکزی وجود دارد، بهطوریکه سهم بدهی بانکها به بانک مرکزی از کل پایه پولی از 26درصد در سال 1399 به 25درصد در سال 1400 و درنهایت در 4ماهه سال جاری به 23درصد رسیده که روند کاهشی بوده است. بانک مرکزی همچنین اقدامات مهم دیگری مانند مشروط کردن استقراض بانکها را نیز انجام داده که در کنترل سهم بدهی بانکها موثر بوده است. مولفه مهم دیگر خلق پول برونزا توسط بانک مرکزی است که درنتیجه رابطه دولت با این بانک و استقراض دولتیها ایجاد میشود. براساس آنچه ترازنامه بانک مرکزی نشان میدهد، دولت هیچ استقراض مستقیمی از بانک مرکزی انجام نداده، بهطوریکه میزان استقراض دولت از بانک مرکزی از حدود 40 هزار میلیارد تومان به 14 هزار میلیارد تومان رسیده است. همچنین دولت حدود 55 هزار میلیارد تومان تنخواه خود را بهصورت نقدی تسویه کرده و این تسویه نقدی در کنترل پایه پولی بسیار موثر بوده است.

سرعت پایه پولی 16درصد کم شد

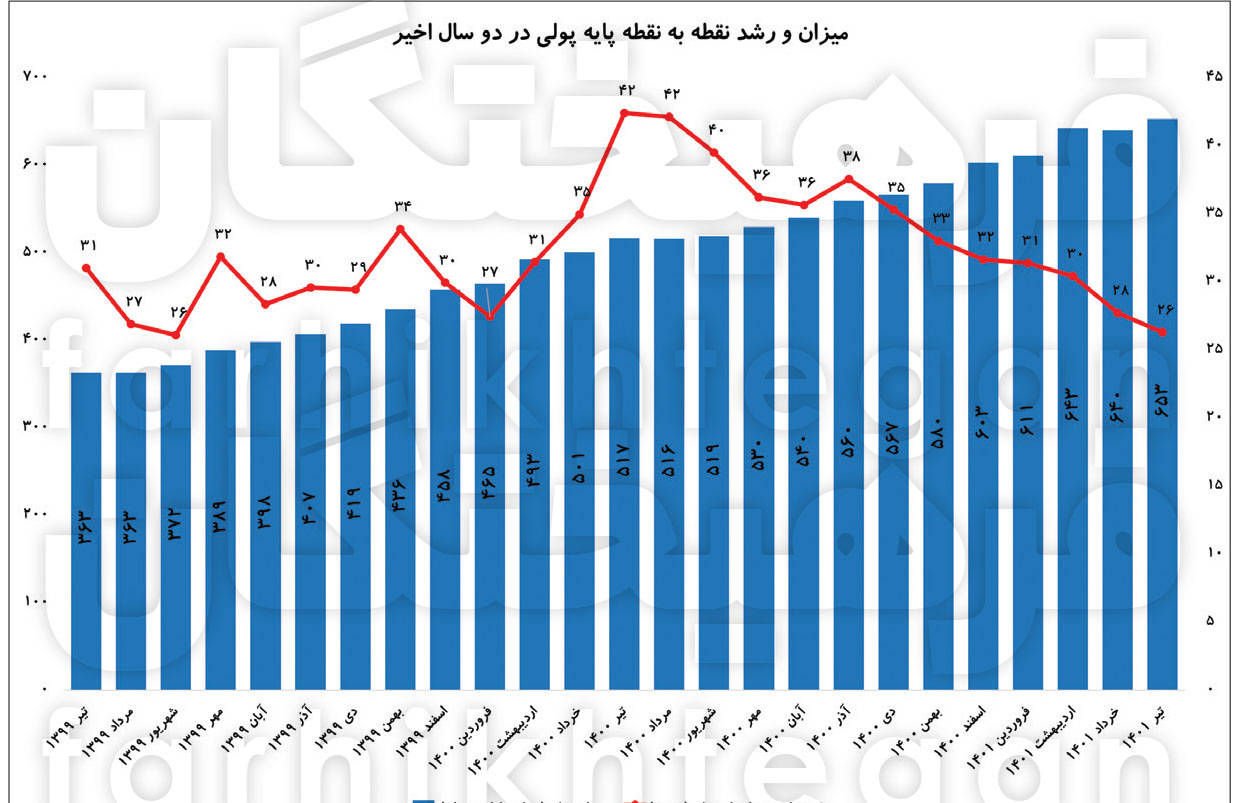

دومین مورد در بررسیهای آماری بانک مرکزی متغیر پایه پولی است که یک سیگنال امیدوارکننده و یک سیگنال هشداردهنده در آن وجود دارد. با استناد به آمارها، پایه پولی در پایان تیرماه سال 1401 با رشدی معادل 8.1درصد نسبت به پایان سال 1400 (معادل با 49 هزار میلیارد تومان افزایش) به 653 هزار میلیارد تومان رسیده، این درحالی است که در دوره مشابه سال 1400، رشد پایه پولی به میزان 12.8درصد تحقق یافته بود. همچنین رشد نقطهبهنقطه پایه پولی در پایان تیرماه جاری در مقایسه با تیرماه 1400 حدود 26درصد بوده که کمترین میزان رشد در دو سال اخیر (کمترین مقدار از مردادماه سال ۱۳۹۹ تاکنون) به حساب میآید و کاهش 16درصدی در مقایسه با رشد نقطهبهنقطه پایه پولی در مردادماه 1400 را نشان میدهد. همچنین رشد ماهانه پایه پولی نیز حدود 2درصد بوده که از میانگین رشد ماهانه این متغیر در دو سال اخیر پایینتر است. همانطور که گفته شد، خلق نقدینگی از دو جهت درحال انجام است که شکل درونزای آن در سیستم بانکی از افزایش پایه پولی به وجود نمیآید، اما خودش عاملی برای افزایش پایه پولی است و به قولی پایه پولی را بهدنبال خود میکشاند. درواقع جهت علیت اینجا از سوی خلق نقدینگی بهسمت افزایش پایه پولی است. این مورد درحالحاضر با محدود کردن رشد ترازنامه بانکها درحال پیگیری است و درمورد توفیق آن حداقل به یک سال زمان نیاز است. خلق نقدینگی و پایه پولی از این محل (بدهی سیستم بانکی) درحال کنترل است؛ اما همچنان در ایجاد تورم نقش اصلی را ایفا میکند. شکل بعدی رشد پایه پولی یا پول پرقدرت استقراض دولت از بانک مرکزی است که این مورد نیز در مقایسه با یک سال پیش کاهش داشته است. براساس آمارهای اخیر، سهم خالص سایر اقلام بانک مرکزی (مانده ریپو که در قسمت قبل گفته حدود 70 هزار میلیارد تومان کنترل شده) و خالص داراییهای خارجی بانک مرکزی در رشد پایه پولی در سال جاری کاهنده بوده که نشان میدهد پایه پولی از این دو محل نیز بهمراتب بهتر از اجزای قبلی کنترل شده است.

درحالحاضر ضریب فزاینده در سیستم بانکی به عدد 8 رسیده که درواقع نشان میدهد هر یک تومان پایه پولی درنهایت 8 تومان نقدینگی خلق میکند، بنابراین با روند روبهکاهش پایه پولی در چندماهه اخیر بهخصوص تیرماه سال جاری و همچنین ادامه سیاستهای انضباطی بانک مرکزی میتوان انتظار کنترل و کاهش رشد نقدینگی را نیز کشید. براساس آنچه در نمودار نیز به آن رسیدهایم، طبق بررسیهای انجامشده همواره کاهش رشد پایه پولی در کوتاهمدت تاثیر خود را در کاهش رشد نقدینگی و در بلندمدت، کاهش پول (مجموع اسکناس و مسکوک + حسابهای جاری که خرج کردن آن آسان و به نوعی سرعت بالایی در معاملات و ایجاد تورم دارد) نشان میدهد. براساس نمودار همچنین روند افزایشی رشد پول تا حدودی با افت پایه پولی در دو ماه اخیر افت کرده که میتواند نشاندهنده افت انتظارات تورمی نیز باشد. بهطورکلی هدف بانک مرکزی از کنترل رشد نقدینگی در پایان سال جاری رساندن آن به عددی حدود 30درصد است که نشان از هدفگذاری معقولانه و منطقی مقام پولی دارد.

متهم اصلی ایجاد پایه پولی

طبق اعلام بانک مرکزی؛ «عامل اصلی تغییرات پایه پولی در پایان تیرماه سال 1401 نسبت به پایان سال قبل، خالص مطالبات بانک مرکزی از بخش دولتی با سهمی فزاینده معادل 8.6 واحد درصد در رشد پایه پولی بوده است. مهمترین عامل افزایش سهم متغیر مذکور نیز در رشد پایه پولی، کاهش سپردههای دولت نزد بانک مرکزی ناشی از اجرای طرح مردمیسازی توزیع عادلانه یارانههاست». این موضوع نشان میدهد که همزمان با کاهش سپردههای دولت نزد بانک مرکزی، استفاده دولت از تنخواهگردان تقریبا قطع شده است؛ اما باید مراقب بود که در بلندمدت تاثیر استفاده از تنخواهگردان و استفاده از حساب شرکتهای نزد بانک مرکزی بر ایجاد پایه پولی تفاوتی با یکدیگر ندارد. این موضوع در ترازنامه بانک مرکزی نیز نمود خوبی دارد، بهطوریکه استفاده دولت از حسابهای خود نزد بانک مرکزی باعث شده فقط از ابتدای فروردین جاری تابهحال، حساب شرکتهای دولتی نزد بانک مرکزی بیش از 80 هزار میلیارد تومان کاهش پیدا کرده و میزان مطالبات بانک مرکزی از دولت نیز به 14 هزار میلیارد تومان برسد. دومین عامل تغییرات پایه پولی در پایان تیرماه سال 1401 نسبت به پایان سال قبل، مطالبات بانک مرکزی از بانکهاست که با 20.5درصد افزایش (معادل 29 هزار میلیارد تومان) نسبت به پایان سال قبل، سهمی فزاینده معادل 5 واحد درصد در رشد پایه پولی داشته است. طبق توضیحات بانک مرکزی، سایر اجزای پایه پولی واجد نقش کاهنده در رشد پایه پولی در تیرماه سال 1401 بودهاند؛ بهطوریکه سهم خالص سایر اقلام بانک مرکزی و خالص داراییهای خارجی بانک مرکزی در رشد پایه پولی در دوره مذکور به ترتیب معادل 4.9- و 0.6- واحد درصد بوده است.

مطالب پیشنهادی

مطالب پیشنهادی