بخش ساختمان مستغلات با سهم ۱۷درصد از ارزشافزوده تنها ۲.۶درصد سهم از کل پرداخت مالیاتی داشته و برای بخش خدمات که ۴۴.۵درصد از ارزشافزوده اقتصاد را در بر میگرفته سهم مالیاتهای پرداختی ۸ درصد بوده و اینها در حالی است که بخش صنعتی با سهم ۱۱درصد از کل ارزشافزوده ۱۹درصد مالیاتها را پرداخته است.

صنعت ۶ برابر ساختمان و مستغلات مالیات میدهد

امیرعباس محمدلو، دانشجوی اقتصاد: از لحظه ابتدای پیدایش جوامع و تمدنها دولتها برای امکانپذیری اجتماع سر بر آوردند، دولتهایی که شاید در ابتدای امر در قالب سنتی و یا طبق تعاریف اولسن دولتهایی با مکانیسم راهزن ساکن یا راهزنهای متحرک بودند. دولتهایی که بنا به تعریف تئوریکشان با ایجاد نهادهایی برای وصول درآمد، نحوه تولید و البته میزان و کیفیت تولید را به وجود میآوردند که برخی با غارت پیاپی موجب عدم اطمینان در فضای جامعه و در ادامه عدم تولید مولد در کشور میشدند و برخی که راهزنهای ساکنی بودند با ایجاد اطمینانی به نسبه و ثبات در مرز خود باعث رونق و رشد تولید میشدند، اینجا قصد ندارم از تاثیر دولت بر فرهنگ و یا حتی نهادسازیهای لازم صحبتی به میان بیاورم گرچه در نوبه خود این امور بسیار حیاتی هستند اما در ابتدای امر قصد دارم متغیر کلیدی را بررسی کنم که از قضا بر تولید، اطمینان موجود در کشور و ثبات و البته بر نابرابری تاثیری شگرف دارد. از ابتدای به وجود آمدن دولتها در راستای شکلگیری اجتماع، مالیه دولت یک عنصر کلیدی در سنجش کیفیت دولتها بوده است. از جهتی این متغیر نحوه رابطه دولت با مردم و مردم با دولت را بازنمایی میکند و در وهلهای کوتاهتر مالیه دولت همواره با کسری یا مازادی که میتواند داشته باشد منجر به رکود یا رونق و یا بیکاری و تورم میشود.

نمره پایین دولت ایران در مالیات

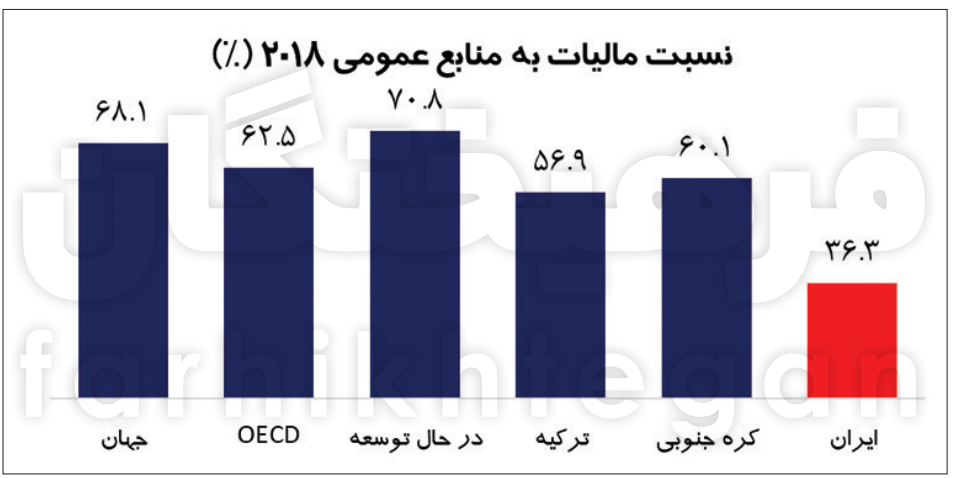

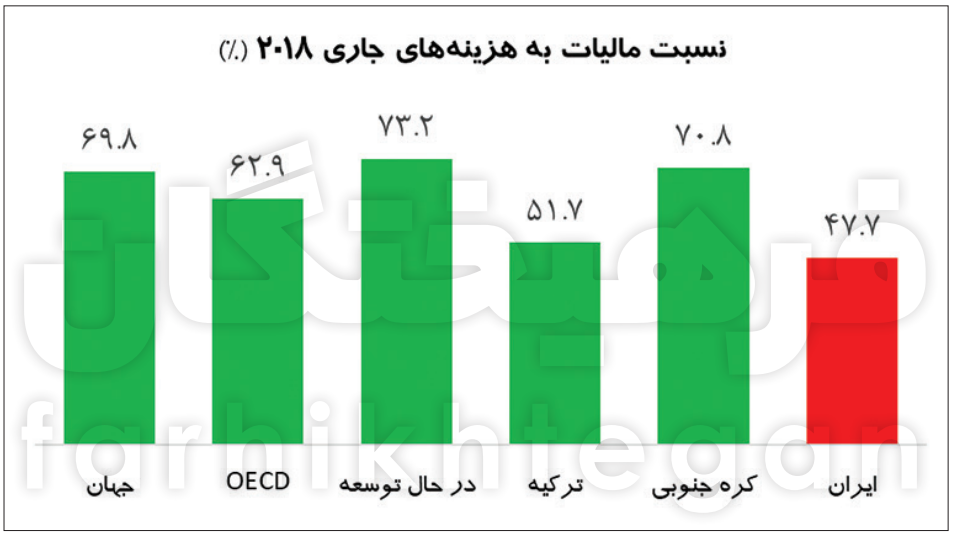

مالیه دولت از جهاتی دیگر هم حائز اهمیت است که ذکر آنها میتواند بسیار ادامه داشته باشد اما رویکردی که از ابتدای تاریخ هم در عملکرد دولتها و رابطه آن با مالیهشان برقرار بوده بسیار قابلتوجه است. دولتهایی که تحت عنوان راهزنهای ساکن توسط اولسن تعریف شدند به طور مداوم راههایی برای کسب درآمد خود انتخاب میکردند که از مسیری برای ایجاد فضایی برای رشد و اعتلا و البته برقراری اعتماد بوده است. برای مثال دولتهای بهمثابه راهزنهای ساکن مالیاتهایی براساس مقررات مشخص و عادلانه تعیین میکردند که در راستای رشد کل جامعه بود اما دولتهایی که بهمثابه راهزنهای سیال عمل میکردند در هر برهه در راستای تامین بودجه خود روی به غارت مردم میآوردند و حتی حقوق مالکیت را هم نقض میکردند که این نهتنها غیرمنصفانه و بیعدالتی بود بلکه ضربه بزرگی به تولید مولد در این کشورها هم بود که با ایجاد فضای نااطمینانی مردم روی به تولید نمیآوردند. این فضا برای ما ایرانیان چندان غریب نیست که تاریخ پر بوده است از همین نوع غارتها توسط سلسله قاجار و یا حتی زمینخواریهای معروف دوره رضا پهلوی و قس علی هذا، اما نکتهای که اینجا باید ذکر کرد این است که ساختار مالیه دولت ایران و تامین منابع برای آن همچنان ساختار متشکلی برای اینکه ایجاد ثبات کند و یا برای اعتلا و نظمی در کشور و یا برای عدالت ایفای نقش کند، نیست. همچنان دولتها در ایران عمده درآمدهایشان از بخش غیرمالیاتی تامین میشود و از همین جهت وجود نااطمینانی در کشور ما و عدم وجود ثبات اقتصاد کلان با عدم وجود درآمدهای پایداری مثل مالیاتها رابطه تنگاتنگ دارد. معمولا با کمی تغییر سالانه بودجه دولت در ایران با کسب درآمدی به مقدار 25 درصد از واگذاری داراییهای مالی، 35 درصد از واگذاری داراییهای سرمایهای و تنها 20 تا 35 درصد از در آمدهایش از بخش مالیاتی است که البته نمونه مشابه این عدد برای کشوری مثل انگلستان 80 و میانگین این عدد برای کشورهای اروپا 60 درصد است(نمودار و جدول انتهای متن را نگاه کنید). مالیات از جنبه اینکه ارتباطی وسیع با پارامترهای حقیقی اقتصاد دارد بهترین روش تامین مخارج دولت است، از یک جهت مالیات تنها در وضعیت مطلوب اقتصادی مردم است که توان افزایش دارد و در وضعیت رکودی این امکان برای آن نیست و خود همین امر یعنی مالیاتستانی دقیق تنها در وضعیت سیاستگذاریهای مطلوب دولت امکانپذیر است. برخلاف درآمدهای ناشی از واگذاری یا فروش داراییهای سرمایهای مثل فروش نفت که افزایش یا کاهش آن هیچگاه به رابطه میان زندگی مردم و رابطه مردم با حکومت ربطی ندارد. از این جهت به دلیل وابستگی بیش از حد مالیه دولت در ایران از ابتدای ایجاد دولت مدرن به نفت شاید دلیل بخش عمدهای از ضعفهای دولت در ایران هم همین امر بوده است. برای نمونه شفافیت و پاسخگویی دولت به مردم نکته مهمی است که فقدان نسبی آن همیشه مورد بحث و توجه کارشناسان بوده است.

عوارض ضدتوسعه

قابل ذکر است افزایش نقش مالیات برای تامین مالیه دولت نه تنها بر شفافیت و پاسخگویی دولت در برابر سیاستهایش بلکه همچنین بر ثبات اقتصادی هم تاثیر فراوانی خواهد داشت. برای ایرانیان این یک رویداد تاریخی پر تکرار است که دولتها به علت عدم وجود درآمدهای باثبات و پایدار مانند مالیات در وضعیتهای کسری بودجه شدید و عدم امکان فروش نفت برای تامین مالی خود روی به سیاستهایی میآوردند که نه تنها ثبات را از بین میبرد بلکه در بلندمدت وضعیت رشد اقتصادی و حتی نابرابری و سرمایهگذاری را هم متاثر میکند. این سیاستها همانند سیاستهای شوکدرمانی در حیطه ارزی، حاملها و... که بارها در دهههای مختلف با نیت افزایش درآمدها برای دولت اتفاق افتاده نمود بارز این رویه است. دولت ایران به علت عدم وجود درآمدهای پایدار روی به سیاستهایی آورده که بعضا با ایجاد نااطمینانیهای شدید در اقتصاد رشد اقتصادی را کاهش داده است. برای مثال کافی است شما به نتایج بحرانی سیاست هدفمندی یارانهها در سال 89 نگاهی بیندازید که با این سیاست و سیاستهای شوکدرمانی ارزی در سالهای 90 و 91 برای ایجاد درآمد نتیجهای به بار آمد که خود را در کاهش تشکیل سرمایه ثابت در ایران از 150 میلیارد دلار به زیر 90 میلیارد دلار نشان داد و آثار وحشتناک دیگری هم در بخش کشاورزی و کاهش تولید آن به علت هزینههای موجود به وجود آمد یا در آبان 98 که با سیاست شوکدرمانی طبق آمار و ارقام رسمی بیشترین فشار تورمی این سیاست بر استان سیستانوبلوچستان که از محرومترین شهرهای کشور است اعمال شد.

ساختار ضدعدالت مالیاتستانی

پس اساسا ایجاد ثبات در دایره حکمرانی اقتصادی ایران جدای از حل مشکل مالیه و منابع بودجه شدنی نیست. برای اینکه دولت گاه و ناگاه با سیاستهایی مثل حذف ارز ترجیحی که امروز تورم آن فشار زیادی به مردم آورده اقتصاد را دچار شوک و عدماطمینان نکند وجود یک منبع درآمدی پایدار و یک مالیه منظم اولویت ما باید باشد. واکاوی نظام مالیاتی و حتی کاستیهای نظام موجود از این جهت بهشدت قابلتوجه است و باید دانست که مالیه دولت نهتنها میتواند اطمینان و ثبات را در اقتصاد حاکم کند بلکه میتواند در راستای توسعه کشور هم تاثیرگذار باشد. ساختار منابع بودجهای ایران همانطور که ذکر شد از سه بخش تشکیل شده: 1- واگذاری داراییهای مالی 2- واگذاری داراییهای سرمایهای 3- درآمدها. بخش درآمدها در اقتصاد ایران خود از دو بخش درآمدهای مالیاتی و بخش سایر درآمدها تشکیل شده که کل این بخش درآمدها بهطور معمول 40 درصد از منابع بودجه را تامین میکند و خود این بخش هم بهطور متوسط متشکل از 75 درصد درآمدهای مالیاتی و 25 درصد سایر درآمدهاست. در وهله اول ذکر شد که کلیت کمیت مالیات در ایران عدد بسیار پایینی است اما جدای از کمیت و لزوم افزایش این عدد در اقتصاد کشور برای ایجاد ثبات، خود کیفیت مالیاتها هم در ایران وضعیتی جالب ندارد. مالیاتهای مستقیم از کل درآمدهای مالیاتی ایران بهطور معمول 60 درصد و مالیاتهای غیرمستقیم 40 درصد سهم دارند و بخش عمده سهم مالیاتهای مستقیم هم در کشور مالیات بر درآمد شرکتهاست. (بهطور معمول 55 درصد از کل مالیاتهای مستقیم) و بخش عمده مالیاتهای غیرمستقیم ما هم متشکل از مالیات بر ارزشافزوده است. (بهطور معمول 60 درصد از کل مالیاتهای غیرمستقیم) که خود این اعداد نشان از عدموجود یک ساختار مناسب مالیاتی است. برای مثال بخش عمده فشار مالیات بر ارزشافزوده بر مصرفکننده است که این مالیات از جهاتی نه عادلانه است و نه حتی تنظیمگر مناسبی برای بازار. از این جهت عادلانه نیست که ابتدای امر این مالیات بر مصرفکننده تاثیر بیشتری میگذارد و ما میدانیم که دهکهای پایین به علت تمایلات و البته درآمدهای کمتر بخش بزرگتری از درآمدهایشان را صرف خرید کالا میکنند و این یعنی در مالیات بر ارزشافزوده دهکهای پایین درآمدی درصد بالاتری نسبت به سایر دهکها مالیات میپردازند که نشان از عدموجود عدالت و شیوه مالیاتگیری تصاعدی دارد اما این نوع از مالیات مشکل دیگری هم دارد که بعضا میتوان آن را اهرمی برای انتقال تورم به جامعه توسط تولیدیها مطرح کرد.

از این مطلب که گذر کنیم بخش عمده مالیاتهای مستقیم ما هم که مالیات بر درآمد شرکتهاست چه از جنبه کیفیت و چه از جنبه کمیت وضعیت جالبی ندارد. این نوع مالیات که البته دولتها در ایران عمده فشار را بر آن میگذارند مالیاتی ضدمولد و ضدتولیدی است که البته مقدار معقولی از آن قابلتوجیه است اما اینکه این نوع از مالیات بزرگترین بخش مالیاتی کشور است نشان از این است که نظام تصمیمگیری و ساختار اقتصادی ما بهگونهای تنظیم میشود که تولید و عملیات مولد را تنبیه میکند. گرچه در همین بخش مالیات بر شرکتها مالیاتگیری تصاعدی از شرکتهای رانتی با درآمدهای بالای کاری هم برمبنای عدالت و هم توسعه است اما برخلاف همین امر ما در کشور هیچ سیستم متمرکزی برای مالیاتستانی تصاعدی از شرکتهای بزرگ و پربازده نداریم؛ شرکتهایی که معمولا درآمدهای دلاری دارند و هزینههای ریالی اما مالیاتشان هم از صنایع کوچک و متوسط موجود در کشور کمتر است. در صدر تمامی این مطالب باید ذکر شود که نوع مناسب مالیاتهای مستقیم در کشورهای دنیا مالیات بر مجموع درآمدهاست که مشابهی در ایران ندارد. این نوع مالیات که با عنوان (PIT) هم شناخته میشود نوع مناسبی از مالیات به شکل تصاعدی است که هم جنبه توانایی ایفای نقش تنظیمگری را دارد و هم ایجاد عدالت اجتماعی. گرچه ایران در ابتدای امر به صورت محدود این نوع از مالیات را در کشور دریافت میکرد اما از برهه 1380 و اصلاحیه قانون مالیاتها، این نوع از مالیات از بخش و ردیف درآمدی دولت حذف شد که اگر دقیق بنگریم امروزِ روز ما چه از جهت تامین درآمدهای موردنیاز دولت و چه از جهت ایجاد عدالت اجتماعی نیاز به این نوع از مالیات در قالب تصاعدی داریم. گرچه اجرای صحیح قانون مالیات بر مجموع درآمدها پیشنیازهای جدی دارد که یک نمونهاش وجود دستگاه آماری قوی برای برآورد درآمدهاست اما بالاخره برای رفع مشکلات مالیه دولت ما چارهای جز رفتن به سمت این مالیات در کوتاهمدت نخواهیم داشت.

نوع دیگری از مالیاتها که باید هرچه سریعتر ایران به سمت آن حرکت کند که تقریبا مقدار فعلی آن در مالیه دولت صفر است، مالیاتهای بر عایدی سرمایه است. این نوع از مالیات نهتنها برای مهار نابرابریهای فزاینده بلکه حتی برای هدایت سرمایه در اقتصاد کشور هم ضروری است که بتواند سرمایهها را در فعالیتهای تولیدی به کار بیندازد نه اینکه این پول در بخش سفتهبازی و دلالی به هدر برود. از جهت آنکه در جهان امروز هم بخش عمده نابرابری مرتبط با درآمدهای ناشی از سرمایه است، همانطور که توماس پیکتی میگوید ما چارهای جز مالیاتهای شدید تصاعدی در بخش درآمدهای سرمایهای نداریم؛ نکتهای که پیکتی هم به خوبی آن را در کتاب سرمایه در قرن 21 خود بیان میکند این است که این نابرابری نه صرفا موجب نقض اصول عدالت اجتماعی بلکه موجب کاهش رشد اقتصادی هم خواهد بود و بهطور کلی نباید عایدیهای سرمایهای رقمی بالاتر از میزان رشد اقتصادی و تولید یک کشور داشته باشد. این نکته از آنجایی قابلبررسی است که در ایران بعضا درآمدهای سرمایهای چندین برابر میزان عایدی کل اقتصاد و رشد اقتصادی است و این خود به عنوان یکی از مشکلات بزرگ نهادی کشور ما هم محسوب میشود. برای مثال برآوردهای موجود درباره مالیات بر سود سپرده نشان میدهد که میانگین جهانی این رقم 13 درصد است و متوسط نرخ آن برای کشورهای عضو (OECD) هم 25 درصد است اما جالبی این امر در اینجاست که این رقم برای ایران صفر درصد است. این درحالی است که طبق شریعت اسلام بهره بهمثابه جنگ با خدا شناخته شده اما ما در ایران به راحتی اجازه کسب درآمدهای بهرهای را آن هم معاف از مالیات میدهیم. برآورد کارشناسان نشان میدهد که در سال 98 اگر ما صرفا به اندازه میانگین جهانی از سود سپردهها مالیات دریافت میکردیم توان دریافت مالیاتی نزدیک به 31هزار میلیارد تومان را داشتیم که این هم نشان از منابع موجود ازدسترفته برای دولت است و هم ساختاری برای بازتولید نابرابریها و این جایی مایوسکنندهتر میشود که بدانیم در سال 98 حوادث تلخ آبانماه در قضیه شوک قیمت بنزین صرفا برای ایجاد درآمد دولت اتفاق افتاد در حالیکه منابع دیگری وجود داشتند که نیازمند عزم جدی و تغییر رویکرد در اقتصاد بودند. از سایر درآمدهای مالیاتی قابل وصول و البته مهم برای نظام مالیاتی کشور و ساماندادن به مالیه دولت مالیاتهایی مانند مالیات بر سود تقسیمشده شرکتهاست که یا وجود ندارند یا بسیار کم هستند و مالیات بر مسکن چه به شکل درآمدهای اجارهای مسکن که نوعی درآمد بر عایدی سرمایه است و چه مالیات بر مسکن لوکس و...، که برای مثال مالیات بر سود تقسیمی شرکتها نه صرفا تامینکننده منابع دولت یا حتی تامینکننده عدالت اجتماعی است بلکه این نوع از مالیات تمایل بنگاهها برای تقسیم سود را کاهش داده و امکان مبادرت بنگاهها به سرمایهگذاریهای زنجیرهای و انباشتهای مجدد را ایجاد میکند. درکنار اینها نقصان بزرگ دیگر در نظام مالیاتی ایران معافیتهای بسیار است که بعضا نهتنها به اهداف خود اصابت نمیکنند بلکه باعث ایجاد فضای حقوقی مناسبی برای فرار مالیاتی میشوند که وجود متعدد تبصرهها و معافیتها در مالیات ارزشافزوده برای عمده محصولات کشاورزی یا حتی در بخش مسکن بسیار قابلتوجه و حائزاهمیت است. برای مثال معافیت 100درصد کارگاههای فرش دستباف طبق ماده 142 یا معافیت درآمدهای حاصل از آموزش بخش خصوصی در آموزشگاهها طبق ماده 134 که البته در سال گذشته خوشبختانه تغییراتی در آن ایجاد شد اما چشمگیر نبود و تخفیفات 25درصد درخصوص درآمد ابزاری شرکتها و شرکتهای سهامی و نمونههای دیگر همگی از وجود حفرههایی برای کاهش منابع دولت، فرار مالیاتی و نقض سیستمی نظام مالیاتی کشور است.

در کلیت امر با این نوع از مواجهه با مالیه دولت ایران چیزی که مشخص است عدموجود پایههای مالیاتی مناسب با نقصان نظام آماری مثل مالیاتهای (PIT) و (CGT) و فشار مالیاتی بالا بر تولید در کشور و وجود حفرههایی برای فرار مالیاتی است و البته معافیتهای مالیاتی نظام مالیاتی ایران به هیچکدام از اهدافی که یک نظام مالیاتی دقیق باید بدان میل کند نمیرسد.

صنعتزدایی نظام مالیاتی ایران

اهداف اصلی هر مالیه و درصدر نظام مالیهای نیل به عدالت اجتماعی، رفع شکست بازار و تنظیمگری مناسب است که دولتهای مدرن در پی همین اهداف از این ابزارها بهره میجویند، درحالی که به نظر میرسد در ایران نهتنها نظام مالیاتی کشور با این پارامترها تطابق ندارد بلکه بهعلت وابستگی عمده منابع مالیه دولت به سایر درآمدها هنوز شناخت صحیحی هم برای نیل به این سمت نیست. طبیعتا ایجاد پایههای مالیاتی جدیدی که ذکر شد نهتنها منابع درآمدی برای دولت ایجاد میکند بلکه برای ایجاد رشد و توسعه کشور هم ضروری هستند، خصوصا که این ابزارها توان تغییرات نهادی در کشور ما را دارند. همین که امروزه مالیاتهای بخش بنگاهها بهصورت غیرمتعارف بر دوش بخش صنعت تولیدی است و بخش صنایع رانتی (معدن و صنایع وابسته به منابع طبیعی) که 18.5درصد از کل ارزشافزوده اقتصاد را در سال 95 تسخیر میکرده تنها سهم مالیاتی پنج درصد داشته یا بخش ساختمان مستغلات با سهم 17درصد از ارزشافزوده تنها 2.6درصد سهم از کل پرداخت مالیاتی داشته و برای بخش خدمات که 44.5درصد از ارزشافزوده اقتصاد را در بر میگرفته سهم مالیاتهای پرداختی هشت درصد بوده و اینها در حالی است که بخش صنعتی با سهم 11درصد از کل ارزشافزوده 19درصد مالیاتها را پرداخته است.

این آمار نشان از این دارد که نهتنها دولت برای کسب مالیه پایدار باید سهم مالیات بخشهای غیرمولد خدماتی، رانتی و... را افزایش دهد بلکه درصورتی که ما این نظام مالیاتی را اصلاح نکنیم هیچگاه تولید و توسعه فناورانه در ایران شکل نخواهد گرفت. در وضعیتی که نهادهای موجود در ایران تولیدکنندگان را تنبیه و غیرمولدان را با انواع و اقسام ترفندها تشویق میکنند این رویه طبیعتا قابلدوام نیست و بخشهای متنوعی از مشکلات در اقتصاد ایران بهصورت بههمپیوسته برای حلشدن نیازمند تغییرات جدی در نظام مالیاتی است، چه برای تولید و توسعه، چه برای ایجاد ثبات اقتصاد کلان و چه برای داشتن دولتی پاسخگو و چه برای بهبود مالیه دولت و کاهش کسریهای ساختاری بودجه ما باید دست به تغییرات جدی بزنیم. در انتها قابلذکر است که بعد از سالیان دراز تجارب اتکای بر نئولیبرالیسم اقتصادی که تکیه بر شوکدرمانی و کاهش مالیاتها یا حذف آنها و عدم دخالت دولت در بازار دارد، دولت در ایران نهتنها با بهبود در وضعیت مالیه مواجه نشده بلکه کسریهای ساختاری روز به روز تشدید شده که اساسا با اجرای سیاستهای تورمزا از طرف دولت برای رفع کسریهای مالیه اولین کسی که در این بین ضربه میخورد خود دولت است که تورم برای این مصرفکننده بزرگ فشار زیادی وارد میکند. پس در صدر مطالب شاید بتوان گفت در ابتدای زنجیره تغییر مسیر برای کسب درآمدهای پایدار برای دولت ابتدای امر تغییر رویکرد دولت در سیاستگذاریهای اجتماعی مهمترین امر است که با اجرای چندین دهه سیاستهای افراطی شوکدرمانی و عدمتوجه به لزوم تغییرات جدی در نظام مالیاتی کشور امروز وضعیت جالبی در مالیه دولت نمیتوان متصور بود و برای مثال دولت سیزدهم امروز با کسری بودجه در کمترین حالت 300 همتی به ارث مانده از دولت قبل مواجه است و با عدمتغییرات جدی در ایجاد درآمدهای پایدار مالیاتی برای دولت، ما باید هر لحظه منتظر این باشیم که دولتهای ایران دوباره به سمت افزایش درآمدهای کوتاهمدتی با سیاستهای مخرب و مخل اطمینان و ثبات اقتصادی حرکت کنند، پس شاید صحیح باشد که بگوییم راه ثبات اقتصادی که مهمترین پارامتر برای یک اقتصاد است از راه بهبود وضع مالیه دولت و کسب درآمدهای پایدار میگذرد.

مطالب پیشنهادی

مطالب پیشنهادی