بررسیهای «فرهیختگان» از ۱۳ بانک نشان میدهد

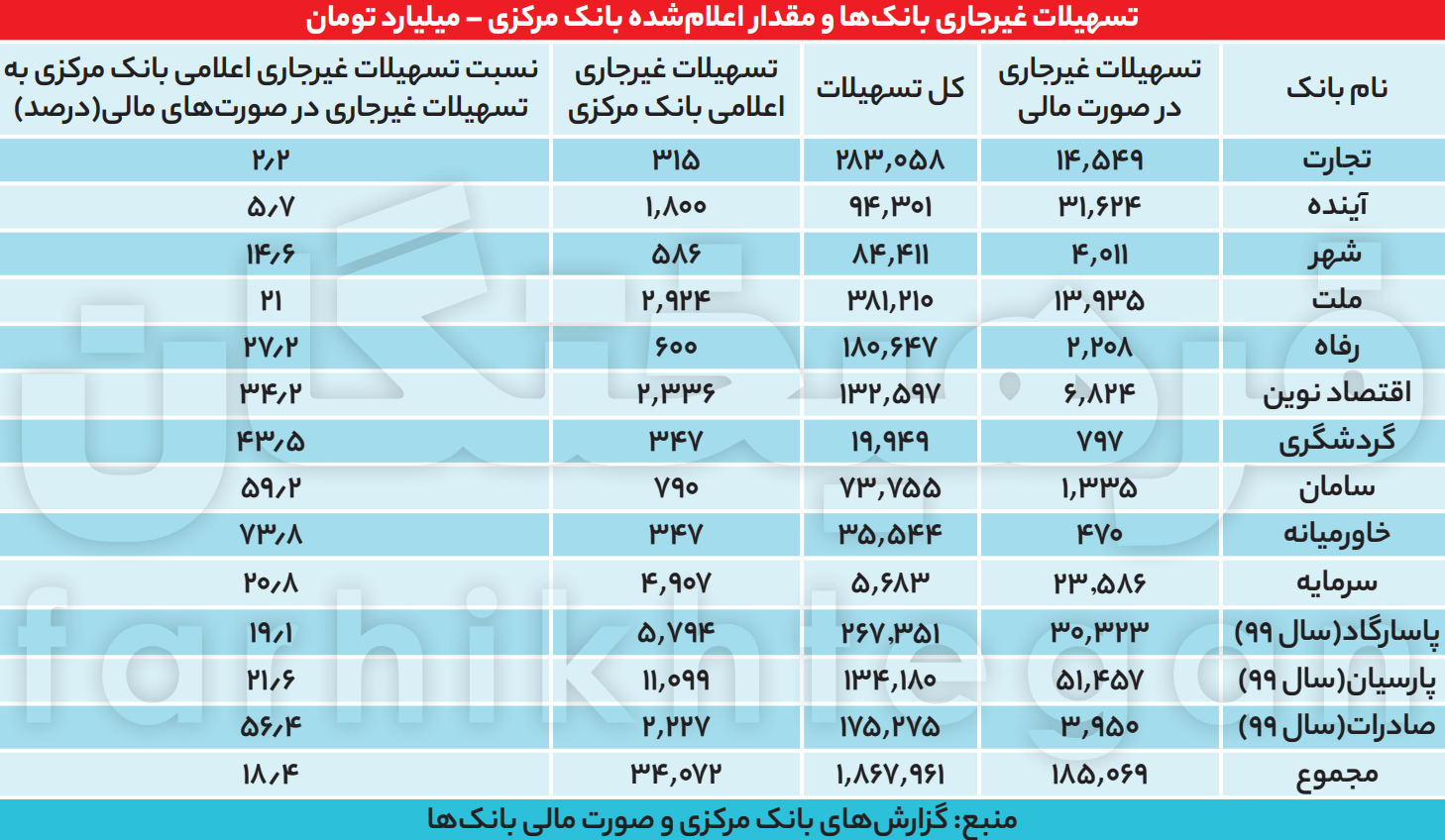

بررسیهای «فرهیختگان» از ۱۳ بانک نشان میدهدمجموع تسهیلات غیرجاری در صورتهای مالی ۱۳بانک درحالی ۱۸۵هزارمیلیاردتومان بوده که در شفافسازی بانک مرکزی فقط لیست ۳۴هزار و ۷۲میلیاردتومان افشا شده است. این بدین معنی است که فقط ۱۸.۴درصد از تسهیلات غیرجاری بانکها شفافشده و ۸۱درصد از آنها غیرشفاف است.

۸۲ درصد لیست بدهکاران بانکی شفاف نشد

میثم اکبری، خبرنگار: انتشار فهرست تسهیلات کلان، اشخاص مرتبط و ذینفع واحد توسط بانکمرکزی، اگرچه گامی مهم و قابل تقدیر در این حوزه است اما خلأ نظارت قوی، ضعف سامانههای نهاد ناظر و معیارهای کاهشدهنده معناداری، دستبهدست هم دادهاند تا ادامه مسیر شفافیت در شبکه بانکی نیازمند بازبینی در سازوکار طیشده و اصلاح فوری آن داشته باشد؛ اصلاحاتی که باید برای کاهش اختلاف در ارقام اعلامی بانکمرکزی و صورتهای مالی بانکها انجام گیرد تا هم شفافیت و هم مرجعیت رسمی آمارهای منتشره از نهاد ناظر را با خود بههمراه داشته باشد. نتایج گزارش حاضر نشان میدهد گرچه شفافسازی تسهیلات کلان و تسهیلات اشخاص مرتبط بانکها امری قابل تقدیر بوده اما شوربختانه این شفافسازی فقط مربوط به 18درصد از تسهیلات غیرجاری بانکهاست. البته این مقدار در بانکهای مختلف متفاوت است؛ در برخی بانکهایی که ناترازی بالایی دارند، این مقدار حتی به 6درصد هم نمیرسد. در بانکهایی که وضعیت بهتری در نسبت تسهیلات غیرجاری دارند، این مقدار بین 50 تا 70درصد بوده است. اهمیت این 18درصد از آنجایی است که در شفافسازی وزارت اقتصاد و بانکمرکزی آن اسامی اشخاص حقوقی و حقیقی منتشر میشود که تسهیلات غیرجاری آنها بیش از 100میلیارد تومان باشد. این درحالی است که بین یک تا 100میلیارد تومان بینهایت تسهیلات دریافت شده که بسیاری از آنها غیرجاری بوده و شاید نامهای آشنایی هم بین آنها باشد.

وام زیر 100 میلیارد تومان را شفاف نمیکنیم!

در جزء نخست بند «د» تبصره«16» قانون بودجه سال1401 بانکمرکزی موکلف شد با استفاده از سامانههای اطلاعاتی خود و عنداللزوم اطلاعات دریافتی از بانکها و موسسات اعتباری غیربانکی براساس تعاریف و مصادیقی که توسط شورای پول و اعتبار تعیین میشود مانده تسهیلات و تعهدات کلان و میزان پرداختی و مانده تسهیلات و تعهدات اشخاص مرتبط و میزان پرداختی هریک از بانکها و موسسات غیربانکی را به تفکیک هریک از اشخاص، نرخ سود، مدت بازپرداخت، دوره تنفس، وضعیت بازپرداخت (جاری، سررسید گذشته، معوق یا مشکوکالوصول)، نوع و میزان وثیقه دریافتشده در تارنمای خود بهصورت عمومی منتشر کند. در 31فروردین1401 بانک مرکزی فهرست بدهکاران بزرگ بانکهای دولتی و خصوصی را که شامل اطلاعات دریافتی از 14بانک بود منتشر ساخت و وعده داد بهتدریج و همزمان با دریافت اطلاعات از سایر بانکها جدول مربوطه کاملتر شود.

از طرفی شورای پول و اعتبار نیز در جلسه 31خردادماه1401 حداقل مبلغ تسهیلات پرداختی به هر ذینفع واحد و اشخاص مرتبط که بانک را ملزم به درج در فهرست میکند 100میلیارد تومان اعلام کرد. در آخرین بهروزرسانی بانکها توسط بانکمرکزی، فهرست تسهیلات و تعهدات اشخاص مرتبط 19بانک و موسسه اعتباری بههمراه فهرست تسهیلات و تعهدات کلان و تسهیلات غیرجاری دو بانک «خاورمیانه» و «سرمایه» منتشر شد.

تبعات یک تصمیم اشتباه

مطابق با دستورالعمل طبقهبندی داراییهای موسسات اعتباری که توسط شورای پول و اعتبار در اسفندماه1385 تصویب شد، وضعیت مشتریان در بازپرداخت تسهیلات دریافتی از بانکها در چهار دسته جاری، سررسید گذشته، معوق و مشکوکالوصول قرار میگیرد. منظور از تسهیلات جاری تسهیلاتی هستند که حداکثر تا دوماه از تاریخ سررسید اقساط یا آخرین پرداخت آن گذشته باشد. به همین شکل طبقه سررسید گذشته تسهیلاتی که بین دو تا 6ماه، طبقه معوق بین 6 تا 18ماه و طبقه مشکوکالوصول بیش از 18ماه از سررسید یا آخرین پرداخت گذشته باشد را شامل میشود که مجموع سه طبقه سررسید گذشته، معوق و مشکوکالوصول را طبقه غیرجاری نیز تلقی میکنند. اما با بررسی فهرست تسهیلات کلان غیرجاری منتشرشده توسط بانکمرکزی و مقایسه آن ارقام با صورتهای مالی منتشره بانکها مشاهده میشود در بسیاری از بانکها بین تسهیلات غیرجاری درجشده در صورتهای مالی و اعلامی بانکمرکزی بعضا تفاوت بسیار زیادی وجود دارد که این امر جای تامل دارد. بهنظر میرسد سقف اعلامی توسط شورای پول و اعتبار که 100میلیارد بوده علیرغم آنکه میتوان آن را رقمی کلان دانست اما آنگونه که انتظار میرفت در روشن ساختن تسهیلات غیرجاری و دریافتکنندگان آن موفق نبوده است.

فقط لیست 18 درصد بدهکاران شفافسازی شده!

با بررسی صورتهای مالی سال1401 بانک تجارت مشاهده میشود از مجموع 283هزارمیلیاردتومان تسهیلات اعطایی این بانک، 15هزارمیلیاردتومان در ردیف تسهیلات غیرجاری قرار گرفتهاند اما در اطلاعات منتشره توسط بانکمرکزی، مجموع تسهیلات غیرجاری بانک تجارت برابر 315میلیارد ذکر شده که تنها گویای 2درصد از 15میلیاردتومان تسهیلات غیرجاری این بانک است. این اختلاف زیاد نشاندهنده این است که بیش از 14هزارمیلیاردتومان یعنی 98درصد از تسهیلات غیرجاری بانک تجارت بهعلت آنکه زیر 100میلیارد تومان بوده اعلام نشدهاند. اما تفاوت در تسهیلات غیرجاری اعلامی بانکمرکزی و مقدار اعلامشده در صورتهای مالی تنها در بانک تجارت خلاصه نمیشود. بانک آینده نیز در صورتهای مالی سال1400 خود عدد 32هزارمیلیاردتومان برای تسهیلات غیرجاری را ثبت کرده است که در فهرست اعلامی بانکمرکزی به عدد 1800میلیاردتومان اشاره شده که نشان میدهد تنها 6درصد از تسهیلاتگیرندگان غیرجاری این بانک مشمول انتشار اطلاعات شدهاند و 94درصد از گیرندگان تسهیلات غیرجاری این بانک همچنان بدون انتشار باقی ماندهاند. در رتبه سوم بیشترین اختلاف بین ارقام اعلامی بانکمرکزی و صورتهای مالی بانکها، بانک شهر قرار دارد که مطابق با صورتهای مالی سال1400 مجموع تسهیلات غیرجاری این بانک بالغبر 4هزارمیلیاردتومان بوده که 586میلیاردتومان یعنی تنها 15درصد توسط بانکمرکزی اعلام شده است. این روند در سایر بانکها نیز ادامه داشته بهطوریکه تسهیلات غیرجاری اعلامی بانک مرکزی برای بانک ملت با صورتهای مالی 21درصد، بانک رفاه 27درصد، اقتصاد نوین 34درصد، گردشگری 44درصد، سامان 59درصد و خاورمیانه 74درصد تطبیق داشته است. البته این ارقام در بانکهای سامان و خاورمیانه که ظاهرا دارای نسبتهای بالایی در انتشار تسهیلات غیرجاری هستند نشان میدهد بیش از 50درصد تسهیلات اعطایی این بانکها که در طبقه غیرجاری قرار گرفتهاند بالای 100میلیاردتومان بوده است. این امر بیانگر آن است که اگرچه نسبت افشای این دو بانک بهنسبت سایر بانکها بیشتر بوده اما تمرکز 59درصد تسهیلات غیرجاری در بانک سامان و 74درصد در بانک خاورمیانه در تسهیلات بالای 100میلیاردتومان نشاندهنده انباشت افزایش ریسک در این داراییهای غیرجاری دارد. آنطور که در جدول آمده، مجموع تسهیلات غیرجاری در صورتهای مالی 13بانک درحالی 185هزارمیلیاردتومان بوده که در شفافسازی بانک مرکزی فقط لیست 34هزار و 72میلیاردتومان افشا شده است. این بدین معنی است که فقط 18.4درصد از تسهیلات غیرجاری بانکها شفافشده و 81درصد از آنها غیرشفاف است. البته پرواضح است افشای همه لیست تسهیلات غیرجاری که برخی از آنها تسهیلات خرد هم هستند برای بانکمرکزی شاید امکانپذیر نباشد اما رقم 18درصد نمیتواند گرهی از تسهیلات معوق بانکها باز کند. دلیل این است همانطور که گفته شد، بانکمرکزی فقط ارقام بالای 100میلیاردتومان را شفافسازی میکند درحالی که بین یک تا 100میلیاردتومان تعداد زیادی از افراد تسهیلات دریافت کردهاند. مشخص نیست مبنای 100میلیاردتومان چیست. اهمیت ارقام بین یک تا 100میلیاردتومان در این است که برای مثال با 99میلیارد تومان میتواند 6600سکه بهار آزادی، 3میلیون و 300هزاردلار خرید، 2750متر خانه در تهران خرید که معادل 46واحد مسکونی است. حال تصور کنید فردی این تسهیلات زیر 100میلیارد تومان را دریافت کرده و صرف سفتهبازی در بازار زمین و مسکن و ارز و... کرده و پول بانک را نمیدهد. در اینجا باید این سوال را پرسید که استدلال شورای پول و اعتبار در اعلام 100میلیاردتومان چه بوده است.

رکوردداران تسهیلات غیرجاری اعلامی

طبق فهرست تسهیلات غیرجاری بیش از 100میلیاردتومان که توسط بانکمرکزی منتشر شده است، بین بانکهای خصوصی، بانک پارسیان با دارا بودن تسهیلات غیرجاری بیش از 11هزارمیلیاردتومان در صدر قرار دارد و پس از این بانک، بانک صادرات با تسهیلات غیرجاری در حدود 5800میلیاردتومان در جایگاه دوم قرار دارد. البته بانکهای پارسیان و صادرات تاکنون صورتهای مالی سال1400 خود را منتشر نکردهاند تا برآوردی از سهم تسهیلات غیرجاری اعلامی بانکمرکزی از کل تسهیلات اعلامی آنها داشته باشیم اما طبق صورتهای مالی سال1399، تسهیلات غیرجاری بانک پارسیان 51هزارمیلیاردتومان و بانک صادرات 30هزارمیلیاردتومان بوده است. در رتبه سوم نیز بانک سرمایه با مطالبات غیرجاری 4900میلیاردتومانی (طبق اعلام بانکمرکزی) قرار دارد. همچنین در بررسی صورتهای مالی منتشره بانکها، بانک آینده با دارا بودن حجم تسهیلات غیرجاری 32هزارمیلیاردتومان، بانک تجارت با 15هزارمیلیاردتومان و بانک ملت با 14هزارمیلیاردتومان رتبههای اول تا سوم این فهرست را دراختیار دارند.

مورد عجیب بانک سرمایه

طبق صورتهای مالی سال1400 بانک سرمایه، از مجموع 5683میلیارد تومان تسهیلات اعطایی این بانک، تسهیلات غیرجاری با مقداری حدود3810میلیاردتومان دارای سهم 67درصدی از کل تسهیلات هستند، یعنی بیش از نیمی از تسهیلات این بانک غیرجاری است. نکته جالبتوجه در این میان مقدار 3774میلیاردتومانی مطالبات مشکوکالوصول از کل مطالبات غیرجاری است، یعنی مطالبات مشکوکالوصول -که موید مطالباتی است که حداقل 18ماه از سررسید و آخرین پرداختی آنها گذشته و دارای کمترین امید به برگشت آنها به بانک است- دارای سهم 99درصدی از مطالبات غیرجاری این بانک هستند. اما این پایان عجایب بانک سرمایه نیست؛ در یادداشتهای تسهیلات و تعهدات کلان این بانک مجموع تسهیلات و تعهدات کلان غیرجاری ذکرشده رقمی بیش از 23500میلیاردتومان است که بیش از 6برابر ارقام ابرازشده قبلی است. پس تا اینجا با دو رقم آنهم با فاصله نجومی در رابطه با تسهیلات غیرجاری روبهرو هستیم؛ اما با اعلام بانکمرکزی، این بانک دارای تسهیلات غیرجاری 4907میلیاردتومانی بوده که اختلاف 1097میلیاردتومانی و بیش از ارقام مندرج در صورتهای مالی را نشان میدهد؛ مسالهای که عادی بهنظر نمیرسد و از آنجاکه تسهیلات اعلامی بانکمرکزی قسمتی از تسهیلات غیرجاری اعلامشده در صورتهای مالی بانکهاست، فارغ از سقف 100میلیاردتومانی تعیینشده برای تفکیک تسهیلات، قاعدتا آمار اعلامی بانکمرکزی باید مقدار کمتری از ارقام صورتهای مالی داشته باشد که درمورد بانک سرمایه و دربرابر اولین ارقام ذکرشده از تسهیلات غیرجاری که مبلغ 3810میلیاردتومانی را نشان میدهد، عکس آن را شاهد هستیم. البته فارغ از عدد دوم، در انتهای صورت مالی که مربوط به تسهیلات و تعهدات کلان است، بانک رقم تسهیلات کلان غیرجاری 70شخص حقیقی و حقوقی را 23هزار و 586میلیاردتومان اعلام کرده است که اختلاف 19هزار و 700میلیاردتومانی با اعداد صورت مالی حسابرسیشده همان سال دارد. در هر صورت محل تردید جدی در رابطه با شفافیت این بانک و صحت اطلاعات آن را ایجاد میکند.

شفافیت 100 میلیارد تومانی

اختلاف زیاد و عدم شفافیت در رابطه با سقف تعیینشده در تسهیلات اعلامی بانکها توسط شورای پول و اعتبار و عدم تطابق اطلاعات با صورتهای مالی بانکها نشان میدهد حد اعلامشده برای انتشار یا عدم انتشار تسهیلات غیرجاری مقدار مناسبی نیست؛ چراکه حد اعلام عمومی برای تسهیلات 100میلیارد تومانی منجر به آن میشود که تسهیلات زیر 100میلیارد -حتی اگر 99میلیاردتومان باشد- اعلام نشود. علاوهبر این، اگر فردی دو فقره تسهیلات مثلا 90میلیاردتومانی و غیرجاری داشته باشد بازهم نام وی ذیل فهرست تسهیلاتگیرندگان غیرجاری درج نمیشود. مضافا اینکه ارقام کمتر از 100میلیاردتومان طیف وسیعی دارند و با مبالغ بسیار کمتر از مقدار تعیینشده امکان عملیات سفتهبازانه و غیرمولد در اقتصاد وجود دارد. البته این امر بهمعنای این نیست که تمامی تسهیلات غیرجاری بانکها و در هر بازهای منتشر شود بلکه بهمعنای آن است که مقداری ملموس که هم گستره بالایی داشته و هم فایدهای در افزایش کارایی اطلاعاتی شبکه بانکی داشته باشد. امری که نشان میدهد باید حد مشخصشده توسط شورای پول و اعتبار تعدیل شود تا علاوهبر نزدیککردن دادههای اعلامی بانکمرکزی با صورتهای مالی بانکها، به شفافیت بهتر در اسامی دریافتکنندگان تسهیلات اعطایی که در سررسید، پرداختهای لازم را انجام ندادهاند و افزایش گستره تسهیلات غیرجاری نیز کمک کند.

از سامانههای بانک مرکزی چه خبر؟

همانگونه که در قانون بودجه ذکر شده، اولویت منبع اطلاعاتی بانکمرکزی در انتشار دادههای مربوط به تسهیلات و تعهدات کلان و اشخاص مرتبط، استفاده از سامانههای اطلاعاتی خود بوده و درصورت لزوم این اطلاعات را از بانکها دریافت کند. اما همانگونه که شاهد هستیم بانکمرکزی بعد از گذشت 4ماه و بهروزرسانیهای متعدد همچنان وعده تکمیل فهرست تسهیلات و انتشار اطلاعات 11بانک دیگر را میدهد. این وضعیت که نشاندهنده نبود اطلاعات مورداطمینان و بهروز از تسهیلات اعطایی بانکها حتی برای نهاد ناظر شبکه بانکی است، میطلبد بانکمرکزی فارغ از تمام حواشی، تمرکز خود را بر تسلط اطلاعاتی برخط و قابلاتکا از بانکها و عملیاتهای درونبانکی و صحتسنجی حسابرسی دقیق از آنها قرار دهد تا اقدامات نظارتی، اصلاحی و سیاستگذاری پولی و مالی کشور که ارتباط تنگاتنگی با یکدیگر دارند، همپوشانی قابلقبولی با واقعیتهای شبکه بانکی داشته باشند.

در این رابطه بیشتر بخوانید:

عدم شفافیت بانک مرکزی در شفافسازی تسهیلات کلان بانکها (لینک)

مطالب پیشنهادی

مطالب پیشنهادی