«فرهیختگان» گزارش میدهد

«فرهیختگان» گزارش میدهدتجربه بسیاری از مردم از تعامل با بیمهها آمیخته از سهولت و صعوبت است. سهولت در پرداخت حق بیمه به خزانه آن شرکت و سختی در دریافت خسارتهای مربوط به حوادث پیشآمده؛ اما برخی مخارج ایجادشده توسط بیمهها که با چراغسبز نهادهای بالادستی آنها انجام گرفته، نهتنها به کارآیی این بخش کمکی نکرده بلکه ظن تبدیل شدن بیمهها به صندوقهای در دسترس برای ذینفعان را تقویت میکند.

شرکتهای بیمه؛ بهشت تسهیلات برای کارمندان

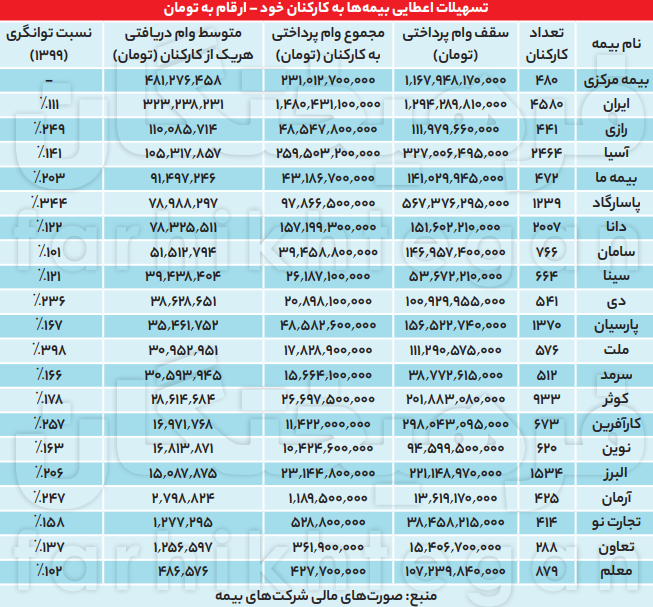

فرهیختگان: تجربه بسیاری از مردم از تعامل با بیمهها آمیخته از سهولت و صعوبت است. سهولت در پرداخت حق بیمه به خزانه آن شرکت و سختی در دریافت خسارتهای مربوط به حوادث پیشآمده؛ اما برخی مخارج ایجادشده توسط بیمهها که با چراغسبز نهادهای بالادستی آنها انجام گرفته، نهتنها به کارآیی این بخش کمکی نکرده بلکه ظن تبدیل شدن بیمهها به صندوقهای در دسترس برای ذینفعان را تقویت میکند. موضوع از این قرار است که بیمهها به کارمندان خود تسهیلات میدهند که تا اینجای کار، هیچ حرفوحدیثی نیست اما نکته قابلتامل اینکه اگر رقم کل تسهیلات پرداختی به کارمندان صنعت بیمه را بر تعداد کارمندان تقسیم کنیم، مانده آخر تسهیلات بهازای هر پرسنل به 117میلیون تومان میرسد؛ این مقدار در برخی شرکتها به 320 تا 480میلیون تومان نیز میرسد. در سه شرکت نیز این مقدار نزدیک به 100میلیون تومان است.

حق بیمه 115 هزار میلیارد تومانی

تقریبا از سال1289 که پای صنعت بیمه با تاسیس دو شرکت بیمه خارجی به ایران باز شد تاکنون که بیش از یکقرن از فعالیت شرکتهای بیمه در ایران میگذرد، این صنعت فرازوفرودهای مختلفی را تجربه کرده است. هماکنون در فضای بیمه کشور، بیمه ایران بهعنوان یک بیمه دولتی و 33شرکت بیمه خصوصی درقالب بیمههای درون سرزمین اصلی، مناطق آزاد، تخصصی بیمه زندگی و بیمه اتکایی درحال فعالیت هستند. در این بین و در راستای داشتن دید کلان نسبت به حجم فعالیت بیمههای فعلی در کشور، میتوان به آمار عملکردی که هرساله و در بازههای زمانی مختلف توسط بیمه مرکزی منتشر میشود، مراجعه کرد. البته آخرین آمار فعالیت صنعت بیمه به تفکیک شرکتهای فعال در این بخش و سهم هریک از بازار بیمه مربوط به سال1398 است و این آمار بهتفکیک هر شرکت برای سالهای 1399 و 1400 تاکنون منتشر نشده و تنها به انتشار آمار به تفکیک هر رشته بیمهای اکتفا شده است. حال آنکه انتشار آمار این صنعت بهتفکیک هر شرکت میتواند موجب شفافیت خوبی در راستای سهم شرکتهای نقشآفرین در صنعت بیمه را معلوم کند؛ چراکه طی دوسال اخیر بوده که با شیوع ویروس کرونا و اثرات اقتصادی، اجتماعی و... مربوط به آن، این اثرات بهطور عمده خود را نشان دادهاند و شرکتهای بیمه یکی از ایفاگران نقش در این میان هستند. با این حال طبق آمار اولیه حق بیمه دریافتی تمام رشتههای بیمهای در سال1400 بیش از 115هزار میلیارد تومان بوده است که 65هزار میلیارد تومان نیز در این سال به بیمهگذاران خسارت پرداخت شد و نشاندهنده سود ناخالص 50هزار میلیارد تومانی سال1400 دارد. البته این سود بهمعنای تعلق تمام این مبلغ به بیمهها ندارد و قسمتی از آن متعلق به بیمههای عمر و زندگی است که باید توسط بیمهها درجهت سرمایهگذاری درست و حفظ ارزش زمانی این مبالغ جهت سرمایهگذاری آنها برنامهریزی صورت بگیرد.

در این میان شرکتهای بیمه شبیه به تمام شرکتهای دیگر در صنایع مختلف سرفصلهایی در رابطه با خدماتی که میتوانند به شاغلان خود ارائه دهند نظیر وام به کارکنان را دارا هستند با این فرق که در زمینه محاسبه سقف وام پرداختی به کارکنان خود، توان آنها در این کار و منابعی که از محل آنها این تسهیلات پرداخت میشود تفاوت جدی با شرکتهای دیگر اقتصادی، تولیدی و خدماتی وجود دارد.

وام 100 تا 400 میلیونی کارمندان بیمه

در ماده12 آییننامه سرمایهگذاری موسسات بیمه، هر موسسه بیمه مجاز است درمجموع حداکثر 5درصد مجموع حقوق صاحبان سهام، ذخایر ریاضی و سایر ذخایر فنی را به کارکنان خود تسهیلات اعطا کند. این مقدار که برای هر شرکت بیمه متفاوت و طبق سرفصلهای مندرج در صورتهای مالی موسسات بیمه قابل محاسبه است، مطابق با آخرین صورت مالی حسابرسیشده و در دسترس، نشان میدهد بیمه ایران با سقف وام پرداختی 1294میلیارد تومانی به کارکنان خود در رتبه اول سقف اعتباردهی و بیمه مرکزی نیز با سقف قانونی 1168میلیارد تومانی در جایگاه بعدی قرار دارد. بعد از این دو شرکت دولتی که بیمه ایران در نقش شرکت بیمه و بیمه مرکزی در نقش نهاد ناظر بر فعالیت بیمهها، در فضای بیمه کشور حضور دارند بیمه پاسارگاد، آسیا و کارآفرین به ترتیب با 567، 327 و 298میلیارد تومان در جایگاههای سوم تا پنجم ایستادهاند.

بین 20شرکت اول بیمه کشور در فهرست اعلامی سال1399 بهانضمام خود بیمه مرکزی، مجموعا 21878نفر مشغول فعالیت هستند که این تعداد در دستهبندیهای رسمی، پیمانی و قراردادی جای میگیرند. البته لازم به ذکر است که دستهبندیهای ذکرشده در تمام شرکتهای بیمه وجود ندارد و مثلا ممکن است در یک شرکت بیمه، مجموع تمام کارکنان در دو دسته قراردادی و خدماتی جای میگیرند یا در شرکتی دیگر همه بهصورت قراردادی مشغول به فعالیت باشند. اما علیرغم این امر و با فرض تساوی در پرداخت وام و دریافت تسهیلات توسط تمام کارکنان رسمی، قراردادی و خدماتی، بیمه مرکزی بهعنوان نهاد ناظر بر بیمههای کشور با سرانه متوسط 481میلیون تومانی هر کارمند در جایگاه اول، بیمه ایران با سرانه متوسط 323میلیون تومانی در جایگاه دوم، بیمه رازی با سرانه 110میلیون تومانی در جایگاه سوم و بیمه آسیا و ما با سرانه 105 و 90میلیون تومانی در جایگاههای چهارم و پنجم قرار دارند. پاسارگاد با نزدیک به 79میلیون تومان، دانا با 78میلیون تومان، سامان با 51.5میلیون تومان، سینا و دی نزدیک با 39میلیون تومان شرکتهایی هستند که در رتبههای بعدی قرار گرفته اند.

وامدهی حتی بالاتر از سقف

همانطور که بیان شد سقف وام پرداختی که هر شرکت بیمه میتواند به کارکنان خود بپردازد 5درصد مجموع حقوق صاحبان سهام، ذخایر ریاضی و سایر ذخایر فنی آن بیمه است. اما با مقایسه خالص وامهای پرداختی بیمهها به کارکنان خود با سقف قانونی تعیینشده در آییننامه، مشاهده میشود دو بیمه ایران و دانا حتی بیش از این مقدار وام به کارکنان خود پرداخت کردهاند. بیمه ایران که سقف وام پرداختی اعطایی 1294میلیارد تومانی را داشته به کارمندان خود مجموعا 1480میلیارد تومان پرداخت کرده است و بیمه دانا نیز علیرغم محدودیت 151میلیارد تومانی آییننامه، خالص وام اعطایی 157میلیارد تومانی به کارکنان خود را به ثبت رسانده است. البته در تبصرهای که در ادامه ماده12 آمده، نسبت 5درصدی ذکرشده به درخواست بیمه و موافقت بیمه مرکزی تا 10درصد قابل افزایش است. با این حال این درخواست موسسه بیمه همانگونه که در تبصره آمده است تنها در موارد خاص میتواند باشد و پس از موافقت بیمه مرکزی امکان افزایش از 5درصد به 10درصد را دارد حال آنکه در صورتهای مالی دو بیمه ایران و دانا، نشانهای از این درخواست و موافقت بیمه مرکزی با این درخواست مشاهده نمیشود.

فراتر از تسهیلات

بیمه همانگونه که از نام آن پیداست باید مامنی برای دریافت حق بیمههای پرداختی افراد و قوه عاقلهای برای سرمایهگذاری آن باشد تا در موارد لزوم به داد افراد تحت پوشش برسد؛ اما تجربههای نگرانکننده فعلی در کشور همچون صندوقهای بازنشستگی و کسری روزافزون آنها که درحال بلعیدن بودجه هستند و شواهد پیشرو از عملکرد بیمهها نشان میدهد باید در ساختار عملکرد بیمهها تجدیدنظر و اصلاح و نظارت ساختاری صورت گیرد. برای مثال نسبت توانگری بیمههای کشور که نشاندهنده میزان توان مالی در انجام تعهدات است، در سال1399 در حد قابلقبولی قرار دارد اگرچه در رابطه با شرکت بیمه سامان و معلم با نسبت توانگری 101درصد و 102درصد و بیمه ایران و سینا که با نسبتهای 111درصد و 121درصد در جایگاههای بعدی نسبتهای توانگری مالی در مقایسه با سایر شرکتهای بیمه قرار دارند و نیاز است به رویکرد مدیریت منابع مالی این شرکتها محتاطانهتر و سنجیدهتر عمل کند. نکته قابلتوجه در این است که بررسی روند تغییر این نسبت در شرکتهای بیمه نیاز به وجود تمام صورتهای مالی حسابرسیشده بازه مورد بررسی دارد اما با این حال درصد توانگری بیمههایی که صورتهای مالی حسابرسیشده سال1400 آنها تا زمان تنظیم این گزارش منتشر شده است، با کاهش 26 تا 65درصدی همراه بوده و بهنظر میرسد مشکلات مالی و اقتصادی تاثیر خود را در جریان ورودی و خروجی بیمهها نیز نشان داده است.

تکرار یک اشتباه

حجم بالای تسهیلات پرداختی به کارمندان و نسبت توانگری در خطر کاهش، مشابه زنگ خطری است که نهتنها باید مورد توجه بیمه مرکزی بهعنوان نهاد ناظر این بخش و بیمههایی است که درصد توانگری پایینی دارند قرار گیرد، بلکه باید حساسیت دولت را نیز برانگیزد؛ چراکه با ادامه شرایط فعلی و عدم تغییر رویکرد کلان مدیریت منابع که ماحصل آن ناتوانی بیمهها در ایفای تعهدات خود به بیمهگذاران است، علاوهبر ایجاد زمینه بحرانهای اجتماعی و سلامت، در یک چرخه معیوب بازهم به ناچار دولت در راه جبران ایفای تعهدات شرکتهای بیمه مجبور به پرداخت بدهیهای آنها شده و این امر هزینهای به قیمت آبرو و اعتماد و سرمایه اجتماعی دولت و بیمههاست. حال آنکه در همین زمان فعلی و با چرخش دیدگاه مدیریتی به بیمهها از نگاه صندوقهای پرپول و امنی که منابع کمهزینه دراختیار صاحبان و کارکنانشان قرار میدهند میتوان به شرکتهایی که امانتدار و سرمایهگذار این وجوه در بازارهای پربازده تبدیل شوند.

ضرورت بازنگری در قوانین

همانطور که پیش از این ذکر شد یکی از مواردی که اجازه قانونی پرداخت وام به کارکنان شرکتهای بیمه را میدهد آییننامه97 سرمایهگذاری این شرکتهاست که توسط شورای عالی بیمه تصویب شده و نکته جالب توجه در این خصوص رتبه اول متوسط وام پرداختی به کارکنان توسط نهاد ناظر بر این صنعت یعنی بیمه مرکزی است. بهنظر میرسد در این زمینه، مشکل نه از خلأ قانونی بلکه از بازگذاشتن دست بیمهها توسط آییننامه قانونی تصویبشده توسط شورای عالی بیمه است که امکان پرداخت تسهیلات با سقف قانونی بالا برای این شرکتها را فراهم آورده است. امکان پرداختی که علاوهبر ایجاد تبعیض بین کارکنان این صنعت و سایر صنایع مشابه که از راه ایجاد ارزش افزوده و خلق ارزش به فعالیت میپردازند به افزایش شکاف و نارضایتی اجتماعی دامن زده و اجازه استفاده از منابع ارزان دریافتی از بیمهگذاران فعلی را در راستای اهداف درونسازمانی و نه اهداف ذینفعان اصلی میدهد. بر این اساس گرچه تسهیلات پرداختی برخی شرکتهای بیمهای از سقف قانونی عبور نکرده اما سوال این است که پرداخت تسهیلات با ارقام بالاتر آیا از منظر عدالت اجتماعی هم قابل پذیرش است یا خیر. بهنظر میرسد پاسخ به آن منفی و جامعه و عرف آن انتظار دارد منابع پرداختی مردم در دست بیمهها امانت است، صرف سرمایهگذاری و کاهش ریسک در صنعت بیمه شود نه اینکه صرف پرداخت تسهیلاتی شود که خود منبع ایجاد شکاف طبقاتی و بیعدالتی است.

مطالب پیشنهادی

مطالب پیشنهادی