«فرهیختگان» بررسی کرد

«فرهیختگان» بررسی کردضرورت بهبود وضعیت مالیاتی کشور با توجه به نیاز به درآمدهای جایگزین نفت و افزایش ظرفیت مالیاتی کشور و تامین حداقل هزینههای جاری دولت از طریق مالیات مورد تاکید اقتصاددانان است.

درسهایی از تجربه نظام مالیاتی ترکیه

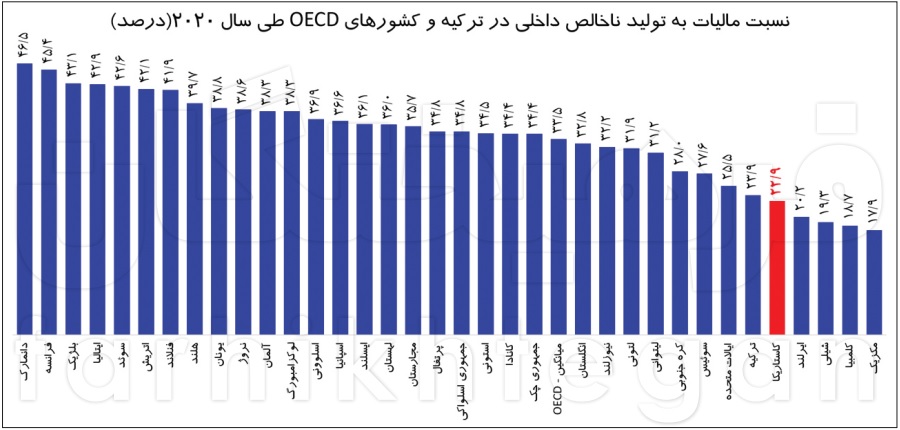

حسین جعفری، دانشجوی دکتری اقتصاد: در سالهای اخیر با شدت گرفتن تحریمهای بینالمللی و کاهش درآمدهای نفتی، به مالیاتها بهعنوان یکی از منابع تامینکننده مخارج عمومی در ایران توجه بیشتری شده است. در این راستا مطالعات زیادی بهمقوله مالیات و نقش آن در توسعه اقتصاد پرداختهاند. ضرورت بهبود وضعیت مالیاتی کشور با توجه به نیاز به درآمدهای جایگزین نفت و افزایش ظرفیت مالیاتی کشور و تامین حداقل هزینههای جاری دولت از طریق مالیات مورد تاکید اقتصاددانان است. سهم کمتر از 10 درصد مالیات به GDP کشور و تفاوت بسیار آن با کشورهای توسعهیافته و کمبود شدید مالیات نسبت به هزینههای جاری دولت و تامین آن از محل درآمدهای نفتی، فروش سایر داراییهای دولت یا سایر منابع درآمدی دولت، کسری بودجه، بدهی دولت به بانکها و بیمهها سالهاست که اقتصاد ایران را تهدید میکند. رفع مشکلات و نارساییهای مذکور، بسط پایههای مالیاتی و تعریف پایههای جدید مالیاتی را بهگونهای ضروری میسازد که ضمن تامین نیازهای دولت به بخش تولید نیز آسیبی نرسد. در همین خصوص در ادامه تجربه پایههای مالیاتی کشور ترکیه را مرور میکنیم که توانسته نسبت مالیات به GDP را به 24 تا 25 درصد برساند.

اقتصاد ترکیه در یک نگاه

ترکیه کشوری با جمعیت 83/4 میلیون نفر است که میانگین رشد جمعیت پنجساله منتهی به سال 2021 این کشور برابر 6/1 درصد بوده است. ترکیه در سال 2021 با تولید ناخالص داخلی برابر 112 میلیارد در جایگاه نوزدهم اقتصاد جهانی قرار داشته است. میانگین رشد سرانه GDP این کشور در پنجساله منتهی به 2021 نیز برابر 831 درصد بوده است. بخش خدمات بیشترین سهم از GDP این کشور را با 62/1 درصد داراست و در رتبههای بعدی به ترتیب بخش صنعت - ساختمان و بخش کشاورزی - جنگلداری - شیلات برابر 30/8 و 7/1 درصد قرار دارند. نرخ بیکاری در این کشور 13/7 درصد است و ضریب جینی برابر 0/404 است. در بخش تجارت خارجی، صادرات و واردات کالاها و خدمات به ترتیب 23/7 و 29/9 درصد از GDP هستند. درصد درآمد و مخارج دولت ترکیه از GDP نیز به ترتیب 31/5 و 34/5 درصد است.

ساختار درآمدهای مالیاتی

بررسی نظام مالیاتی ترکیه نشان میدهد که اهم مالیاتهای دریافتی در این کشور شامل مالیات بر درآمد اشخاص حقیقی، مالیات بر شرکتها، مالیات بر ثروت، مالیات بر ارزشافزوده و سایر مالیاتهاست. در این راستا ترکیب درآمدهای مالیاتی کشور ترکیه در سال 2020 میلادی از سهم 39 درصدی مالیات بر ارزشافزوده و 16/3 درصدی مالیات بر درآمد اشخاص حقیقی از درآمدهای مالیاتی حکایت دارد. این درحالی است که تنها 4/2 درصد از درآمدهای مالیاتی، به مالیات بر ثروت تعلق داشته است. همچنین در سال مذکور، 32/6 درصد از درآمدهای مالیاتی کشور ترکیه را سایر مالیاتها تشکیل داده است که مهمترین آنها سهم بیمههای تامین اجتماعی است.

تصویر کلی از نظام مالیاتی

در کشور ترکیه شرکتهای مقیم با مسئولیت نامحدود، نسبت به درآمد جهانی خود مالیات میپردازند، اما شرکتهای غیرمقیم نسبت به درآمدهایی که در ترکیه کسب میکنند، مشمول پرداخت مالیات هستند و این درحالی است که در این کشور، تمام سودهای حاصل از کسب درآمد بهجز سود سهام، که واجد شرایط معافیت مشارکت داخلی است؛ مشمول مالیات میشوند. همچنین نرخ استاندارد مالیات بر درآمد شرکتها برای سال 2022 میلادی، 23 درصد است. نکته بعدی که در ارتباط با تصویر کلی از نظام مالیاتی ترکیه میتوان ذکر کرد، این است که شرکتهایی (بهجز بانکها، موسسات مالی، شرکتهای بیمه و صندوقهای بازنشستگی) که حداقل 20 درصد از سهام خود را از طریق عرضه اولیه سهام، در بورس اوراق بهادار استانبول عرضه میکنند، مشمول نرخ مالیات بر درآمد شرکت با کاهش دو واحد درصدی هستند، یعنی نرخ مالیات آنها در سال 2022 میلادی، بهجای 23 درصد، 21 درصد خواهد بود. این روند به مدت پنجسال از سالی که عرضه اولیه سهام را آغاز کردهاند، ادامه خواهد داشت. علاوهبر مطالب گفته شده در کشور ترکیه مشوقهای مختلفی وجود دارد. تا 31 دسامبر 2023 میلادی، برای شرکتهایی که فعالیتهایی مبتنیبر طراحی و تحقیق و توسعه انجام میدهند، ارفاق مالیاتی در نظر گرفته شده است. این ارفاق مالیاتی معادل صددرصد مخارج تحقیق و توسعه و طراحی است. علاوهبر کسورات مالیاتی که برای چنین مخارجی در حسابهای قانونی در نظر گرفته شده است، این ارفاق مالیاتی هم در دسترس شرکتها است. بیش از 80 درصد (95 درصد برای کارکنانی که مدرک دکتری یا کارشناسیارشد علوم پایه دارند، 90 درصد برای کارکنان با مدرک کارشناسیارشد هر رشتهای یا دانشجوی دوره کارشناسی در علوم پایه هستند) مالیات بر دستمزد کارکنان تحقیق و توسعه و طراحی، از مالیات تکلیفی درآمد معاف هستند. بهعلاوه 50 درصد از حق بیمه پرداختی سازمان تامین اجتماعی برای هر کارمند تحقیق و توسعه و طراحی، توسط وزارت اقتصاد و دارایی این کشور جبران میشود (تا 10درصد از تعداد کل کارکنان تماموقت تحقیق و توسعه). همچنین واردات کالاها برای استفاده در پژوهش، بهعنوان بخشی از یک پروژه تحقیق و توسعه یا طراحی، از عوارض گمرکی و مشارکت اجباری برای صندوقهای واردات معاف هستند. صدور اسناد و انجام رویهها با توجه به اینکه کارهای وارداتی معاف از حق تمبر و کارمزد هستند، صورت میگیرد. فعالیتهای نوآورانه هم از حق تمبر معاف هستند. برای بهرهمندی از مزایا، مراکز طراحی و تحقیق و توسعه باید خارج از مناطق توسعه فناوری تعیینشده، ایجاد شوند و باید حداقل 15 کارمند تماموقت در مرکز تحقیق و توسعه و 10 کارمند تماموقت در مرکز طراحی داشته باشند.

تمکین شرکتها

در کشور ترکیه اظهارنامه مالیات بر درآمد شرکت باید در بازه بین اولین و سیامین روز از ماه چهارم پس از پایان دوره حسابداری شرکت ارائه شود. مالیات بر درآمد شرکتها تا پایان ماهی که مهلت تسلیم اظهارنامه مالیاتی است، قابل پرداخت است (یعنی برای شرکتهایی که از سال تقویمی استفاده میکنند، تا پایان ماه آوریل). شرکتهای سهامی ملزم هستند که 25 درصد مالیات بر درآمد شرکت را براساس سود سهماهه خود، پیشپرداخت کنند. پیشپرداختهای انجامشده در طول سال، با مالیات بر درآمد شرکت که در اظهارنامه سالانه مالیات بر درآمد شرکت تعیین شده است، جبران میشود. پیشنویس اظهارنامه مالیاتی شرکت باید تا روز هفدهم ماه دوم پس از س ماهه ارسال شود و مالیات هم تا هفدهم همان ماه قابل پرداخت است و این در حالی است که وزارت اقتصاد و دارایی میتواند مهلت ثبت پیشنویس سهماهه اظهارنامه مالیاتی را تمدید کند. درخصوص جرایم نیز در ترکیه میتوان ابراز داشت که درحالحاضر جریمه تاخیر در پرداخت 1/6 درصد در ماه اعمال میشود. همچنین برای تاخیر در تسلیم اظهارنامه، عدم نگهداری صحیح دفاتر قانونی، قصور در رعایت اصول حسابرسی قانونی، قصور در ثبت بهموقع قانونی و محضری؛ جرایم آییننامهای در نظر گرفته شده است. جرایم ویژه عدم تمکین با مبالغی ثابت (مشمول تغییر سالانه) برای قصور در صدور فاکتور و سایر اسناد بهطوری که در رویههای مالیاتی مشخص شده در نظر گرفته شده است. در نکته پایانی نیز میتوان عنوان کرد که جریمه مالیات از دست رفته ناشی از فرار مالیاتی، معادل مقدار همان مالیات است.

مالیات بر درآمد اشخاص حقیقی

طبق مقررات کشور ترکیه اشخاص حقیقی که در هرسال تقویمی، برای دوره پیوسته بیش از 6 ماه در ترکیه هستند، مقیم تلقی میشوند. این درحالی است که اشخاص حقیقی خارجی که برای ماموریت یا پروژه کسبوکاری خاصی یا کسانی که برای تعطیلات، مراقبتهای پزشکی یا اهداف آموزشی در ترکیه به سر میبرند، حتی اگر بیش از 6 ماه هم آنجا باشند، مقیم در نظر گرفته نمیشوند. درخصوص مالیات افراد مقیم، مالیات بر درآمد جهانی آنها وضع میشود ولی درخصوص افراد غیر مقیم تنها درآمد آنها در کشور ترکیه مشمول مالیات میشود. در این کشور نرخ مالیات بر درآمد اشخاص حقیقی برای درآمدهای کسبشده در سال تقویمی 2021، نرخ تصاعدی بین 15 تا 40 درصد در نظر گرفته شده است که طبقات درآمدی مالیات بهطور سالانه تعدیل میشود. در این کشور عایدی سرمایه حاصل از فروش سهام و ابزارهای بازار سرمایه، مشمول مالیات بر درآمد است. صرفنظر از دوره نگهداری، عایدی حاصل از فروش حقوق نامشهود، عایدی سرمایه حاصل از فروش سهام، مشارکتها در شرکتهای با مسئولیت محدود و عایدی حاصل از انتقال مالکیت یک بنگاه اقتصادی که باعث توقف فعالیت آن مجموعه شده است، مشمول مالیات بر درآمد میشود. همچنین عایدی فروش اموال غیرمنقول در مدت پنجسال از تاریخ خریداری، مشمول مالیات بر درآمد میشود. در موارد خاص، در تعیین عایدی مشمول مالیات، هزینه خرید با افزایش شاخص قیمت تولیدکننده بین تاریخ خرید و تاریخ فروش، با تورم تعدیل میشود.

مالیات بر ارزش افزوده

براساس قوانین کشور ترکیه، مالیات بر ارزش افزوده به بیشتر کارها و خدمات تعلق میگیرد. در این کشور نرخ استاندارد مالیات بر ارزش افزوده 18درصد است ولی با نرخ تخفیفی 8درصدی به مواد غذایی اساسی، محصولات دارویی، خدمات خاص و اقلام دیگر و یکدرصد برای محصولات کشاورزی خاص و تجهیزات و ماشینآلات خاص اجارهای قابل اعمال است. نرخ تخفیف 8درصدی مالیات بر ارزش افزوده اعمالشده به خدمات آموزشی، بهطور موقتی برای خدمات ارائهشده از اول سپتامبر2021 تا 31ژوئن2022، تا یکدرصد کاهش یافته است. کتابها، مجلات و روزنامههای چاپشده، معاف از مالیات بر ارزش افزوده هستند اما فروش آنلاین روزنامه، مجله و کتابهای الکترونیکی مشمول نرخ استاندارد مالیات بر ارزش افزوده است. مالیات ارزش افزوده عوارض معکوس، به پرداختهای انجامشده به خدمات حرفهای افراد غیرمقیم، استفاده از موارد نامشهود (مانند حق امتیاز، مجوزها یا دانش فنی) و فروش چنین حقوقی، با نرخ 18درصد اعمال شده است. مالیات بر ارزش افزوده خدمات الکترونیکی فراهم شده توسط ارائهدهندگان خدمات (غیرمقیم) به افراد مقیم ترکیه که برای مالیات بر ارزش افزوده در ترکیه ثبتنام نکردهاند، باید توسط ارائهدهندگان خدمات، اظهار و پرداخت شود. همچنین در کشور ترکیه سررسید پرداخت مالیات بر ارزش افزوده، ماهانه است. اظهارنامه مالیات بر ارزش افزوده باید تا 26ام ماه بعد تکمیل شده و مالیات متعلق تا 26ام ماهی که اظهارنامه در آن ارسال شده است، پرداخت شود.

مالیات املاک و مسکن

مالیات بر املاک در کشور ترکیه براساس ارزش زمین یا ساختمان، به نرخ 2درصد برای ساختمان، یکدرصد برای محل سکونت، یکدرصد برای زمین و 3درصد نیز برای سایت ساختمان قابل پرداخت است. این نرخها برای ساختمانها و زمینهای واقع در شهرهای بزرگ تا 100درصد هم افزایش مییابند. نرخ مترمربع برای ارزشگذاری ساختمان به موقعیت املاک، بستگی دارد. همچنین در این کشور یک مالیات زیستمحیطی توسط شهرداریها بر ساختمانی که میان اشخاص دیگر بهعنوان محل کسبوکار استفاده میشود وضع شده است. همچنین نقلوانتقال املاک در کشور ترکیه مشمول مالیات 4درصدی به ارزش خرید یا انتقال است که بهطور مساوی بین خریدار و فروشنده تقسیم میشود. در کشور ترکیه املاکی که براساس هدیه یا ارث به دست آمدهاند مشمول مالیات میشوند که برای اموال هدیه با نرخی بین 10 تا 30درصد و برای اموال ارث با نرخی بین یک تا 10درصد ارزش ارزیابی شده آن هستند. در این کشور نوع دیگری از مالیاتها تحتعنوان مالیاتهای تکلیفی وجود دارد که براساس آن هیچگونه مالیات تکلیفی بهسود سهام پرداختی به یک شرکت مقیم، تعلق نمیگیرد. سود سهام پرداختشده به افراد مقیم یا غیرمقیم، یا یک شرکت غیرمقیم مشمول 15درصد مالیات تکلیفی است، مگر اینکه این نرخ طبق موافقتهای مالیاتی کاهش یابد. در ارتباط با بهره نیز هیچگونه مالیات تکلیفی به بهره پرداختی به افراد مقیم تعلق نمیگیرد. بهره وامهای قابل پرداخت به دولتهای خارجی، نهادهای بینالمللی، بانکهای خارجی یا شرکت سهامی خارجی که بهعنوان یک واحد مالی واجد شرایط هستند، مشمول 10درصد مالیات تکلیفی است. نرخ 10درصد به بهره وامهای دیگر نهادها و اشخاص حقیقی غیرمقیم تعلق میگیرد، مگر اینکه این نرخ، طبق موافقتهای مالیاتی، کاهش یابد. نکته قابلتوجهی که در ارتباط با کشور ترکیه قابل ذکر است اینکه در این کشور بهجز وضع مالیات عایدی سرمایه، هیچ مالیات خروج خاصی تحتعنوان عوارض خروج از کشور وجود ندارد.

مالیات گردشگری و اقامتگاه

از اول اکتبر2019 میلادی، در کشور ترکیه مالیات گردشگری به درآمد حاصل از گردشگری تعلق میگیرد. سهم گردشگری از واحدهای اقتصادی خاصی دریافت شده و نرخ آن در محدودهای بین 2 تا 7/5 لیر از فروش خالص کل و درآمد لیزینگی حاصل از سرمایهگذاران حقیقی، سرمایهگذاران حقوقی یا متصدیان واحدهای تجاری گردشگری از فعالیتهایی که در این واحدهای اقتصادی انجام شده، وصول میشود. برای درآمد حاصل از بخشهای گردشگری مشمول مشوقهای خاصی همچون گردشگری زمستانی، گرمایی، سلامت، روستایی یا ورزشهای واجد شرایط، این نرخ میتواند تا 50درصد کاهش پیدا کند. مالیات گردشگری باید بهصورت ماهانه در 24ام ماه بعد اعلام شده و تا روز 26ام ماه بعد پرداخت شود. مالیات گردشگری برای اهداف مالیاتی از مالیات بر درآمد شخص و مالیات بر درآمد شرکت کسر میشود. همچنین برای خدمات اقامتی همراه با خدمات دیگر نظیر غذا و نوشیدنی، فعالیتها، سرگرمیها، استخرهای شنا، چشمههای آبگرم و خدمات مشابه که توسط هتلها، متلها، روستاهای تعطیلاتی، هاستلها، هتلآپارتمانها، میهمانپذیرها، کمپها، کلبهها یا خانههای کوهستانی ارائه میشود مالیاتی در نظر گرفته شده است، در ابتدا برنامهریزی شده بود که این مالیات از اول آوریل2020 اعمال شود اما به تعویق افتاده و این مالیات از اول ژانویه2022 اعمال شد.

مطالب پیشنهادی

مطالب پیشنهادی