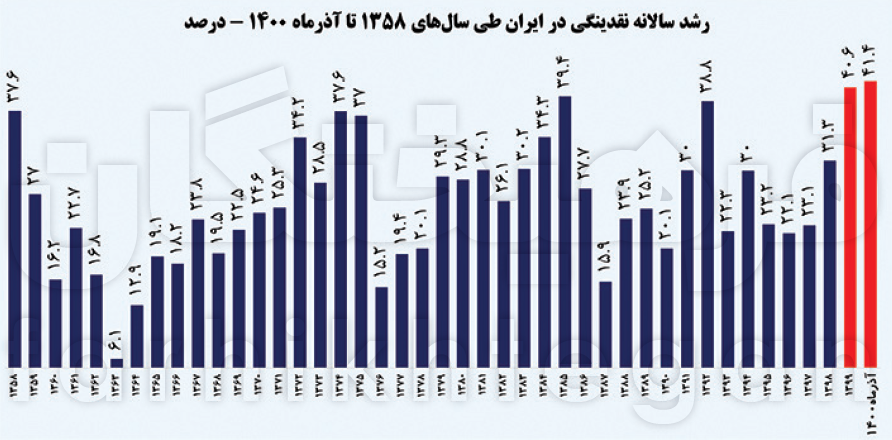

رکورد تاریخی نرخ رشد نقدینگی برای دولت دوم روحانی است اما آمارهای فعلی هم اعلام خطر میکنند

رکورد تاریخی نرخ رشد نقدینگی برای دولت دوم روحانی است اما آمارهای فعلی هم اعلام خطر میکنندتحریک تقاضای کل از طریق افزایش حجم نقدینگی که عمدتا از ناحیه رشد پایه پولی بر کشور تحمیل میشود، ازجمله دلایل اصلی تورم در اقتصاد ایران است. براساس آمار موجود، رابطه بین تورم و نقدینگی در ایران در دورههای مختلف متفاوت بوده است.

رشد نقدینگی؛ کمتر از روحانی، در مرز هشدار

مهدی عبداللهی

مهدی عبداللهیمهدی عبداللهی، دبیر گروه اقتصاد: تحریک تقاضای کل از طریق افزایش حجم نقدینگی که عمدتا از ناحیه رشد پایه پولی بر اقتصاد کشور تحمیل میشود ازجمله دلایل اصلی تورم در اقتصاد ایران است. البته ممکن است در دورهای رابطه بین تورم و نقدینگی متفاوت باشد. برای مثال، در پرتوی فزونی صادرات نفتی و متناسب با آن رشد اقتصادی، ثبات نرخ ارز در کنار سیاستهای دولت در جهت تثبیت قیمت، عدم استقراض از بانک مرکزی و کاهش حجم بدهی دولت به بانک مرکزی و کنترل ترازنامه بانکها، موجب میشود رابطه تورم و نقدینگی ضعیفتر باشد. اما در سالهای اخیر افقی شدن نسبت نقدینگی به شاخص قیمت که از مهرماه 1397 به بعد رخ داده، بیانگر این نکته است که در غیاب رشد تولید در اقتصاد ایران، بخش زیادی از نقدینگی افزایش یافته روی نرخ تورم تخلیه میشود. این موضوع در یک هفته اخیر مرتبا از سوی عبدالناصر همتی، رئیس پیشین بانک مرکزی به دولت جدید هشدار داده شد. وی مدعی است پایه پولی در دولت سیزدهم 180 هزار میلیارد تومان افزوده شده که از طریق فشار دولت بر بانکها برای تامین منابع مالی خود صورت گرفته است. البته رمزگشایی از اعداد و ارقام اعلام شده از سوی همتی نشان میدهد هرچند هشدار وی صحت نداشته و کل پایه پولی افزوده شده از اول مردادماه تا پایان آذرماه حدود 45 هزار میلیارد تومان بوده، اما آمارها نشان میدهد دولت سیزدهم میراثدار شرایط دشواری است که عدم کنترل بمبهای ساعتی آن، میتواند تبعات و پیامدهای جدی از مسیر افزایش پایه پولی و نقدینگی و سپس تورم داشته باشد، وضعیتی که مستقیما رفاه و معیشت مردم را هدف قرار داده است. شاهد این ادعا؛ خلق 120 هزار میلیارد تومان نقدینگی در ماه یا به عبارتی نزدیک به 4 هزار میلیارد تومان نقدینگی در روز است.

طی 42 سال نقدینگی 17 هزار برابر شده است

تحریک تقاضای کل از طریق افزایش حجم نقدینگی که عمدتا از ناحیه رشد پایه پولی بر کشور تحمیل میشود، ازجمله دلایل اصلی تورم در اقتصاد ایران است. براساس آمار موجود، رابطه بین تورم و نقدینگی در ایران در دورههای مختلف متفاوت بوده است. آمارهای توصیفی حاکی از تضعیف این رابطه یا تاخیر در اثرگذاری نقدینگی بر تورم است.

روند نسبت نقدینگی به شاخص قیمت طی دوره سال 1390 تا آذر 1400 بهعنوان مهمترین مولفه تعیینکننده نرخ تورم نشاندهنده رشد ادامهدار و قابلملاحظه است. بهطوریکه در آذر 1400 نسبت به آذر 1399 حدود 28 درصد رشد سالانه را تجربه کرده است، همچنین میتوان گفت تقریبا همه نقدینگی رشد یافته، روی نرخ تورم مصرفکننده تخلیهشده و بازار داراییها نتوانسته از اثر نقدینگی رشد یافته بر تورم بکاهد.

با نگاهی به وضعیت نرخ تورم بهعنوان یکی از مولفههای اصلی کاهنده رفاه بهخصوص در سال 1399، همچون سایر متغیرهای اقتصادی، بسیار تحتتاثیر شیوع ویروس کرونا قرار گرفته است. این امر باعث تشدید کسری بودجه دولت شده و درنتیجه رشد پایه پولی را افزایش داده است. از طرف دیگر کاهش ذخیره قانونی -که در راستای آزادسازی منابع مورد نیاز بانکها برای اعطای تسهیلات حمایتی کرونا صورت گرفته- نیز ضریب انبساط نقدینگی را افزایش داده و درنتیجه پایه پولی افزایشیافته میتواند با شدت بیشتری به نقدینگی تبدیل شود و در میانمدت اثرگذاری بیشتری بر پیامد رفاهی نرخ تورم خواهد داشت.

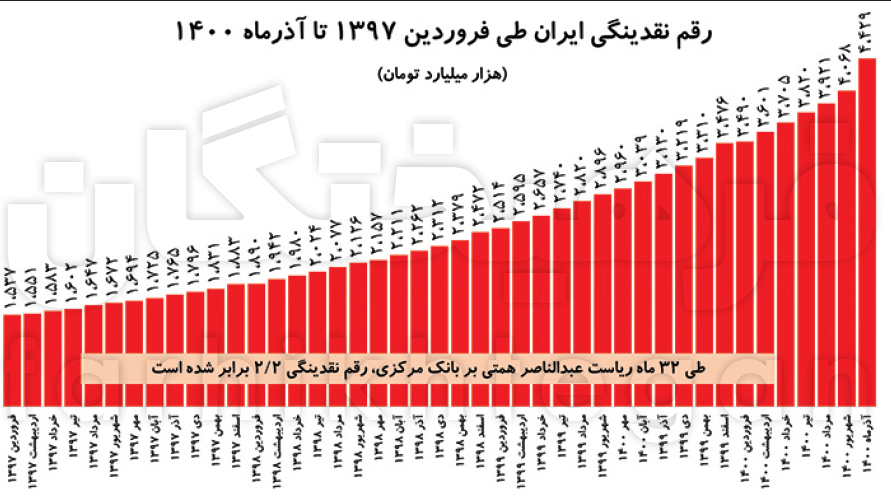

مشاهده کمیت و کیفیت رشد نقدینگی در یکسال گذشته و افزایش نسبی قیمتها در مدت مذکور نگرانیهای جدی در رابطه با نرخ تورم در ماههای پیش رو ایجاد و اولویت مساله مدیریت نقدینگی در اقتصاد با هدف کنترل تورم را آشکار میکند. آنگونه که آمارهای رسمی نشان میدهند، حجم نقدینگی از 258 هزارمیلیارد تومان در سال 1357 با رشد 17 هزار برابری به چهارهزار و 429 هزارمیلیارد تومان در پایان آذرماه رسیده است.

خلق نقدینگی ساعتی ۱۶۷ میلیارد تومان!

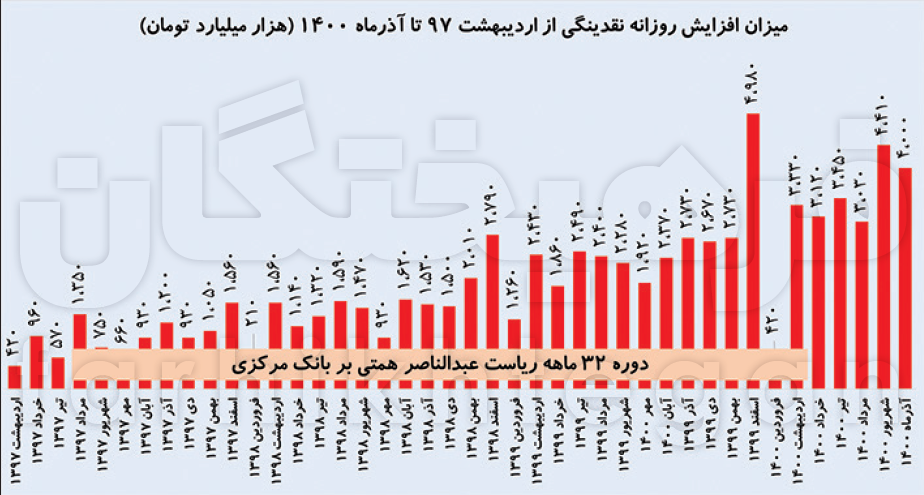

به این اعداد توجه داشته باشید: تا سال 1369، روزانه کمتر از یکمیلیارد تومان خلق نقدینگی شده است، این میزان در سال 1370 به دومیلیارد تومان، در سال 1380 به 20 میلیارد تومان، در سال 1390 به 163 میلیارد تومان؛ تا سال 1395 به 647 میلیارد تومان، تا پایان سال 1398 به ۲۷۹۰ میلیارد تومان و در آذر سال جاری به حدود ۴ هزار میلیارد تومان رسیده است.

از سال 1357 تا سال 1380 رقم نقدینگی خلق در هر ساعت کمتر از یکمیلیارد تومان بوده، این میزان تا سال 1390 به ساعتی هفتمیلیارد تومان رسیده، تا سال 1395 این مقدار 27 میلیارد تومان بوده اما حالا این میزان ۱۶۷ میلیارد تومان است.

نقدینگی خلقشده در مهرماه 1400 به میزان 159 هزارمیلیارد تومان بوده که این مبلغ نسبت به یارانه پرداختی در حدود 3.5 هزارمیلیارد تومان در ماه، بیش از 45 برابر یارانه پرداختی بوده است. طی 9 ماه نخست 1400، بالغبر 953 هزارمیلیارد تومان نقدینگی خلق شده که بهازای هر نفر ایرانی معادل 11 میلیون تومان است. پیشبینی میشود خلق نقدینگی تا انتهای سال به رقم 1166 هزارمیلیارد تومان برسد که 20 برابرِ معادل ریالی ارز ترجیحی است. عملکرد هشتماهه بودجه در سال 1400 بالغبر 482 هزارمیلیارد تومان است و پیشبینی میشود تا انتهای سال، این مبلغ به 720 هزارمیلیارد تومان برسد و این به آن معناست که خلق نقدینگی ایجادشده طی سالجاری، بیش از 1.6 برابر بودجه عمومی کل کشور بوده است.

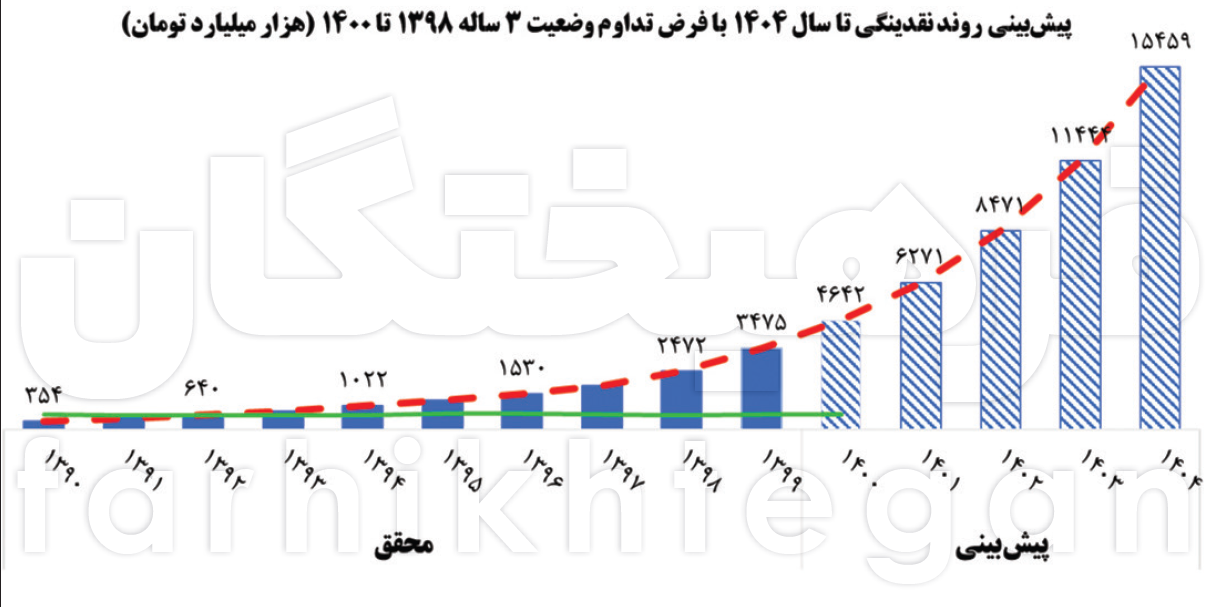

ادامه روند افزایش لجامگسیخته نقدینگی حاکی است که تا پایان سال 1402، نقدینگی دوبرابر میشود و تورم افسارگسیخته بیشتری در انتظار اقتصاد ایران خواهد بود. همچنین پیشبینی میشود نقدینگی در پایان سال 1404، با 350 درصد افزایش نسبت به ابتدای سال 1400، به حدود 15459 هزارمیلیارد تومان افزایش مییابد، یعنی خلق روزانه نقدینگی در سال 1404 به 11 هزارمیلیارد تومان در روز خواهد رسید؛ رقمی که درحالحاضر حدود 3600 میلیارد تومان است.

همتی همچنان سلطان نقدینگی در 42 سال اخیر

عبدالناصر همتی، رئیسکل پیشین بانک مرکزی در روزهای اخیر مدعی شده فشار روزافزون بر بانکها برای تامین مالی دولت و تسهیلات تکلیفی -که باید بانکها به شرکتهای دولتی اعطا کنند- موجب تشدید ناترازی بانکها شده است. وی گفته است این مساله در چندماه اخیر سبب شده بانکها اوراقی را که از دولت خریداری کردهاند در عملیات بازار باز به بانک مرکزی بفروشند تا از این جهت بتوانند وضعیت بد نقدینگی خود را التیام دهند. به گفته وی، بررسی دادههای منتشرشده از سوی بانک مرکزی درخصوص بازار باز نشان میدهد در این بازار از ابتدای شهریورماه تاکنون مانده نقدینگی نزد بانکها در حد 75 هزارمیلیارد تومان بوده است. در شرایطی که برخی معتقدند این بازار نمیتواند پایه پولی را آسیب بزند، همتی باوری دیگر دارد و این رقم را مستقیما در افزایش پایه پولی کشور دخیل میداند. از سوی دیگر وی میگوید اضافه برداشت بانکها از بانک مرکزی در پایان خرداد در سطح 30 هزار میلیارد تومان بوده که با آغاز دولت جدید این رقم به 105 هزار میلیارد تومان رسیده است.

بنابر اظهارات همتی، جمع این دو رقم در آخر معادل با 180 هزار میلیارد تومان بوده که از کانال ضریب فزاینده (که در ماه اخیر برابر با هشت بوده) میتواند 1440 هزارمیلیارد تومان نقدینگی در این مدت خلق کند.

اظهارات عبدالناصر همتی درحالی است که براساس آخرین گزارش بانک مرکزی (تحلیل تحولات اقتصاد کلان در آذرماه 1400)، حجم نقدینگی در پایان آذر این سال نسبت به پایان سال 1399 معادل 27.4 درصد رشد یافته است.

بانک مرکزی توضیح داده 2.5 واحد درصد از رشد نقدینگی در 9ماهه منتهی به آذرماه 1400 مربوط به اضافه شدن اطلاعات خلاصه دفترکل داراییها و بدهیهای بانک مهر اقتصاد به اطلاعات خلاصه دفترکل داراییها و بدهیهای بانک سپه (بهواسطه ادغام بانکهای متعلق به نیروهای مسلح در بانک سپه) است و فاقد آثار پولی است.

بر همین اساس نرخ رشد نقدینگی در 12ماهه منتهی به آذرماه 1400 به 41.4 درصد رسیده که 2.7 واحد درصد از آن مربوط به افزایش پوشش آماری مذکور است. بهعبارتدیگر درصورت عدم لحاظ پوشش آماری مذکور، رشد نقدینگی در پایان آذرماه 1400 نسبت به پایان سال 1399 معادل 24.9 درصد و در 12ماهه منتهی به آذرماه 1400 معادل 38.7 درصد بود. با این حساب، نگاهی به رشد تاریخی حجم نقدینگی طی سالهای 1357 تا آذرماه امسال نشان میدهد همتی با 40.6 درصد نقدینگی که در سال 1399 خلق کرده، طی 42 سال اخیر همچنان رکورددار خلق نقدینگی در ایران است.

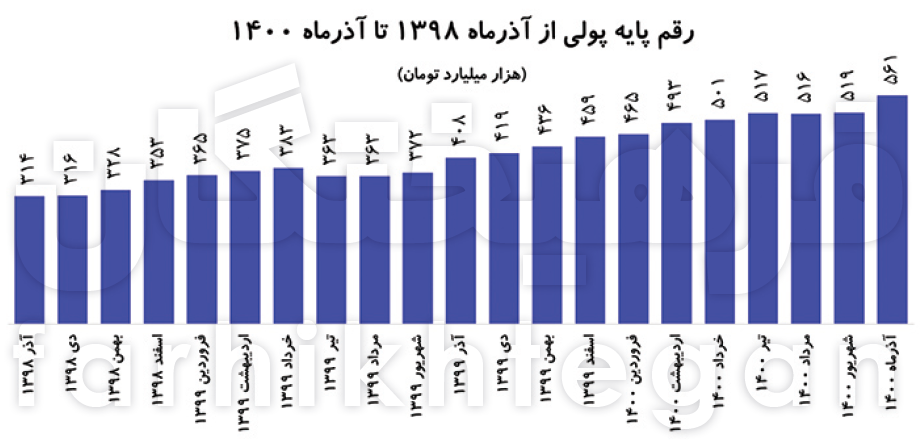

اگر بپذیریم سخنان رئیسکل پیشین بانک مرکزی نه از سر رقابت و تلافی و صرفا تذکری از سر دلسوزی است، آمارها و ارقام ابعاد دیگری را نشان میدهد؛ چراکه براساس گزارش اخیر بانک مرکزی (تحلیل تحولات اقتصاد کلان در آذرماه 1400)، رشد پایه پولی در 12ماهه منتهی به آذرماه 1400 به 37.6 درصد رسیده و همچنین پایه پولی در پایان آذرماه امسال نسبت به پایان سال 1399، رشدی معادل 22.2 درصد داشته که در مقایسه با رشد متغیر مذکور در دوره مشابه سال قبل (15.5 درصد) به میزان 6.7 واحد درصد افزایش یافته است.

مساله مهم این است که طبق آمارهای بانک مرکزی، حجم نقدینگی تا پایان آذرماه 1400 به ترتیب به چهارهزار و 429 هزارمیلیارد تومان و پایه پولی نیز به 561 هزارمیلیارد تومان رسیده که طبق آمارهای بانک مرکزی، حجم نقدینگی خلقشده طی دولت سیزدهم (از اول مردادماه) حدود 508 هزارمیلیارد تومان و حجم پایه پولی اضافهشده نزدیک به 45 هزارمیلیارد تومان است. البته این نکته لازم به ذکر است که دولت روحانی تا 11 مرداد نیز بر سر کار بوده است.

میراث شوم بدهی روحانی

دولت سیزدهم تاکنون مدعی شده که دولت افتخارش این است که برای درآمدزایی سمت پایه پولی نرفته و این رقم را پایین نگه داشته است، اما حالا عبدالناصر همتی رقیب رئیسجمهور، دولت جدید را به همین موضوع متهم میکند. اکنون باید دید اظهارات همتی تا چه حد صحت دارد. همتی میگوید در دولت فعلی 180 هزار میلیارد تومان پایه پولی جدید خلق شده که همه آن به بانکها برمیگردد (اضافهبرداشت ۱۱۲همت و مانده ریپو ۷۵ همت). گرچه جزئیات آمارهای نقدینگی ازسوی بانک مرکزی منتشر نشده، اما گفتیم که در دوره دولت سیزدهم رقم نقدینگی خلقشده حدود 508 هزار میلیارد تومان و حجم پایه پولی اضافهشده نیز نزدیک به 45 هزار میلیارد تومان بوده است.

رشد پایه پولی در 12ماهه منتهیبه آذرماه 1400 به 37.6 درصد رسیده و پایه پولی در پایان آذرماه 1400 نسبتبه پایان سال 1399، رشدی معادل 22.2 درصد داشته است. همچنین طبق آمارها؛ رشد پایه پولی طی دوره پایان تیرماه تا پایان آذرماه امسال 8.4 درصد بوده است (رقم پایه پولی از 517 همت به 561 همت رسیده). طبق گزارش بانک مرکزی، در 9ماهه نخست امسال پایه پولی رشدی معادل 22.2 درصد داشته که خالص سایر اقلام داراییها و بدهیهای بانک مرکزی و مطالبات بانک مرکزی از بانکها بهترتیب با سهمی معادل 12.8 و 8 واحد درصد مهمترین عوامل رشد پایه پولی بودهاند، این درحالی است که عبدالناصر همتی مدعی همه این پایه پولی خلقشده در دولت جدید از سمت بانکها بوده است.

اما در سمت دیگر، توجه داشته باشیم اظهارات همتی درحالی است که تزریق پول ازسوی بانک مرکزی به بانکها و اجازه اضافهبرداشت که قطعا امر نکوهیدهای است، بهواسطه میراث شومی است که شخص همتی و دولت روحانی برای دولت سیزدهم به ارث گذاشتهاند؛ چراکه افزایش «ریپو» دقیقا اصطلاحی است که ذهن همه را بهسمت خریدوفروش اوراق میبرد. آمارها نشان میدهد دولت روحانی فقط در سال گذشته نزدیک به 185 هزار میلیارد تومان اوراق فروخته است، این درحالی است که در سالجاری کل اوراق فروختهشده حدود 50 هزار میلیارد تومان بوده است. همچنین در سالجاری براساس همان آماری که همتی از آن پردهبرداری کرده، دولت سیزدهم حدود 75 هزار میلیارد از اوراق فروختهشده توسط دولت روحانی را تسویه کرده است.

بمب ساعتی بانکها زیر پای دولت سیزدهم

گرچه عبدالناصر همتی را باید از عاملان وضع موجود در حوزه پولی و بانکی دانست، اما نباید تصور کنیم ادامه مسیر در دولت سیزدهم هم بیخطر است؛ چراکه طبق گزارش اخیر بانک مرکزی ایران، بانکها همچنان سهم بالایی در خلق نقدینگی دارند. بر این اساس، گرچه در ماههای اخیر بانک مرکزی اقداماتی را برای کاهش سرعت خلق نقدینگی انجام داده و مدعی است برای درآمدزایی سمت پایه پولی نرفته، اما به هرحال ادامه بسط پول و تزریق پول به سیستم بانکی و عدم کنترل پایه پولی از این زاویه ممکن است در ماههای آتی با تغییر عوامل رشد پایه پولی، نرخهای جدیدی از رشد نقدینگی و تورم را در اقتصاد ایران رقم بزند. آنطور که در نمودارهای این گزارش آمده، ادامه روند افزایش لجامگسیخته نقدینگی حاکی از آن است که تا پایان سال 1402، نقدینگی 2 برابر شده و تورم افسارگسیخته بیشتری در انتظار اقتصاد ایران خواهد بود. همچنین پیشبینی میشود نقدینگی در پایان سال 1404، با 350 درصد افزایش نسبتبه ابتدای سال 1400، به حدود 15459 هزار میلیارد تومان افزایش مییابد، این بدان معناست که خلق روزانه نقدینگی در سال 1404 به 11 هزار میلیارد تومان خواهد رسید؛ رقمی که درحال حاضر نزدیک به 3600 میلیارد تومان است.

اما اینکه دولت سیزدهم چه مسیری را باید درپیش بگیرد، پیمودن تجربههای جهانی میتواند کمککننده باشد. برای نمونه، با شیوع ویروس کرونا درحالیکه عموم کشورها طی 2 سال گذشته، به انتشار پول بهعلت معضلات کرونا و درجهت منافع عامه جامعه مبادرت کردهاند، اما در ایران مسئولان دولتی خط قرمز خود را برداشت از بانک مرکزی اعلام کرده و اختیار خلق لجامگسیخته نقدینگی را به بانکها و درجهت منافع مدیران و سهامدارانشان اعطا کردند.

پرواضح است خلق پول بانکها در شرایطی که وصول مطالبات با چالشهای جدی مواجه است، موجب افزایش رشد نقدینگی و انبساط بیشتر ترازنامههای بانکها میشود، لذا یکی از اقدامهای ممکن برای کنترل خلق نقدینگی جدید، اعمال محدودیتهای مقداری بر افزایش اندازه ترازنامه بانکها بهویژه بانکهای مشکلدار است. برای مثال بانک مرکزی میتواند به بانکهای مشکلدار صرفا اجازه رشد 10 تا 15 درصدی ترازنامه را بدهد و افتتاح سپرده و سپردهپذیری جدید یا اعطای تسهیلات آنها را محدود کند. ازسوی دیگر بانکها بهواسطه قدرت خلق پول، پتانسیل بالایی برای بهرهمندی از سود سفتهبازی دارند که بهواسطه عایدی بالای بازار داراییها میتواند خلق پول را حتی باوجود نرخهای بالای اضافهبرداشت یا بازار بینبانکی نیز بهصرفه کند. اما ورود بانکها به این بازارها علاوهبر افزودن التهاب، موجب رشد نقدینگی نیز میشود که برای جلوگیری از چنین واقعهای پیشنهاد میشود از ورود بانکها به فعالیتهای سفتهبازانه جلوگیری بهعمل آید که البته این مساله نیز با کنترل مقاصد تسهیلات اعطایی بانکها بهویژه شرکتهای زیرمجموعه فعال در بخش ساختمان، ارز و امثالهم محقق خواهد شد. اعطای تسهیلات کلان نیز یکی دیگر از مصادیق خلق پول جذاب بانکها و موسسات اعتباری است که غالبا به شرکتهای تابعه و وابسته آنها تعلق میگیرد و کنترل این نوع از تسهیلات نیز میتواند تا حد زیادی رشد نقدینگی را تحت مدیریت قرار دهد.

درمجموع آنطور که کارشناسان پولی و بانکی میگویند، هزینه خلق پول از مسیر اضافهبرداشت بهقدری برای بانکها کمهزینه و البته جذاب است که با فعالیت سفتهبازانه شرکتها و اشخاص زیرمجموعه خود بهراحتی میتوانند دهها برابر این جریمه را در بازار داراییهای غیرمولد کسب سود کنند. بهنظر میرسد یکی از اقدامات دولت جدید، باید شناسایی و محدود کردن اشخاص زیرمجموعه و ذینفع بانکها از دریافت تسهیلات بانکی باشد که تسهیلات را به مقاصد غیرمولد هدایت میکنند. در همین زمینه یکی از کارشناسان بانکی میگوید بررسی وی و همکارانش از صورتهای مالی سه بانک خصوصی بزرگ که 25 درصد کل سپردههای بانکی کشور را در دست دارند، نشان داده که این بانکها بین 30 تا 50 درصد از تسهیلات این بانکها را به اشخاص وابسته به بانک (شرکتها و افراد) دادهاند. البته این بانکها همگی جزء بانکهای خوشنام هستند و اضافهبرداشت در بانکهای مشکلدار وضعیت بحرانیتری نیز دارد.

مطالب پیشنهادی

مطالب پیشنهادی