خودروهای بالای ۲۲۰ میلیون برای بیمه شخص ثالث نامتعارف محسوب میشوند

خودروهای بالای ۲۲۰ میلیون برای بیمه شخص ثالث نامتعارف محسوب میشوندآمارهای استخراجی «فرهیختگان» نشان میدهد از ۷۶ خودروی درحال تردد در کشور فقط ۲۳ خودرو یا معادل ۳۰ درصد خودروهای درحال تردد در کشور با قیمت کمتر یا معادل ۲۲۰ میلیون تومان جزء خودروهای متعارف محسوب شده و ۵۳ خودرو یا معادل ۷۰ درصد از خودروهای درحال تردد که قیمت آنها بیش از ۲۲۰ میلیون تومان بوده، مشمول فرمول خودروهای نامتعارف میشوند.

بیمهها معاف از خسارت واقعی به ۷۰ درصد خودروها

مهدی عبداللهی

مهدی عبداللهیمهدی عبداللهی، دبیر گروه اقتصاد: شاید این جمله معروف را شنیده باشید که «به پورشه بزنید به پراید هرگز». این جمله در ظاهر ممکن است طنز باشد، اما واقعیت این است که با فرمولهایی که در صنعت بیمه کشور برای محاسبه و پرداخت خسارت شخص ثالث در تصادفات رانندگی وجود دارد، این موضوع حالا تبدیل به یک واقعیت شده است. موضوع از این قرار است که با تصویب قانون جدید بیمه شخص ثالث در سال 1395، دو تبصره سه و چهار آن موجب شده خسارت مالی ناشیاز حوادث رانندگی صرفا تا میزان خسارت متناظر وارد به گرانترین خودروی متعارف ازطریق بیمه شخص ثالث یا مقصر حادثه قابلجبران باشد. بهعبارت سادهتر، قانونگذار تبصرهای را به قانون قبلی اضافه کرده که براساس آن خودروها به متعارف و غیرمتعارف یا لوکس تقسیمبندی میشوند. در خودروهای متعارف چندان بحثی نیست، چراکه درصورت تصادف مبالغ خسارت تا سقف تعهدات ازسوی مقصر حادثه یا بیمه وی پرداخت میشود، اما مساله این است که در خودروهای غیرمتعارف درصورتیکه خودرو بهطور کامل آسیب ببیند، معادل قیمت گرانترین خودروی متعارف به آن خسارت پرداختشده و مقصر حادثه و شرکت بیمه تعهدی درقبال مابقی خسارت ندارند. همچنین اگر یک یا چند قطعه از خودروی غیرمتعارف در تصادفی آسیب ببیند، بهجای آنکه معادل قیمت آن قطعه خسارت پرداخته شود، معادل قیمت قطعات خودروی متعارف خسارت پرداختشده و مابقی باید از جیب مالک خودرو تامین شود. برای مثال اگر یک خودروی پژو 405 به چند قطعه یک هیوندای النترا آسیب جدی وارد کند و خسارت آن 10 میلیون تومان باشد، حتی درصورتی هم که سقف تعهدات بیمه شخص ثالث پژو 405 بالاتر از 10 میلیون تومان باشد، با ملاک فرمول خودروهای متعارف ممکن است فقط 5 میلیون تومان به هیوندای النترا خسارت پرداخت شود. در تعریف خودروی متعارف آمده است: متعارف به خودرویی گفته میشود که قیمت آن کمتر از ۵۰ درصد دیه کامل مرد مسلمان در ماه حرام در آن سال باشد. بهعبارتی در سالجاری خودروی متعارف به خودرویی گفته میشود که قیمت آن حدود 220 یا کمتر از این مبلغ باشد، اما مساله حالا اینجاست که بررسیهای «فرهیختگان» از قیمت 76 خودروی درحال تردد در کشور (وارداتی و تولید داخل) نشان میدهد 70 درصد خودروهای کشور حالا با این قیمتهای نجومی جزء خودروهای نامتعارف (خودروی با قیمت بیش از 220 میلیون تومان) قرار میگیرند. بنا به تحقیقات میدانی و اظهارات برخی فعالان حوزه بیمه، این موضوع حالا محل اعتراض بسیاری از مردم کشورمان شده که با افزایش قیمتها امسال خودروی آنها از متعارف به نامتعارف تغییر هویت داده است؛ تغییر هویتی که منجربه خسارت جدی به مردم و البته کاهش اعتماد به بیمهها شده است. البته آنچنانکه در ادامه میآید، این وضعیت سودهای چشمگیری را نیز عاید شرکتهای بیمه کرده است.

فرمول عجیب بیمه تصادفات به ضرر مردم

تا سال 1395 که قانون جدید بیمه شخص ثالث به تصویب مجلس رسید، قانونگذار حد مشخصی برای مسئولیت مقصر حادثه رانندگی جهت پرداخت خسارت مالی وارده به خودروی زیاندیده قائل نبود. براین اساس در هر تصادف حتی اگر به یک خودروی لوکس خسارت چند صدمیلیونی وارد میشد، مقصر حادثه باید همه خسارت را جبران میکرد. این موضوع موجب نگرانی بسیاری از رانندگان نیز شده بود، چراکه ارزش برخی خودروها حتی به 4 تا 5 برابر خودروهای ارزانقیمت نیز میرسید و گاهی ارزش هرکدام از این خودروهای لوکس از کل سرمایه زندگی بسیاری از افراد جامعه نیز بیشتر بوده و درصورت وقوع یک تصادف با چنین خودروهایی جبران خسارت احتمالی بسیار سخت و حتی برای بعضی افراد غیرممکن میشد. لذا این دغدغه باعث شد نمایندگان مجلس در قانون جدید بیمه شخص ثالث (مصوب سال 95) با هدف حمایت از افراد کمتربرخوردار جامعه، خودروها را به دو گروه خودروهای متعارف و غیرمتعارف تقسیمبندی کنند.

براساس آنچه در تبصره 3 ماده 8 قانون جدید بیمه شخص ثالث مصوب سال 1395 آمده، «خسارت مالی ناشی از حوادث رانندگی صرفا تا میزان خسارت متناظر وارد به گرانترین خودروی متعارف از طریق بیمه شخص ثالث و یا مقصر حادثه قابلجبران خواهد بود.» در تبصره 4 ماده 8 قانون جدید بیمه شخص ثالث مصوب سال 1395 نیز آمده: «منظور از خودروی متعارف خودرویی است که قیمت آن کمتر از 50درصد سقف تعهدات بدنی که در ابتدای هر سال مشخص میشود، باشد. براین اساس، با اجرای قانون جدید خودروی متعارف به خودرویی گفته میشود که قیمت آن کمتر از ۵۰درصد دیه کامل مرد مسلمان در ماه حرام در آن سال باشد و خودرویی که قیمت آن بیشتر از این حد باشد، نامتعارف تلقی میشود. برای مثال در سال جاری با توجه به اینکه دیه کامل مرد مسلمان در ماه حرام 440 میلیون تومان بوده، خودروی متعارف خودرویی است که قیمت آن 220 میلیون تومان باشد. این بدین مفهوم است که در یک تصادفی حتی اگر خودروی بالای 220 میلیون تومان آسیب بسیار جدی دیده یا بهطور کامل مثلا در آتشسوزی از بین برود، کل خسارتی که به این خودرو پرداخت میشود، معادل 220 میلیون تومان خواهد بود. به زبان سادهتر، اگر در یک تصادف یک خودرو پژو 405 باعث آتشسوزی یک هیوندای النترا که قیمت آن بیش از یک میلیارد تومان است، شود، درصورت مقصر شناختهشدن خودروی پژو 405، حداکثر خسارتی که مالک بنز قانونا میتواند از مقصر حادثه یعنی راننده پژو یا بیمه شخص ثالث وی مطالبه کند حدود 220 میلیون تومان خواهد بود و راننده پژو یا بیمه شخص ثالث وی نسبت به الباقی خسارت که بیش از 800 میلیون تومان است، هیچ تعهدی نخواهد داشت.

اما مساله فقط به اینجا ختم نمیشود، تقریبا یک سال بعد از تصویب بیمه شخص ثالث دستورالعمل نحوه تعیین خسارت موضوع تبصرههای 3 و 4 ماده 8 قانون بیمه اجباری توسط شورایعالی بیمه تصویب و جهت اجرا به شرکتهای بیمه ابلاغ شد. در ماده 2 این دستورالعمل نحوه پرداخت خسارت به خودروهای غیرمتعارف فرمول عجیبی داشت. براساس ماده 2 این آییننامه، میزان تعهد مقصر حادثه مساوی بود با خسارت مالی وارده ضرب در (×) قیمت روز گرانترین خودروی متعارف تقسیم بر قیمت خودروی نامتعارف زیاندیده.

با شکایت فردی به هیاتعمومی دیوان عدالت اداری، این نهاد پس از بررسیها، نهایتا در اواخر اردیبهشت 98 حکم به ابطال بند 2 از ماده یک و ماده 2 دستورالعمل بیمه مرکزی داد. با ابطال این بخش از آییننامه مذکور، شورایعالی بیمه نیز در تاریخ 13 شهریور سال 1398 با ابطال بخشهای دیگر آییننامه، مصوب کرد پس از حذف نسبتگیری، خسارتهای خودروهای غیرمتعارف صرفا تا میزان خسارت متناظر وارده به گرانترین خودروی متعارف محاسبه و پرداخت شود. براساس فرمول جدید، اگر در یک تصادفی خودروی پژو 405 منجر به خسارت به خودروی مزدا 3 شده و مقصر شناخته شود، با فرض اینکه خودرو بهطور کامل از بین رفته باشد، مبلغ خسارتی که راننده خودروی پژو 405 و یا بیمهگر بیمه شخص ثالث وی به مالک مزدا 3 پراخت میکنند، معادل کل قیمت خودروی متعارف (معادل 220 میلیون تومان در سال 99) خواهد بود. همچنین درصورتیکه یک یا چند قطعه از مزدا 3 آسیب ببیند، با فرض اینکه مثلا قیمت چراغ یا سپر مزدا 3 حدود دو تا سه میلیون تومان باشد، مقصر حادثه یا بیمه شخص ثالث وی به جای دو تا سه میلیون تومان، معادل قیمت سپر یا چراغ خودروی 220 میلیون تومانی به وی خسارت پرداخت خواهند کرد و در قبال مابقی خسارت وی مسئولیتی نخواهند داشت.

70 درصد خودروهای کشور نامتعارف هستند!

پیشتر به تفصیل در مورد عجایب قانون بیمه شخص ثالث بحث شد، اما حالا وقت آن است که بگوییم این بحثها به چه درد میخورد. موضوع از این قرار است که با رشد نجومی قیمتهای خودروهای داخلی و خارجی، حالا قیمت اغلب خودروها در بازار به بیش از 220 میلیون تومان رسیده و از این منظر درصورتی که خساراتی به این خودروها وارد شود، شرکتهای بیمهای بدون توجه به افزایش قیمت خودروها، معادل خسارت خودروهای کمتر از 220 میلیون تومان به آنها و خودرویی که با آن تصادف کرده است، پرداخت خواهند کرد. برای مثال در زمستان سال گذشته و حتی در بهار امسال مالک خودروهایی همچون پژو 206 تیپ 5، رانا پلاس، برلیانس H230 دندهای، دنا تیپ 1، وانت زامیاد دیزل، پژو 207 دندهای، دنا پلاس تیپ 1 و رنو تندر E2 و دیگر خودروها درصورتی که تصادف میکردند، با توجه به اینکه قیمت آنها از 220 میلیون تومان پایینتر بود و خودروی متعارف محسوب میشدند، خسارت آنها تا سقف تعهدات بیمه شخص ثالث پرداخت میشد، اما حالا چون قیمت خودروی این افراد به بالای 220 میلیون تومان رسیده، درصورتی که مثلا چراغ خودروی برلیانس شکسته شود، شرکت بیمهای یا فرد مقصر دیگر به نرخ قیمت چراغ این خودرو خسارت پرداخت نخواهد کرد، بلکه چراغ آن با قیمت چراغ خودروهای متعارف (با قیمت 220 میلیون) محاسبه و مابقی قیمت چراغ را فرد(مالک خودرویی که آسیب دیده) مجبور است از جیب خود پرداخت کند. اینکه با تورم عصیانگر و افزایش شدید قیمتها خودروی 150 میلیونی به 300 میلیون تومان رسیده، که بگذریم، حالا مالکان این خودرو که هیچ نقش و منفعتی در این افزایش قیمتها نداشته، در صورت تصادف مجبورند بخشی را هم از جیب خود هزینه کنند.

در این خصوص یکی از فعالان صنعت بیمه به «فرهیختگان» میگوید: «این فرمول ناعادلانه حالا موجب شده هر روز با شهروندان زیادی که درگیر تصادف هستند، مواجه شویم که نسبت به این وضعیت شدیدا معترض هستند.» وی میگوید: «این فرمول ناعادلانه موجب بیاعتمادی به شرکتهای بیمهای و صنعت بیمه نیز شده و همکاران ما هم نسبت به این شرایط معترض هستند.»

موضوع زمانی قابل تامل میشود، که آمارهای استخراجی «فرهیختگان» از قیمت خودروهای داخلی و برخی خودروهای خارجی نیز نشان میدهد از 76 خودروی درحال تردد در کشور فقط 23 خودرو یا معادل 30 درصد خودروهای درحال تردد در کشور با قیمت کمتر یا معادل 220 میلیون تومان جزء خودروهای متعارف محسوب شده و 53 خودرو یا معادل 70 درصد از خودروهای درحال تردد که قیمت آنها بیش از 220 میلیون تومان بوده، مشمول فرمول خودروهای نامتعارف میشوند.

برای مثال، از خودروهای خارجی و... که بگذریم، درحال حاضر خودروهایی همانند وانت زامیاد آپشنال دوگانه، پژو 206 تیپ 5، رانا پلاس، برلیانس H230دندهای، دنا تیپ 1، وانت زامیاد دیزل، پژو 207 دندهای، دنا پلاس تیپ 1، رنو تندر E2، پژو 207 پانوراما، پژو پارس اتوماتیک، آریو اتوماتیک، رنو پارس تندر، برلیانس H230 اتومات، پژو 207 SD اتوماتیک و... جزء خودروهای نامتعارف محسوب میشوند. حال انصاف حکم میکند این سوال را مطرح کنیم که از «کی تا حالا» دارندگان این خودروها افراد ثروتمند محسوب شده و خودروهای آنها باید خودروی «لوکس» محسوب شود. آیا جزء این است که این وضعیت در اثر افزایش نجومی قیمتها و عدم انعطاف قوانین بیمهای رخ داده؟ اما اینکه چرا مردم باید هزینه این تورم عصیانگر را پرداخت کنند، موضوعی است که به ورود مجلس برای اصلاح قانون فعلی نیاز دارد.

سودهای عجیب در جیب بیمهها

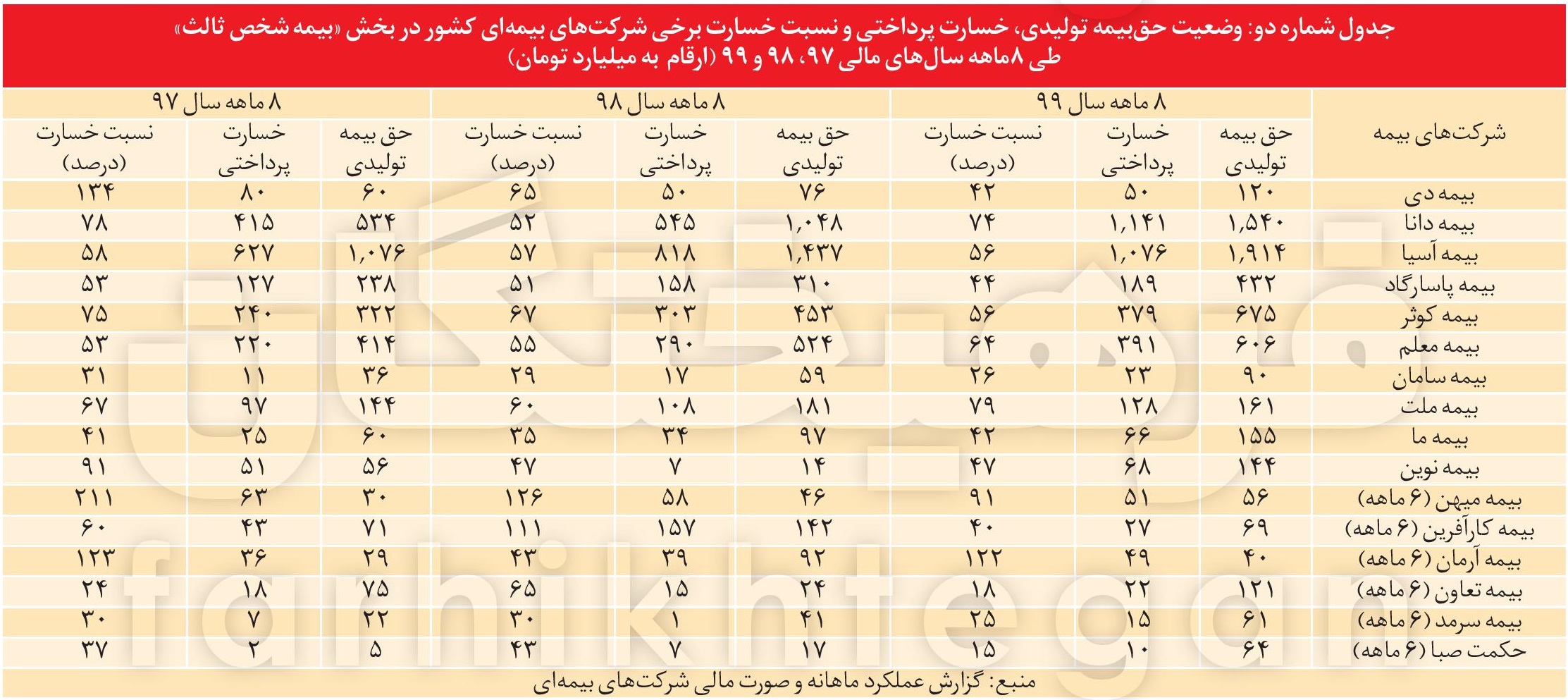

با افزایش شدید قیمت همه خودروها بهنظر میرسد با خسارتهایی که بیمهها متحمل میشوند، سود آنها از محل اختلاف حق بیمه تولیدی و خسارت پرداختی باید کمتر شود، اما باتوجه به اینکه در سالجاری تعداد تصادفات بهدلیل شیوع کرونا و ایجاد برخی محدودیتها تاحدودی کمتر بوده، اثر آن درمجموع عملکرد بیمهها خنثی شده است. بر این اساس، حالا با فرمول خودروهای متعارف و نامتعارف و قرارگرفتن نام 70 درصد خودروهای درحال تردد کشور در لیست خودروهای نامتعارف، با باری که از دوش بیمهها برداشته شده و روی دوش مردم نهاده شده، حالا این وضعیت کاملا به نفع شرکتهای بیمهای تمام شده است. در این خصوص باتوجه به اینکه صورت مالی اغلب شرکتها منتشر نشده، بهجهت دردسترس نبودن شاخص ضریب خسارت، وضعیت نسبت خسارت (که شامل خسارتهای معوق، ذخایر بیمه، کارمزد شبکه فروش و هزینههای اداری-عمومی نمیشود) در 16 شرکت بیمهای طی سه مقطع هشت ماهه سالهای 97، 98 و 99 بررسی شده است.

نسبت خسارت که حاصل تقسیم خسارت پرداختی به حقبیمه تولیدی برحسب درصد است، نشان میدهد شرکتهای بیمهای چه مقدار از حق بیمه دریافتی را بهصورت خسارت به خودروهای تصادفی (در اینجا منظور بیمه شخص ثالث است) پرداخت کردهاند. بررسیهای «فرهیختگان» نشان میدهد این شاخص در شرکتهای بیمهای کشور در بخش بیمه شخص ثالث درحالی طی سال 1397 حدود 79 درصد بوده که این میزان در سال 1398 به 67 درصد و در هشتماهه امسال نیز به کمتر از 60 درصد (58.9 درصد) رسیده است. اما این وضعیت در برخی شرکتهای بیمهای نیز بسیار جالب توجه است؛ برای مثال در شرکت بیمه دی نسبت خسارت در بخش بیمه شخص ثالث از حدود 134 درصد در هشتماهه سال 97 به 65 درصد در هشتماهه سال گذشته و به 42 درصد در هشتماهه امسال رسیده است. در شرکت بیمه پاسارگاد این نسبت از 53 و 51 درصد در هشتماهه دو سال گذشته به 44 درصد در هشتماهه امسال رسیده است. در بیمه تعاون این نسبت از 24 و 65 درصد به 18 درصد در 6 ماهه امسال تقلیل یافته است. در شرکت بیمه میهن این نسبت از 211 درصد و 126 درصد در 6 ماهه سالهای 97 و 98 به 91 درصد در 6 ماهه امسال رسیده است. در شرکت بیمه کارآفرین نسبت خسارت از 60 و 111 درصد در 6ماهه سالهای 97 و 98 به 40 درصد در 6 ماهه امسال رسیده است. در بیمه نوین این نسبت از 91 درصد در 6 ماهه سال 97 به 47 درصد در 6 ماهه امسال رسیده است. در بیمه سرمد این نسبت از 30 درصد به 25 درصد و در بیمه حکمت صبا نیز این نسبتها طی سهسال اخیر از 37 و 43 درصد به 15 درصد رسیده است. قابلذکر است که این وضعیت در سایر شرکتهای بیمهای نیز مصداق دارد که جزئیات آن در جدول شماره دو ذکر شده است. همچنین لازم به ذکر است شرکت بیمه دولتی ایران که بین 33 تا 36 درصد حق بیمه تولیدی صنعت بیمه کشور را در دست دارد، طی سالهای اخیر بهجز آمارهای منتشرشده ازسوی بیمه مرکزی، در سالجاری آمار و دادههای شفافی در قالب صورت مالی یا عملکرد ماهانه در اختیار افکار عمومی (در کدال یا غیره) قرار نداده و از این لحاظ مقایسه عملکرد سالجاری این شرکت با سالهای گذشته غیرممکن است.

اصلاح قانون در انتظار تصمیم مجلس

در این خصوص و اینکه آیا پرداخت خسارت از جیب مردم با فرمول عجیب و غریب خودروهای متعارف و نامتعارف عادلانه است یا خیر، «فرهیختگان» موضوع را از سیدجواد میرقاسمی، مدیرکل حقوقی بیمه مرکزی سوال کرده است. وی میگوید: «اینکه سود بیشتری عاید شرکتهای بیمه شود یا ضرری به مردم وارد شود، این وسط شرکتهای بیمه مقصر نیستند، قانون مسئولیت شرکتها را مشخص و محدود کرده است، به همان میزانی که بیمهگذار مسئولیت دارد، شرکت بیمهای نیز مسئولیت دارد. مساله این است که قانونگذار آمده وسط بیمه اجباری جهت رعایت جنبههای اجتماعی و اینکه افراد کمبضاعت را مورد حمایت قرار بدهد، یک قاعدهای گذاشته که براساس آن فرمول، خسارت پرداخته میشود. بیمه مرکزی برای همین نقدی که وارد است، اصلاحیهای به دولت پیشنهاد داده که این اصلاحیه اواخر مردادماه به مجلس هم ارسال شده است. در این لایحه آمده است تا زمانی که فرد بیمه دارد، مشمول این فرمول نمیشود و اگر خسارتی از طرف وی به خودروی دیگر وارد شود، خسارات بهطور کامل از سوی بیمه پرداخت میشود. اگر این لایحه به تصویب مجلس برسد کسانی که بیمه دارند، تا سقف بیمه خسارت بهطور کامل پرداخته میشود و فرمول قبلی اعمال نمیشود. اما کسانی که بیمه نداشته باشند، باز مشمول همان قاعده نسبی خودروهای متعارف و غیرمتعارف میشوند.»

در این خصوص بررسیها نشان میدهد «لایحه اصلاح ماده 8 قانون بیمه شخص ثالث » توسط دولت در 25 مردادماه سال جاری به مجلس ارسال شده است، در مقدمه توجیهی آن اینطور آمده است: «نظر به اینکه خسارات مالی ناشی از حوادث رانندگی براساس تبصرههای (3) و (5) ماده (8) قانون بیمه اجباری خسارات وارد شده به شخص ثالث در اثر حوادث ناشی از وسایل نقلیه – مصوب 1395 – پرداخت میشود، لیکن درخصوص خودروهای نامتعارف حتی با وجود تعهد بیمهنامه، بخشی از خسارات مالی وارده، بلاجبران باقی میماند و با عنایت به اینکه بیمهگذار برای جبران خسارتهای مالی وارد شده به شخص ثالث، اقدام به تحصیل بیمه اجباری و برای جبران خسارتهای مالی بیش از حداقل مذکور، اقدام به تحصیل بیمه تکمیلی نموده و اصولا بیمهگر مکلف است کلیه خسارات وارد شده را تا حد تعهد بیمهنامه جبران کند و این وضعیت، در مورد بیمهگرانی که به موجب مقررات بیمهای با دریافت حق بیمه متناسب و تا حد تعهدات مندرج در بیمهنامه مکلف به جبران خسارت هستند، توجیهپذیر نبوده و موجبات نارضایتی بیمهگذاران و زیاندیدگان شده و کاهش اعتماد عمومی به بیمه را فراهم نموده است. در ماده واحده این لایحه پیشنهاد شده، ماده (8) قانون بیمه اجباری خسارات وارد شده به شخص ثالث در اثر حوادث ناشی از وسایل نقلیه – مصوب 1395 -به این صورت اصلاح شود که: در تبصره (3)، عبارت «بیمهنامه شخص ثالث و یا» حذف و عبارت «در مواردی که وسیله نقلیه مسبب حادثه دارای بیمهنامه شخص ثالث است، بیمهگر مکلف است خسارت مالی وارده را تا سقف تعهدات مالی اعم از اجباری و اختیاری مقرر در بیمهنامه پرداخت نماید» به انتهای تبصره مذکور اضافه شود.

اما در صورت تصویب این لایحه: 1- حداکثر تعهد مقصر حادثه در خسارتهای مالی همچنان نصف دیه خواهد بود (این عدد در سال 99 معادل 220 میلیون تومان است). 2- اگر مقصر حادثه بیمه شخص ثالث نداشته باشد همچون گذشته قانون خودروهای غیرمتعارف اجرا خواهد شد. 3- اگر مقصر حادثه بیمه شخص ثالث داشته باشد، شرکت بیمه مکلف است بدون در نظر گرفتن قانون خودروهای غیرمتعارف حداکثر تا سقف تعهدات مالی مندرج در بیمهنامه خسارت زیاندیده را جبران کند.

مطالب پیشنهادی

مطالب پیشنهادی