بررسی آمارهای اقتصادی نشان از نقش پر رنگ سیستم بانکی در تورم روزافزون دارد

بررسی آمارهای اقتصادی نشان از نقش پر رنگ سیستم بانکی در تورم روزافزون داردباید سرنخ تورم را در سرعت پول در گردش جامعه و همچنین ضریب فزاینده بیسابقه که حاصل بریزوبپاش سیستم بانکی است، جستوجو کرد.

سرنخهای تورم در سیستم بانکی

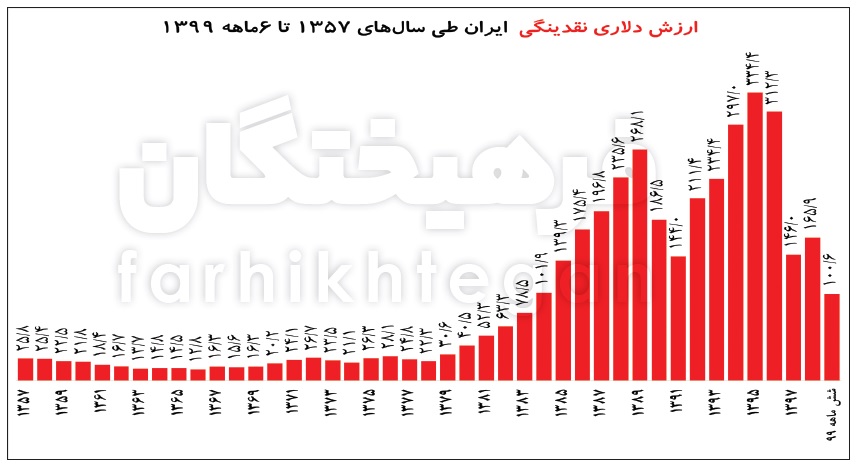

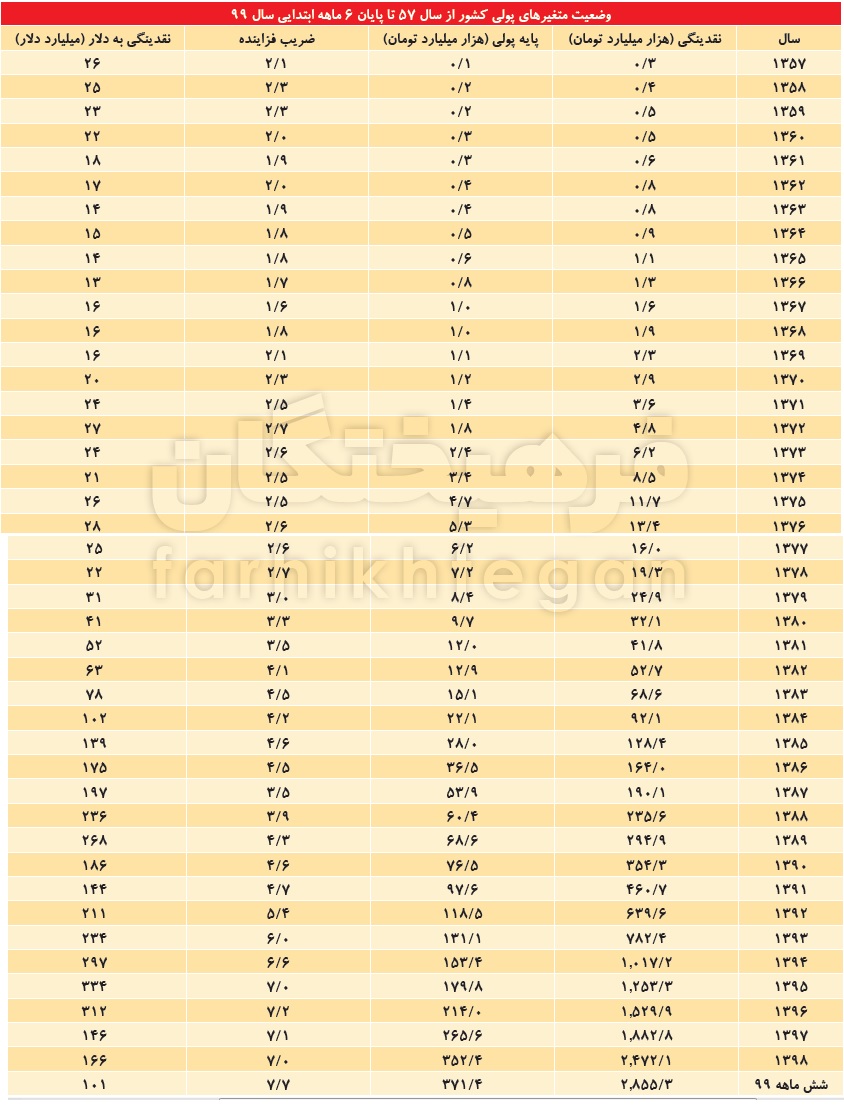

مرتضی عبدالحسینی، روزنامه نگار: چند روز پیش، عبدالناصر همتی، رئیسکل بانک مرکزی در مصاحبهای اعلام کرد: «گزارشهای اولیه اداره آمار اقتصادی حکایت از رشد 5.4درصدی پایه پولی و رشد 15.5درصدی نقدینگی در پایان 6ماهه اول امسال نسبت به پایان سال ۹۸ دارد.» وی همچنین تاکید کرد: «محدود شدن رشد پایه پولی نشانگر ایستادگی بانک مرکزی برای کنترل رشد پول پرقدرت در جامعه است.» گزارههای اعلامی از سوی رئیسکل بانک مرکزی حاوی دو نکته بسیار مهم است؛ اولا بهطور مرسوم با وجود رشد بیشتر نقدینگی در فصلهای پاییز و زمستان و همچنین رشد 15درصدی این متغیر در 6ماهه اول سال، پیشبینی این مساله که رشد نقدینگی کشور تا پایان سال و با وجود کرونا و دیگر محدودیتها بیش از 30 و چند درصد خواهد بود، سخت نباشد. نکته بعدی اما درمورد تورمزایی نقدینگی است. براساس دادههای آماری نقدینگی کشور در دولت یازدهم و دوازدهم از حدود 650 هزار میلیاردتومان با رشد 4.5 برابری (که در نوع خود بیسابقه هم بوده است) به حدود 2855 هزار میلیاردتومان رسیده است. این درحالی است که با محاسبه دلاری این نقدینگی و با احتساب دلار 28 هزارتومان (برای 6ماهه اول سال) به رقم 100 میلیارد دلاری خواهیم رسید که پایینترین نقدینگی دلاری از سال 84 تاکنون است. این مساله نشان میدهد که قدرت و یا زور نقدینگی با افزایش قیمتهای موجود در همه بازارها کم شده و بسیار افت کرده است. بهعنوان مثال با نقدینگی موجود در 6ماهه ابتدایی سال 99 میتوانیم 100 میلیارد دلار و با نقدینگی 1253 هزار میلیاردتومانی سال 95 میتوانستیم 334 میلیارد دلار خریداری کنیم. درنتیجه تنها میزان نقدینگی نبوده که عامل تورمهای پیدرپی شده و از طرفی هم پایه پولی با کنترل نسبی از سوی بانک مرکزی همراه بوده است، پس باید سرنخ تورم را در سرعت پول در گردش جامعه و همچنین ضریب فزاینده بیسابقه که حاصل بریزوبپاش سیستم بانکی است، جستوجو کرد. افزایش سرعت گردش پول در جامعه به معنی افزایش سرعت انتقال پول از حسابهای بلندمدت (شبهپول) به کوتاهمدت (جاری) است که علت اصلی آن، جا ماندن سود بانکی از تورم است. اما این کاهش سود سپردههای بانکی که بهتدریج از اوایل سال 97 اتفاق افتاد، حاصل اقدام دستهجمعی بانکها بوده است، چراکه با تبدیل شبهپول به پول و کاهش هزینههای بانکها میل سیستم بانکداری به پرداخت سود کمتر خواهد شد.

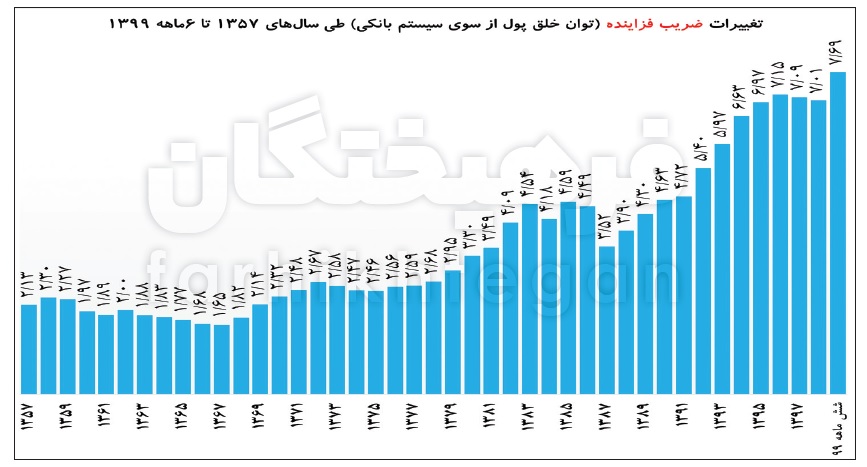

مورد دوم و مهمترین نکته این گزارش افزایش بیسابقه 42درصدی «ضریب فزاینده» در هفت سال اخیر و رسیدن آن به عدد 7.7 است. این ضریب نشان میدهد که به ازای هر یک تومان خلقشده (چاپشده) در بانک مرکزی (پایه پولی) 7.7 تومان در سیستم بانکی خلق شده است. این خلق از دو مسیر میتواند اتفاق بیفتد؛ بانکها یا از طریق پرداخت سود سپرده و یا با استفاده از تسهیلاتدهی (درصورت عدم بازپرداخت آن به بانک) اقدام به خلق پول میکنند. با توجه به کاهش بیسابقه سود بانکی در مدت اخیر میتوان برآورد کرد که خلق پول سیستم بانکی عامل اصلی تورم خواهد بود. در این گزارش درنهایت به این مهم اشاره شده که افزایش سرعت پول و افزایش وامدهی بانکها دو عامل اصلی تورم با وجود کنترل پایه پولی است. وامدهی بانکها درحالی است که بخش عمدهای از آنها بهدلیل بالا بودن مطالبات غیرجاریشان همچنان درحال پرداخت تسهیلات کلان به پروژهها، شرکتها و افراد هستند. این بریزوبپاشها درحالی است که یک شخص معمولی درصورت داشتن دو ضامن کارمند، چک و سفته و نامه کسر از حقوق و نبود سابقه چک برگشتی و همچنین تعهد به خرید کالای ایرانی شاید موفق به دریافت 20 میلیون تومان وام شود. سیستم بانکی کشور نه موقتی بلکه بهطور دائم و نه بهصورت موردی بلکه کاملا بنیادی و ساختاری دچار ایراد است که در این گزارش «فرهیختگان» با استفاده از توضیح متغیرهای پولی بدان رسیده است.

4.5 برابر شدن نقدینگی در دولت روحانی

در بین متغیرهای اقتصادی «نقدینگی» از مهمترینها بوده که مجموع سپردههای غیردیداری (سپردههای غیرجاری) و دیداری (سپردههای جاری+اسکناس و سکه موجود در جامعه) را شامل میشود. تحلیلها و گفتههای اقتصاددانها این متغیر را یکی از اساسیترین عوامل تورم درنظر میگیرد و با وجود پیدا کردن راهحلهای متعدد در دنیا اما در اقتصاد ما همچنان افزایش و رشد آن در عمل غیرقابل کنترل بوده است. نقدینگی کشور در حالحاضر و تا پایان 6ماهه اول سال 99 در حدود 2855 هزارمیلیارد تومان برآورد میشود که بررسی آمارهای پولی حاکی است که میانگین تاریخی رشد (42 سال) آن تا پایان سال 98 حدود 25 است. همچنین بررسی دادههای متوسط نرخ رشد نقدینگی در دولتهای مختلف نشان میدهد که در دولت سازندگی نرخ رشد متوسط نقدینگی 29 درصد، در دولت هفتم و هشتم نرخ رشد 25درصد، در دولت نهم و دهم 27.7 درصد و در دولت یازدهم و دوازدهم (حدود هفتسالونیم) 28درصد بوده که یکی از بالاترین نرخ متوسط رشد نقدینگی در همه دورههای دولتهای جمهوری اسلامی پس از دفاع مقدس بوده است. این درحالی است که متوسط نرخ رشد نقدینگی در 6 سال اول دولت حسن روحانی در حدود 24درصد بوده و در سال 98 بهطور بیسابقهای از 30 درصد هم عبور کرده و این یکی از دلایلی است که برخی تحلیلگران تورمهای بالا را برای اقتصاد ایران پیشبینی میکنند.

در هفت سال اخیر میزان نقدینگی کشور از حدود 650 هزارمیلیارد تومان با رشد 4.5 برابری به 2855 هزارمیلیارد تومان رسیده است. در ادامه و در روزهای گذشته عبدالناصر همتی، رئیس کل بانک مرکزی کشور اعلام کرد که گزارشهای اولیه اداره آمار اقتصادی حاکی از رشد 15.5 درصدی نقدینگی در پایان 6ماهه اول امسال نسبت به پایان سال ۹۸ است. هرچند رئیس کل بانک مرکزی چنین آماری را مناسب ارزیابی کرده است اما بهنظر میرسد با توجه به شرایط اقتصاد چنین آماری مجددا هشداری برای تورم باشد، چراکه بهطور مرسوم و براساس دادهها نرخ رشد نقدینگی در فصلهای پاییز و زمستان بیش از دو فصل دیگر بوده و این بار با دامن زدن کرونا و همچنین کوچکتر شدن اقتصاد ایران نسبت به دو و سه سال پیش نمیتوان انتظار رشد 15 درصدی یا کمتر از آن را برای نقدینگی در نیمه دومسال داشت. برای بررسی تورم تنها نمیتوان به نقدینگی یا رقم و نرخ رشد آن اتکا داشت، بلکه باید اجزای آن و همچنین منبع خلق آن را برای پیشبینی یا جلوگیری از تورم مورد بررسی قرار داد.

زور نقدینگی کم شده اما سرعت آن بالاست

همانطور که گفته شد نقدینگی در انتهای نیمه اول سال 99 به حدود 2855 هزارمیلیارد تومان رسیده است که معادل 100میلیارد دلار است. نقدینگی دلاری آخرین بار در سال 1384 معادل چنین رقمی بوده است. به این معنا که زور نقدینگی دلاری کمتر شده و نمیتوان عامل تورم را تنها میزان نقدینگی دانست. در نیمه ابتدایی دولت روحانی با استفاده از افزایش بهره بانکی و حبس پول در نظام بانکی و همچنین سرکوب نرخ ارز و تصنعی نگاه داشتن آن در قیمتهای پایین منجر شدند نقدینگی دلاری در سال 95 به حدود 334 میلیارد دلار و در سال 96 به 312 میلیارد دلار برسد.

در حالحاضر اما با واقعیتر شدن نرخ ارز، نقدینگی دلاری به پایینترین حد خود در 16 سال گذشته رسیده است که نشان خواهد داد سوای از میزان نقدینگی این سرعت نقدینگی است که میتواند باعث تورم شده باشد. سرعت نقدینگی از دو کانال بررسی شده که اولی میزان تبدیل شبهپول به پول (جابهجایی پولها از سپردههای غیردیداری به جاری یا تبدیل سپردههای غیردیداری به اسکناس و مسکوک) و دومی سرعت معاملات مردم در سطح اقتصاد است. بر همین اساس نرخ رشد پول (اسکناس و مسکوک یا m1) در اقتصاد کشور در 12 ماهه اخیر رقم بیسابقه 60 درصد را نشان میدهد، این درحالی است که متوسط نرخ رشد پول در دولت یازدهم و اولین سال دولت دوازدهم در حدود 11درصد بوده است. افزایش سرعت معاملات نیز که بهمعنی افزایش سرعت پول است، بهدلیل شروع تورم و دوری کردن مردم از نگهداری ریال رقم خورده است. بنابراین تا اینجا مشخص شد که نه میزان نقدینگی، بلکه عمدتا سرعت گردش پول و همچنین سرعت تبدیل شبهپول به پول از عوامل اساسی تورم در کشور است.

اعداد پایه پولی همخوانی ندارد

در ادبیات اقتصادی نقدینگی یک بار در بانک مرکزی خلق شده که به آن پایه پولی گفته میشود و بعد از آن در سیستم بانکی چندین بار خلق میشود که آن را ضریب فزاینده میخوانند. سادهتر آنکه دستگاه چاپ پولی در بانک مرکزی وجود دارد که این بانک به فراخور نیاز دولتها مثل کسری بودجه شدید آنها اقدام به چاپ پول و تزریق این پول به سیستم بانکی میکند. در سیستم بانکی اما این پول چندین بار دستبهدست میشود و ضریب فزاینده را رقم میزند. بهعنوان مثال 10 تومانی که از سمت بانک مرکزی چاپ و به سیستم بانکی وارد شده است به یک فرد وام داده میشود و آن فرد مجددا پول را در حساب جاری خود در بانک دیگری نگه میدارد و آن بانک با استفاده از آن 10 تومان ایجاد بدهی کرده و به فرد دیگری وام میدهد. با تکرار هفتباره این سناریو میتوان تخمین زد که از 10 تومان خلقشده در بانک مرکزی 70تومان دیگر توسط سیستم بانکی خلق شده است. پایه پولی ترسناکترین متغیر پولی موجود در اقتصاد است و همه دولتها تلاش زیادی برای پولی نشدن کسری خود (تامین مخارج دولت با استفاده از استقراض از بانک مرکزی) میکنند.

براساس آمارها اما دولت روحانی با متوسط رشد 20درصدی در پایه پولی پس از دولتهای نهم و دهم بالاترین نرخ را در اختیار داشته که نشاندهنده بالا بودن میزان استقراض از بانک مرکزی است. نرخ رشد پایه پولی در سال 98 به رقم بیسابقه 33 درصد رسید و تورم 44 درصدی را رقم زد. رئیس کل بانک مرکزی اما برخلاف انتظارات در روزهای گذشته و براساس گزارشهای اولیه اداره آمار اقتصادی کشور رشد پایه پولی در 6ماهه اول 99 را در مقایسه با پایان سال 98 در حدود 4.5 درصد اعلام کرد. با قبول درست بودن این آمار نکات جدیدی درمورد تورم و عوامل آن مشخص میشود، چراکه در 6ماهه اول سال 99 اقتصاد کشور افزایش سطح بیسابقهای را در قیمت کالاها و خدمات تجربه کرده و اگر میزان کنترل بانک مرکزی بر پایه پولی آنقدر بالا بوده است که این رشد تنها در حدود پنج درصد اتفاق افتاده است، میتوان بهدنبال سرنخ تورم در سیستم بانکی و خلق پول در این سیستم (افزایش ضریب فزاینده) بود. با مشخص شدن این مساله حتی میتوان به این ابهام نیز اشاره کرد که چرا با وجود رشد شدید پایه پولی در دولتهای نهم و دهم (دولت محمود احمدینژاد) تورم در کالاها و خدمات به اندازه و پایداری دوره کنونی نبوده است.

سرنخ تورم در سیستم بانکی

در قسمتهای قبل گفته شد که نقدینگی تنها یک بار در بانک مرکزی چاپ و خلق شده و درمواردی این سیستم بانکی است که از وامدهی چندین و چندباره آن اقدام به خلق پول میکند اما اگر این وام چه براساس اقساط و چه بهطور یکجا به بانکها برگردد به آن «محو پول» گفته میشود و اگر به هر دلیل وامهای پرداختشده از سوی بانکها به سیستم بازنگردد، خلق پول بهطور کامل انجام شده است. ضریب فزاینده که حاصل تقسیم نقدینگی بر میزان پایه پولی است در کشور به 7.7 یعنی بالاترین سقف تاریخی خود درطول اقتصاد کشور رسیده است. این ضریب به این معنی است که به ازای هر یک تومان خلق شده در بانک مرکزی (چاپ شده) 7.7 تومان در سیستم بانکی خلق نقدینگی انجام شده است. از سوی دیگر پایه پولی که تنها از کانال سیستم بانک به نقدینگی تبدیل میشود، دو مسیر را برای خلق کامل طی میکند؛ اول آنکه یا از طریق سود سپردههای موجود در بانکها به دارندگان سپردهها پرداخت شده یا اینکه در قالب تسهیلات و وام به مشتریان پرداخت میشود. براساس آمارها ضریب فزاینده کشور از انتهای سال 96 وارد کانال هفت شده و مسیر صعودی را طی کرده است. این افزایش درحالی بوده که از همان انتهای سال 96 بهطور منظم نرخ سود بانکی کاهش پیدا کرده و بالطبع میزان سپردهگذاری در سپردههای غیرجاری نیز کاهش محسوسی داشته است.

بنابراین بهنظر میرسد این وامدهی و عدم برگشت آن و به مصادیقی بریزوبپاشهای سیستم بانکی بوده که با بالا بردن ضریب فزاینده توانستهاند نرخ رشد نقدینگی و میزان آن را بهطور دائمی افزایش دهند. در دولت نهم و دهم با وجود رشد بیشتر پایه پولی، بهواسطه کنترل ضریب فزاینده نرخ تورم پایین تری در اقتصاد کشور چه به لحاظ اندازه و چه به لحاظ مدت مشاهده شده است، اما در دولت فعلی با رشد 42 درصدی ضریب فزاینده و قدرت بسیار زیاد در تبدیل پایه پولی به نقدینگی، تورم ممتد و البته سنگینتری احساس شده است. با این اوصاف، میتوان اظهارنظر رئیس بانک مرکزی را در رشد محدود و پنج درصدی پایه پولی تایید و تاکید کرد که ضریب فزاینده موجود به رشد نقدینگی و رشد سرعت آن دامن زده و درنهایت تورم بیسابقه را بهوجود آورده است.

ناترازی بانکها عامل اصلی

سیستم بانکی کشور نه موقتی، بلکه بهطور دائم و نه بهصورت موردی، بلکه کاملا بنیادی و ساختاری دچار ایراد و ناترازیهایی است که اینها جز با اضافه برداشت از بانک مرکزی و همچنین ایجاد بدهی بیشتر جبران نمیشود. بحران اصلی اقتصاد کشور در سه سال اخیر را میتوان اینگونه توضیح داد که بازاری مثل بورس ناگهانی و به هر دلیلی (مثلا حمایت دولت) جذاب و پربازده میشود. همین مساله منجر به هجوم پولها به سمت این بازار میشود، البته باید این مساله را درنظر داشت که پول به هیچوجه از سیستم بانکی خارج نشده، بلکه تنها از حسابهای بلندمدت به حسابهای دیداری و جاری منتقل میشود تا برای خرید در بازارهای مختلف مثل بازار سهام در دسترس باشد. با کاهش سپردههای بلندمدت در سیستم بانکی، بانکها با کاهش هزینههای خود روبهرو میشوند و میل چندانی به پرداخت سود سپرده بیشتر به مشتریان خود را نخواهند داشت، به همین دلیل اقدام به کاهش سود سپردهها بهصورت دستهجمعی میکنند (کاهش سود سپرده از نرخ 25 درصد به 16 درصد از سال 97 به بعد تنها در دو سال.) پس از این کار اولا سرعت تبدیل شبهپول به پول که یکی از عوامل اصلی تورم است، افزایش مییابد و در مرحله بعدی خلق پول در سیستم بانکی که از طریق افزایش تسهیلاتدهی بیشتر است، اتفاق میافتد. بانکهای کشور با بریزوبپاشهای اساسی و از طرفی عدم بازگشت آن پولها و محو پول اقدام به خلق نقدینگی کرده تا جایی که ضریب فزاینده را به سقف تاریخی خود میرسانند. عمده بانکهای کشور دارای بیش از 20 تا 30هزارمیلیارد تسهیلات غیرجاری هستند که وام داده شده و به بانک بازنگشتهاند. با این شرایط اما همچنان و باقدرت به وامدهی خود ادامه میدهند، بهعنوان نمونه بانک پ با وجود 37 هزارمیلیارد تسهیلات غیرجاری همچنان درحال وامدهی است یا اینکه دو بانک دیگر مدتی قبل از ادغام خود دست به پولپاشی زیادی زدند. نکته عجیبتر آنکه این پولپاشی انجامشده در سیستم بانکی عموما بین خودیها توزیع شده است و بسیاری از شرکتهای کاغذی زیرمجموعه بانکها و افراد پرنفوذ در بانکها موفق به دریافت آنها شدهاند.

مطالب پیشنهادی

مطالب پیشنهادی