محمدمهدی فریدونی:

محمدمهدی فریدونی:سیاستهای هدایت اعتباری توسط بانک مرکزی باید تمرکز اصلی خود را روی عرضه مسکن قرار دهد؛ چراکه افزایش ساخت مسکن اثر زیادی بر اقتصاد در مقیاس کلان میگذارد، چون صنعت ساختمان یک صنعت مادر است و بر تولید در صنایع بیشمار اثرگذار است.

پازل ناتمام حل معضل مسکن

به گزارش «فرهیختگان»، محمدمهدی فریدونی، پژوهشگر مرکز رشد دانشگاه امام صادق(ع) طی یادداشتی در روزنامه «فرهیختگان» نوشت: بحث مسکن در طول زمان بسیار موردتوجه سیاستگذاران بوده است؛ چراکه داشتن خانه یکی از نیازهای اصلی بشر محسوب میشود. همچنین درصد زیادی از سبد مصرفی خانوار را تشکیل میدهد. به همین خاطر، تصمیمات سیاستگذاران درخصوص مسکن میتواند تاثیرات زیادی بر سطح رفاه در جامعه داشته باشد.

در ایران نیاز به مسکن به دلایل زیر به نحو فزایندهای رو به افزایش است. درنتیجه لازم است سیاستگذاران رفع این نیاز را برای اقشار جامعه سادهتر کنند.

1. وجود جمعیت جوان در کشور: طبق آمار موجود حدود 12میلیون جوان آماده به ازدواج در کشور داریم. (مرکز آمار ایران، 1398)

2. نیاز به نوسازی بافتهای فرسوده در کشور: حدود یکسوم از جمعیت شهرنشین در بافت فرسوده زندگی میکنند.

3. نیاز به ساخت خانه برای خانوارهای بدونمسکن: براساس سرشماری سال 1395، 25.4 میلیون واحد مسکونی در کنار 24میلیون خانواده داریم، یعنی تعداد مسکنهای موجود متناسب با تعداد خانوارهاست اما از میان واحدهای مسکونی در کشور حدود 2.6میلیون واحد مسکونی خالی است، این یعنی 1.2میلیون خانواده ایرانی دارای مسکن مستقل نیستند. (مرکز پژوهشهای مجلس، 1398)

4. خانههای تخریبشده ناشی از بلایای طبیعی در چند سال اخیر: بلایای طبیعی اعم از سیل و زلزله، در چند سال اخیر سبب شده خانههای زیادی تخریب شوند.

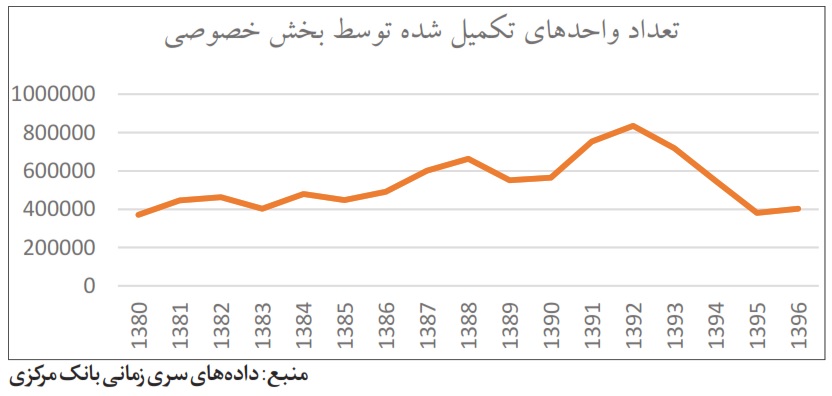

با وجود تقاضای بالا در بخش مسکن، اما بخش عرضه نتوانسته است پا به پای آن پیش برود، بهطوری که طبق گفته کارشناسان، هرساله به حدود یکمیلیون واحد مسکونی نیازمندیم. این درحالی است که امروزه این رقم حدود 400هزار واحد مسکونی در سالهای اخیر است. (نمودار)

به جهت افزایش بیرویه قیمت مسکن در دهه اخیر، پاسخ به نیاز مسکن در دهک پایین جامعه با مشکلات زیادی مواجه شده است، چراکه قیمت مسکن از میزان توانمندی خانوارها بسیار فراتر رفته و سبب کمبود تقاضای موثر در این بازار علیرغم وجود نیاز مبرم به آن شده است. این افزایش را میتوان در دلایل زیر جستوجو کرد:

1. وجود منابع طبیعی در ایران سبب شده دولتها در ایران به جهت کنترل تورم به واردات روی آورند و سعی در سرکوب قیمتها با درآمدهای بادآورده نفتی خود کنند. همین امر باعث شده تورم موجود به بخش مستغلات که قابلیت واردات ندارد، سرریز شود و یک سرمایهگذاری کمخطر محسوب شود. به این پدیده اقتصاد هلندی گفته میشود.

2. وجود سیاستهای سرکوب قیمت توسط دولتها در طول دهههای گذشته موجب شده قیمت مسکن همواره در ایران رو به افزایش باشد. از اینرو همواره میبینیم سرمایهگذاری در مسکن، با سود خوبی همراه بوده است. این موضوع خود سبب شکلگیری تقاضای سرمایهگذاری و سفتهبازی در بازار مسکن، علاوهبر تقاضای مصرفی شده است و عامل مضاعفی در افزایش قیمت این کالای اساسی محسوب میشود.

3. عامل دیگر افزایش قیمت مسکن کاهش ارزش پول ملی است. این کاهش ارزش که در دهه اخیر عمدتا به دلیل تحریمهای نفتی و انتقال پول رخ داده سبب افزایش هزینه تمامشده قیمت مسکن در طول چند سال اخیر شده است.

4. علاوهبر مطالب مذکور، رشد بیضابطه نقدینگی، عامل مهم دیگری در افزایش قیمت مسکن بوده است. این رشد بیضابطه ناشی از استقراض بانکها از بانک مرکزی، بیانضباطی پولی دولت و درنتیجه جبران کسری بودجه از محل رشد پایه پولی است.

از اینرو نیاز است سیاستگذار به نحو موثری برای حل معضل مسکن اقدام کند. از میان راهحلهای موجود میتوان به وضع مالیات بر عایدی مسکن، وضع مالیات بر خانههای خالی، اعطای زمین دولتی و افزایش اعتبارات به بخش مسکن اشاره کرد.

نظام مالی بهعنوان یکی از ارکان اقتصادی لازم است تا نقش بیشتری در تامین مالی این بخش داشته باشد. با توجه به بانکمحور بودن نظام مالی موجود در کشور، این تامین مالی باید از طریق افزایش اعتبارات بانکی در این بخش انجام شود. با نگاهی به پورتفوی اعتباری بانکها در کشور، جای خالی وامهای رهنی بهشدت احساس میشود. وامهای رهنی در ایران برای بانکها جذابیتی ندارند؛ چراکه دارای اقساط طولانیمدت هستند و اعطای اینگونه تسهیلات فشار زیادی به منابع بانک وارد میکند. علاوهبر طولانیمدت بودن اقساط بانکی وجود تورمهای بالا در کشور نیز، جذابیت اعطای تسهیلات بلندمدت را برای بانکها کمتر میکند.

بنابراین لازم است بانک مرکزی بهعنوان سیاستگذار در بخش پولی کشور، به جذابتر کردن این نوع از تسهیلات اقدام کند. به اینگونه سیاستها، سیاستهای هدایت اعتبار گفته میشود.

هدایت اعتبار یعنی هرگونه سیاستی که توسط بانک مرکزی یا وزارت اقتصاد به کار گرفته شود تا روی تخصیص اعتبار اثر بگذارد.

ابزارهای هدایت اعتبار را به دو بخش تقسیم میکنند: 1- ابزارهای اثرگذار بر طرف تقاضای اعتبار 2- ابزارهای اثرگذار بر طرف عرضه اعتبارات.

بانک مرکزی میتواند با این ابزارها در رونق ساخت و عرضه مسکن اثرگذار باشد، یعنی بر عرضه وام توسط بانکها و تقاضای آن توسط افرادی که قصد ساختوساز دارند. همچنین قادر است بر تقاضای مسکن اثر بگذارد، یعنی بر عرضه وام برای خرید مسکن توسط بانکها و تقاضای آن توسط متقاضیان. (جدول)

سیاستهای هدایت اعتباری توسط بانک مرکزی باید تمرکز اصلی خود را روی عرضه مسکن قرار دهد؛ چراکه افزایش ساخت مسکن اثر زیادی بر اقتصاد در مقیاس کلان میگذارد، چون صنعت ساختمان یک صنعت مادر است و بر تولید در صنایع بیشمار اثرگذار است. رونق تولید در بخش ساختمان موجب رشد در صنایع وابسته همچون لوازم خانگی، سیمان، کاشی و رشد در بخش معدنی و کانیهای فلزی خواهد شد و به تبع آن سبب افزایش درآمد عمومی میشود. این افزایش باعث ایجاد تقاضای موثر در کل اقتصاد و درنتیجه افزایش تولید ناخالص ملی کشور خواهد شد.

با توجه به ویژگی مسکن با به وجود آمدن تقاضا، عرضه نمیتواند همزمان پاسخگوی تقاضا باشد، چون مدتی زمان میبرد تا مسکن موردتقاضا ساخته شود. از اینرو به نظر میرسد اثرگذاری بر طرف عرضه مسکن باید از لحاظ زمانی بر طرف تقاضا تقدم داشته باشد، یعنی باید افزایش در وام برای ساختوساز مسکن به لحاظ زمانی بر افزایش وام برای خرید مسکن تقدم داشته باشد.

لازم به ذکر است سیاستگذار پس از افزایش عرضه نیاز است تقاضا را نیز تقویت کند. در سالهای اخیر به دلیل کاهش نسبت وام به ارزش مسکن، قدرت خرید خانه کم شده است. پس بعد از اطمینان از عرضه کافی مسکن باید سیاستهای هدایت اعتبار برای خرید مسکن نیز اجرایی شود تا متقاضیان واقعی بتوانند مسکن تهیه کنند.

مطالب پیشنهادی

مطالب پیشنهادی