«فرهیختگان» عملکرد انواع صندوقهای سرمایهگذاری را بررسی کرد

«فرهیختگان» عملکرد انواع صندوقهای سرمایهگذاری را بررسی کرددر این گزارش «فرهیختگان» با بررسی ریز جزئیات بخشهای مهم هر صندوق در هر دسته از انواع صندوقها، صندوقهای گروه؛ سهامی، مختلط و درآمد ثابت را به افراد مختلف پیشنهاد میدهد.

صندوقهای پرریسک روی خط سودهای نجومی

به گزارش «فرهیختگان آنلاین»، در طول یکماه گذشته بازار بورس و اوراق بهادار تهران پس از یک کورس صعودی تمامعیار وارد مرحلهای از تعادل یا شاید نوسانهای همزمان مثبت و منفی شده است. این بازار در بازه سهماهه منتهی به اواخر اردیبهشت با ثبت رقم خیرهکننده بازدهی 200درصدی، بسیاری از سرمایهگذاران و فعالان را با سودهای کلان مواجه کرد. طی چنین سودهایی که در بازه زمانی مذکور حتی با خرید سهام زیانده نیز بهدست میآمد، اعتمادبهنفس معاملهگری و تحلیلگری حتی به تازهواردان هم منتقل شد. درنهایت اما در یکماه گذشته نوسانات منفی در دل بازار سهام جا خوش کردند. البته هرچند روند بازار صعودی بوده و روز گذشته شاخص به سقف یک میلیون و 150هزاری نیز رسیده، اما در طول یکماه منتهی به خرداد، شاخص 16 روز را با منفیها سر کرده است. در این مدت بسیاری از سهامداران یا ضررهای هنگفتی دیدهاند یا روند کسب سودشان با کندی قابلتوجهی روبهرو شده و شیرینی سودهای چندماه گذشته را از آنها گرفته است. خروج هزارمیلیارد تومان پول توسط حقیقیها از بازار طی پنج روز معاملاتی اخیر موید همین نکته است که منفیهای بازار عدهای را مجبور به خروج از بازار کرده است. مشخص است حضور بلندمدت و موفقیتآمیز در بازار نیازمند تخصص و مهارت بسیار بالایی است، در غیر این صورت نتیجه همانی میشود که میبینیم؛ عدهای با مثبتها میآیند و با منفیها میروند. ازهمینرو یکی از مواردی که همه کارشناسان مالی و قدیمیهای بازار سرمایه بر سر آن توافق دارند، این است که برای کنترل رفتارهای هیجانی غیرحرفهایها و تازهواردهای بازار سرمایه، بهتر است این افراد تا زمانی که اطلاعات تخصصی و آموزش کافی دریافت نکردهاند، بهجای سرمایهگذاری مستقیم و اقدام به خرید و فروش مستقیم سهام، از طریق صندوقهای سرمایهگذاری که بهنوعی شرکت با واسطه در بازار سهام تلقی میشود، سرمایهگذاری کنند. این موضوع در کنار کنترل رفتارهای هیجانی تازهواردها که بهنوعی روندهای آتی بازار سرمایه را نیز دچار نوسان میکند، به خود آنان نیز کمک خواهد کرد بیشترین سود را از بازار سرمایه کسب کنند، چراکه الگوی کارکردی صندوقهای سرمایهگذاری تهیه یک سبد متنوعی از سهام است.

براساس بررسیهای گزارش پیشرو، درحال حاضر در بازار سهام تهران 203 صندوق در هفت رسته فعالیت میکنند. شیوه فعالیت این صندوقها به این شکل است که تازهواردهای بازار سرمایه و غیرحرفهایها که وقت یا اطلاعات کافی از حضور در بازار نداشته، میتوانند با مراجعه به این صندوقها و خریداری واحدهای آنها به طرق مختلف سودهای متفاوتی را کسب کنند. در این گزارش مفصلا درمورد هر هفت نوع صندوق فعال در بازار سرمایه ایران صحبت شده است. طبق آنچه در ادامه، بحث خواهد شد، صندوقهای سهامی برای ریسکپذیرها، صندوقهای درآمد ثابت برای ریسکگریزها و صندوقهای مختلط برای ریسک متوسطها، گزینههای مناسبی برای سرمایهگذاری است. از سوی دیگر، پیگیری تحرکات این صندوقها میتواند روند شناسایی خوبی تلقی شود؛ به این صورت که میزان پول نقد صندوقها نشان خواهد داد که آنها در آیندهای نهچندان دور در جایگاه فروشنده خواهند بود یا خریدار که هرکدام از این دو موقعیت با توجه به دارایی بسیار بالای صندوقها، تعیینکننده مثبتها و منفیهای بازار میشود. در یکسال اخیر و تا 20/3/99 صندوقهای سهامی بهطور میانگین با 293درصد بازدهی بیشترین سود را نصیب سرمایهگذاران خود کرده و بعد از آن صندوقهای مختلط با 178درصد و درآمد ثابتها با 38درصد قرار دارند. درحالحاضر ارزش داراییهای تمامی صندوقها در حدود 255 هزار میلیارد بوده که رقم قابلتوجهی است. در این گزارش «فرهیختگان» با بررسی ریز جزئیات بخشهای مهم هر صندوق در هر دسته از انواع صندوقها، صندوقهای گروه؛ سهامی، مختلط و درآمد ثابت را به افراد مختلف پیشنهاد میدهد.

یک ضرورت فراموششده در سرمایهگذاری ایرانیها

با توجه به اهمیت حفظ ارزش پول و سرمایه در برابر تورم و بحرانهای اقتصادی، عمدتا افراد جامعه به سمت فعالیت در بازارهای مالی سوق داده میشوند. این گونه فعالیتها در حین رکودیتر شدن اوضاع تورمی اقتصاد، رنگوبوی سوداگرانهتری پیدا خواهند کرد و عمده سرمایهها در مسیر داراییهای بادوامی چون طلا، سکه، مسکن و خودرو قرار خواهند گرفت که از نقدشوندگی نسبتا بالایی نیز برخوردارند. فعالیت در بازارهای نامبرده، بیشتر از داشتن سواد اقتصادی یا حتی آکادمیک، نیازمند تجربه و پساندازهای بالایی است که با توجه به 3.5میلیون بودن خط فقر ماهیانه در اقتصاد ما، تامین آن جز از عهده دهکهای بالایی جامعه برنخواهد آمد. در کنار بازارهای نامبرده اما بازار سهام نیز وجود دارد که بهدلیل امکان فعالیت حتی با سرمایههای اندک از اشتراک بیشتری بین دهکها و طبقات متفاوت جامعه برخوردار است. نقل اینکه تا چه میزان هدایت پساندازهای جامعه به این بازار و کاهش سوداگری در بازارهای موازی میتواند برای رشد و تولید در اقتصاد کشور مثمرثمر باشد، زیاد رفته است، اما هجوم بالای سرمایهگذاران در بازهای محدود امکان طرح مباحث آموزشی و احتیاطی را گرفت. دهکهای پایین درآمدی که توانایی خرید مسکن یا عضو شدن در بین سهامداران کارخانههای پتروشیمی، دارویی و... را نداشته و از امکان احداث بنگاههای اقتصادی ولو کوچک نیز برخوردار نیستند، میتوانند در بازار سهام به خرید و فروش سهام همان شرکتها و بنگاههای مرتبط با بسیاری از حوزهها ازجمله مسکن، پتروشیمی و... اقدام کنند. اما بزرگترین چالش موجود برای فعالیتهای سازنده عمده مردم، برای اقتصاد کشور و بازدهی خودشان در بازار سهام نیازمندی این بازار به تخصص و احاطه بر بسیاری از تحلیلهای بنیادی و نموداری است. حالا که بسیاری از مردم چه با واسطه سهام عدالت و چه جو حاکم بر اقتصاد کشور پا به عرصه سهام گذاشتهاند، نیاز است تمایزات مهارتی در این بازار با بازارهایی چون خودرو، طلا و مسکن درک و برای افزایش آن تلاش شود. علت تاکید بر افزایش مهارت در این بازار این بوده که با توجه به وجود اقلیتی با مهارت بسیار بالا و بعضا رانتهای اطلاعاتی امکان سوءاستفاده از اقشار مختلف سرمایهگذاران بالاتر رفته است و از طرفی فعالیتهای ناآگاهانه و گاهی هیجانی، بسیاری از فعالان را دچار ضررهای سنگینی خواهد کرد.

تازهواردهای بورس چگونه بالاترین سود را کسب کنند؟

نظرسنجیهای بینالمللی نشان میدهند تنها پنج درصد از فعالان واردشده به بازارهای مالی مانند بازار سهام بهطور بلندمدت در آن خواهند ماند و 95 درصد از آنها به دلایل مختلف در طول سالهای ابتدایی جدا خواهند شد. یکی از دلایل این اتفاق احتمالا افتوخیز سودهای سرمایهگذاران در سالهای متفاوت است که طاقت آنها را برای ماندگاری خود و سرمایههایشان در بازار طاق خواهد کرد، درست مانند سالهای 92 تا 94 که بازار سهام کشور با رکود ورود افراد و پساندازها روبهرو شده بود. به هر ترتیب حالا که بازار سهام با سیل عظیمی از افراد و پساندازهای کم و زیاد آنها روبهرو شده، لازم است سرمایههای آنها در بلندمدت در بازار حفظ و از خروجشان تا حد امکان جلوگیری شود. یکی از راههای کنترل نقدینگی در بازار سهام همین بازدهی مساعد بازار در بلندمدت نسبت به دیگر بازارها خواهد بود که ریلگذاری این هدف برعهده دولت و سازمان بورس و بخشی دیگر برعهده سرمایهگذاران خواهد بود. به این صورت که باید سرمایهگذاران با آگاهی کامل در بازار فعالیت کنند و با خرید و فروشهای خود سعی در رشد سهام و صنایع ارزنده داشته باشند. فعالان در وهله اول میتوانند اقدام به دریافت کد کارگزاری کنند و بهطور مستقیم خود به خرید و فروش سهام شرکتها بپردازند. در این مرحله مشخص است که ریسک بسیار بالایی مخصوصا در شرایط هیجانی سرمایهگذاران را تهدید میکند و هر تصمیم هیجانی یا بهدور از آگاهی میتواند ضررهای سنگینی را به آنها متحمل کند. در مرحله دوم یا غیرمستقیم افراد میتوانند با مراجعه به انواع صندوقهای سرمایهگذاری فعال در بازار سهام اقدام به خرید و فروشهای کمریسکتری کنند. درواقع در بلندمدت، هم به سود بازار و هم به سود افراد خواهد بود که فعالانی که وقت یا اطلاعات کافی ندارند اما از پسانداز بلااستفادهای برخوردارند با استفاده از صندوقهای سرمایهگذاری اقدام به سرمایهگذاری در مجموعهای از سهام و سایر اوراق بهادار کنند. صندوقهای سرمایهگذاری ابزاری غیرمستقیم برای سرمایهگذاری بوده که در عین بازدهیهای بعضا بسیار بالاتر از سپردهگذاری بانکی از مزایایی چون کاهش ریسک سرمایهگذاریهای مستقیم در بازار سهام، نظارت و شفافیت اطلاعاتی، نقدشوندگی نسبتا بالا، هدایتگری سرمایهها به سمت سرمایهگذاریهای مولد و... برخوردارند. با استفاده از این صندوقها حتی میتوان پساندازهای بسیار کم را با کنترل ریسک سرمایهگذاری کرد. صندوقهای سرمایهگذاری با جمعآوری پولها، بسته به نوع خود اقدام به سرمایهگذاری منابع جمعآوریشده در سهام، سپردههای بانکی و اوراق مشارکت میکنند.

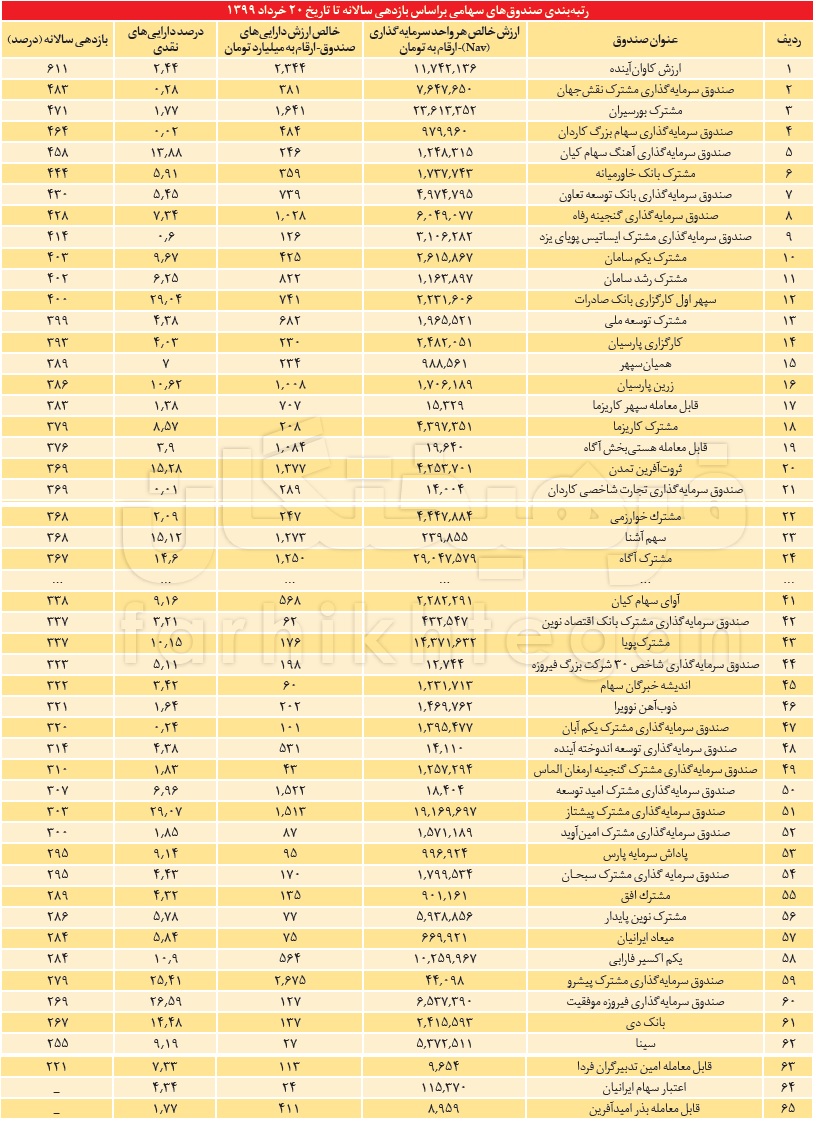

21 صندوق با بازدهی بالاتر از بازار

گفته شد درحال حاضر 203 صندوق سرمایهگذاری تحت نظارت سازمان بورس و اوراق بهادار تهران در هفت نوع متفاوت صندوقهای سرمایهگذاری درآمد ثابت، مختلط، سهامی، بازارگردان، جسورانه، طلا و پروژه مشغول به فعالیت هستند. براساس آمارهای مرکز پردازش اطلاعات مالی سازمان بورس، درحال حاضر خالص ارزش دارایی تمامی این صندوقها 256 هزار و 338 میلیارد تومان بوده که از این مقدار بهطور میانگین 41.7 درصد از داراییها یعنی حدود 107 هزار میلیارد تومان آن نقد بوده و احتمالا در بانکها نگهداری میشود. میزان نقدبودن صندوقها که در ادامه از اهمیت ویژه تحلیل آن بر روند بازار صحبت کردیم، مولفهای است که بهطور روزانه درحال تغییر بوده، بهطوری که این مقدار در حدود 10 روز پیش برابر با 70 درصد و 174 هزار میلیارد بوده است. 203 صندوق فعال در بازار سرمایه ایران بهطور متوسط در یکسال اخیر بازدهی 180 درصدی را ثبت کردهاند که بهدلیل رشد بازار در سال اخیر، بازدهی قابلتوجه و قابلقبولی محسوب میشود. شاخص کل (هموزن) که وزن یکسانی را برای انواع و اقسام سهامی کوچک و بزرگ درنظر میگیرد، در یکسال اخیر رشد 531 درصدی و شاخص کل رشد 385 درصدی داشته است. همچنین این شاخصها در یکماهه اخیر که روند بازار اصلاحی بوده، با بازدهی 8.6 و 8.7 درصدی همراه بوده که در این میان صندوقهای سرمایهگذاری از بازدهی 4.5 درصدی برخوردار بودهاند. هرچند آمار و ارقام بالابودن بازدهی شاخص کل یا هموزن نشاندهنده این موضوع است که عمده افراد در یکسال اخیر سودهای مثبتی را کسب کردهاند اما با مقایسه بازدهها در بازههای زمانی متفاوت میتوان تشخیص داد که سودآوری و بازدهی صندوقهای سرمایهگذاری از ثبات بالاتری برخوردار بوده است. همانطور که گفته شد صندوقهای سرمایهگذاری در هفت نوع متفاوت مشغول به فعالیت هستند که بهصورت تفکیکی نیز صندوقهای درآمد ثابت با 80، صندوقهای مختلط با 20 و صندوقهای سهامی با 65 صندوق بیشترین تراکم را داشته و درکنار اینها، صندوقهای بازارگردان با 32، صندوقهای جسورانه با دو و صندوقهای طلا و پروژه نیز به ترتیب با چهار و یک صندوق در حال فعالیت هستند. برای جذابیت این صندوقها کافی است بدانید که در این لیست 203 تایی، 21 صندوق بازدهی بالاتری از شاخص کل که 385 درصد است، داشتهاند. بهعنوان مثال صندوق

ارزش کاوانآینده که در لیست صندوقهای سرمایهگذاری بوده در یکسال اخیر از بازدهی 610 درصدی برخوردار بوده و صندوق مشترک نواندیشان نیز که از لیست صندوقهای مختلط است بازدهی 263 درصدی را تجربه کرده است.

بازدهی 273 درصدی سهامیها در یکسال اخیر

بهدلیل اینکه بخش اصلی سبد صندوقهای سهامی را سهام تشکیل میدهد نام آنها را صندوقهای سرمایهگذاری سهامی گذاشته و فعالیت در چنین صندوقهایی بهمعنای پذیرش ریسک و درعین حال انتظار سود بیشتر نسبت به داراییهای سرمایهگذاری بدون ریسک مانند اوراق بدهی و سپرده بانکی است. البته مدیریت صندوق با کمک ابزارهای مشتقه مالی و دانش حرفهای ریسک صندوق را کاهش میدهد؛ ولی بهعلت ماهیت ریسکی بودن سهام، نمیتواند ریسک صندوق را صفر کند. این صندوقها در طول زمان و بهطور میانگین 80 درصد از داراییهای خود را تبدیل به سهام کرده و 20 درصد باقیمانده را در سپرده و اوراق بانکی نگه میدارند. افرادی که درعین نداشتن تخصص یا وقت کافی جهت فعالیت در بازار سهام، از ریسکپذیری نسبتا بالایی برخودار هستند و در بلندمدت بهدنبال کسب بازدهی بالاتر از بازدهی بازار هستند، صندوقهای سهامی بهترین پیشنهاد برای آنها خواهد بود. این صندوقها سبدهای سهامی خود را درقالب واحد ارائه میدهند به این صورت که هرکس میتواند بهعنوان مثال 50 واحد از صندوق سرمایهگذاری سهامی A را خریداری کند و از بالا رفتن قیمت هر واحد، سود کسب کند. 65 صندوق سهامی در بازار سرمایه کشور فعال بوده که برخلاف دیگر صندوقها تقسیم سود دورهای نیز در اساسنامه آنها وجود ندارد. این صندوقها همبستگی بسیار زیادی به روند شاخص داشته، بهطوری که حتی سهام تشکیلدهنده واحدهای خود را براساس جایگاه آنها در بازار انتخاب میکنند. هرچند بهدلیل تاخیر 24 ساعتی در خرید یا فروش واحدهای سرمایهگذاری این صندوقها از درجه نقدشوندگی کمتری نسبت به خرید مستقیم سهام برخوردارند، اما آمار نشان میدهد این صندوقها با ثبت بازدهی 293 درصدی در یکسال اخیر تنها در حدود 90 درصد از بازدهی بازار عقبتر بودهاند. در لیست 65تایی صندوقهای سرمایهگذاری سهامی؛ صندوق ارزش کاوانآینده، مشترک نقش جهان، مشترک بورسیران، سهام بزرگ کاردان و سهام کیان به ترتیب با بازدهیهای 610، 483، 470، 464 و 458 درصد، بیشترین بازدهی را داشته و درمقابل صندوق قابل معامله امین تدبیرگران فردا با بازدهی 220 درصد کمترین بازده را داشته است. بازدهی سالانه دو صندوق قابل معامله بذر امیدآفرین و اعتبار سهام ایرانیان سودمند مدبران نیز ثبت نشده است. از طرف دیگر بین این صندوقها 16 صندوق بازدهی بالاتر از شاخص کل یعنی 385 درصد را کسب کردهاند و مابقی صندوقها نیز بهجز یک مورد بازدهیهایی بین 220 تا 385 درصد داشتهاند. هماکنون ارزش کل داراییهای صندوقهای سرمایهگذاری در حدود 30 هزار میلیارد بوده که در حدود 6 هزار میلیارد آن درحال حاضر نقد بوده و باقی سهام است. حدود پنجهزار و 800 میلیارد از مبالغ نقد دراختیار صندوقها برای حفظ ریسکهای موردنظر خود بهصورت سپردههای بانکی نگهداری میشود.

صندوقهای سرمایهگذاری مختلط کمریسک و سودده

در بین هفت صندوقی که در مطالب قبلی از آنها نام برده شد، صندوقهای مختلط ازجمله صندوقهای کمریسک و البته سودده هستند. این صندوقها، نوعی صندوق سرمایهگذاری مشترکند که نسبت تقریبا مساوی از دارایی را در سهام و اوراق با درآمد ثابت سرمایهگذاری میکنند. ریسک این صندوقها نسبت به صندوقهای سهامی کمتر است و در عین حال اغلب ریسک و بازده بالاتری از صندوقهای سرمایهگذاری درآمد ثابت دارند. درواقع میتوان صندوقهای مختلط را حد میانی صندوقهای سهامی و صندوقهای با درآمد ثابت بهلحاظ ریسک و بازده احتمالی مورد انتظار دانست. صندوقهای مختلط عموما بین حداقل ۴۰ و حداکثر ۶۰ درصد منابع خود را بهصورت اوراق با درآمد ثابت و سپردههای بانکی نگهداری میکنند و مجازند الباقی وجوه را تا سقف ۶۰ درصد در ترکیبی از سهام و حق تقدم سهام سرمایهگذاری کنند. 20صندوق سرمایهگذاری مختلط در بازار سرمایه از حدود 11 سال پیش شروع بهکار کردهاند که براساس دادههای منتشرشده بهطور میانگین دارای بازدهی 179 درصدی در یکسال اخیر بودهاند. در میان این 20 صندوق، مشترک نواندیشان با بازدهی 263درصدی بالاترین بازدهی را در میان صندوقهای مختلط داشته و بعد از آن صندوقهای یکم نیکوکاری آگاه، نیکوکاری ماندگار پاسارگاد و توسعه پست بانک به ترتیب با 230، 205 و 203 بازدهی در رتبههای بعدی قرار داشتند. در مقابل صندوق گنجینه مهر با 154 درصد و صندوق سپهر آتی با 153 درصد کمترین بازدهیها را در بین 20 صندوق مختلط داشتهاند. همانطور که مشخص است این صندوقها دارای ریسک پایینتر و بهمراتب بازدهی کمتری از صندوقهای سهامی بوده، اما با وجود 179درصد بازدهی سالانه در وضعیت بسیار مناسبتری نسبت به سودهای بانکی قرار دارند. بازدهی 179درصدی در یکسال اخیر در مقایسه با نرخ سودهای نهایتا 15درصدی بانکها برای سپردههای بلندمدت، ارجحیت این صندوقها را نسبت به بانکها برای کسانی نشان میدهد که سرمایه کم و تجربه ناکافی جهت فعالیت در بازارهای مختلف دارند. درحالحاضر ارزش داراییهای صندوقهای مختلط دوهزار و 777 میلیارد تومان است که از این میزان 36درصد آن یعنی چیزی حدود هزار میلیارد تومان بهصورت نقد در بانکها نگهداری میشود. بیشتر صندوقهای سرمایهگذاری مختلط هم مانند صندوقهای سرمایهگذاری در سهام، پرداخت سود نقدی بهصورت دورهای ندارند و سود ناشی از عملکرد صندوق بهصورت افزایش بهای واحدهای صندوق دیده میشود.

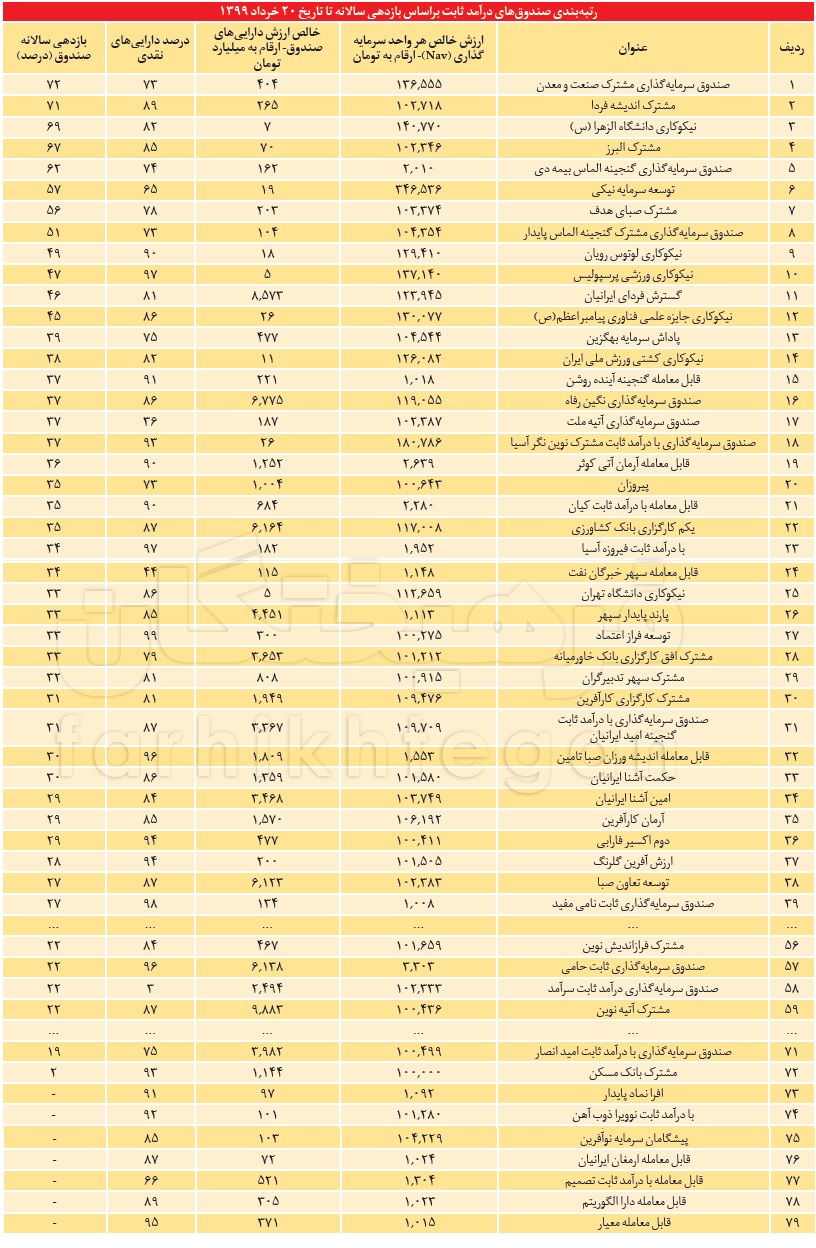

212 هزار میلیارد تومان دارایی صندوقهای درآمد ثابت

صندوق سرمایهگذاری با درآمد ثابت یکی دیگر از انواع هفتگانه صندوقهاست که با حداقل ریسک، بازدهی مناسبی را نصیب سرمایهگذاران میکند و اشخاصی که در صندوق سرمایهگذاری با درآمد ثابت سرمایهگذاری میکنند افراد ریسکگریزی هستند که میخواهند سود قابلقبولی هم بهدست بیاورند. در صندوق سرمایهگذاری با درآمد ثابت بهدلیل اینکه ریسک حداقل است، 70 تا 90 درصد از داراییهای صندوق را در گواهی سپرده بانکی، اوراق مشارکت و سایر اوراق بهادار با درآمد ثابت سرمایهگذاری میکنند و درنهایت با توجه به صلاحدید مدیر صندوق، باقیمانده دارایی صندوق در بازار سرمایه که پرریسک است، سرمایهگذاری خواهد شد. این صندوقها که مانند صندوقهای سهامی و مختلط با انتشار واحدهای سرمایهگذاری (Unit) اقدام به جمعآوری پولهای افراد حقیقی و حقوقی میکنند، بهطور معمول حداقل سود را نیز تضمین میکنند. این نوع سرمایهگذاری در مقایسه با سرمایهگذاریهای موازی خود مانند سپردهگذاری در بانک، ایدهآلتر محسوب میشود و عموما بازدهی بالاتری را نصیب سرمایهگذاران خود خواهد کرد. بهعنوان نمونه صندوق مشترک صنعت و معدن پربازدهترین صندوق درمیان درآمد ثابتها بوده که بازدهی سالانه 72درصدی را ثبت کرده است. این صندوق همچنین از آغاز فعالیت 11ساله خود، بازدهی 380 درصدی را رقم زده است.

مقایسه بازدهی 70 درصدی صندوق سرمایهگذاری مشترک صنعت و معدن با بازدهی 15 تا 18 درصدی نرخ سودی که سپردهگذاران از بانکها دریافت میکنند، قابل قیاس نبودن بازدهی این دو نوع سرمایهگذاری را بهخوبی نشان میدهد. درحالحاضر 80صندوق سرمایهگذاری درآمد ثابت در کشور فعالند که بهلحاظ تعداد در مقایسه با دیگر صندوقها در رتبه اول قرار دارند. این صندوقها همچنین با اختلاف بسیار نسبت به دو صندوق گفتهشده در حدود 212 هزار میلیارد تومان ارزش دارایی را بهنام خود ثبت کردهاند که 80 درصد یعنی تقریبا 170 هزار میلیارد تومان آن نقد است و بهطور متنوعی از اوراق مشارکت، سپرده بانکی و وجه نقد نگهداری میشود. حجم بالای داراییهای صندوقهای درآمد ثابت نشان میدهد بخش اعظمی از فعالان بازار به ریسکهای کمتر و در عوض بازدهی تضمینیتری علاقهمندند. از طرف دیگر اگر نرخ سود بانکی را 20 درصد در سال در نظر بگیریم، 67 صندوق از 80 صندوق درآمد ثابت، بازدهی بالاتر از نرخ سود بانکی را داشتهاند. این درحالی است که 12 صندوق نیز سود دو تا سه برابری را نسبت به بانکها به سرمایهگذاران خود پرداخت کردهاند. در یکسال منتهی به 20 خرداد 99 سه صندوق صنعت و معدن، مشترک اندیشه فردا و نیکوکاری دانشگاه الزهرا(س) با بازدهیهای 72، 70 و 69 درصد بیشترین بازدهی را در بین صندوقهای درآمد ثابت داشتهاند و در طرف دیگر نیز دو صندوق امید انصار و مشترک بانک مسکن به ترتیب با 19 و 2 درصد، پایینترین بازدهیهای سالیانه را کسب کردهاند. لازم بهذکر است نقدشوندگی این صندوقها در مقابل بانکها دارای تاخیر 24 تا 48 ساعته است.

صندوقهای بازارگردان کمی متفاوتتر از دیگر صندوقها

مارکت میکر (Market Maker) معادل «بازارساز» بوده که این اصطلاح در بورس تهران با نام «بازارگردان» نامیده میشود. بازارسازها یا بازارگردانها، عمدتا شرکتهای حقوقی هستند که با هدف کسب سود و جلوگیری از نوسانات قیمت داراییها اقدام به خریدوفروش و کنترل داراییها میکنند. در بازار سرمایه ایران صندوقهای سرمایهگذاری بازارگردانی تشکیل شده که دارای چنین ماهیت عملکردی بوده اما بهدلیل دارایی محدود 9 هزار میلیارد تومانیای که دارند، گستره عملیاتی بالایی ندارد. این صندوقها درواقع برای دورکردن بازار سرمایه از نوسانات شدید به وجود آمده تا سهام را متعادل نگه داشته و مانع از ایجاد صف خریدوفروش شوند و درعین حال ارزش سهام را به ارزش ذاتی آن نزدیک کنند. بنابراین با فعالیت گسترده چنین صندوقهایی، صفهای خریدوفروش بیمورد از بین رفته و معاملات روانتر خواهد شد که در نتیجه آن، قدرت نقدشوندگی سهام بالا میرود و از دستکاری قیمت سهام توسط برخی سودجویان بازار جلوگیری میشود. این صندوقها اصولا توسط خانوادهای از سهام که مرتبط بههم هستند ایجاد و توسط خود آنها اداره میشوند. بهعنوان مثال گروه سهام شرکتهای زیرنظر بانک ملی، صندوقی بازارگردانی ایجاد میکند تا با بازارگردانی سهام این شرکتها، ارزش سهام آنها را حفظ کند و همچنین سودجویان نتوانند در تغییر ارزش ذاتی سهام دخالت داشته باشند. مشتریان این صندوقها فقط شرکتهای حقوقی بوده که با هدف به حداقل رساندن سهام خود وارد این صندوقها میشوند. این صندوقها بهطور غیرمستقیم مزایایی چون حفظ ارزش ذاتی بازار، کنترل نوسانات و... خواهند داشت. طی هفتسال اخیر، 33 صندوق سرمایهگذاری بازارگردان در کشور فعال شده که عمده آنها صندوقهای تشکیلشده ازسوی بانکها و هلدینگهای آنها هستند. صندوق سرمایهگذاری اختصاصی بازارگردانی گروه دی، گروه گردشگری ایرانیان و پستبانک ایران سه صندوق بازارگردان با بازدهیهای بسیار بالاتر از شاخص کل بوده که به ترتیب 735، 460 و 406 درصد بازدهی را درکنار اهداف کنترلگر خود کسب کردهاند. هرچند صندوقهای بازارگردانی در بلندمدت کمک شایانی برای دوری از نوسانات شدید در بازار سرمایه خواهند بود اما توجه به این صندوقها در بازار سرمایه ایران بسیار محدود بوده بهطوری که تنها 33 صندوق با دارایی 9 هزار میلیارد تومانی در حال فعالیت هستند که از این میزان نیز در 20 خرداد سال جاری 9 هزار میلیارد تومان آن نقد بوده است. بهوضوح مشخص است زمانی که ارزش معاملات روزانه بازار چهارهزار میلیارد تومان بوده، حتی سرمایه کل صندوقهای بازارگردان توانایی کنترل نوسانات بخش بسیار کوچکی از بازار را نخواهد داشت. بنابراین با پیشرفتهای بازار سرمایه و بالا رفتن ارزش و حجم معاملات در مدت اخیر ضروری است که توجه بیشتری به افزایش کمیوکیفی این نوع صندوقها ازسوی سازمان بورس، دولت و همچنین بنگاهها وجود داشته باشد.

صندوقهای جسورانه و پروژه کمرمقترین در ایران

صندوق جسورانه (Venture Capital Fund) نوعی صندوق سرمایهگذاری مشترک (تامین مالی) است که پول را از سرمایهگذارانی که قصد مشارکت دارند، گردآوری کرده و مبالغ موردنظر را در کسبوکارهای نوپای کوچک و متوسط (استارتاپها) که پتانسیل رشد بالایی دارند، سرمایهگذاری میکند. همانطور که از نام این صندوقها مشخص است، ریسک بالایی سرمایهگذاران را در این نوع سرمایهگذاری تهدید میکند. این صندوقها عمدتا 50 تا 60 درصد داراییهای خود را روی سهام پروژههای نوپا سرمایهگذاری میکنند و مابقی در اوراق با درآمد ثابت یا بهصورت سپردههای بانکی سرمایهگذاری میشود. درحال حاضر تنها دو صندوق جسورانه لوتوس و آرمانآتی در کشور فعال بوده که عملکرد مناسبی را هم ثبت نکردهاند. این دو صندوق از آغاز فعالیت سهساله خود بازدهیهای منفی 72 و 58 درصدی را ثبت کردهاند. از طرفی کل دارایی دراختیار آنها رقم 47 میلیارد تومان را نشان میدهد. بنابراین واضح است که طی چند سال اخیر توجه شایانی به پیشرفت و توسعه این صندوقها نشده. واحدهای سرمایهگذاری صندوقهای جسورانه بهدلیل ریسک بالا تنها توسط نهادهای مالی و افراد ثروتمند تهیه میشوند درحالی که برای سرمایهگذاری در صندوقهای تامین مالی توسط حقیقیها و افراد معمولی، صندوقهای سرمایهگذاری پروژه فراهم شده است. در صندوقهای سرمایهگذاری پروژهای معمولا چیزی بیشتر از ۹۰ درصد سرمایه روی پروژه موردنظر سرمایهگذاری میشود. درحال حاضر تنها صندوق پروژهای فعال در ایران صندوق سرمایهگذاری آرمان پرند مپنا است این صندوق از نوع قابل معامله در بورس انرژی است. این صندوق داراییای در حدود هزار میلیارد تومان دراختیار دارد که صددرصد آن را در پروژهها سرمایهگذاری کرده و درحال حاضر پول نقدی دراختیار ندارد.

صندوقهای سرمایهگذاری طلا با بازدهی 60 درصدی

مردم برای حفظ ارزش پول خود دربرابر تورم، علاقه زیادی به سرمایهگذاری در بازار طلا و سکه دارند، اما خریدوفروش در این بازارها به این راحتیها نیست و کسانی که وارد این نوع سرمایهگذاریها میشوند باید ریسکهایی چون تقلبیبودن، گرانخریدن و... را هم بپذیرند. در سالهای اخیر اما با ورود صندوقهای سرمایهگذاری با پشتوانه طلا علاقهمندان به این بازار میتوانند بهجای خرید طلا و سکه بهصورت فیزیکی از این صندوقها برای سرمایهگذاری استفاده کنند که ریسکهای بهمراتب کمتری دارند. هر فرد حقیقی یا حقوقی میتواند مانند سایر سهام به خریدوفروش اوراق این نوع صندوقها بپردازد. درحال حاضر در بازار بورس اوراق بهادار ایران فقط چهار صندوق مبتنیبر طلا فعال هستند که شامل سکه طلای زرافشان (با نماد زر)، طلای لوتوس (طلا)، طلای کیان (گوهر) و صندوق سرمایهگذاری طلای مفید (عیار) هستند. این صندوقها اگرچه دارای نقدشوندگی نسبتا پایینی هستند اما سرمایهگذاری در آنها ریسک سرمایهگذاری مستقیم در طلا و سکه را پوشش میدهد. صندوق سرمایهگذاری طلای لوتوس و طلای کیان با بازدهی 60 درصدی در یکسال اخیر، بالاتر از دو صندوق دیگر بودهاند.

* نویسنده: مرتضی عبدالحسینی، روزنامه نگار

مطالب پیشنهادی

مطالب پیشنهادی