بررسیهای فنی «فرهیختگان» از بورس تهران؛ اصلاح بزرگ چگونه رخ خواهد داد

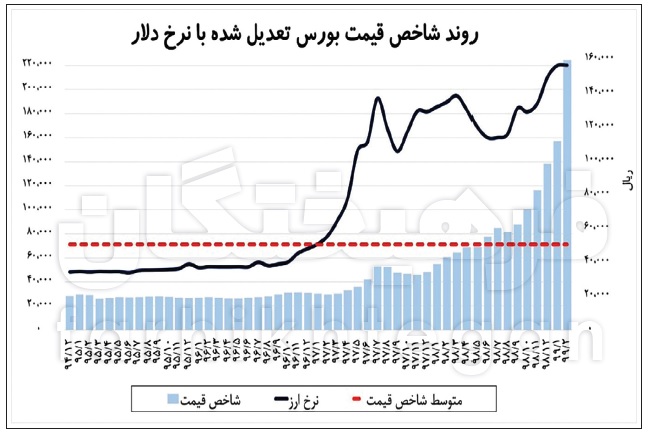

بررسیهای فنی «فرهیختگان» از بورس تهران؛ اصلاح بزرگ چگونه رخ خواهد دادوضعیت کنونی بازار سهام براساس شاخص مزبور که با نرخ دلار تعدیل شده، نگرانکننده است و شاخص قیمت درحال برخورد به سقفهای قیمتی خود است، چراکه نهتنها شاخص مزبور اوج بسیار زیادی گرفته، بلکه نسبت به میانگین تاریخی نیز به مراتب بالاتر است.

۳ شاخص ماندگاری جذابیت بورس

به گزارش «فرهیختگان آنلاین»، حباب در بازار سرمایه شاید پرتکرارترین جملهای است که این روزها از زبان طیف گستردهای از فعالان بازار سرمایه و البته عمدتا از باتجربهترها میشنویم. واقعیت امر اما در بازارهای مالی کمیمتفاوت است، متفاوت نه از این بابت که حباب وجود دارد یا خیر، منفجر خواهد شد یا نه؟ بلکه از این زاویه که در این بازارها همچون بازار سرمایه کشور ما استفاده از واژه «احتمال» بهجای «حباب» معقولانهتر بهنظر میرسد. آلن گرسپن، رئیس بانک مرکزی وقت آمریکا در حین شکلگیری حباب «داتکام» حول این موضوع گفت: «تشخیص حباب کار سختی است و ما نمیدانیم حبابی وجود دارد، مگر زمانی که منفجر شود.» بر این اساس میتوان از احتمال استفاده کرد. در بررسی ابعاد فنی بورس تهران «فرهیختگان» این کلیدواژه را محور مرکزی بحث قرار داده و با بررسی سهبعد فنی این بازار از احتمال رشد یا اصلاح و نیازمندیهای آن صحبت کرده است. این نگاه فنی ثابت خواهد کرد که نسبت «پی بر ای» (پی بر ای) بازار در عدد غیرمعقول قرار گرفته است و شاخص قیمت دلاری نیز در سقف تاریخی خود به سر میبرد. احتمال رشد در این شرایط تنها با ورود تصاعدی نقدینگی به بازار امکانپذیر است که از آن با نام قدرت نقدینگی یاد کردهایم. متاسفانه یا خوشبختانه بازارهای مالی کمحافظه هستند، یعنی هرقدر قیمتها و شاخصها بالاتر بروند، سرمایهگذار باید هرلحظه نگران بازده آتی خودش و مقایسه با دیگر بازارهای مالی رقیب باشد. شاخص بازار بورس ایران برای رشد، عطش نقدینگی دارد که با توجه به محدود بودن رشد نقدینگی به هزاروچند دلیل بازده آتی بازار نیز سختتر و سخت میشود. اینها نشانههایی است مبنیبر اینکه سرمایهگذاران غیرحرفهای باید احتیاط را در بازار سرمایه حفظ کنند.

بازار برای صعود 100 هزار میلیارد پول جدید میخواهد

اگر به ارزشگذاری شرکتها بپردازیم احتمالا به این نتیجه میرسیم که ترمز رشد سهام باید چند ماه قبلتر کشیده میشد، اما چند روزی است که شاخص سهام وارد کانال 970 هزار واحدی شده است. از نگاه تحلیلگری و مفروضات ذهنی (نشاتگرفته از رویه سنتی) بورس جایی برای رشد ندارد و بورس تمام سقفهای تحلیلی موردنظر را یکی پس از دیگری پشت سر گذاشته است. البته منظور از تفکر سنتی، تفکر قدیمی یا اشتباه نیست و اتفاقا معیارهای تحلیلی معتبری که همه از آن برای ارزشگذاری استفاده میکنیم بر مبنای روشهای ارزشگذاری در دنیاست؛ اما این معیارها در وضعیت کنونی در بورس تهران بیاعتبار شده است. حال اینکه چه زمانی دوباره بناست بازار به رویه سنتی یا همان عقلانیت بازگردد را باید مورد بحث قرار داد و پیش از این باید ابتدا این موضوع را پیش کشید که آیا واقعا سهام در شرایط کنونی از مسیر عقلانی و منطقی خارج شده است یا خیر. تنها توجیهی که برای وضعیت کنونی بازار سهام میتوان مطرح کرد «دریای بیکران پول» است که مقاومتهای پیشروی سهام را یکی پس از دیگری درهم شکسته است. «فرهیختگان» نیز چند بار به مساله رشد پلهای نقدینگی و عبور از سقفهای قیمتی اشاره کرده بود. در این میان اما برخی از موارد در تازهترین برآوردها از ورود و خروج نقدینگی نظر ما را جلب کرد که میتواند در تحلیل وضعیت کنونی سهام موثر باشد.

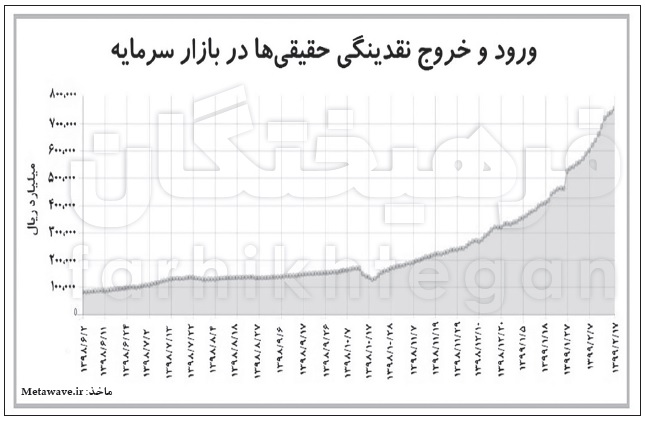

با نگاهی به جریان ورود و خروج پول حقیقی به بازار از ابتدای سال 98 درمییابیم که نرخ رشد این مولفه بهطور فزایندهای درحال افزایش بوده است، بهطوری که 1803 میلیارد تومان در بهار، 3722 میلیارد تومان در تابستان، 4916 و 7811 میلیارد تومان بهترتیب در پاییز و زمستان 98 پا به عرصه معاملات بورسی گذاشتهاند. این رشد فزاینده نقدینگی در بازار بورس دو نکته مهم را به ما یادآوری میکند، اول اینکه؛ نقدینگی در سطح اقتصاد افزایش یافته و از آنجا که در این افزایش، پول که از سیالی بیشتری نسبت به شبهپول (سپردههای بانکی) برخوردار است، با درصد بیشتری رشد پیدا کرده، بازار بورس را مورد توجه خود قرار داده است. درواقع با رکود بازارهای موازی (مسکن، دلار، طلا و...) و عدم تغییر مولفههای بخش حقیقی اقتصاد همانند؛ تولید بیشتر، رشد اقتصادی و... پول سیال در اقتصاد به بازار بورس وارد و رشد آن را رقم زده است.

دومین نکته دریافت شده از رشد فزاینده، موید نیازمندی بازار به «قدرت نقدینگی» بوده است. مفهوم قدرت نقدینگی به زبان ساده از این قرار است که؛ بالا رفتن قیمت سهامها در طول زمان، نقدینگی بیشتری را برای تهیه تعداد ثابتی از همان سهم در مدتی بعد طلب خواهد کرد. به این صورت که برای خرید 100 سهم 1000 تومانی از سهام شرکت الف، بهدلیل رشد دائمی قیمت آن نقدینگی بیشتری برای تهیه همین تعداد سهم در دو ماه بعد لازم دارد. برهمین اساس و با بررسی بازده قیمتی سهامها میتوان برآورد کرد که 3 هزار میلیارد نقدینگی درحال حاضر قدرتی معادل با 1500 میلیارد در اول فروردینماه را برای خرید سهام خواهد داشت. همین عدد معادل 1000 میلیارد در زمستان 98 توان خرید سهام داشته و هرچه به عقب برگردیم با عدد کوچکتری روبهرو خواهیم شد. نمایی بودن ( تابعی با توان دو) نمودار ورود و خروج پول حقیقی نیز از همین مساله نشات میگیرد چراکه با بالا رفتن قیمت دائمی سهامها و پایین آمدن قدرت نقدینگی باید پولهای جدید، بیشتر از پیش به بازار وارد شده تا بتوانند علاوه بر حفظ روند رشد، سرعت بیشتری نیز به آن ببخشند. بهعنوان مثال ورود پول حقیقی در بهمن 98 با ثبت عدد 5283 میلیارد تومان برابر با کل ورودی پول در دو فصل بهار و تابستان همان سال بوده است.

بهطور کلی برآوردها نشان میدهد در حدود 100 تا 120 هزار میلیارد پول حقیقی از ابتدای سال گذشته به بازار وارد شده که توانسته تا بهاینجای کار رشد 445 درصدی شاخص را رقم بزند اما بهدلیل بالا رفتن هرچه بیشتر قیمت سهامها و کمرنگ شدن «قدرت نقدینگی» برای رشدی معادل با یکپنجم رشد جاری، نیازمند همین مقدار نقدینگی خواهیم بود. با این اوصاف میتوان پیشبینی کرد که رشد شاخص در ادامه سال 99 از این منظر در گرو دو مولفه قرار گرفته است؛ اول بالا رفتن قدرت نقدینگی که مساوی با ورود روزافزون پول حقیقی است و دوم رکود ادامهدار بازارهای موازی که مولفه قبل را پیش از پیش تقویت خواهد کرد. بنابراین با وجود اینکه 2800 میلیارد تومان بهطور میانگین و روزانه درحال اضافه شدن به کل نقدینگی است و تمامی نگاههای سیاسی نیز به بازار سرمایه جلب شده است، اما تورم مشاهده شده در بازارهای موازی همچون بازار مسکن، خودرو و طلا در روزهای اخیر و احتمالا جذب عدهای از سرمایهگذاران به آن بازارها (علت تورم در این بازارها در گزارشهای قبل بررسی شده است)، بزرگترین تهدید برای بازار بورس بوده و شدت گرفتن آن میتواند نه ورود نقدینگی بلکه از تقویت «قدرت نقدینگی» در بازار سهام جلوگیری کند. همه اینها درحالی است که هسته معاملاتی بازار حتی هماکنون نیز ظرفیت حجم بازار را نداشته و کندی آن ممکن است به سرمایهگذاران آسیب برساند.

ورژن جدید؛ 20 سال زمان برای بازدهی 100 درصدی

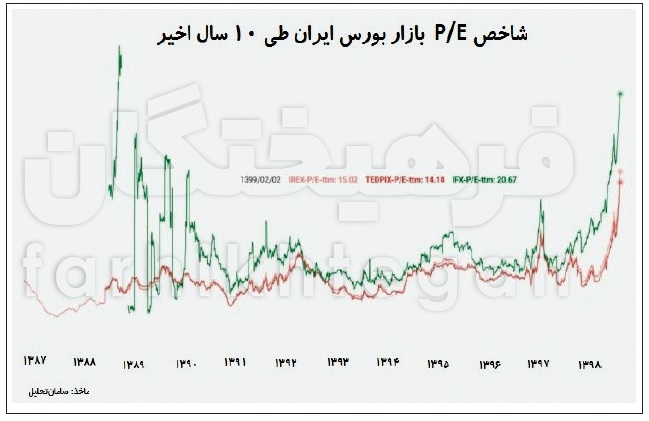

در بازار سرمایه نسبتی به نام(پی بر ای) وجود داشته که منظور از P درصورت آن؛ قیمت سهم و منظور از "E" در مخرج آن سودی بوده که سهم در یک سال خواهد ساخت. بهطور سادهتر اینکه اگر سهمی داشته باشیم که قیمت هر برگه آن 1000 تومان باشد و سالی20 درصد؛ یعنی 200 تومان سود بسازد، این نسبت عدد 5 را نشان خواهد داد. از طرفی عدد 5 موید این تعریف خواهد بود که برای یک میلیون سود از این سهم باید 5میلیون سهام خریداری کرد. همچنین اگر سود شرکت برای سالهای متمادی عدد ثابتی باشد با خرید سهام در این قیمت، نسبت(پی/ای) نشاندهنده تعداد سالهایی است که طول میکشد سود دریافتی ما به میزان مبلغ خرید ما برسد که به آن نرخ بازگشت سرمایه میگویند. این نسبت همواره با نرخ سود بدون ریسک(همانند سپردهگذاری در بانک) در یک کشور همراستا خواهد بود؛ چراکه درغیراینصورت و با پایینتر بودن این نسبت از نرخ سود بدون ریسک، تمایل به کسبوکار و فعالیتهای اقتصادی کاهش پیدا کرده و عمده افراد به جای سرمایهگذاری، سرمایه خود را در بانک قرار خواهند داد.

همچنین لازم به ذکر است که سوددهی یک سهم به سهامدار خود یا ناشی از گران شدن قیمت سهم(سفتهبازی) بوده و یا متناسب با سود سالانهای است که سهم با تولید و خلق ثروت تقسیم میکند. از طرفی، برآورد نسبت (پی/ای) در بازار بورس و فرابورس ایران تا دوم اردیبهشتماه اعداد 15 و 20 و (پی/ای) کل بازار نیز عدد 15 را نشان میدهد که احتمال میرود با توجه به رشد خیرهکننده شاخص در همین مدت کوتاه این نسبت به عدد 18 تا 20 نیز رسیده باشد. براساس توضیحات گفته شده این عدد نشان میدهد که در بازار بورس کشور ما 20 سال طول میکشد تا فعالان بازار براساس تقسیم سودهای سالانه به صددرصد پول خود برسند، بنابراین مشخص است که چنین نسبت بالایی سرمایهگذاران را به کسب سود از طریق گران شدن قیمت سهم و یا همان سفتهبازی سوق میدهد. با تمام توضیحات گفته شده این نسبت نیز تاییدکننده نیازمندی بازار به «قدرت نقدینگی» بوده است و بدون آن دیگر سفتهبازیها کمتر و رشد قیمت سهامها نیز کمتر خواهد شد.

جالب است بدانیم که نسبت (پی بر ای) در بازار S&P یکی از بازارهای بورس آمریکا چند سالی است در حدود 15 تا 25 بوده که دلیل آن هم پایین بودن تورم و نرخ ریسک تجاری در آنجاست. از طرفی بر اساس نمودار و روند رشد این نسبت در سالهای مختلف، نشان میدهد که پس از هر رشد طولانی و دنبالهدار، با اصلاح شاخص و مجددا عادی بودن بازار همراه شدهایم. بهعنوان نمونه در سالهای 90 و 97 نسبت (پی بر ای) در نزدیکترین حالت به رقم فعلی قرار داشته که در همان سالها با اصلاح مواجه شدهاند. بنابراین با توجه به عدد بالای نسبت (پی بر ای) و سخت بودن رشد آن میتوان از بازار بورس انتظار منطقی و متعادل شدن را داشت.

نشانههای بد در شاخص قیمت به دلار

بورس تهران با حضور پررنگ شرکتهای صادراتی بهطور تاریخی رابطهای مستقیم با نرخ دلار داشته است. این درحالی است که طی هفتههای اخیر این معادله تغییر کرده است و یک رابطه الاکلنگی را شاهدیم؛ بهطوری که با وجود فتح رکوردهای جدید در بازار بورس، نرخ ارز رقم نسبتا پایداری به خود گرفته است. بررسیها نشان میدهد شاخص سهام بهطور تاریخی و با وقفه زمانی اثر مثبتی از افزایش نرخ دلار میگیرد و طبق تحولات ارزی دوسال اخیر، شاخص دلاری بورس تهران در سطح بالایی قرار گرفته است. بنابراین، حرکت متضاد بورس و ارز در مقطع فعلی را به دوصورت میتوان تحلیل کرد؛ نخست اینکه هنوز فعالان بازار سهام نسبت به پایداری نرخها در بازار ارز اطمینان ندارند و درنتیجه نقش تقویت کردن بازار سهام توسط بازار ارز در کوتاهمدت بیشتر مورد توجه قرار گرفته است. تفسیر دوم اما، برداشت غیراقتصادی است که از نوسان نرخ ارز میتوان داشت. برای درک وضعیت کنونی بازار سهام مجبور به لحاظ کردن شاخص قیمت و تعدیل آن با نرخ دلار شدهایم. علت انتخاب شاخص قیمت بهجای شاخص بازدهی (سود نقدی و قیمت) این است که سود نقدی توزیعشده در مجامع بهعنوان پولی است که از بازار سهام خارج شده و در محاسبات انحراف ایجاد میکند.

بهعبارت دقیقتر، زمانی که قرار است ارزش فعلی یک بازار با متغیرهای کلان اقتصادی ازجمله نرخ ارز مقایسه شود، انباشت سودهای نقدی که اکنون دیگر در بازار حضور ندارد، موجب خطا میشود. بهطور دقیقتر از آن جهت که مسکن، دلار و نقدینگی همگی از جنس قیمت هستند، پس باید با قیمت سهام مورد مقایسه قرار گیرند. از طرفی عموما برای آنکه بتوان مقایسه درستی به کمک دادههای تاریخی داشت، باید اعداد مبنای مقایسه یکسانی داشته باشند. مثلا ارزش اسکناس هزار تومانی در سال 98 قابل مقایسه با ارزش همان اسکناس در سال ۸8 نخواهد بود. عموما قیمتها را نسبت به شاخص تورم تعدیل میکنند تا بتوان به مشاهدات اقتصادی بهتری دست یافت. ضمنا با توجه به آنکه سهم شرکتهای صادراتمحور بورس بیش از ۵۰ درصد است و تورم اقتصاد آمریکا در این سالها چندان بالا نبوده، تعدیل شاخص قیمت بورس با نرخ دلار نیز میتواند مبنای مناسبی برای مقایسه و تحلیل دادهها باشد. براساس آمار، نقدینگی در بهمن سال 92 حدود 575 هزار میلیارد بوده که با رشد 4/4 برابری به 2550 هزار میلیارد رسیده است، دلار نیز نسبت به زمستان سال 92 که در عدد 3000 قرار داشته با افزایش 4.8 برابری به حدود 16000 رسیده است.

در راستای افزایش نقدینگی و نرخ دلار، قیمت هرمترمربع مسکن در شهر تهران نیز با رشد 4/4 برابری از رقم سهمیلیون و 600 هزار تومان به حدود 15میلیون تومان در اردیبهشت جاری رسیده است. بر این اساس که همه متغیرهای اقتصادی حول رشد نقدینگی رشد پیدا کردهاند، شاخص کل بورس تهران از رشد 11 برابری در بازه زمانی گفتهشده برخودار بوده است، اما گفته شد که به این دلیل که نقدینگی، قیمت مسکن و... همگی از جنس قیمت بوده و باید با قیمت سهام مورد مقایسه قرار گیرند، با محاسبه شاخص قیمت سهام به دلار در بازه مذکور به رشد 4.5 برابری میرسیم (قسمتی از آن در نمودار آورده شده است). درواقع با فرض این مساله که اثرات مربوط به رشد اقتصادی و توسعه شرکتهای بورسی چندان زیاد نبوده، شاخص قیمت دلاری بورس تهران نیز نمیتواند از نقاط تعادلی خود فاصله زیادی بگیرد و پایدار بماند. بر این مبنا، «فرهیختگان» روند شاخص قیمت بورس را با نرخ ارز از اسفند 94 تاکنون بررسی کرده است. نتایج این مطالعه نشان میدهد وضعیت کنونی بازار سهام براساس شاخص مزبور که با نرخ دلار تعدیل شده، نگرانکننده است و شاخص قیمت درحال برخورد به سقفهای قیمتی خود است، چراکه نهتنها شاخص مزبور اوج بسیار زیادی گرفته، بلکه نسبت به میانگین تاریخی نیز به مراتب بالاتر است.

* مرتضی عبدالحسینی، روزنامه نگار

مطالب پیشنهادی

مطالب پیشنهادی