«فرهیختگان» الزامات توسعه آتی بورس را بررسی کرد

«فرهیختگان» الزامات توسعه آتی بورس را بررسی کردبه نظر میرسد، فراهم کردن زیرساختها و سازوکارهای مناسب برای ورود شرکتهای بزرگ به بازار سهام یکی از فرآیندهای کمک به شفافیت اقتصاد کشور است.

جای خالی ۳۵۰ شرکت بزرگ در بورس

به گزارش «فرهیختگان آنلاین»، در شرایطی که دولت و بانک مرکزی از اولویت خود در حفظ ثبات قیمتها صحبت میکنند، بازار سرمایه همچنان در مسیر صعود و اقبال عمومی قرار دارد، بهطوری که بهزعم بسیاری از کارشناسان این بازار حالا در شرایط فعلی ضربهگیر هجوم نقدینگی سرگردان به بازارهای غیرمولد ازجمله بازار ارز، طلا و سکه و بازار زمین و مسکن است. اما با توجه به ریسکهای بینالمللی و داخلی و موارد غیرقابل پیشبینی چون شیوع بیماریهای با مقیاس جهانی (همانند ویروس کرونا) برآورد میشود 10درصد از نقدینگی کشور که در بازار سرمایه است، در معرض تهدید یا بهاصطلاح سرمایههای نگران است، بنابراین لازم است اقداماتی برای اصلاح روندهای فعلی در بازار سهام برای جذب هرچه بیشتر نقدینگی با هدف جلوگیری از ورود سرمایهها به سفتهبازی و سوداگری انجام شود. در همین راستا تنوعبخشی بازار سهام یکی از راهکارهای موجود است که حضور شرکتهای بزرگتر و سودده را میطلبد. طبق بررسیهای آماری که «فرهیختگان» انجام داده، در حال حاضر ۳۵۰ شرکت از زیرمجموعههای متعلق به هلدینگهای بزرگ کشور عمدتا در مالکیت خصولتی قرار داشته و در بخشهای سودده اقتصاد ایران همچون معادن، پتروشیمی، صنایع غذایی و... خارج از بورس هستند. این درحالی است که بهطور کلی حدود 650 شرکت بورسی هماکنون فعال است که بسیاری از آنها دارای صورتهای مالی ضعیفتری نسبت به غایبان هستند. همچنین از 60 شرکت برتر سال گذشته (گزارش 500 شرکت برتر ایران) نیز همچنان 17 شرکت با حجم فروش 132 هزار میلیاردی وارد بورس نشدهاند که با توجه به فعالیت تعدادی از شرکتهای زیانده در بازار سهام، رقم قابلتوجهی است. آمارها همچنین نشان میدهد روند عرضه اولیه سهمها در کشور ما توجهی به وضعیت بازار نداشته و از قانون سلیقه تبعیت میکند، بهطوری که در سالجاری با بازدهی 132 درصدی بازار سرمایه فقط 15عرضه اولیه داشتهایم، این درحالی است که در سال 94 با بازدهی 28درصدی، 18 عرضه اولیه وجود داشت.

بورس همچنان جذابترین بازار سرمایهگذاری

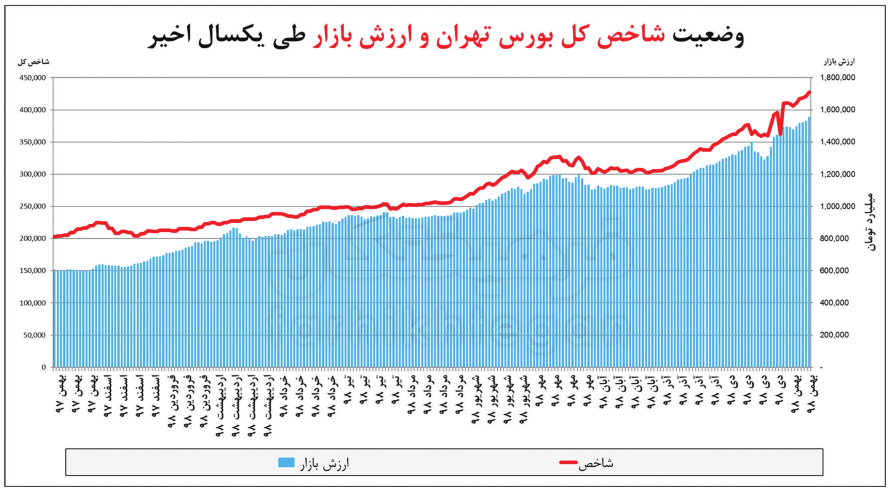

بورس تهران درحالی وارد هفته دوم بهمنماه شده که در دومین روز معاملاتی این هفته با ثبت رشد 2032 واحدی همچنان خود را به فتح کانال 430هزار نزدیک و امیدوار نگه داشته است. روز یکشنبه همچنین 195 نماد از شرکتهای بورسی و با قیمت پایانی مثبت نسبت به قیمت اولیه خود بسته شدند و در عین حال بیش از 30 نماد بورسی نیز در صف خرید قرار داشتند. به اعتقاد کارشناسان بازار سرمایه، اکنون اصلیترین نقش را در کمک به بازار برای ادامه روند صعودی خود، نقدینگی بازی میکند و همچنان این پولهای جذب شدهاند که در حال کمک به رشد بازار و رشد شاخص با میانگین دوهزار واحد بهطور روزانه هستند. براساس آمار، میانگین ارزش معاملات در بهمن 98 بیش از دوهزار میلیارد است که این حجم از نقدینگی در بازار کماکان اجازه اصلاح هرچند کوتاهمدت و اندک را نخواهد داد.

این درحالی است که انتظار میرفت بعد از انتشار گزارشهای 9 ماهه کمتر از حد انتظار شرکتها و افت 9 درصدی قیمت کالاهای کامودیتی (نفت-مس-سنگ آهن-فولاد) بر اثر شوک روانی ویروس کرونا و از طرفی دیگر افزایش عرضه از سوی برخی سهامداران در روزهای اخیر به جهت ذخیره سودهای گرفته شده، بازار روند اصلاحی را در پیش گیرد اما به اندازه قدرت این اتفاقات همچنان نقدینگی در بازار موجود است. تمامی موارد بالا حکایت از بدون رقیب بودن بازار سرمایه برای جذب سرمایهگذاران خرد (که تعداد آنها بسیار زیاد و تعیینکننده است) و حقوقی دارد که براساس آمارهای منتشرشده شکاف تورم و سود بانکی اصلیترین عامل این اتفاق بوده است.

طبق آمار، روند صعودی نرخ تورم در سال 96 و پیشی گرفتن آن از نرخ سود بانکی در سال 97، نقدینگی را از بازار پول (شبکه بانکی) خارج و عمده آن را به دلیل خصوصیت نقدشوندگی بازار سرمایه وارد آن کرده است، بهطوری که ارزش جاری دو بورس سهام کشور به بیش از 1800هزار میلیارد و حجم معاملات روزانه بورس و فرابورس به ترتیب 3700 و 1800 هزار میلیارد تومان رسیده است.

لطفا سرکیسه را شل کنید

اتفاقات گفته شده و ورود پول به بازار سرمایه فیالنفسه امری مثبت هستند و میتوانند به فرصتی برای قدرت بخشیدن به بخش حقیقی اقتصاد تبدیل شوند اما نکته مهمتر در این میان، ماندگاری نقدینگی و حفظ آن در این بازار است که بازار سهام را ملزم به انجام برخی تغییرات و اصلاحات خواهد کرد. بهطور کلی روند پرشتاب قیمتها، صعودهای بیوقفه و رکوردشکنیهای بورس تهران فرصت عمقبخشی به این بازار را فراهم آورده که متاسفانه تا بهحال به آن توجهی نشده است. حذف دامنه نوسان قیمتی، عرضه سهام مازاد شرکتهای تحتکنترل دولت و نهادهای عمومی و پذیرش آنها در بازار بورس و فرابورس، میتواند ابزارهایی برای کنترل و حفظ نقدینگی سرگردان در بازار سرمایه باشد. همچنین افزایش سرمایه از محل آورده و به روش صرف سهام برای راهاندازی طرحهای تولیدی بزرگ نیز باید مدنظر مدیران شرکتهای بورسی قرار گیرد که گویا به دلیل پرریسک بودن میلی به انجام آن نشان نمیدهند.

براساس آمارهای موجود از ابتدای سال 98 تا بهحال سهام 15 شرکت در بازار سهام عرضه شده که این تعداد در مقایسه با 21 عرضه اولیه در سال 97 که در آن سال اتفاقا شاخص بازدهی پایینتری نسبت به سال جاری داشته است، جالبتوجه است. در واقع بهطور میانگین در پنج سال اخیر بازار بورس و فرابورس پذیرای 17 شرکت بوده که با توجه به بازدهی بسیار بیشتر سال جاری نسبت به سالهای قبل، 15 عرضه اولیه تا الان قابلقبول نیست. روند صعودی بازار و بازدهی آن بهترین فرصت برای افزایش تعداد عرضه اولیههاست؛ اما آمارها نشان میدهند که گویا تعداد عرضه اولیهها ربطی به روند بازار ندارد و مولفههای سلیقهای آن را تعیین میکند. از طرفی دیگر با توجه به وجود ریسکهای غیراقتصادی در منطقه و همچنین تهدیدات اقتصادی و سیاسی طرفهای اروپایی و آمریکایی در عرصه بینالملل، همچنان بخشی از نقدینگی موجود در بازار از جنس پولهای نگران است که هیجانات پیشرو ممکن است آنها را به بخش طلا، سکه و دلار که بهعنوان بخشهای غیرمولد اقتصاد شناخته میشوند، هدایت کند و آسیبهای جبرانناپذیری را مجددا به اقتصاد وارد کند. بازار سهام نیز درصورتی که نتواند به محلی برای تامین مالی رشد پایدار اقتصاد تبدیل شود، ممکن است همچون دیگر بازارها خاصیت سوداگرانه پیدا کرده و ویژگی اصلی خود را از دست بدهد.

جای خالی ۳۵۰ شرکت بزرگ در بورس

همانطور که گفته شد، شکاف 20 درصدی تورم و سود بانکی در سال جاری منجر به هدایت پول به بازارهای مالی شده است، از طرفی با توجه به وجود تورم 30 تا 40 درصدی قابل پیشبینی در سال بعد و همزمان احتمال عدم تغییر سود بانکی به دلیل انجام عملیات بازار باز میتوانیم کماکان شاهد ورود نقدینگی به بازارهای پربازده ازجمله بازار سرمایه باشیم. در این شرایط مسئولان دولتی و مدیران سازمان بورس انتظار میرود با عرضه سهامهای شرکتهای بزرگ و زیرمجموعههای آنها در سال جاری و تنوعبخشی به بازار، به جذب نقدینگی در سال آینده کمک کنند که تا به حال این اتفاق نیفتاده است. از شرکتهای بزرگ دولتی و وابسته به نهادهای عمومی که قابلیت عرضه زیرمجموعهها و شرکتهای خود در بازار سهام را دارند و تا به حال از این ظرفیت استفاده نکردهاند، میتوان به شرکت سرمایهگذاری تامین اجتماعی (شستا)، صندوق بازنشستگی کشوری، صندوق ذخیره فرهنگیان، سازمان اقتصادی کوثر، گروه توسعه ملی بانک ملی، پتروشیمی بندر امام، هلدینگ خلیجفارس، پتروشیمی تندگویان، فولاد اکسین خوزستان، پتروشیمی بوعلی سینا و... نام برد. از طرفی دیگر بورسی شدن این بنگاهها و شرکتهای تابعه عامل مهمی برای رعایت اصل شفافیت خواهد بود، اما با وجود این بیش از 360 شرکت از زیرمجموعههای هلدینگها و بنگاههای گفتهشده و بخشی از شرکتهای مستقل همچنان راهی بازار سهام کشور نشدهاند.

به نظر میرسد، فراهم کردن زیرساختها و سازوکارهای مناسب برای ورود این شرکتهای بزرگ به بازار سهام یکی از فرآیندهای کمک به شفافیت اقتصاد کشور است و همزمان این امر میتواند شرکتها را ملزم به رعایت اصل شفافیت و منتشر کردن صورتهای مالی بهطور منظم کند و در عین حال با تزریق نقدینگی باعث سرمایهگذاری این شرکتها در پروژههای جدید شود. شرکت سرمایهگذاری تامین اجتماعی (شستا) یکی از ابرهلدینگهای کشور متشکل از 9 گروه؛ سرمایهگذاری نفت، گاز و پتروشیمی تامین، سرمایهگذاری دارویی تامین، خدمات ارتباطی رایتل، سرمایهگذاری سیمان تامین، سرمایهگذاری صبا تامین، سرمایهگذاری صنایع عمومی تامین، کشتیرانی جمهوری اسلامی ایران، مدیریت توسعه انرژی تامین و سرمایهگذاری صدر تامین است، که 178 شرکت عضو زیرمجموعههای آنها محسوب میشوند و از این تعداد تنها پنج شرکت بورسی و 173 شرکت همچنان به عضویت بورس و فرابورس درنیامدهاند.

صندوق بازنشستگی کشوری هم شامل هلدینگهای تخصصی؛ غذایی، دارویی و کشاورزی، عمران و ساختمان، هلدینگ مالی، بانکی و سهام، نفت، گاز، پتروشیمی و نیروگاه (انرژی) و صنایع و معدن است که بیش از 110 شرکت کنترلی و مدیریتی زیرمجموعه آنها قرار دارند که از این تعداد 22 شرکت به عضویت بورس درآمدهاند و 91 شرکت دیگر غیربورسیاند. سازمان اقتصادی کوثر نیز با وجود داشتن 25 شرکت غیربورسی، تنها 6 شرکت از شرکتهای تابعه خود را به عضویت سازمان بورس درآورده است. صندوق ذخیره فرهنگیان نیز با داشتن 6 گروه سرمایهگذاری و 29 شرکت تابعه آن و همچنین بیش از 15 زیرمجموعه در این 29 شرکت، تنها شاهد حضور سه شرکت خود در بازار سرمایه ایران است، این درحالی است که از این هلدینگ؛ پتروشیمی خراسان، کیمیای پارس خاورمیانه، شرکت پلور سبز و... میتوانند با عضویت در بازار سهام اقدام به تامین مالی از نقدینگیهای خرد و حقیقی کنند.

شرکت نفت صنایع پتروشیمی خلیجفارس از دیگر هلدینگهای بزرگ در کشور محسوب میشود که براساس آمار با فروش 55 هزار میلیاردی رتبه نخست فروش در سال مالی 97 را میان دیگر بنگاهها داشته است. این هلدینگ 22 شرکت مشغول بهکار و همچنین هشت پروژه را در دست ساخت دارد. در این میان تنها چهار شرکت از 14 شرکت تولیدی این مجموعه در سازمان بورس مشغول فعالیت هستند و از میان هشت شرکت خدماتی نیز تنها گروه سرمایهگذاری پتروشیمی ایرانیان (پترول) در بازار فرابورس پذیرفته شده است. این هلدینگ با عرضه چند زیرمجموعه غیربورسی خود میتواند چندین هزار میلیارد نقدینگی را جمعآوری و از آن برای تامین مالی پروژههای نیمهکاره خود استفاده کند.

شرکت نفت ستاره خلیجفارس نیز از دیگر شرکتهای بسیار بزرگ با چندین واحد پالایشگاهی است که با ثبت فروش 54 هزار میلیارد هفتمین شرکت برتر کشور به شمار میرود، اما پس از دو سال قرار گرفتن در صف بورس تهران، هنوز اقدام جدی انجام نگرفته است. این شرکت در سال گذشته با فروش 31 هزار میلیاردی در رده هفتم شرکتهای برتر کشور قرار داشت. هلدینگ انرژی سپهر هم که از مجموعههای بانک صادرات به شمار میرفت، دارای دو شرکت فعال و چهار پروژه درحال ساخت است که میتواند گزینه خوبی برای حضور در بازار سهام باشد و وضعیت در گروه توسعه ملی بانک ملی نیز به این صورت است که از 6 شرکت آن، چهار شرکت در بورس و فرابورس تهران پذیرفته شده است و دو شرکت در ردیف غیرسهامیها قرار دارند.

در همین راستا گزارش بیستودومین رتبهبندی شرکتهای ایرانی نشان میدهد که از 60 شرکت برتر همچنان 15 شرکت به عضویت بورس یا فرابورس درنیامدهاند. موضوع از این منظر دارای اهمیت است که حجم فروش این 60 شرکت برتر کشور براساس اطلاعات مالی سال گذشته، بیش از 7۹۷ هزار میلیارد تومان بوده که نسبت به سال قبل ۳۷ درصد رشد داشته است. جای ابهام بزرگی است که با وجود تعداد زیادی از شرکتهای زیانده در بازار سرمایه، راه برای ورود تمامی شرکتهای برتر فراهم نمیشود.

یک درس از تجربه موفق آرامکو

کشور عربستان بهعنوان یک کشور نوظهور در بازارهای مالی، نیمههای آذرماه 98 اعلام کرد شرکت آرامکو را با ارزش بیش از 1.7 تریلیوندلار در بازار بورس «تداول» عربستان عرضه خواهد کرد. چند روز بعد حدود هفت درصد از سهام آرامکو با ارزش 119 میلیارد دلار در یک حراج قیمتی عرضه شد، بهطوری که میزان تقاضا حدودا پنج برابر عرضه سهام بود. از طرفی ارزشگذاری انجامشده با آنچه مسئولان عربستانی تصور میکردند، فاصله داشت، اما در هر حال آنها برای تحقق برنامه عظیم افق 2030 و همچنین کاهش وابستگی به درآمدهای نفتی دست به این اقدام زدند.

امروزه با وجود رشد تکنولوژی و بروز مشکلات زیستمحیطی، دنیا در حالگذار از سوخت فسیلی است و احتمال کمارزش شدن نفت در آینده وجود خواهد داشت و از همین رو عربستان هفت درصد سود استخراج نفت خود را پیشفروش کرده است تا بتواند در محلهای باارزشتری سرمایهگذاری انجام دهد، حال اما باید دید در عمل موفق میشود یا اینکه درآمدهای حاصله را از دست میدهد. لازم به ذکر است که زیرساختهای بازارهای مالی و سرمایهای در عربستان چندان پیشرفتهتر از ایران نیست، اما کشور ما همچنان در عمل از ظرفیتهای بسیاری از شرکتهای بزرگ خود در بازار سهام و تقسیم کردن بخشی از آن با مردم، استفاده نکرده است.

* نویسنده: مرتضی عبدالحسینی، روزنامه نگار

مطالب پیشنهادی

مطالب پیشنهادی