روزهای دشوار فرزین در راه است

روزهای دشوار فرزین در راه استقطعا به مدیریت رئیس فعلی بانک مرکزی ایران انتقادهایی (عمدتا در شدت تثبیت نرخ ارز) وجود دارد، اما به نظر میرسد با توجه به اتفاقات غیراقتصادی بیسابقه یکسال اخیر در کشور، محمدرضا فرزین عملکرد قابل دفاعی طی این مدت داشته است.

ذرهبین «فرهیختگان» بر عملکرد رئیس بانک مرکزی

فرهیختگان: 8 دی 1401 هیاتدولت درحالی با پذیرش استعفای علی صالحآبادی، محمدرضا فرزین را بهعنوان رئیسکل جدید بانک مرکزی انتخاب کرد که دلار در کمتر از دو ماه 30 درصد افزایش یافته و به 43 هزار تومان رسیده بود. هیجانات در بازارهای مالی و دارایی و انتظارات تورمی ناشی از اتفاقات پاییز سال 1401 در کشور همچنان بالا بود.

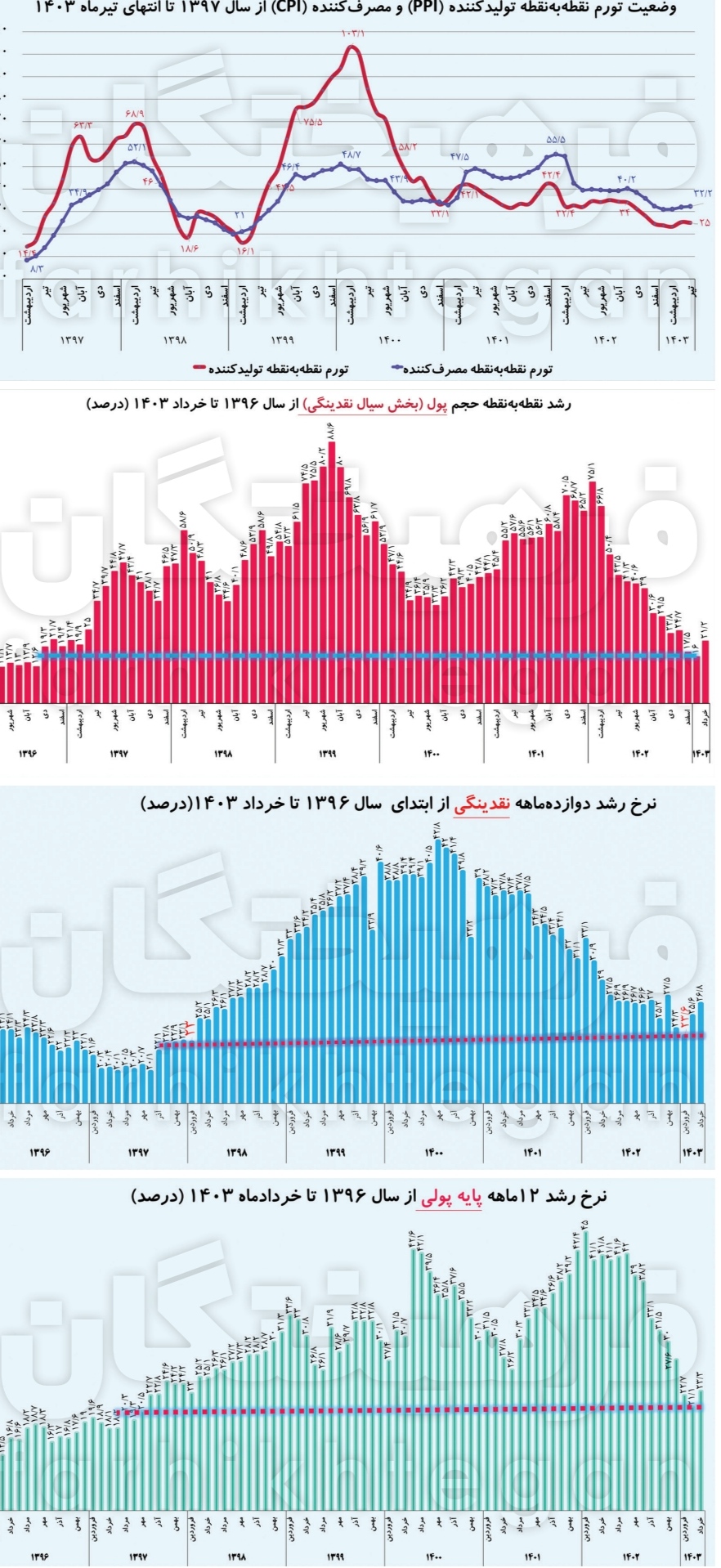

محدودیتها و شوک خارجی و کسری تجاری نیز بر شدت فشار بر بازار ارز افزوده بود و افراد زیادی سیگنال دلار 60 هزار تومانی تا پایان اسفند 1401 را میدادند. این اتفاق افتاد و دلار برای مقطع کوتاهی در هفته اول اسفندماه 1401 عدد 55 هزار تومان را نیز دید. اما طی 18 ماه اخیر آرامش نسبی در اقتصاد ایران حاکم شده، رشد نقدینگی با اجرای سیاست کنترل ترازنامه بهطور قابل توجهی تحت کنترل بانک مرکزی درآمده و در کنار آن، تورم تولیدکننده و تورم مصرفکننده نیز از کانال 50 درصد به کانال 30 درصدی کوچ کرده است.

قطعا به مدیریت رئیس فعلی بانک مرکزی ایران انتقادهایی (عمدتا در شدت تثبیت نرخ ارز) وجود دارد، اما به نظر میرسد با توجه به اتفاقات غیراقتصادی بیسابقه یکسال اخیر در کشور، محمدرضا فرزین عملکرد قابل دفاعی طی این مدت داشته است.

تداوم کاهش تورم PPI و CPI

برای اندازهگیری تورم در اقتصاد میتوان از انواع شاخصهای قیمتی استفاده کرد. شاخصهای قیمت مصرفکننده (CPI)، شاخصهای قیمت مربوط به کالاها یا خدمات خاص، تعدیلکنندههای تولید ناخالص داخلی و شاخصهای قیمت تولیدکننده انواعی از این شاخصهای قیمتی هستند. در این میان شاخص قیمت تولیدکننده یا همان (PPI) از مهمترین شاخصهای قیمتی محسوب میشود که بهگفته کارشناسان میتواند نقش پیشنگر را برای بازارها ایفا کند.

هزینه تولید که کم شود، روند قیمت در بازار کالاهای نهایی نیز بهبود مییابد. همین یک جمله میتواند تمامی آنچه را از تحلیل شاخص بهای تولیدکننده (PPI) و ارتباط آن با شاخص بهای مصرفکننده (CPI)موردنظر اقتصاددانان است، توضیح دهد. روند نزولی تورم تولیدکننده بهعنوان یک علامت پیشنگر درخصوص افت تورم (شاخص قیمت مصرفکننده) آتی شناخته میشود، بنابراین کاهش سرعت آن به معنای کاهش سرعت رشد سطح عمومی قیمتها در آینده خواهد بود.

این شاخص در ایران از بهای کالاهای جهانی، ثبات در نرخ ارز و سیاستهای پولی و مالی درکنار تغییرات نرخ حقوق و دستمزد اثر میپذیرد. بر این اساس تداوم روند نزولی قیمتهای جهانی کالاها و خدمات واسطهای، افزایش توان تامین کالاهای موردنیاز تولید در داخل، کاهش هزینه مبادله و ریسک تجاری و افزایش تولید میتواند کاهش بیشتر این شاخص در آینده را تضمین کند.

از طرفی ثبات در نرخ ارز نیز بهعنوان یک عامل اثرگذار بر انتظارات، عوامل سمت تقاضا و هزینه تولید، یک عامل بسیار مهم در کاهش بهای تولید خواهد بود. عاملی که در سال 1402 از طرف سیاستگذاران اقتصادی بهخوبی مدنظر قرار گرفت و بانک مرکزی در مجموعه اقدامات ثباتبخشی که در بازارهای رسمی ارز به انجام رساند، توانست تا حد زیادی به کنترل رشد هزینههای تولید کمک کند.

این وضعیت در 6 ماهه نخست 1403 نیز تاکنون پیگیری شده است. البته باید توجه داشت اثر متغیر حجم نقدینگی بر این شاخص نیز غیرقابلانکار است؛ چراکه کاهش حجم نقدینگی و کاهش تقاضای کاذب برای کالاهای واسطهای توانست مجال چانهزنی و تامین کمهزینهتر نهادههای تولید را برای تولیدکنندگان فراهم کند.

عامل دیگر به رشد تولید داخلی بازمیگردد. تداوم رشد تولید کالاهای موردنیاز در داخل کشور باعث شد بخش زیادی از هزینه وارداتی بنگاهها کاهش یابد و مسیر تولید را برای آنها هموارتر کند. اقدامات صورتگرفته برای ایجاد کانالهای تجاری با کشورهای همپیمان از طرف سیاستگذاران پولی و مالی نیز ازجمله عواملی بوده که بهواسطه کاهش هزینه مبادله، از سرعت رشد هزینههای تولیدی جلوگیری کرده است.

درمجموع، کاهش نرخ تورم تولیدکننده میتواند تا حدود زیادی تغییرات شاخص بهای مصرفکننده یا بهتعبیری نرخ تورم در اقتصاد را برای ما پیشبینی کند. اثر شاخص اول بر قیمتها نیز به این صورت است که با کاهش سرعت رشد بهای تمامشده تولید، رشد قیمت فروش محصولات نهایی کم میشود که بهمعنای کاهش نرخ تورم یا کاهش سرعت بالارفتن سطح عمومی قیمتها خواهد بود.

به این معنا که کاهش شاخص بهای تولیدکننده در چهارماهه نخست 1403 میتواند بر تورم انتظاری در همان فصل و تورم واقعی در تابستان و پاییز 1403 اثرگذار شود. به همین ترتیب، روند نزولی این شاخص در سالهای 1401 و 1402 تاثیر بسیار زیادی بر کاهش نرخ رشد تورم در سال 1403 داشته است و اگر شرایط در دیگر متغیرهای اثرگذار بر تورم نیز بهبود یافته باشد، تحقق نرخ تورم هدفگذاریشده در کانال 30 درصد، برای امسال دور از دسترس نخواهد بود.

طبق آنچه در نمودار قابلمشاهده است، در بخش تورم مصرفکننده نیز نرخ تورم نقطه به نقطه پس از طی روندهای صعودی در ماههای شهریور 1399 تا اردیبهشت 1402، حالا بیش از یکسال است روند نزولی بهخود گرفته و در تیرماه امسال به 32.3 درصد و در مردادماه نیز به 31.6 درصد رسیده است.

مدیریت نرخ ارز با وجود اتفاقات غیراقتصادی بیسابقه

علاوهبر علل اشارهشده برای ایجاد تورم در یک اقتصاد، اقتصاددانان بر این باورند که انتظارات تورمی هم یکی از عوامل مهم در تبیین تورم است. اما مساله بعدی پایداری در تورم است. پایداری در تورم میتواند دستکم بخشی از تلاش سیاستگذاران پولی برای کاهش نرخ تورم را کمرنگ کند. بهعبارتی پایداری تورم موجب میشود سیاستهای پولی انقباضی بر کاهش نرخ تورم به اندازه انبساط آن اثرگذار نباشد.

نگاهی به شرایط فعلی اقتصاد ایران نشان میدهد درحال حاضر گرچه سطح عمومی قیمتها هم از سمت تقاضا و هم از سمت عرضه، تحت فشار بوده و چالشهای اصلی اقتصاد ایران، یعنی کسری بودجه دولت، ناترازی در حوزه انرژی، حوزه تجارت، صندوقهای بازنشستگی و نظام بانکی برطرف نشده و در سمت دیگر انتظارات تورمی همچنان سایهبهسایه سایر چالشها در حرکت بوده، بااینحال طی دو سال اخیر با اجرای پرقدرت سیاست کنترل ترازنامه ازسوی بانک مرکزی نرخ تورم از اعداد بالای 50 درصدی به کانال 30 درصد در ماههای اخیر رسیده است.

اگر در یکسال اخیر علیرغم چندین اتفاق سیاسی و امنیتی بیسابقه در کشور و منطقه (مساله پاکستان، چالش امنیتی قبل و بعد از عملیات وعده صادق و...)، اقتصاد ایران با جهشهای شدید ارزی روبهرو نشد، باید رد آن را در عدم پشتیبانی کلهای پولی و بهطور ویژه عدم پشتیبانی پول (بخش سیال نقدینگی) از اتفاقات غیراقتصادی بدانیم.

گرچه در دو سال اخیر انتقادهایی نسبت به عملکرد رئیسکل بانک مرکزی وجود داشته و برخی از اقتصاددانان از تثبیت نرخ ارز انتقاد کردهاند، اما به نظر میرسد محمدرضا فرزین با تعدیل تدریجی نرخ مرکز مبادله ارز و طلا و همچنین کاهش تدریجی تعداد اقلام دریافتکننده ارز ترجیحی و ارز 28500 تومان، سعی داشته با کمترین تبعات، نرخهای چندگانه ارز را به همدیگر نزدیک کند.

به نظر میرسد وی تاکنون در مدیریت نرخ ارز موفق عمل و از نوسان شدید آن جلوگیری کرده است. توجه داشته باشیم با وجود چندین اتفاق بیسابقه غیراقتصادی نرخ ارز از جهش اوایل اسفندماه که عدد 60 هزار تومان را نیز دید تاکنون با وجود نوسانهایی در کانال نزدیک به 60 هزار تومان مانده است. همچنین باید توجه داشت پیشنهاد یکسانسازی نرخ ارز از سوی علی طیبنیا و اخیرا ازسوی وزیر اقتصاد در کوتاهمدت بدون در نظر گرفتن پیشنیازهای آن به همان اندازه تثبیت نرخ در یک عدد خاص طی مدت زیاد، میتواند خطرناک باشد.

افزایش وامدهی به خانوارها

چندی است انتشار مبالغ وام کارکنان بانکی به یک موضوع چالشی در سطح محافل عمومی کشور تبدیل شده است. منتقدان میگویند در زمانی که دریافت تسهیلات برای مردم عادی و حتی بنگاهها دشوار بوده، اعطای وام به کارکنان بانکها مصداق بیعدالتی است.

قصد دفاع از وامهای کارکنان بانکی را نداریم اما موضوعی که در اینجا مهم بوده این است که آمار و ارقام نشان میدهد در سالهای اخیر اعطای تسهیلات خرد و اصطلاحا اعطای تسهیلات به خانوارها از سوی نظام بانکی وضعیت بسیار بهتری نسبت به سالهای گذشته داشته است. مصادیق این ادعا، آمارهای مربوط به سهم خانوار از کل تسهیلات اعطایی نظام بانکی و رشد اعطای تسهیلات قرضالحسنه به خانوارهاست.

آمارها نشان میدهد برخلاف شعارهای عدالتخواهانهای که در دهه 80 از سوی دولتها داده شد، سهم تسهیلات قرضالحسنه در دهه 80 و نیمه اول دهه 90 از کل تسهیلات نظام بانکی ناچیز بوده و این میزان عمدتا در سالهای اخیر افزایش قابلتوجهی داشته است، بهطوریکه سهم مانده تسهیلات قرضالحسنه از 4 درصد در دهه 80 و 5 درصد در نیمه اول دهه 90 حالا به بیش از 13 درصد در سال 1402 رسیده است.

رشد 24 درصدی تسهیلات پرداختی به بنگاهها

یکی از انتقادها به سیاستهای پولی بانک مرکزی، وضعیت تسهیلات پرداختی به بخش تولید یا بنگاههاست. منتقدان میگویند بانک مرکزی با اجرای سفت و سخت سیاست کنترل ترازنامه، بخش تولید را دچار «خشکی اعتبار» کرده است. در این خصوص همانطور که گفته شد تسهیلات پرداختی بانکها به بخشهای مختلف اقتصادی و خانوارها طی پنجماهه ابتدای سال 1403 بالغ بر دو هزار و 295 همت است که در مقایسه با دوره مشابه سال قبل 443 همت (معادل 23.9 درصد) رشد داشته است.

خطر فرار وزیر اقتصاد از مسئولیت

برای همه آنهایی که یا اقتصاد خواندهاند یا موضوعات اقتصادی را از نزدیک پیگیری میکنند انتخاب عبدالناصر همتی بهعنوان وزیر اقتصاد از سوی مسعود پزشکیان اتفاق خوشایندی بود.

استدلال این گروه این بود که همتی در دوره مدیریتش در بانک مرکزی از نزدیک و با گوشت و پوست خود آثار رشدهای بالای تورم، رشدهای بالای نقدینگی، تبعات جهشهای ارز، تبعات محدودیتهای تحریمی، کسری بودجه، مشکلات ناشی از فروش نفت و بازگشت ارز و... را لمس کرده، بنابراین انتخاب وی بهعنوان وزیر اقتصاد از بسیاری جهات میتواند کمک شایانی به بانک مرکزی در کنترل تورم، رشد اقتصادی و مدیریت پولی و مالی کشور کند.

اما اظهارات اخیر همتی در سیوچهارمین همایش «بانکداری اسلامی» شاید همه را شوکه کرد. وزیر اقتصاد اخیرا گفته است: «باید بپذیریم بانک مرکزی مسئول کنترل تورم است و در قانون جدید با قاطعیت تاکید شده وظیفه اصلی بانک مرکزی کنترل تورم است. آقای مصباح چند روز پیش فرمودند حالا ببینیم آقای همتی با تورم چه کار میکند. بدانید تورم جزء وظایف بانک مرکزی است ولی من به دوستان بانک مرکزی در کنترل تورم کمک میکنم.»

پرواضح است اقتصاد ایران در بیش از 50 سال گذشته درگیر نرخهای تورم بالا و دورقمی بوده و از این حیث رکورددار تداوم نرخهای تورم دورقمی در دنیاست. این موضوع سبب شده نرخ تورم بالا به مهمترین چالش در حوزه سیاستگذاری اقتصادی در کشور تبدیل شود.

طبق آمارهای بانک مرکزی ایران، تورم بلندمدت 50 ساله اقتصاد ایران حدود 20 درصد بوده، این میزان در دهه 90 به متوسط 28 درصد و از سالهای1397 تا 1402 به سطح 40 درصد رسیده است. اما درخصوص اظهارات اخیر وزیر اقتصاد باید این نکته را متذکر شد که تورم بهعنوان یک متغیر کلان اقتصادی از سیاستهای متعددی تاثیر میپذیرد و پیامدهای رفاهی زیادی برای گروههای مختلف جامعه دارد.

نگاهی به دیدگاههای مسلط درخصوص تورم در ایران نشان میدهد اقتصاددانان جهشهای کوتاهمدت تورمی در کشور را ناشی از انتظارات تورمی، شوکهای خارجی و مسائل غیراقتصادی میدانند اما تورم بلندمدت از دیدگاه اقتصاددانان یک ریشه اصلی دارد و آن سلطه مالی دولت یا همان جبران کسری بودجه از طریق منابع بانک مرکزی است.

به عبارتی دولت زمانی که بدون توجه به دخل یا منابع خود، مصارف را بیحسابوکتاب میبندد، در سمت دیگر دولت بهجای اصلاحات قیمتی در حوزه انرژی، صندوقهای بازنشستگی و بیمهای و... این مصارف را از جیب بانک مرکزی و نظام بانکی (عمدتا بانکهای دولتی و بعضا خصولتی) جبران میکند، همه این سرریزهای بودجهای و فرابودجهای منجر به افزایش پایه پولی، افزایش نقدینگی و درنهایت منجر به تورمی میشود که بانک مرکزی در خلق آن نقشی نداشته و مسئول آن، وزارت اقتصاد و سازمان برنامهوبودجه هستند. البته آنها نیز دستور را از رئیس دولت، نمایندگان مجلس و سایر ذینفعان دریافت میکنند و بهلحاظ سیاسی، بانک مرکزی مجبور بوده به این درخواستها پاسخ مثبت دهد؛ چراکه هیچ حدی از استقلال برای سیاستگذار پولی تعیین نشده که بتواند جلوی درخواستهای دولت ایستادگی کند.

بهنظر میرسد فرار عبدالناصر همتی از مسئولیت وزارت اقتصاد از موضوع سلطه مالی و اثر آن بر تورم، اتفاق عجیبی است که حامیان وی را نیز از اجرای اصلاحات اقتصادی (کاهش کسری بودجه و کاهش سلطه مالی دولت) ناامید کرده است.

خطر حاشیهسازی در توییتر علیه سیاستگذار پولی

مرور آمارها نشان میدهد طی دوسال اخیر اعطای تسهیلات به خانوارها رشد قابلتوجهی داشته که بخش مهمی از این تسهیلات مربوط به تسهیلات قرضالحسنه تکلیفی (اعم از تسهیلات ازدواج، فرزندآوری و...) است.

درخصوص تسهیلاتدهی به بنگاهها بهنظر میرسد وضعیت اعطای تسهیلات به بنگاهها و حتی خانوار نیز باید با درنظر گرفتن این ملاحظه که همزمان باید هدف تورمی پیگیری شود و فنر کنترل تورم و نقدینگی از دست سیاستگذار پولی در نرود، مورد توجه قرار گیرد. انتقادها به نظام بانکی بهویژه اخیرا با انتشار رقم تسهیلات کارکنان نظام بانکی به اوج خود رسید.

برخی کارشناسان نظام بانکی اعطای تسهیلات به کارکنان بانکها با شرایط و ضوابط خاصی را قانونی و در راستای رفع دغدغه آنان ذکر کردهاند و برخی دیگر نیز این موضوع را نیازمند بازنگری دانستهاند.»

اما اتفاقی که اخیرا رخ داده در نوع خود بسیار قابلتامل است. اخیرا چند اکانت خاص در شبکه ایکس (توییتر سابق) ادعا کردهاند رئیس کل بانک مرکزی وام میلیاردی با نرخ سود چهار درصد دریافت کرده است. فارغ از اینکه مسئولان بانک مرکزی میگویند براساس ماده ۳۴ قانون پولی و بانکی کشور، نرخ تسهیلات دریافتی مدیران و کلیه کارکنان بانک مرکزی بیش از ۱۰ درصد است، بهنظر میرسد ادعای دریافت وام میلیاردی از سوی رئیس بانک مرکزی با هر نیتی باشد، میتواند وجهه، شهرت و اعتبار بانک مرکزی را دچار خدشه کند.

این موضوع دقیقا در زمانی رخ میدهد که مدت زیادی به تغییرات سیاسی ناشی از انتخابات آمریکا نمانده و احتمال انتخاب فرد غیرقابلپیشبینی همچون دونالد ترامپ وجود دارد. اتفاقی که نه به اندازه سال 1397 و زمان خروج آمریکا از برجام، بلکه با شدت ضعیفتر میتواند منجر به بروز هیجانات در بازارها و انتظارات تورمی در کوتاهمدت شود؛ وضعیتی که نیاز به حمایت همهجانبه از بانک مرکزی برای عبور از این شرایط دارد.

متن کامل گزارش گروه اقتصاد را در روزنامه فرهیختگان بخوانید.